作者:扶苏

橡树资本创始人Howard Marks的备忘录一直是备受欢迎的投资者“圣经”。

Howard Marks在本月的备忘录中,表达了对目前美国投资者市场情绪过度乐观、忽略历史经验教训的担忧。

一、“这次不一样”?看看历史的教训

Howard Marks最新的这篇备忘录的题目为《这次不一样》(This Time It’s Different),这个名字来自《纽约时报》于1987年10月11日发布的一篇文章:

74岁高龄的共同基金经理John Templeton表示,投资中最危险的一句话就是“这次不一样”。因为在股市的顶部或底部,投资者总是使用这句话来作为理由,以支撑他们的“情绪驱动”决策。

美国股市在1987年时已经来到牛市的第6年,尽管道琼斯工业指数在过去5年中已经增长了两倍,但投资者的情绪依然高涨。

市场上充满着“这次不一样”的声音,并且遍布着各种看似“令人信服”的理由:为什么股价应该继续走高?为什么这次牛市会比以往更长?为什么这次不会发生像1929年那样的股市崩盘?

《纽约时报》的观点是,当“这次不一样”这句话广为传播时,投资者们必须开始警惕了。

然而,当时市场上热情高涨的投资者们并未把这个警告放在心上。

仅仅就在这篇文章发布后的第8天(1987年10月19日),美国股市来到了历史上“最灾难性”的一天。美股当日大跌22%,这一天因此被称为“黑色星期一”。

二、时至今日,“这次不一样”的声音再次响起

回顾历史,《纽约时报》的警告在当时其实特别重要。Howard Marks坚信,时至今日,“这次不一样”这个声音一旦响起,仍然非常值得重视。

目前,多数市场投资者对于美国未来经济走向的看法,依然是“这次不一样”。这些观点主要体现在以下9个方面:

1、经济衰退可以避免

2、可通过持续的量化宽松实现永久性经济繁荣

3、财政赤字可以无限增加

4、无需担心国债危机

5、可以在没有通货膨胀的情况下实现经济增长

6、利率可以持续走低

7、收益率曲线倒挂的影响

8、未实现盈利的公司仍然值得高估值

9、成长投资优于价值投资

Marks认为,这些观点多数都过于乐观,而且每个观点都在强调为什么“这次不一样”。

近年来,美国经历了经济增长与低通胀、赤字及债务扩张、低利率同时发生的情况。

Marks认为,市场投资者们没有意识到这些事情本质上是互不相容的,这种情况在过去历史中并不存在,如果投资者们继续抱着“这些事情未来仍会继续发生”的信念,将是非常不明智的。

在备忘录中,Marks对以上9个观点进行逐一讨论,并表达了自己对于每个观点的看法。

三、Howard Marks对美国经济未来走向的看法

1、观点一:经济衰退可以避免吗?

近来有许多投资者向Marks提问:美国是否会走向经济衰退?经济衰退会在什么时候开始?

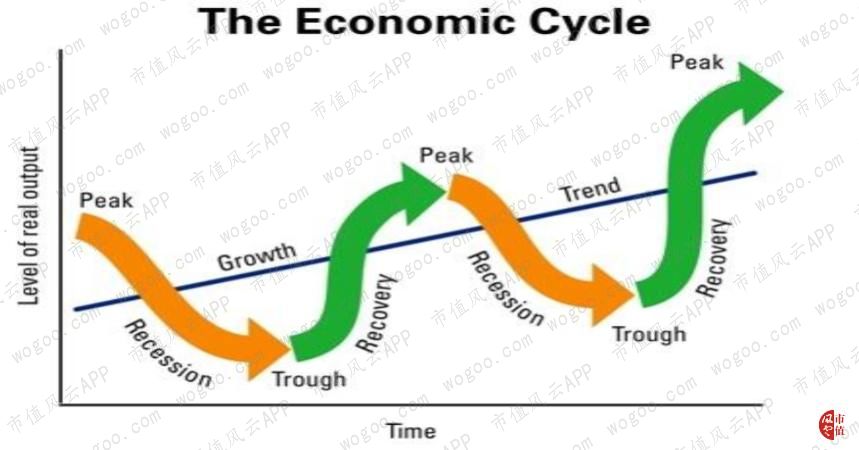

对于第一个问题,Marks的回答永远是:“是的”。Marks坚信,经济周期是永远存在的,因此走向经济衰退是个无法避免的过程。

至于第二个问题,Marks认为提问者的潜台词其实是:“如果出现了经济衰退,将要经历多长的复苏期?”

Marks表示,美国有史以来最长的经济复苏历时10年,即2008年金融危机发生后至今,现在已经是第10年的第12个月。因此,经济复苏的周期可能超过十年。

Marks表示不会预言经济衰退和复苏的具体发生时间。不过,大约一年半以前,有人向Marks提问:美国能否效仿澳大利亚在1990年发生经济衰退后的复苏方式?

Marks认为,由于美澳之间存在巨大差异,澳大利亚的例子并不适用于美国。

澳大利亚GDP的很大一部分来自出口的铁矿石和煤炭等自然资源。此外,澳大利亚还拥有一个保守的、以国内为重点、高度集中的银行系统。

Marks提到了“澳大利亚未来基金”(Australia Future Fund)这个例子。澳大利亚政府于2006年成立了该基金,用于解决该国的养老金债务。该基金目前的资产规模高达1,540亿澳元,但大部分资产被锁定到2020年,而且很可能延续到2026年。

如果选择效仿澳大利亚,这意味着两点:

1、美国需要预先为政府养老金债务准备资金,而非按现收现付制;

2、美国需要将这笔资产锁定20年,中途无法用于增加政府支出或者减税。

Marks反问道:当前的美国有可能会选择这么做吗?

2、观点二:QE能否保证永久性经济繁荣?

在2008年金融危机发生后,美联储开始实施QE(Quantitative Easing,量化宽松),即在公开市场上购买债券。美联储实施QE的影响包括:

1、将银行储备注入到金融体系中;

2、增加债券需求,从而降低长期利率;

3、降低优质债券的预期回报率,鼓励投资者到市场上寻求更高回报。

美联储的QE取得了成功,美国经济实现复苏。因此,现在有人认为,美联储可以持续地实施QE,以保证经济的长期繁荣。

然而,Marks认为,QE的作用可能是心理上的。也就是说,QE之所以能刺激经济,一个原因在于人们已经预先接受了“QE会起到刺激作用”这一观点。

Marks提出了一个有趣的问题:假设美联储当时采取同样的行动,但没有发布公告,那么还会起到同样的效果吗?

在Marks看来,美联储的许多政策都有着类似安慰剂的“自我实现”功能。因此,Marks认为,第一轮QE比第二轮有效,第二轮比第三轮有效……随着心理效应的减弱,QE的效用将会下降。

3、观点三:财政赤字能否无限增加?

20世纪30年代,凯恩斯提出了一个观点:当经济需求不足以保证充分就业时,政府的花费应该大于收入,依靠赤字来刺激需求。在经济增长时,政府的花费应该低于收入,用财政盈余来偿还赤字。

但是,在过去50年中,美国有46年出现了财政赤字。近年来,赤字占GDP的比重仍在上升。此外,美国在经历2008年经济危机后,实施了全面的降息政策,赤字大幅膨胀。

在这样的背景下,现代货币理论(Modern Monetary Theory,MMT)日益受到欢迎。MMT认为,美国财政赤字的规模目前仍较小,而且扩大赤字对国家是一件好事。

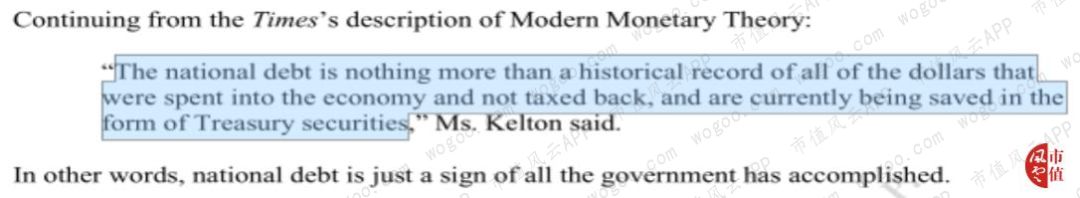

MMT的支持者包括经济学家Stephanie Kelton,她认为,政府的每一美元支出都会转化为其他人的每一美元收入,因此,财政赤字同时给政府之外的部门带来盈余。

因此,根据MMT,财政赤字是一个好的现象,表明政府为经济投入的资金超过了税收。

不过,Marks表示对MMT心存疑虑,他质问道:万一MMT是错的呢?

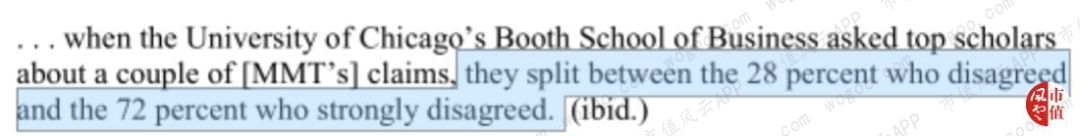

此外,针对芝加哥大学布斯商学院经济学者们的一项调查表明,28%的学者不同意MMT的部分观点,剩余的72%的人则直接表示强烈反对。

4、观点四:需要担心国债危机吗?

当Marks还是个年轻人的时候,他记得关于“国家是否能够永久性负债”是一个热门的经济学论题。然而,时至今日,似乎没有人再过多关注这个话题了,因为几乎所有国家都是债务人。

对国债的讨论曾一度转移到“国家债务水平是否过高”上。不过,由于MMT的流行,人们似乎认为国债再也不是一个值得担心的问题。

比如,经济学家Kelton认为,国债仅仅是经济支出的美元记录而已,不是退税,只是以国库券形式保留下来的记录。换句话说,国债是一个国家经济成就的标志。

Marks认为,虽然他无法证明这种观点的错误性,但他认为,这种观点成立的前提是“国家对其本国货币的控制能力”。也就是说,国家可以无限印刷货币,并且不用担心货币贬值,只有这样才能保证国家可以无限制地发行债务。

目前,美元是世界性储备货币,几乎没有别的货币可以取代美元的地位,因此,美国才能不断扩大债务规模。这就像一个拥有一张无限额度信用卡的消费者,可以无限购买其想要的东西,同时不必担心需要付清余额的那天会到来。

然而,Marks提问道,假如有一天,以上这些条件发生变化会怎样?如果美国的债务多到令人们质疑其信誉和偿债能力的时候,怎么办?

Marks认为,大幅举债或许是可行的,MMT也或许是正确的,但这就像是孤注一掷的赌博。

5、观点五:能否在没有通货膨胀的情况下保证经济增长?

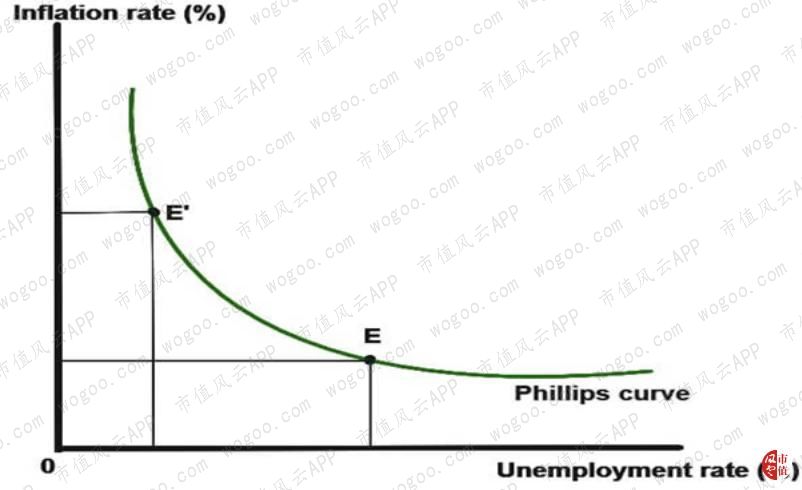

菲利普斯曲线(Phillips Curve)用于描绘失业率和通货膨胀率之间存在的反比关系。

经济学家菲利普斯认为,随着失业率下降和劳动力市场收紧,劳动者的议价能力提高,雇主为了获得劳动力会提高工资,从而导致通货膨胀。

美国近年来失业率极低,目前处于50年来的最低点。虽然美国今年以来工资水平有所上升,但通胀仍然不高。

在这样的背景下,有人认为,菲利普斯曲线可能已经发生变化,并且不再适用于现在。

一直以来,通胀上升被认为是经济复苏结束的警钟。虽然美国近来的劳动力市场收紧,但目前为止通胀仍未显现出来。

Marks认为,通货膨胀是一个“神秘的”经济现象,因此很难判断菲利普斯曲线所描述的通货膨胀与失业之间的传统关系会不会在某一天恢复。

不过,Marks表示,他不相信美国的失业率几年后仍然会低于2%。

6、观点六:利率能否持续走低?

持续走低的利率,被看作是牛市的一个标志。因为当利率走低时,违约率会下降,融资更容易,激励投资者去寻求高风险资产。

在2007年时,联邦基金利率和10年期美国国债收益率都在5.25%左右。到了今天,联邦基金利率和10年期国债收益率都低于2.5%。

虽然自2015年底以来,美联储已经9次加息,将短期联邦基金利率从大致零上升到2-2.5%。去年底,美联储曾表示会加息。但在今年1月份,出于对美国在2018年第四季度出现的经济疲软迹象的担忧,美联储改变了计划并承诺不再加息。

不过,Marks提出了一个问题:美联储未来会不会降息?如果出现通胀,美联储还会降息吗?

更值得深入思考的是,如果美联储长期将利率保持在低水平,将来需要采取措施刺激经济的时候,美联储还有降低利率的空间吗?如果赤字和债务的增速快于GDP,利率是否存在上行压力?

此外,就算美联储现在表示要降低利率,市场对此的反应也很难说。市场有可能会受到刺激计划的鼓励,但也有可能因为降息背后所隐含的经济问题而受挫。

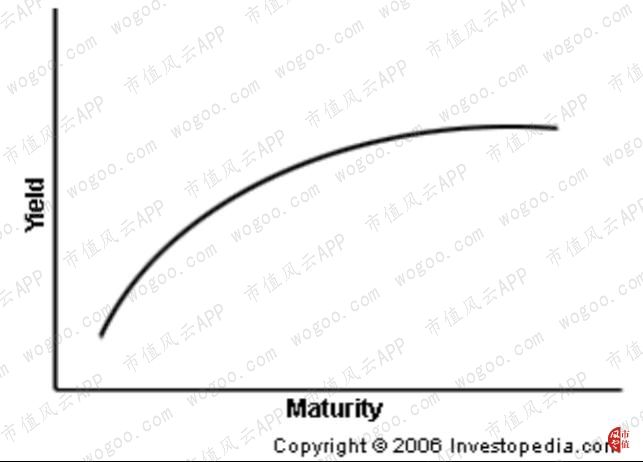

7、观点七:倒挂的收益率曲线是否是负面的?

收益率曲线通常是向上倾斜的,这说明当贷款时间较长时,放款人会要求更高的利率作为对未来不确定性的补偿。

但有时候,长期利率会低于短期利率。当这种情况出现时,我们称之为“收益率曲线倒挂”。

通常,收益率曲线倒挂被认为是令人担心的经济现象。许多人认为,收益率曲线倒挂很可能意味着即将到来的经济衰退。比如,过去50年,美国在每次经济衰退发生之前都出现了收益率曲线倒挂的现象。

不过,Marks认为,收益率曲线倒挂并不一定是负面的。

Marks认为,收益率曲线倒挂可能只是由于美联储在长期收益方面的投资资本过剩,导致长期收益率下降。同时,信息时代对资本投资的依赖程度降低,因此市场对长期债务资本的需求减少。

8、观点八:未实现盈利的公司是否值得给予高估值?

过去10年,风险投资者们从科技行业中赚了不少钱。因此,科技公司(比如像Uber和Lyft等利用技术实现新的商业模式的公司)受到许多投资者们的追捧,他们愿意在当下支付高价以谋求获得远期利润。

Marks认为,这跟上世纪90年代非常相似,当时TMT行业泡沫高涨,许多人持这样的观点:即便公司在未来几年都没有利润,但总有一天会成为一家伟大的公司。

然而,2000年,TMT行业泡沫破碎,大量的互联网和电子商务公司最终被证明是毫无价值的。一个例子是,上世纪90年代时,风险投资基金的年回报率甚至可以达到3位数,但2000年时,风险投资基金的表现非常糟糕。

Marks表示,今天的投资者们似乎已经忘记了2000年破碎的TMT泡沫。

事实上,投资的结果通常会出现“无限价值”(Infinite Value)或者“毫无价值”(Worthless)两种极端情况,但目前的投资者们似乎总是偏信会出现前一种结果,从概率上来说,这不可能永远发生。

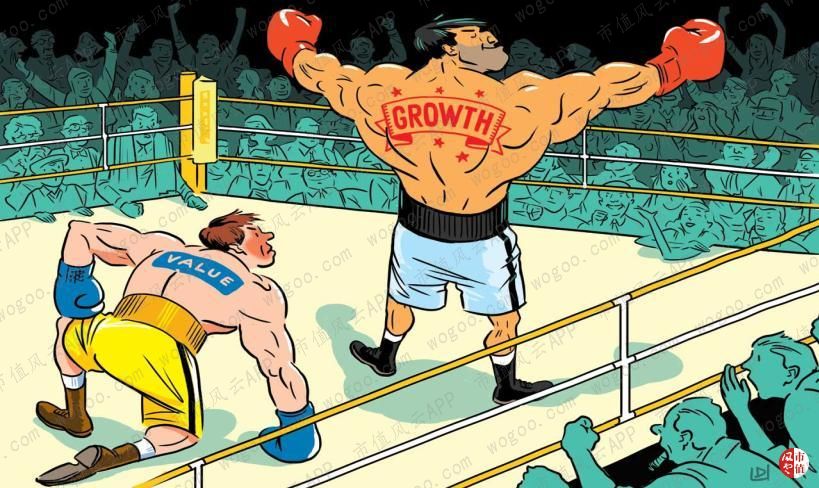

9、观点九:成长投资优于价值投资吗?

近年来在投资市场上,“成长投资”(Growth Investing)取得了显著的成绩,以至于“价值投资”(Value Investing)严重受到打击。

对于这两种投资观点,Marks的看法是,“低价格(Low Price)”和“物超所值(Good Value)”是两个不同的概念,一味追求低价优势的人很容易陷入到“价值陷阱”中。虽然那些“老牌公司”很难快速成长,但它们仍可能继续受益于过去所形成的“护城河”。

此外,Marks认为,即使是那些拥有先进技术、盈利前景良好的成长型公司仍然不值得给予过高估值。即使这些公司未来能取得成功,它们也可能因为高估而成为危险的投资对象,比如,上世纪70年代左右,Nifty-Fifty(上世纪 60-70年代纽交所50只流行大盘股的非正式名称)便经常出现这种情况。

总的来说,Marks认为,在经济增长时期,那些未来前景良好的股票表现会较优异,而在市场调整时期,投资那些当前便已经被证明具有实际价值的公司股票会更好。

结语

Marks认为,目前市场上的多数观点都有一个共同特点:非常乐观,并且都有足够的理由去解释这种现象为什么会在未来出现,即使这些事情过去并未发生。

这次真的会不一样吗?

Marks承认,没有人能预见未来,因此当下无法判断这些观点是否正确。

Marks总结了牛市的三个阶段:

1、少数具有前瞻性的人开始认为市场会变得更好;

2、大多数的投资者都开始意识到市场正在变好;

3、每个人都认为市场只会永远变得更好。

Marks认为,身处牛市第三个阶段的投资者很有可能会吃大亏。如果投资者被“市场只会永远变得更好”这种想法引导的话,将是非常值得担忧的。

虽然,Marks承认,最好的投资通常发生在恐惧和绝望的时期,但如果投资者只是秉承着“这次不一样”的信念,而忽略过去事实的话,将难以成功。

最后,Marks送给投资者们一句马克吐温的名言:“历史不会重演,但总会相似”。

对于投资来说,更重要的是,不能忘记过去的教训。