为什么每隔十年就会出现新的经济增长范式

如果看过达利欧的《债务危机》和霍华德.马克斯的《周期》,我们就会用一种周期性的眼光去看经济增长。我们就会明白经济的繁荣和萧条,如同春晓秋冬,生老病死一样,是不可避免的一部分。有了春天,才会有冬天。有了生命,才有死亡。有了经济繁荣,才会出现萧条。

单一类别的资产,不应该也不可能永远涨下去。因为这会导致人们相信通过借贷来投资这种资产是一个好事。由于借贷和购买这些资产的实体将耗尽借贷能力,债务相对于收入的上升会挤压现金流。在这种情况下,由于没有新增的资金入场,这个范式就会结束,出现一系列的信贷问题。

由于每一次的周期都是类似,但是不完全相同的。所以如果看过去100年美国经济的范式,他并不是简单的在“春夏秋冬”之间轮回。所以,每一次的范式,都和之前出现过的不会100%相同。这也是为什么桥水团队研究了全球48个债务危机的案例。每一次都不一样,但都有类似的地方。

在这个过程中,由于对于过去已经发生事情的线性外推,特别是对于过去几年发生的事情,导致了对于未来出现类似的预期。绝大多数人在范式转变的过程中,损失惨重。这里可以是类似于2008年这样的金融危机,让许多人亏损了50%的财富。也可能是70年代末到80年代的熊市向牛市转换,许多人根本不知道会有如此巨大的牛市。所以当年德鲁肯米勒刚入行时,老板就让他做了投资主管,因为他是研究部最年轻的员工,从来没有经历过70年代之后的长期熊市,没有任何心理负担。

达利欧认为,任何一个人长期基于单一投资风格或者单一投资资产都是很危险的。因为你的投资收益率将极度依赖未来按照你的预测进行发展。然而事实上,没有人能成功预测未来。这一点是达利欧和巴菲特在投资理念上最大的不同。虽然两人都无法预测未来,但是巴菲特相信“国运”。他不做预测,但认为美国经济长期向上,美国股市会长期走牛。普通人长期持有标普500指数就行了。达利欧是不断对组合进行再平衡,他的全天候策略是,无论明天发生什么,都不会对其投资收益率产生多大影响。他的组合会放入大量没有相关性的资产(我们会在下面讲讲黄金对分散组合的作用)。

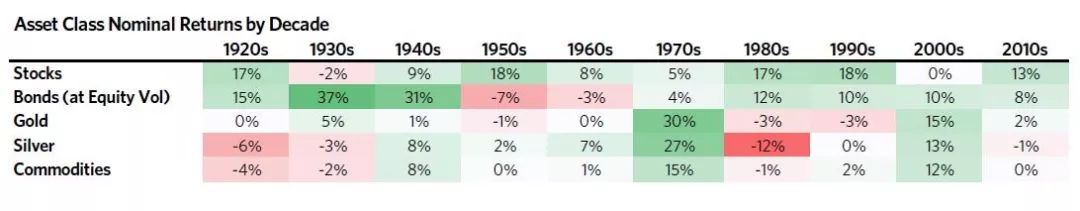

我们先看下面这张图,里面详细列举了每一个十年,不同资产的年化名义回报率。

数据来源:桥水报告

我们看到在基于不同的“时代背景”,不同资产的回报率也是不一样,体现了很强的周期性特征。1920年代是股债双牛,到了1930年代就遇到大萧条,而债券却一直走牛。债券的牛市要到1940年代才真正结束,这时候股票资产价格的吸引力回复。如果我们看历史的话,许多伟大的投资家都是在这个阶段进入股市:巴菲特、谢尔比.戴维斯、芒格等。

50年代的战后复苏,拉动了美国经济增长,而股票的风险溢价又在一个很好的水平,股票市场的表现超越了债券。之后70年代遇到了滞涨,也导致了漂亮50泡沫破灭。可以说这一次是许多投资大师,经历了最惨痛的一次股市调整。查理.芒格连续两年净值跌幅超过30%。巴菲特由于对于价格有比较严格的标准,早在1968年就收手不干了。这个阶段表现最好的资产就是黄金和白银。

进入80年代,沃克尔不断打压通胀,导致美国出现了高增长和低通胀的情况,也催生了美国历史上最大和最长的一次牛市。这一次,国债收益率见到了历史大顶,之后这个代表无风险收益率的指数不断下行。股票重新最成为了表现最好的资产。到了90年代,又出现了PC互联网的泡沫。而2000年的十年,和1920年的十年很像,在十年的尾声都出现了一次大的金融危机。这个阶段,黄金的收益率最高,股票市场没有回报。

达利欧认为繁荣即将结束

事实上在今年年初,我们就翻译了一篇桥水的报告《桥水2019全球展望:山雨欲来风满楼》。桥水认为一场危机正在临近:

1)当去年全球流动性开始收紧后,几乎所有资产价格都出现了下跌;

2)问题是这场流动性收紧接下来对于经济增长如何传导,以及决策层如何反应;

3)由于市场并没有真正预期收紧,任何形式的收紧都将超出市场预期;

4)目前市场的盈利预测还是基于温和经济增长,我们认为盈利预期太乐观了,特别是在美国;

5) 当下一次危机来临时,非常可能泥沙俱下,央行调控的空间很小,而且决策者的博弈都将导致出台有效政策变得困难。

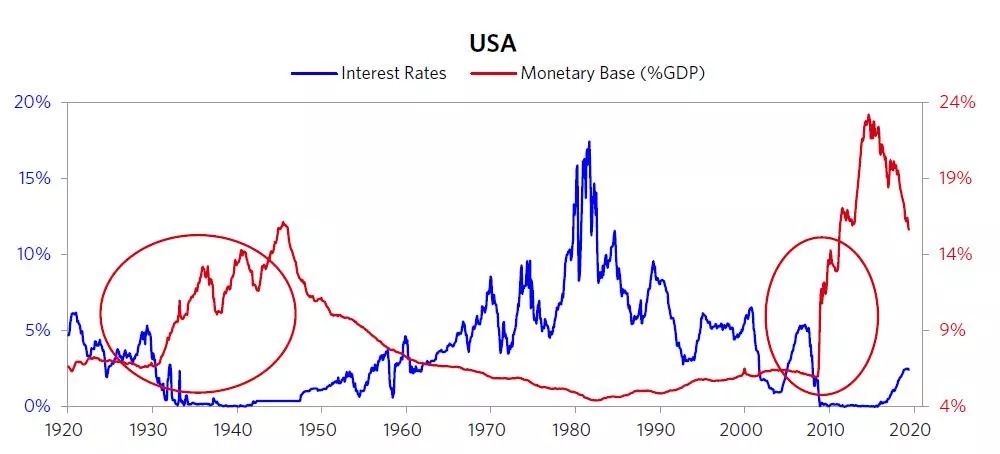

下面这张图是达利欧很喜欢用的,美国的量化宽松水平占GDP的比重,已经突破了1930年代引起大萧条的时候。虽然这并不意味着马上出现问题,但的确会让人担心危机的来临。

数据来源:桥水报告

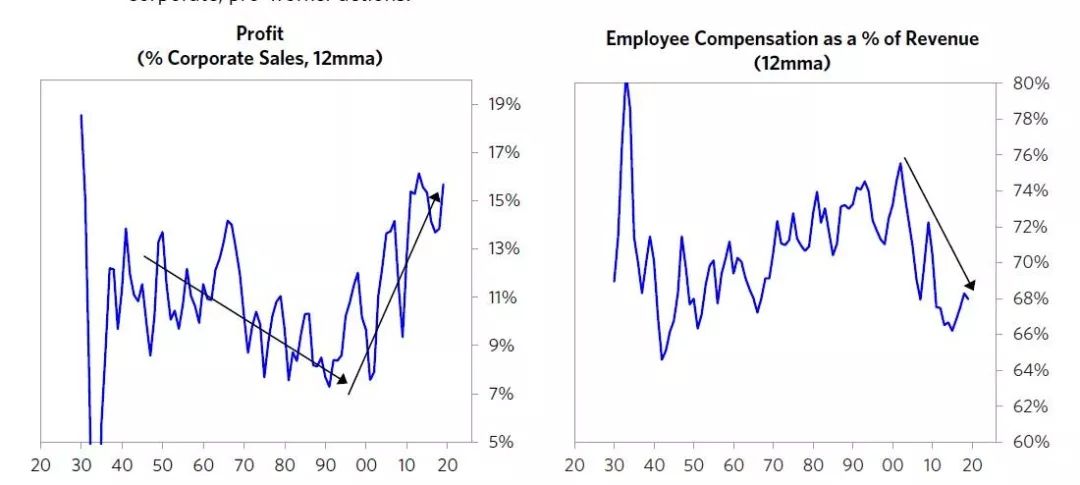

第二个问题是美国企业的利润率在顶部,也就是说,这些企业在其景气度最高点。关于这个观点,我们此前也将其报告进行了翻译。股票的长期估值主要依赖于对利率润的预期。如果利润率的增长可以被推导出来,那么估值看起来会很合理。如果利润率停滞不前,估值会有些高但也不会太糟糕。但如果利润率回归于历史均值,那么股票价值就被高估了。

在过去几十年里,几乎所有影响利率率的主要因素都在改善。工人的谈判力量下降,企业税率下降,关税下降,全球化更广泛,科技进步带来了更大的生产规模和更低的边际成本,反垄断的执法力度放松,并且利率下跌。这些因素创造了历史上对企业最友好的商业环境。

这些现象相互作用,比如全球化削弱了工人的立场,企业获得了更多的政治声音,而政治推进了这些改变。但是,这些因素中的很多现在受到了威胁。很多推动利润率增长的因素很可能不会持续,而一些甚至会反转。桥水认为我们处在一个企业利润率的拐点,而如果这实现了,美国股票会面临严重的估值问题。

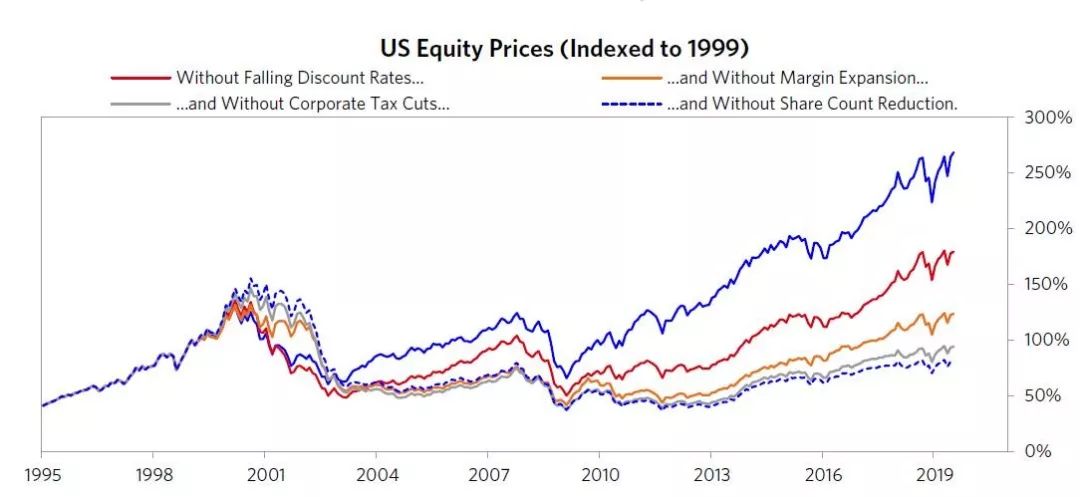

如果把一些不可持续的因素剔除,标普500的走势就不会像今天那么强劲了。

数据来源:桥水报告

所以,达利欧并不看好权益类资产的未来。他认为未来我们会面临货币贬值,内部和外部的冲突加剧等情况出现。那么未来这个资产必须在这种不确定性中表现比较好。同时,这个资产目前又是被大家低配的。

达利欧推荐的就是黄金,认为黄金将成为有效的分散投资组合工具。而巧合的是,过去一段黄金的表现已经很强劲了,无论是国内还是海外。

那么黄金真的是一个好资产吗?

事实上,过去一两个月身边询问黄金的人越来越多。中国有一句古话:盛世买古董,乱世买黄金。基于我们看到越来越多的不确定性,大家购买黄金避险的需求也在增加。况且,连大类资产投资中的“第一人”桥水达利欧都在推荐黄金。

那么黄金真的有投资价值吗?我们的观点是,黄金具有很好的组合优化功能,但并没有长期的投资价值!

作为一个优化组合的资产,黄金有两个很明显的特征:1)和股票以及债券之间的相关性很低;2)在经济不好的时候,黄金往往具有很好的表现。

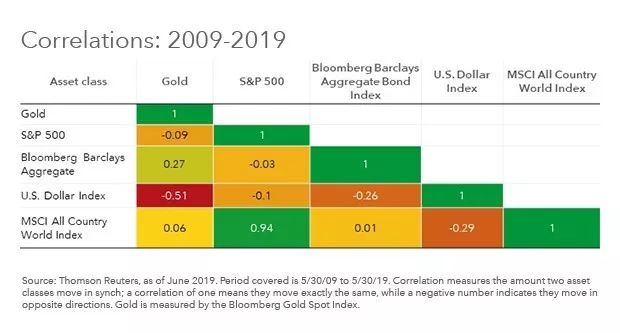

我们看下面这张图,2009到2019年之间,黄金和标普500指数的相关性是-0.09,和巴克莱全球债券指数的相关性是0.27,和美元指数的相关性是-0.51,和MSCI全球股票指数的相关性是0.06。无论是债券、股票还是美元,黄金都呈现了低或者负相关性特征。这让黄金在大类资产配置中,降低组合波动性的特征。

数据来源:贝莱德报告

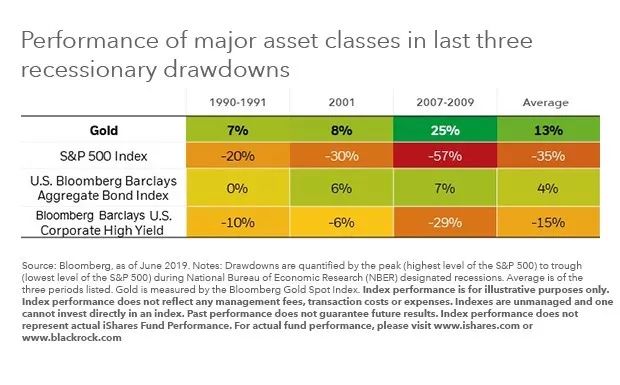

在经济衰退的过程中,黄金在股票资产表现不佳的时候,都出现了正收益,成为了最好的“避险资产”。我们继续看贝莱德报告中的数据,在1990到1991年的衰退中,标普500指数下跌20%,巴克莱美国企业高收益债指数下跌10%,巴克莱全球债券指数走平,黄金价格上涨7%。2001年的衰退中,标普500指数下跌30%,巴克莱美国企业高收益债指数下跌6%,巴克莱全球债券指数上涨6%,黄金上涨8%。在2007到2009年的衰退中,标普500指数暴跌57%,巴克莱美国企业高收益债指数下跌29%,巴克莱全球债券指数上涨7%,黄金价格暴涨25%。

数据来源:贝莱德报告

然而,长期持有黄金的回报率很低。从价值投资最基本的理念出发,买入一个资产是基于其创造的现金流进行折现。比如买入股票,应该是基于其长期创造的分红。全球股票指数的表现,和企业分红的相关性高达60%以上,美国市场更高,有三分之二的指数上涨是因为企业分红或者股票回购推动。比如买入房子,从价值投资的角度出发,就是基于这个房子长期提供的租金回报率,并且对长期租金回报率进行一个折现,就是今天的合理价格。

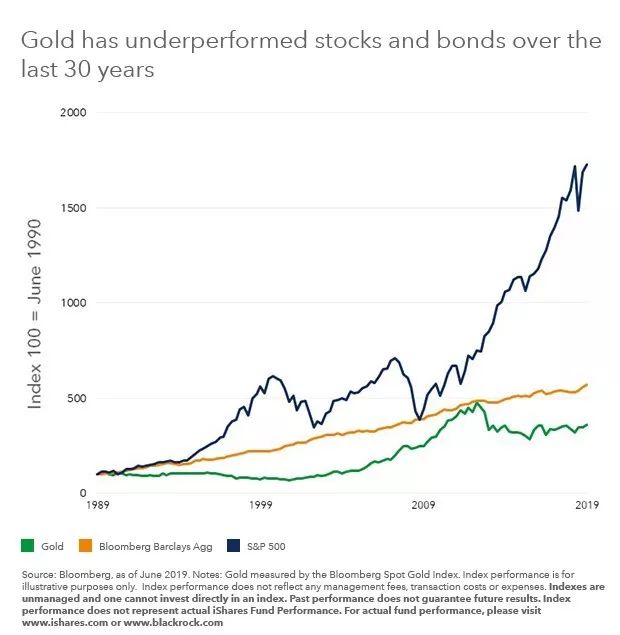

但是黄金,我们知道是不会创造任何现金流的。我们看下面这张图就一目了然,黄金在过去30年的表现是大幅跑输股票和债券的。

无论达利欧认为的范式会发生什么变化,黄金作为一个资产本身,长期回报率很低,和其不创造现金流的特征有关。如果你买入一个不创造现金流的资产,那么就是一种“投机”。你认为的是,有人会以更高的价格,将这个资产从你手中买走。

我们认同达利欧的观点,认为在组合中增加黄金,能有效分散组合风险,实现和股票、房地产、债券之间的非相关性。同时,黄金能有效对冲未来的风险。然而,我们并不认为一个投资者应该All In黄金。毕竟,从长期黄金的回报来看,其收益率远远低于权益类资产。

精彩评论