据港交所1月14日披露,乐普心泰医疗科技(上海)股份有限公司向港交所主板提交上市申请,中金公司为独家保荐人。

编辑 | Arti

本文仅为信息交流之用,不构成任何交易建议

据了解,乐普心泰医疗科技于1994年成立,是一家先天性心脏病介入医疗器械供应商,也是中国最大的先天性心脏病封堵器产品及相关手术配套产品制造商,按2020年于中国销售确认的收入计,公司的市场份额为38.5%。

截至2022年1月6日,公司拥有全面的产品组合,18种上市封堵器产品、11种封堵器在研产品以及21种主要心脏脏膜在研产品,所有的产品均为自主研发。目前该公司的业务专注于封堵器产品,心脏瓣膜在研产品处于临床前或临床试验阶段,并无已上市的心脏瓣膜产品。截至同日,公司拥有包括在中国的222项注册专利及64项待决专利申请,以及在美国和欧盟的14项申请中专利。

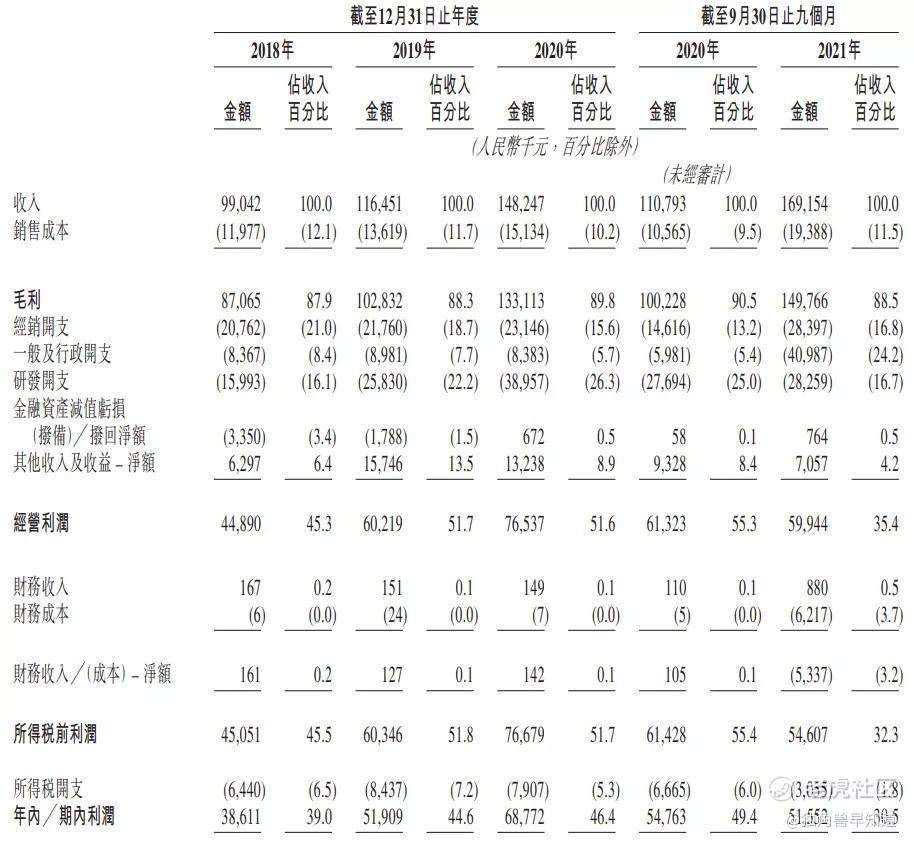

财务方面,公司的收入从2018年的人民币(下同)9900万元增加17.6%至2019年的1.165亿元,这主要是由于公司先天性心脏病封堵器产品的销量增加,收入进一步增加27.3%至2020年的1.482亿元,主要是由于封堵器相关手术配套产品及卵圆孔未闭封堵器产品的销量增加。该公司的收入由截至2020年9月30日止九个月的1.108亿元增加52.7%至截至2021年9月30日止九个月的1.692亿元,主要是由于产品的单价上涨。

股权结构上,IPO前,乐普医疗连同其全资附属公司天地和协持股86.34%,其中乐普医疗和天地和协分别直接持有85.48%及0.86%股本权益,乐普医疗、蒲博士及天地和协为控股股东。此前,乐普心泰已获得维梧资本、红杉中国、上海生物医药基金、鼎晖投资等多家机构的投资。

从行业发展来看,全球针对结构性心脏病的介入医疗器械市场经历了快速增长,销售收入从2016年的37亿美元增至2020年的76亿美元,年复合增长率为19.8%,并预计将于2025年达到196亿美元,自2020年至2025年的年复合增长率为20.9%。

而在中国,针对结构性心脏病的介入医疗器械市场的市场规模从2016年的人民币328.2百万元增至2020年的人民币13亿元,年复合增长率为40.0%,并预计将于2025年达到人民币141亿元,2020年至2025年的年复合增长率为62.1%。

乐普心泰此次IPO募集资金将用于为未来五年内的研发活动提供资金;用于未来五年的营销活动。例如,计划参加医院组织的封堵器及心脏瓣膜产品管理的医疗及外科手术直播以及病例报告会;用于未来五年将用于提升产能及加强制造能力;用于为未来五年内潜在的战略投资及收购提供资金,以补充和扩大产品组合及技术;用于营运资金及一般公司用途。

精彩评论