文:三思社

本期内容简介:

1. 从滞胀预期到衰退预期的切换往往需要:金融系统暴露风险引发非金融企业与居民部门资产负债表出现问题;供给矛盾由于生产消费循环断裂演化为总需求崩溃;发达国家的政策层面反应迟钝或将形成合成谬误/地缘动荡长期化。

2. 目前来看,欧元区的各项衰退条件已经大体具备:商业银行对地缘动荡地区的风险暴露存在进一步引发金融连锁反应的可能;能源与粮食等大宗通胀加速可能引发居民消费信心瓦解、企业经营困难;欧央行和欧洲政治扯皮传统或使短期问题无解。

3. 中长期图表往往能够暗示许多没有被大众媒体和主流言论宣扬的风险/机遇,这也是交易直觉的主要来源:欧元兑美元的长期图表暗示欧元的命运目前可能在一个转折点;美国十年期国债的中长期下行通道也需要一次衰退来保持整个下行趋势。

通胀风险及其衰退的后果不容忽视

目前,欧美经济叙事已经彻底扭转。在2021年,以美银美林为代表的华尔街悲观人士将欧美经济的象限定位为“滞胀”,在2021年Q4以前,这样的定位是颇具争议的,因为欧美经济增长的步伐依然没有停滞不前,而美联储依旧坚持通胀的非永久性。

我们在2022年1月份概括性的全年开篇文章中就指出,今年的通胀风险及其衰退的后果不容忽视。这几天鲍威尔在国会的发言已经完美印证了我们的猜想,即“美联储将不惜一切代价应对通胀”,因为通胀的代价将是经济的一切,通胀引发的金融资产价格剧烈调整将有摧毁一切的可能。

我们认真学习领会“百年未有之大变局,却不曾预料到变局变的如此之快,2022年春天发生的一切,堪称二战后第二次东欧剧变。对于此次冲突,我们的视野不应停留在近期发生的事件表面。

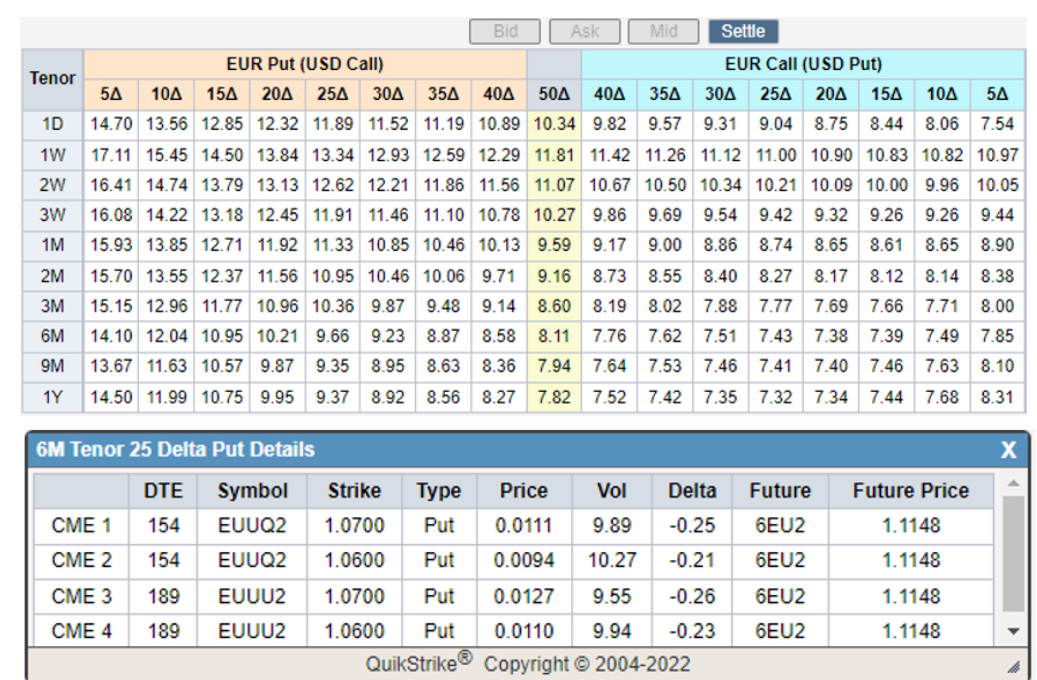

图:近期的俄乌冲突加剧了欧元贬值。(下图为:汇率与波动率)

我们并不是地缘政治或军事问题的专家,没有能力去为大家抽丝拨茧地去一一展开当前冲突的复杂历史与现实经纬。但是,显而易见的是,本次东欧动荡是我们所描述的高度动荡、复杂波动、告别通缩历史图景切换的一次加速器,而非减速器或插曲。

加速器嗡嗡作响,供给紧缩和人为设置的供给障碍(制裁)通过价格信号引发需求崩塌是最为简单的经济直觉。从数据来看,2021年12月欧元区HICP同比上涨5%,其中能源价格的贡献为2.5%,对当月HICP的贡献比率为50%;如果加上食品价格的0.6%,对当月HICP同比的贡献比例为62%。

也就是说,欧洲老百姓在战前就已经承受着沉重的输入性通胀代价。食品和能源都是生活的必须品,这不同于美国的二手车和房租通胀这种由于经济受货币刺激自发形成的内生通胀。

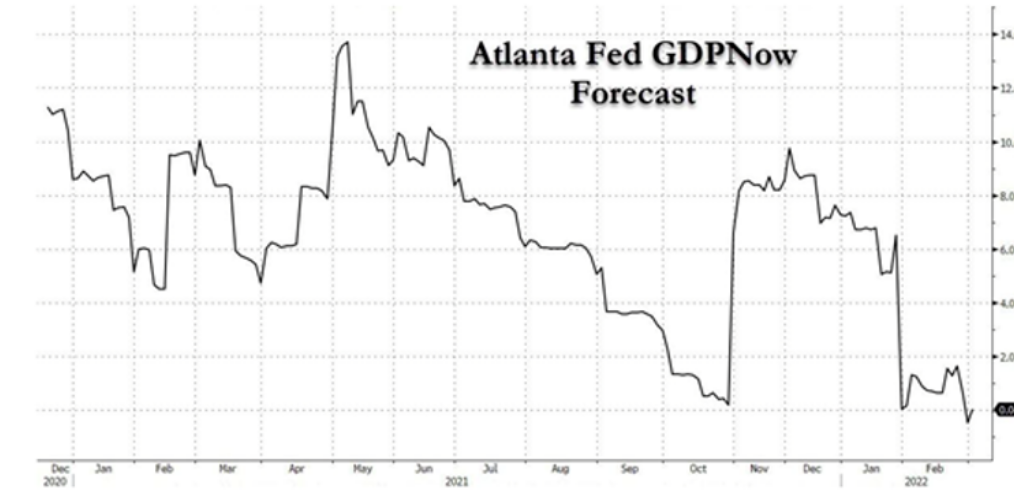

食品和能源更类似一种外生性的冲击。政府发票子大家去买更好的房子车子,和政府发票子去弥补大家因为生活必须品价格上涨造成的损失,哪个经济体更加健康,家庭部门“体质”更强健,不言而喻。而更健康的那位,亚特兰大美联储下调了经济增长估计,将GDP预期从1.7%削减到接近0.0%。

图:3月1日,亚特兰大联储官方发布数据显示,它将美国第一季度GDP的预测从前段时间的1.7%和2月25日的0.6%大幅下调至0.0%。

欧洲已经迈入了衰退?

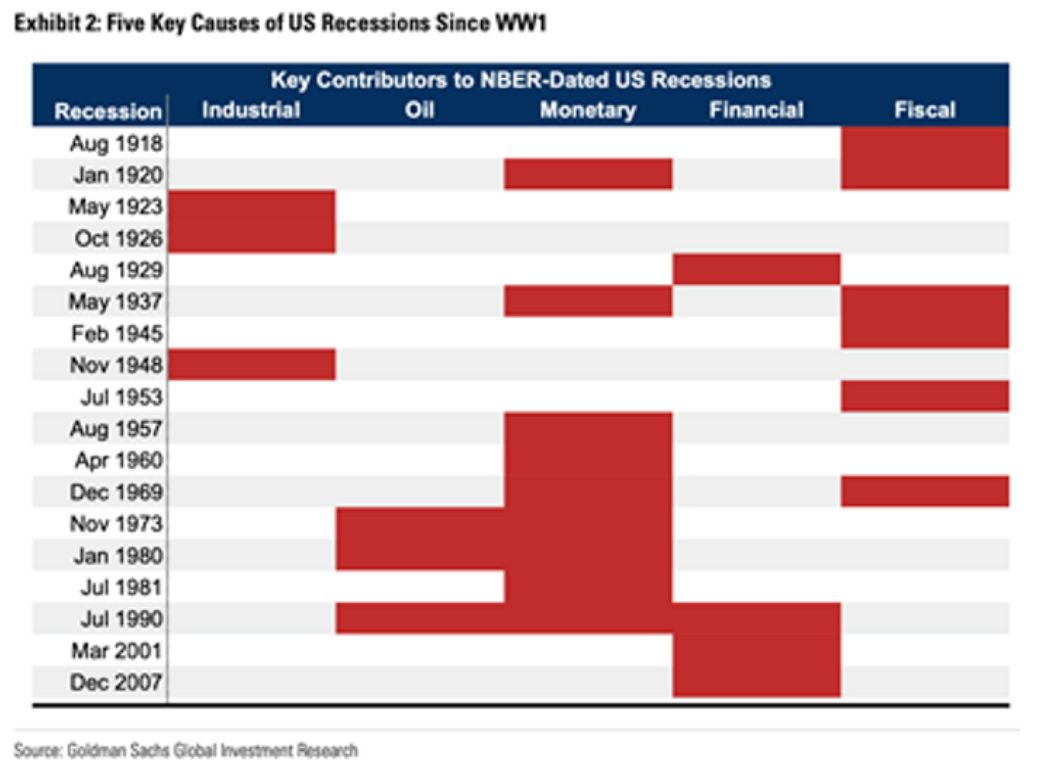

当然完全从现实直觉去展开分析是不够的,从历史来看,欧洲亦是已经半只脚迈入了衰退。我们最近给大家提供了一份高盛回顾上个世纪的美国经济衰退的报告,里面突出了五个主要原因:工业冲击和库存失衡;石油冲击;通胀过热导致大幅加息;金融失衡和资产价格崩盘;和财政紧缩(Learningfrom a Century of US Recessions)。

如果放在当下的欧洲,那么石油冲击,通胀过热(但是没有大幅加息预期),金融资产价格动荡,疫情后财政退潮(虽然还有应对东欧乱局的一些财政支出,但是短期内青黄不接)。高盛提供的总结里的衰退条件,欧洲已经占了三个半。

图:从美国一战以来的历次衰退中,高盛总结了5大主要因素

而欧央行的态度呢?据彭博社报道,欧洲央行行长拉加德表示:要保持政策灵活性和选择性,结束负利率和多年债券购买仍然合适,但实现这一目标可能需要更长的时间。我们只能说,拉加德可能是一位没有经历过大型战争的行长,欧央行依然是左顾右盼而没有果断的对其紧缩讨论按下暂停键,直觉上来看,这是对于战时经济状态的估计不足。

欧洲银行业管理局(EBA)数据显示,在俄罗斯风险敞口最大的银行是:(1)UniCredit:总风险敞口为137亿欧元,相当于总风险敞口的1.6%。(2)Société Générale:总风险敞口为143亿欧元,相当于总额的1.7%。(3)Raiffeisen Bank:总风险敞口为143亿欧元,相当于总风险敞口的9.3%。从绝对数量上来看,的确总体风险敞口是有限的,但是别忘了,欧债危机之前,从统计上看欧洲对希腊的敞口也并不完全悲观——风险会传染并自我实现,俄国人又不是没搞垮过知名机构,这就给欧央行出了难题。

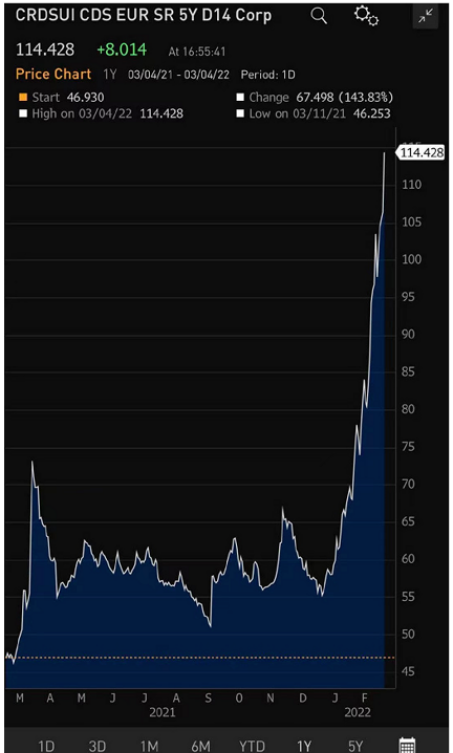

图:就连隔壁瑞士信贷的CDS(信用违约互换)都开始飙涨。当然理由不见的是有多大的俄国头寸,说不定早就有自身的问题、只差一根导火索。

欧元未来的走势

欧元是美元指数最重要的组成部分,如果看图表,美元的长期下跌趋势已经逆转;自 2011 年以来,弱美元一直是许多机构宏观框架的一部分。但如果这在短期内被证明是一种盘整模式(从2011至今),那么目前我们将迎来美元的大幅反弹,而并不是因为避险因素导致的美元短期反弹。

图:美元指数走势图。

去年三季度以来,由于欧美之间的经济修复和货币政策差异,欧元就已经开始了一轮明显的下跌周期,当时投行们最激进的长期估计是欧元美元跌到平价,即欧元兑美元跌到1:1.。但是从信息和驱动上来说,当时并没有除了内生性货币和经济增长差异之外的动力来驱动这样的欧元大熊市。

而现在,显然不光是有了现实的驱动,而且这一驱动还将延续很长一段时间。那么过去看似激进的预测,目前就看起来非常合理了。

图:欧元走势(芝商所(CME)对应的欧元/美元期货合约代码:6E)

那实战当中怎么交易呢?直接做空欧元是一种方式。但是目前的波动较大(如下图),需要交易者有一定的风险承受能力,以及较好的盘感来驾驭这种波动性。

图:欧元快速下跌、但波动的增幅还要更大。

在这里我们介绍另一种风险相对可控,而且目前比较有吸引力的期权结构来做空欧元——看跌熊差。

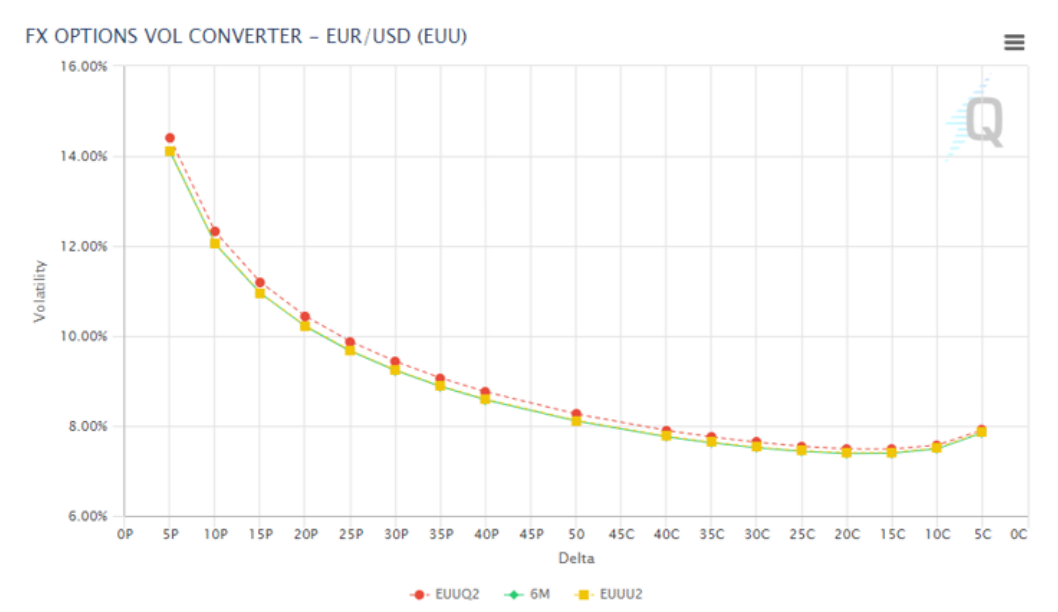

首先,由于乌克兰局势的风险快速上升,欧元下行风险也同时快速上升,对冲需求上升因此欧元虚值看跌期权价格大幅度上升,导致现在的波动率偏度(volatilityskew)上升 。

从下图我们可以看到,欧元/美元的6个月在值(at the money)隐含波动率虽然也在上升,但上升的幅度远低于虚值(这里是25Delta) 的隐含波动率 (绿线为二者之差, 绿线下降代表skew上升)。

从下图的波动率微笑曲线角度也可以看出,现在欧元/美元的看跌期权隐含波动率(微笑曲线左侧)远高与看涨期权隐含波动率(微笑曲线右侧)。

因此我们可以通过卖出一个较贵的虚值欧元看跌期权,买入一个在值欧元看跌期权来形成做空欧元的头寸。

这个结构的好处就在于,投资者最大的损失就是权利金。而且由于波动率已经上升不少,现在才去直接买入看跌期权的话,需要支付很高的权利金。但如果是用这个期权结构,可以通过卖出一个更贵的期权来减少大量初始权利金的支出。

由于市场波动较大,我们这里就不给出实际的行权价(这是因为如果现货汇率价格一变动,行权价就需要改),而是通过delta的方式来呈现,即:

买入:6个月欧元在值(atthe money)看跌期权

卖出:6个月 25delta (大致4%虚值) 的虚值欧元看跌期权

我们可以利用CME官网上的外汇期权报价工具FX Options Vol Converter 来找到相应的期权。

比如下图1中,我们可以点击6M 25 Delta EUR put,工具就会弹出相应的看跌期权(下图2),交易者就可以选择相应的期权。

从欧元的长期走势故事中,我们或许可以隐约感觉到长期图表的可取之处,特别是当出现了长期图表所暗示的趋势驱动力的时候。

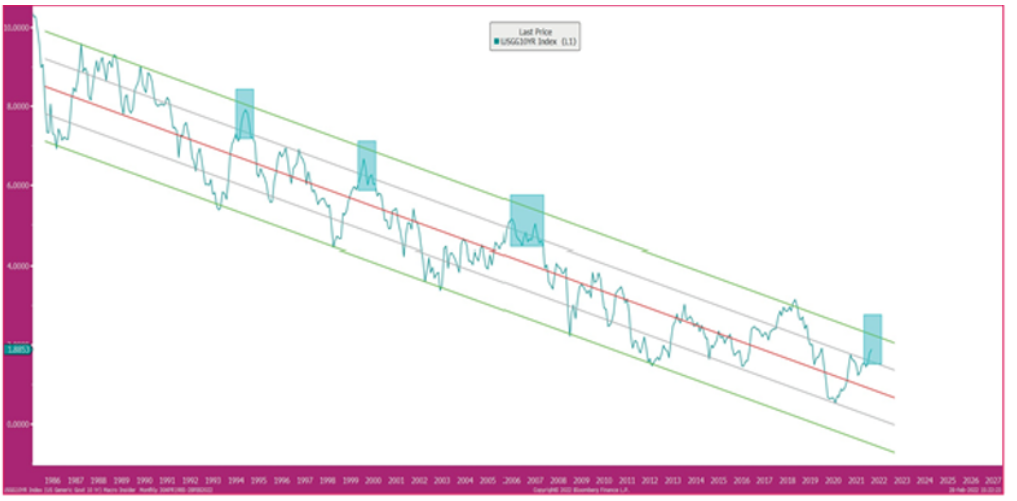

图:美国10年期利率走势(CME对应的利率期货合约代码:10Y)。

美元、美债可以说是全世界最重要的两个金融价格,那么目前美债的长期走势又在暗示什么呢?衰退,对,就是衰退。

我们都知道美国十年期国债收益率仍处于一个长期下降的通道中(上图),而容易被忽视的技术细节是,收益率没有一次上涨就达到了通道的顶部!除 2018 年外(上图),大多数情况下它都停止在 2 个标准差水平以下。

如果我们使用 TLT (美国20年以上国债ETF)来观察,Demark指标目前是完美的反弹信号。这暗示着,超长期美债收益率也在面临不仅是由于短期避险盘带来的下跌,而是面临着由于东欧局势长期化动荡导致的世界经济萧条预期导致的超长期美债期限溢价下行。

即,未来不会更好。

图:TLT暗示超长期美债期限溢价下行。

$欧盟50指数主连 2203(FESXmain)$ $NQ100指数主连 2206(NQmain)$ $道琼斯指数主连(YMmain)$ $A50指数主连 2203(CNmain)$ $恒生指数主连(HSImain)$ $恒生科技指数主连 2203(HTImain)$

精彩评论