在代工大佬$台积电(TSM)$ 年内第二次提价,全线加价6%之际,科创板和港股主板上市的$中芯国际(688981)$ $中芯国际(00981)$ ,也公布了一份超出其业绩指引的2022年第1季业绩。代工产业形势大好,却未能抵挡资本市场的颓势,这又是为什么?

根据国际会计准则编制的2022年第1季业绩显示,中芯国际的收入同比增长66.89%(按季增长16.57%),至18.42亿美元。强劲的收入增长主要受到产品组合优化,带动平均单价环比增长13%,以及出货量环比增长7%所带动。

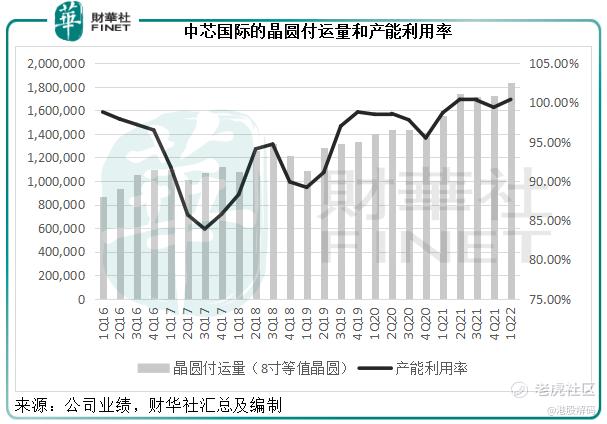

2022年第1季,中芯国际的晶圆付运量(8寸等值晶圆)达到184万片,产能使用率达到100.40%。见下图,不论晶圆付运量还是产能利用率,均到达高位水平。

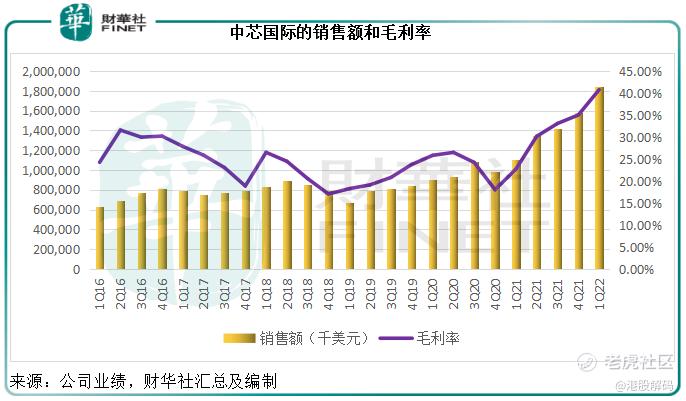

在收入强劲增长的同时,中芯国际的毛利率也得到了较大的提升,毛利率按年提升18.07个百分点,较上一季度提升5.75个百分点,达到40.73%,见下图,高于该公司在公布2021年第4季业绩时提供的预估空间36%-38%。

毛利率超预期,或主要得益于其原定的部分工厂岁修延后,以及疫情对其天津和深圳工厂的影响低于预期。

笔者认为,其所使用的原材料仍为去年累积尚未涨价的库存,而产品组合优化提升了产品平均价格,在售价增加而成本维持较低水平的推动下,毛利率得以提升。

该公司的2022年第1季毛利按年增长199.97%,或按季增长35.72%,至7.5亿美元,增速均超过收入。季度EBITDA(扣除利息、税项、折旧及摊销前盈利)同比增94.96%,或按季下降2.61%,至11.36亿美元。股东应占净利润同比增长181.49%,或按季下降16.21%,至4.47亿美元。

毛利率超出预期,净利润按年大增,并未为中芯国际在资本市场赢得面子,在公布业绩之后,其A股股价延续跌势,H股股价也先扬后抑,到收市才重回升轨。

按道理,业绩胜预期,而且晶圆代工正处于供不应求的好景气,应该可以为中芯国际争取到足够的好感,为什么投资者就是不卖账?

笔者认为,其第1季的优异业绩很可能维持不下去应是主要的原因。

行业更新趋势由全面紧缺向结构性紧缺转移

在业绩发布会上,管理层提到:经过接近半年的市场消费和积累,特别是国内严控疫情阶段后,行业更新趋势已经从全面紧缺向结构性紧缺转移,消费电子、手机等存量市场进入了去库存阶段,开始软着陆。

而高端物联网、电动汽车、显示器、绿色能源、工业等增量市场尚未建立足够的库存,对产能、技术创新和客户体验服务提出了更高、更紧迫的要求,这些都符合其之前的预期。

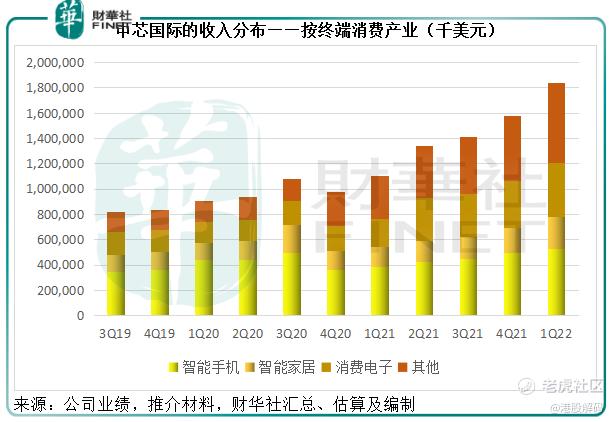

2022年第1季,智能手机和消费电子领域的收入占比分别下降至28.70%和23.10%,相较上一季为31.20%和23.70%。智能家居和其他类别占比上升,由上季的12.70%和32.40%,上升至13.80%和34.40%,符合该公司对市场需求判断及产能分配的安排。见下图。

笔者猜测,中芯国际提前做好预判,并据此投入资源,应是其第1季业绩表现理想的一个原因。

但是,第2季的情况或许不太乐观。

产能扩张如期进行,但折旧将增加

2022年第1季,中芯国际增加了2.8万片折合八英寸的产能。管理层在业绩发布会上提到,预计今年年底,其产能总增量会超过去年。

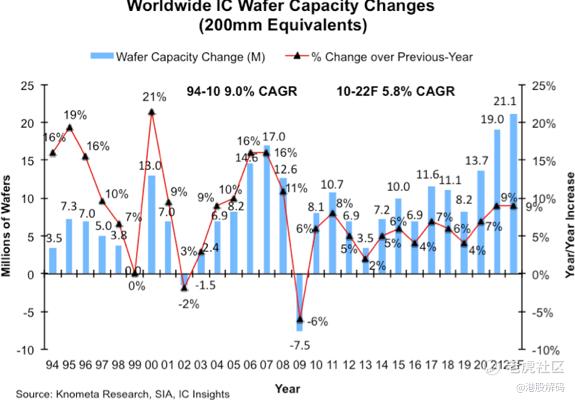

行业研究机构IC Insights预计,2022年IC晶圆产能增幅或为8.7%,见下图。

中芯国际的管理层也在业绩发布会上表示,目前晶圆产能还是个位数成长,虽然这两年晶圆厂都增加了产能扩张的步伐,但由于供应链紧缺,配套设施的缺位导致产能扩张无法在短期内实现,这导致了终端客户在地需求的增加,也产生了在地化的产能缺口。

由于中国是最主要的电子消费品供应商,在地化应该有利于中芯国际等代工厂的发展。但是供应链短缺或是制肘其产能扩张的一个因素。

中芯国际今年全年的计划资本开支约为320.5亿元人民币,主要用于持续推进老厂扩建及三个新厂项目。管理层在最新的业绩发布会上表示,其预测数据已经考虑到产能装配延迟的潜在影响,预计今年的产能扩张可如期进行。

但是,由于物料价格上涨,其新生产线装配的设备价格已有所调升,笔者认为,产能投产后,中芯国际的折旧开支将增加,这或会增加其经营成本,蚕食其利润。

产能使用率的影响

管理层提到,第2季厂房做闭环(主要是上海),但现在仍无法做确切完整的影响预估,影响是有的,但到目前为止还不是特别大,要到结束后才能作出整体评估。除了工厂内部影响外,对长链的影响也值得关注,亦即晶圆在封装运输等流程的影响,这一影响到底有多大,还要等待局部地区疫情完全结束之后才能给出确切答复。

不过,当前疫情对上海工厂的影响,会通过后续的生产加速和其他厂区的产量增长来补偿。

对于对订单的影响,目前(4月和5月)影响的订单到第2季度末(6月底时)应基本有能力恢复。管理层表示,客户已经下发的订单,前段时间交付得慢一点,但到六月底时还是可以交付,但是从今天到接下来这段时间的影响,可能没办法在第2季完成,具体或取决于局部地区生产具体受到的影响。

全线加价不切合实际?

代工厂面对的是堆叠的订单和上游物料供应商的提价。不仅中芯国际正全产能甚至超产能运作,台积电和联电(UMC.US)等老大哥均全产能运作,面对成本增加的压力,台积电已接连提价将成本转嫁给客户,近日更全线涨价6%。

被问及会否跟随,中芯国际表示:在涨价方面,该公司跟行业内其他的同行状况不完全一样,中芯国际的原则是跟客户友好地协商,考虑长远的战略合作,确保双方共赢,而非图短期之利。部分客户可能会随之而涨起来,但部分可能加的没那么多,还是靠协商来做,不能一蹴而就。

但是在产出端,各方面的物料价格都在上涨,涨幅也不小,中芯国际也提到,涨得少的有单位数,涨得高的可达30%以上,其早前也有预告,觉得物料涨价因素会增加其生产成本、员工成本,或导致成本增加10%,蚕食掉至少10%的毛利。

换言之,不仅产能建设面临供应商的加价压力,在生产方面,代工厂也面对生产成本增加的压力,而规模较小的代工厂,其对客户的议价力可能没那么强,议价的能力或不如头部厂商。在产品加价不足,而生产面临成本压力的状况下,它们的毛利率受到挤压就不足为奇了。

中芯国际对客户的议价力或可体现在其加价能力上,第2季能否因应市场形势加价,或可反映出其能力。但成本上升却是板上钉钉的事,在此前提下,第1季高逾40%的毛利率恐怕难以维持。

总括而言,未来将有三个因素影响中芯国际的毛利率,包括延至第2季的年修和局部疫情,以及材料、人力成本和产能折旧增加。

因此,中芯国际预计其2022年第2季收入按季增幅为1%-3%,相较第1季的收入按季增幅为16.57%;第2季的毛利率指引为介于37%-39%之间,而第1季的毛利率为40.73%,对2022年第2季的业绩指引明显较第1季保守。

笔者认为,成本的负面影响到第2季逐渐体现,上游供应链对其生产影响的不确定,正是中芯国际股价逆向下行的主要原因。

作者:方也

精彩评论