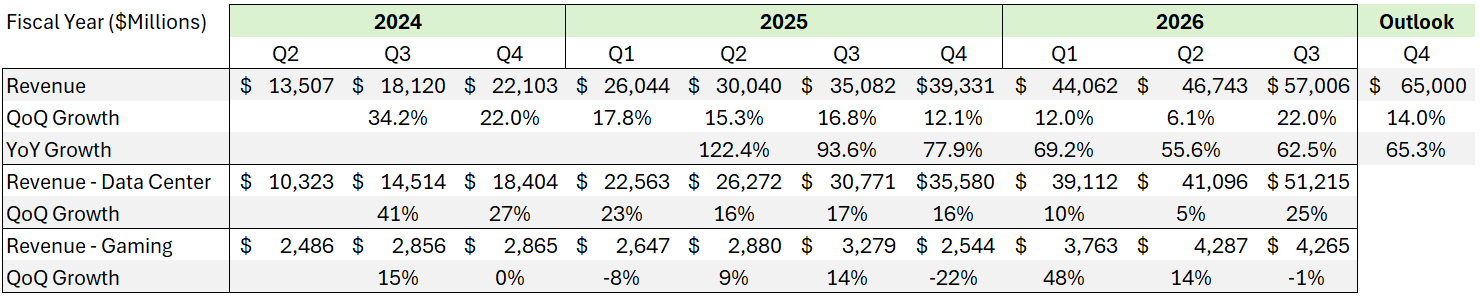

英伟达这季财报,我反复看了两遍,越看越觉得离谱。公司此前给出的 Q3 预期是 540 亿美元,市场要 550 亿左右,结果它直接交了 570 亿,同比 +62%,环比 +22%,这种增长速度在万亿市值公司里几乎找不到第二家。 $英伟达(NVDA)$

最关键的还是数据中心业务。上季大家还在担心 QoQ 增速只有 5%,是不是需求见顶了,这季直接用 512 亿美元、同比 +62.5%、环比 +25% 的成绩把所有担忧按回去。管理层还强调了 Blackwell 架构需求“off the charts”,云端 GPU 继续供不应求。也就是说,现在不是卖不动,是产能根本拉不够。Gross margin 也很漂亮,GAAP 毛利率从 72.4% 升到 73.4%,高毛利 + 高需求,说明英伟达不仅能卖得贵,还能卖得快。

这份财报里另一个“离谱”的的是指引。Q4 公司给出 637–663 亿美元区间,市场本来只预期 620 亿左右。更有意思的是:这份指引完全不包含中国的数据中心收入。在对华出口受限的情况下,它依然能靠美国、欧洲和云厂商把未来一季拉到远超预期,这背后是一个简单但残酷的事实——现在的 AI 基建需求不是“旺”,是“爆”。

至于有人担心游戏业务拖后腿,坦白说这季游戏业务确实没有太亮眼,但 Pro Visualization(专业可视化)业务暴增到 7.6 亿美元,同比 +18%+,完全把那点游戏业务的疲弱给盖过去了。

再说估值

很多朋友问我:英伟达这么涨,还敢买吗?我的答案是:看你站在哪个维度。

短期看,英伟达现在大概 30 倍左右的前瞻 PE。听起来不便宜,但如果你把它对照未来的增长就会发现事情完全变了味:公司今年增长 60%+,明年市场一致预期还有 40% 左右,后年 25% 左右。也就是说,它是一家增长速度远超传统科技巨头的公司,却只给了“成长科技的合理溢价”。甚至从 2023 年对比现在,股价涨了十几倍,但 PE 却从 60 倍压到 30 倍,一边涨一边“变便宜”,这种情况在大公司的历史里出现过几次?几乎没有。

长期看,它的估值取决于全球 AI capex。微软、谷歌、亚马逊、Meta、Oracle 的数据中心投资未来三年要从 1600 亿涨到 5800 亿,这些钱会在服务器、网络、GPU、HBM 上转一圈,而目前能吃到最大那一块蛋糕的就是英伟达。只要这条投资路线图不改变,英伟达的“贵”都贵得合理。

总结一下:

英伟达这季不是“超预期”,是“重塑预期”。数据中心强到变态、毛利率稳得扎实、指引远超市场、对中国业务不依赖、估值被增长持续压缩。你可以不喜欢它的价格,但你不能否认它的基本面强得无可辩驳。对我来说,它依旧值得长期持有,但仓位需要尊重周期和风险。英伟达不是暴富的捷径,但它绝对是这一代科技周期的“压舱石”。只要这个 AI 基建大周期没结束,它就是最值得放在组合里的那家公司。

精彩评论