10月底以来,人民币兑美元汇率持续升值,一改1月中旬至10月下旬的贬值势头。其中离岸人民币兑美元汇率升值了2.76%,在岸人民币兑美元汇率中间价升值了2.41%。我们认为主要有三个方面的因素提振人民币兑美元汇率由贬值转为升值,分别是美联储加息暂停加息、中国经济复苏动力增强和季节性结汇需求攀升。

美国紧缩的货币政策出现拐点

实证研究表明,在美联储紧缩周期初期,美债收益率和美元往往会同步上涨,而上个世纪90年代以来,每一轮美联储加息周期末期,美元基本均先于美债收益率见顶回落。

一国汇率可以理解为本国相对于其他国家的购买力,本国经济增长强劲,本币购买力就会上升,那么汇率就会升值,反过来则会出现贬值。以美元为例,如果美国经济增长强于其他非美国家,美元汇率就会升值。11月以来,美国公布的经济数据持续走弱,花旗经济意外指数表现出美国与欧元区的差值在缩减,这带动美元汇率走弱,即美国经济相对于欧元区等其他非美国家经济的增长优势在减弱。截至11月20日,美国和欧元区花旗经济意外指数差值从6月的200点左右下滑至69.3点,创下5月30日以来最低纪录。

而利率则受货币政策和经济增长基本面双重影响,短端利率只有在货币政策转向时才会下降。而货币政策的转变又主要取决于通胀及就业数据,这类指标对经济下行的反应通常比较滞后。从通胀的角度来看,10月美国核心CPI增速继续回落,这意味着美联储在通过财政扩张抵消货币紧缩,在不出现经济衰退或硬着陆的情况下遏制住了通胀,从而意味着本轮加息基本上已经结束了。

长端利率取决于经济增长前景,一旦实体经济走弱,私人部门融资需求下降,作为资金的价格利率自然会下降。因此,相对于汇率对经济的敏感性,利率反应更加滞后,需要货币政策拐头和实体经济走弱的确认。2023年前三季度美国经济在高利率的情况下保持韧性,并有望实现软着陆,主要的原因市场财政扩张支撑了美国居民的消费和服务业。

从最近的数据来看,随着财政支出的减弱、居民超额储蓄的消耗殆尽和高利率的冲击,美国居民消费和服务业正在走弱,这意味着美国长端利率也会出现拐头向下。

中国经济复苏动能增强

从我国经济复苏动能来看,四季度财政政策有望再度发力。10月专项债发行规模攀升和进度加码导致财政存款大增,11月将投放出去。从挖掘机开工小时数来看,基建开工情况环比改善。10月,小数挖掘机小时数升至101.7小时,同比增速由负转正,达到0.2%,结束自4月以来连续6个月的负增长。

随着支持民营经济“三支箭”见效,地产融资情况有所改善。11月17日,中国人民银行、金融监管总局、中国证监会联合召开金融机构座谈会强调,一视同仁满足不同所有制房地产企业合理融资需求,对正常经营的房地产企业不惜贷、抽贷、断贷。继续用好“第二支箭”支持民营房地产企业发债融资。支持房地产企业通过资本市场合理股权融资。国家统计局数据显示,10月房地产开发资金来源同比下滑17%,降幅较9月缩减1.8个百分点。

从经常账户来看,贸易顺差的扩大,以及出口商年底结汇的需求,这些因素都在驱动人民币汇率升值。

美国和中国的国债利差缩减

从美债收益率,11月出现较大幅度的下行,这既反映出美联储本轮加息可能已经结束,也反映了美国经济增长动力在减弱。叠加美国国债供给量小于三季度,这使得美债供需失衡带来的美债收益率攀升的情况不再出现。

中国方面,随着经济复苏动能增强,以及政策重心从货币转向财政,人民币融资利率也企稳回升,降息的必要性下降。11月份,1年期LPR连续第三个月维持不变,5年期连续第五个月不变。面对资金面维持偏紧、政府债券增量发行等压力,央行11月超额续作了14500亿元MLF,利率维持在2.5%不变。

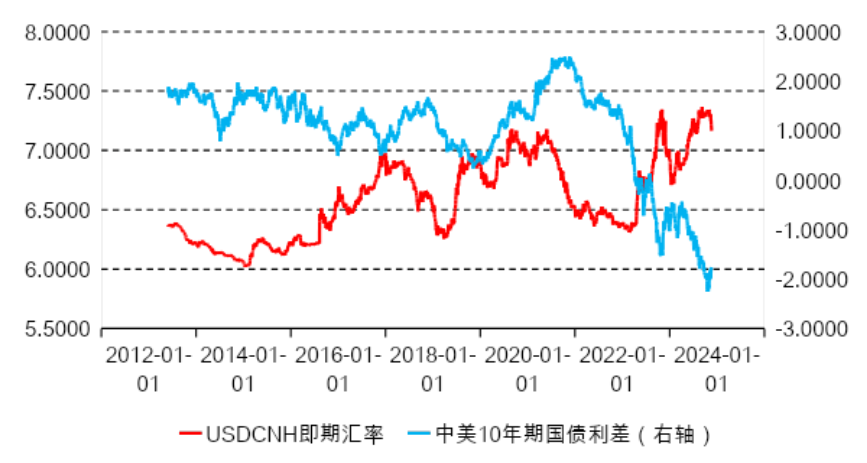

截至11月20日,10年起美债和中债利差缩减至1.7623个百分点,此前在10月19日一度突破2.5个百分点。统计发现,人民币兑美元汇率与中美利差呈现高度负相关性。

图为离岸人民币兑美元汇率与中美国债利差

综上所述,随着美国财政扩张的放缓,美国经济增长动力正在减弱,尤其是服务业和居民消费。在基建投资托底,制造业投资持稳和居民消费复苏驱动下,中国经济复苏动能增强。展望后市,随着中美经济周期强弱转换,叠加出口贸易顺差的扩大和年底出口商的结汇, ,人民币有望进入新一轮升值周期。

$NQ100指数主连 2312(NQmain)$ $SP500指数主连 2312(ESmain)$ $道琼斯指数主连 2312(YMmain)$ $黄金主连 2312(GCmain)$ $WTI原油主连 2401(CLmain)$

精彩评论

人民币有望进入升值周期? 还是谨慎一点好

美国经济增长动力正在减弱是正常的

还是感觉美国国债比较稳

所以你手中有哪些标的?