前情提要

我们之前在 Sell in May, No way 这篇文章中介绍过$欧盟50指数主连 2109(FESXmain)$ 欧洲蓝筹50期货的绩效具有季节性差异,在 4月、5月、7月及11月的报酬率特别好,今天就要进一步利用这个特性来发展具体的策略作法[真香] [真香]

《论语·卫灵公》无为而治者,其舜也与?

首先,既然4月、5月、7月及11月的绩效特别好,我们就先试著在这四个月份买进并持有$欧盟50指数主连 2109(FESXmain)$ 欧洲蓝筹50期货,其他月份则完全不作任何事,这样的【季节性策略】绩效如下图一:

蓝线绩效为从2013.1.1开始就买进持有欧洲蓝筹50期货,报酬率为56.57%,而橘线则为【季节性策略】,报酬率为80.4%,这真是令人兴奋的发现,只持有三分之一的期间,报酬率却可以超过全时段买进持有欧洲蓝筹50期货的绩效,无为而治,效果更好!

随机性陷阱

都说过去的绩效不代表未来,为了避免季节性策略被随机性主导而愚弄了我们,我利用VSTOXX指数均值回归的特性在原策略里加入了一个限制式滤网,当作是降低随机性的检核机制:

当前一个月份的VSTOXX指数均值低于14.5(约为1个标准差)时,则该月份不执行季节性策略。

加入这个限制式滤网背后的逻辑是当前一个月的VSTOXX指数过低时,通常代表著市场过于乐观,则下个月VSTOXX指数上涨的力道将增加,也就代表持有欧洲蓝筹50期货下跌亏损的机率上升,故暂停执行该月份的本季节性策略。

透过这个限制式滤网筛选出来「不执行季节性策略」的月份有 2014年7月、2017年7月及11月、2019年5月,将这四个月删除后的新季节性策略绩效如下图二红线:

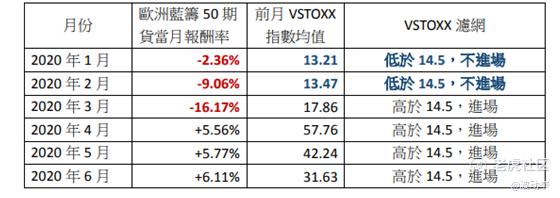

透过VSTOXX指数滤网的帮助,我们成功把【季节性策略】报酬由80.4%再次拉高到95.6%,这样的作法其实非常实用,因为VSTOXX指数滤网并「不限于只有在季节性策略有用,而是所有阶段都适用」,举例来说,去(2020)年最严重的大市下跌时期是第一季,到了第二季则绩效大幅反弹,若是依照VSTOXX滤网的原则,我们会避开1、2月的跌幅,接著在3月份开始进场,到了第二季底绩效为+1.27%:

因此,加入VSTOXX指数滤网后可以降低季节性策略的巧合随机性,等同替本策略多买了一重保险,未来读者想要交易欧洲蓝筹50期货却不知道该如何下手的话,可以简单的照著下列步骤操作:

每逢3、4、6、10这四个月的最后一个交易日,检视一下该月份的VSTOXX指数平均值是否大于14.5:

- 如果答案是「是」,那么就在当天收盘前买进欧洲蓝筹50期货,然后一直持有到下个月的最后一个交易日卖出,

- 如果答案是「否」,那么就什么也不作。

作而言不如起而行

眼尖的朋友们可能注意到了,现在不就接近6月底了吗?那就代表下个月(7月)马上就可以提刀试验看看【季节性策略】的够不够锋利了吗?

没错,只要计算出6月份的VSTOXX指数平均值,看看能不能通过>14.5的滤网,就可以决定是不是要在7月份买进并持有一个月的$欧盟50指数主连 2109(FESXmain)$ 欧洲蓝筹50期货,我会准时在老虎证券社区里公布答案,欢迎关注我,准时收到指标提醒和最新闻张,一起善用【季节性策略】,让我们不用再Sell in May,而是在指定的月份里Hold the Eurostoxx50 future all the way![胜利] [胜利] [胜利]

精彩评论