概要

总结:短视频用户渗透率趋近饱和,且抖音不断侵蚀快手用户,快手需要相对较高的销售费用支撑现有极速版的增长和主板的维稳,导致用户增长缓慢,盈利模型不明朗。就商业化而言,广告、电商还有一个翻倍增长阶段。目前快手估值相对合理甚至稍低,短期看有估值修复的机会;但长期如果用户停止增长,股价较难长期有大幅增长,后期会持续关注是否有超预期变量。

在用户数量层面:1)快手目前处于明显劣势处境,抖音正在逐渐侵蚀快手的用户基本盘;2)在用户质量层面,快手的用户粘性稳定提高,主板用户的时长从90min上涨至100min。随着快手运营能力的改善、内容生态的完善以及社区属性的维持,预计快手的用户基本盘天花板在5.5亿MAU和3.2亿DAU水平。

直播业务层面,外部监管压力和内部资源向电商直播倾斜的压力导致直播收入持续下降,预计2021年收入280亿,到2025年降至200亿水平。

在广告商业化层面,ARPPU的提升能够带动广告收入在2021年实现翻倍增长,成为互联网广告市场的重要产品,长期来看市场份额达到互联网媒介广告市场的10%左右。不过由于用户增长乏力,快手未来需要提高广告分发能力以求在不大幅影响用户体验的前提下增加广告收入,预计2021年收入436亿,到2025年广告收入达1100亿元(2021年抖音收入1500亿元)。

在电商业务层面,

在快手“信任电商+品牌商+服务商”的战略驱动下,快手的电商闭环将加速形成,2021年…在2025年实现2万亿GMV,伴随着货币化率的提升,预计电商2021年收入72亿,到2025年可达400亿元。假设用户数、时长、留存均不改变情况,在不考虑海外业务、游戏业务及其他孵化业务模式跑通创收的情况下,根据现金流贴现模型测算得到快手在2021年的每股价值约为86港币,2025年约为114港币,2030年约为200港币,现有价格有一定安全边际,但因为用户增长受限,我们认为股价短期有修复,但长期股价增长受限。

一、背景

1. 市值情况快手pre-IPO融资时的估值为680亿美金,开盘上市后一度超过2500亿美金,PS约27倍,此后股价一路下挫,

目前股价(8月26日)股价70港元,对应市值约377亿美金元,PS约3.8倍。

快手是2021上半年港股上市互联网公司股价跌幅“最惨烈”公司(仅次于新东方在线),阿里巴巴较年内最高点股价跌幅最大为49%,腾讯较年内最高点股价跌幅最大为45%,美团较年内最高点股价跌幅最大为58%,而快手较年内最高点股价跌幅最大为84%。上市时快速增长的原因:

A. 快手在春节期间将DAU峰值拉升至近5亿的新高,无限拉近其与抖音在DAU上的差距(抖音主站与极速版整体DAU超6亿);

B. 2021上半年仅美国就推出了数万亿美元的救市计划,加之全球各国的货币放水,市场热钱较多;

C. 流通股票未达到公众持股最低15%的比例,导致超额认购,推高股价。

2. 股价下跌原因分析

快手用户增长:主站、

极速版均增长乏力

根据QuestMobile数据,快手APP的月活用户数量自2020年1月突破4亿人之后增速明显放缓,2021年2月春节期间快手MAU突破5亿人,但3月环比下降15%至4.45亿,6月进一步下降至4.17亿。在日活方面,快手APP在2021年2月突破2.57亿人,6月降至2.24亿人。另一方面,2018年底推出的快手极速版APP的活跃用户增长趋势与主APP基本一致,但总体增长情况好于快手APP,于2021年春节期间突破MAU2亿大关、DAU1亿大关,此后MAU回落至6月的1.78亿人,DAU稳定在1亿以上。快手2020年财报显示,2020年Q4平均DAU2.95亿,MAU5.2亿,比2020全年平均MAU还少500万。2021Q1财报显示,Q1快手DAU2.95亿,MAU5.2亿,环比增长均不到10%,Q2用户数据颓势持续。快手用户增长乏力的现状让投资者失去信心,3亿DAU或许已接近快手的天花板。反观竞争对手抖音的用户增长情况,主APP在2020年春节期间MAU突破5亿大关、DAU突破3亿大关之后,用户数量依然保持稳健增长,极速版APP也保持着稳定增长趋势,目前活跃用户数已经逼近快手极速版。

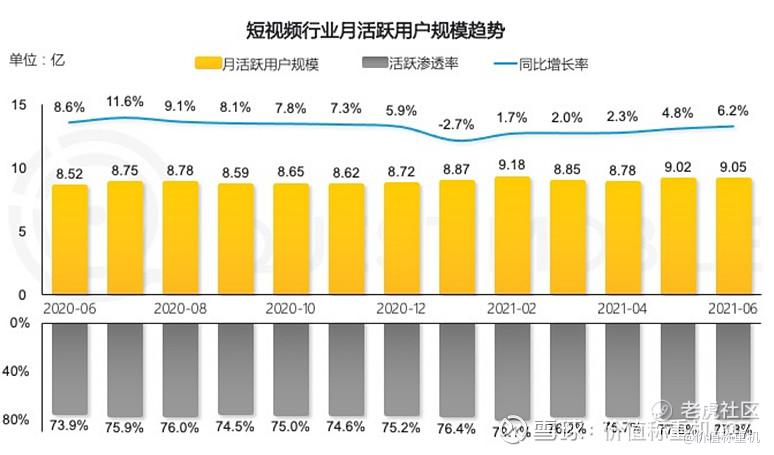

抖音抢占快手用户

2021年春节后,快手的MAU和DAU下降趋势明显,6月MAU比2月高点下跌超过1亿人,DAU下跌超过3千万人,而抖音3月份活跃用户较2月下滑并不明显,4月开始恢复增长趋势,6月MAU较春节期间增加超过4千万人,DAU增加超3千万人。目前中国短视频行业的月活跃用户规模超过9亿人,活跃渗透率已经接近80%,行业用户增长逐渐见顶,行业内的竞争将越发激烈。

2018年1月-2021年6月抖音、快手重合用户从不到3千万提升至2.6亿,重合用户占快手总体用户的比例也从13%上升至62%。根据两平台重合用户的情况推移,快手的用户独占率正在不断下降,2021年6月约为40%,而抖音的独占用户占比在2021年呈上升趋势,6月约为60%。这意味着在短视频用户数量增长见顶的行业大势下,快手和抖音的用户正不断重合。

获客成本攀升

快手2021年第一季度营销费用高达116.6亿元,占快手总营收68.5%(同比提升3.5%),DAU却卡在2.95亿停滞不前,而微信视频号作为后起之秀,近日被传DAU已达3-4亿,增长速度较快。而就获客成本而言,快手的新用户获客成本逐年上升,根据粗略测算,2021年Q1快手的销售费用/MAU净增加为264.4元/人,而2020年仅为176.6元/人,销售费用率也呈上升趋势。不过,2021年春节期间快手开展春晚营销活动,并且也在积极进行海外业务拓展,这也是销售费用攀升的原因之一。

就拉新效果而言,快手的表现也不及抖音。根据Questmobile数据,快手的新安装用户留存率情况与快手极速版、

抖音极速版相近,与抖音相比落后约15%。

二、竞争情况分析

1. 抖音、

快手和视频号产品对比

短视频赛道是目前移动互联网重要一极,三个平台产品内容、用户、社交关系/流量机制各有特色与基本盘,同时现阶段功能、定位正在相互渗透。

短视频的本质是“媒介”,内核是“内容”,不过,媒介是具有多样性的,由于人的使用习惯,产品的分发机制,

在不同平台沉淀的喜好不好,经过调研,一个用户可能接受多个平台。快手是普惠的价值,所以其去中心性高于抖音。快手上人对人的粘性要高于抖音。抖音偏向人对内容忠诚,但是快手偏向人对人忠诚。快手也在增加中心化分发,二者的调性有趋同趋势。从平台属性来看,抖音更像一个资讯媒体,在优质内容的制作和分发方面具有压倒性优势;微信视频号依托于微信生态,拥有不可替代的“身份证”属性,但过于透明的关系链会减弱用户的互动意愿;而快手的独特性则体现在更健康的内容生态和更密集的双向关系上,具体体现在独占KOL更多且独特性更强、用户创作意愿更强,关系链和互动性更强。

2. 用户数量以及时长对比

抖音:2021年以来,抖音的MAU保持在6亿以上,DAU也逼近4亿大关,进一步与快手拉开距离。抖音主板的用户使用时长约100min。

快手:MAU约5亿,DAU约3亿。主板的用户使用时长约100min。

视频号:截止到2020年底,视频号DAU破2.8亿,视频号总数3000万+,平均用户日均使用时长19分钟。2021年上半年视频号DAU达到3亿,环比增长7.1%。2021年下半年视频号DAU将有望达到4亿。抖快现有的核心用户画像还是二线以及以下用户人群。视频号的核心用户是二线以及以上用户,在平均使用时长上还有较大差距。

3. 抖快竞争情况:重合率超过50%,

抖音不断侵蚀快手,

未观察到快手有翻转趋势(数据来自某手机品牌)

1)重叠用户情况:抖快系用户互相融合度较深,约有一半的用户同时使用两家产品。从趋势上看快手独占用户份额持续被蚕食;同时在用户时长竞争中,抖音对快手的时长份额形成挤压。

2)核心用户情况:除快手主端外,

抖快系产品核心用户均呈稳定增长,占比保持稳定;快手系核心用户活跃能力弱于抖音系。

(核心用户定义:日均使用时长超过30分钟的用户)

3)用户数预测

在用户数量层面,快手目前处于劣势处境,抖音正在逐渐侵蚀快手的用户基本盘。在用户质量层面,快手的用户粘性稳定提高。随着快手运营能力的改善、内容生态的完善以及社区属性的维持,保守预计快手的用户基本盘天花板在5亿MAU和3亿DAU水平。宿华在Q1财报会议上表示,“DAU、MAU和时长还是有机会继续往上走,DAU在因为春节原因,3月环比略有下降,但4月、5月都在环比提升,DAU/MAU现在在57%,中长期我们还是认为可以达到60%,主要靠丰富内容,引进商品和服务”

由于变幅有限,完整文章欢迎关注公众号:价值称重机

精彩评论