大家好!我是喵董。

虹软科技是国内视觉AI领军企业,成立至今27年始终专注于计算机视觉算法,为数码相机/智能手机/智能汽车/物联网等领域进行赋能。虹软提供的算法具有全球竞争力,TOP5的安卓手机厂商都是公司客户。公司硕博占比高达65%,综合毛利始终维持在90%左右。

在汽车智能化趋势下,智能座舱和智能驾驶对车载摄像头以及视觉算法需求不断爆发,市场空间巨大。得益于在视觉技术领域的长期积累,公司通过技术外延,迅速实现了如 DMS、ADAS、360度环视等多项解决方案,迅速切入智能汽车赛道。落地方面,目前公司在DMS、盲点检测(BSD)、生物认证等方向已经拿下了 44 款量产车型的合作,包括37个定点项目、7个预研项目,有望开启第二条增长曲线。

这期我们就谈谈视觉AI算法领军企业 :虹软科技

这期我们通过八个步骤对虹软科技简单分析。

一、公司简介

二、公司股权结构

三、公司行业现状

四、公司竞争格局

五、公司护城河

六、公司财务分析

七、公司估值

八、风险提示

一、公司简介:

虹软科技成立于2003年,是国内视觉人工智能产业的先行者。公司是全球最早的影像软件公司之一,在视觉人工智能行业深耕20余年,目前已经成长为全球智能手机视觉人工智能算法以及延伸应用技术最大供应商之一。近些年,公司一方面持续深耕智能手机 AI 解决方案领域,扩充其解决方案矩阵,提升技术水平;另一方面,依托视觉算法的底层通用技术,积极进行跨行业拓展,将视觉技术拓展到智能汽车、智能家居、IoT领域。目前,公司算法产品已经广泛覆盖了主流安卓手机品牌,在高中低端产品中均有大量出货记录,基于与客户的长期合作和对客户需求的深刻理解,公司的市场地位较为稳固。

公司主营业务收入来源于自主研发核心技术的授权许可使用,所提供的计算机视觉技术解决方案主要应用于智能手机行业、智能驾驶行业,目前主要客户包括三星、华为、小米、OPPO、vivo等全球知名手机厂商以及部分国内自主品牌汽车主机厂商。

公司拥有丰富的智能手机视觉算法产品线。基于多年的研究开发,公司可以提供目前市面上大部分主流智能手机视觉人工智能算法产品,包括单/双/多摄摄像头拍摄、深度摄像头拍摄、潜望式长焦摄像头无级变焦、3D 表情、3D 建模、全景、SLAM、AR/VR、人脸解锁、超像素无损变焦、人体驱动等重要核心功能。

在智能驾驶领域,公司可以提供驾驶员疲劳/分心/危险动作/双手脱离方向盘/离位/情绪检测技术、车载交互/人脸识别技术、后排遗留物、活体检测技术等智能座舱视觉解决方案;针对智能驾驶辅助系统,公司可以提供前车碰撞报警(FCW)/车道偏离预警(LDW)/行人碰撞预警(PCW)解决方案、交通标志/交通信号灯识别检测解决方案、前车启动提醒(PVS)、盲区检测(BSD)解决方案、360°环视视觉子系统(AVM)、AR 实景/AR HUD 导航系统解决方案等。

公司以技术应用的载体变化进行划分,“1+2+N”公司战略清晰公司的发展历经三个阶段:

1、第一阶段专注图像处理技术:1994年邓晖博士在美国成立公司前身 ArcSoft US,其产品 PhotoStudio 当时占据了主流扫描仪和数码相机市场。

2、第二阶段发力移动端图像处理:2004 年,公司开始聚焦移动摄影算法领域,完成多个图像增强算法。公司提供的算法竞争力强,当前市占率排名前五的安卓手机厂商都有使用虹软算法;

3、第三阶段拓展智能汽车和屏下业务:自2016年起公司开始重视视觉人工智能在智能驾驶以及 IoT领域的应用。2019年,公司登录科创板上市,其募集资金过半用于智能汽车及 AIoT领域以及屏下业务。近些年,公司在智能汽车领域的业务开拓发展迅速,截止2020年末,虹软科技已经在主机厂商和 Tier1 客户取得37个量产车型定点和 7个预研项目;光学屏下指纹解决方案也处于业务爆发前夕,该方案现在已经完成客户调试;同时,环境光传感器(ALS)也正在与生产厂商进行最后的量产工艺验证。

二、公司股权结构:

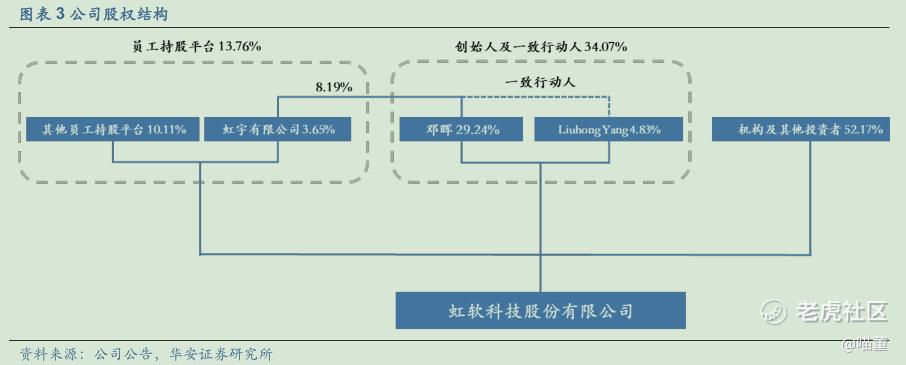

股权结构清晰且稳定 ,多个持股平台深度绑定核心骨干

创始人为第一大股东,六大员工持股平台占比达13.76% 。截至 2021年第一季度,公司创始人邓晖先生共计持股29.24%,其妻子 Liuhong Yang 作为一致行动人持股4.83%,两人合计控制34.07%的股权,是公司的实际控制人。此外,公司乐于同员工分享发展红利,在上市前共计搭建六个员工持股平台,合计持有公司上市后股份的13.76%,覆盖员工数超过150人,约占员工总数的27%。

持续进行股权激励计划, 深度绑定核心骨干保障公司长期发展 。2020年,公司为进一步建立激励约束机制,与员工分享公司发展红利,推出为期五年的业绩考核股权激励计划。2020年9月公司共向312个技术、业务及其他骨干授予353.6万股股票,占授予时公司总股本的0.87%,覆盖员工约占公司总数的40%。2021年,公司又计划回购2亿元至 3亿元股份在未来全部用于员工持股计划或股权激励,并在发布股份回购实施结果的三年内实施。我们认为,公司在实施股权激励方面有着长期稳定的计划,对深度绑定核心员工起到积极作用,助力公司成功把握多轮技术及产品周期。

三、公司行业现状:

计算机视觉是目前人工智能领域关键技术之一。近年来,在数据、算力、算法并行驱动下,世界计算机视觉技术及相关产业得以迅速发展,在智能手机、安防、智能驾驶、智能制造等领域的应用也不断深入。

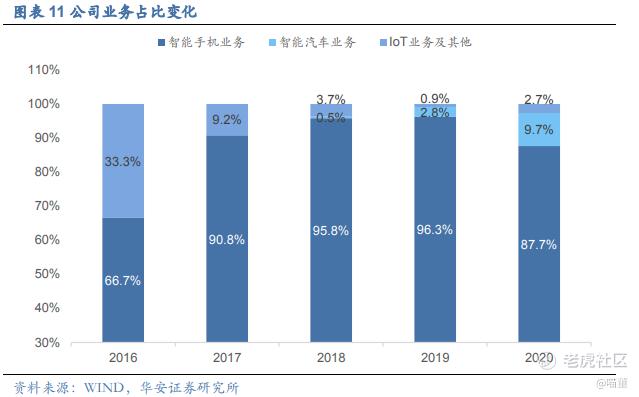

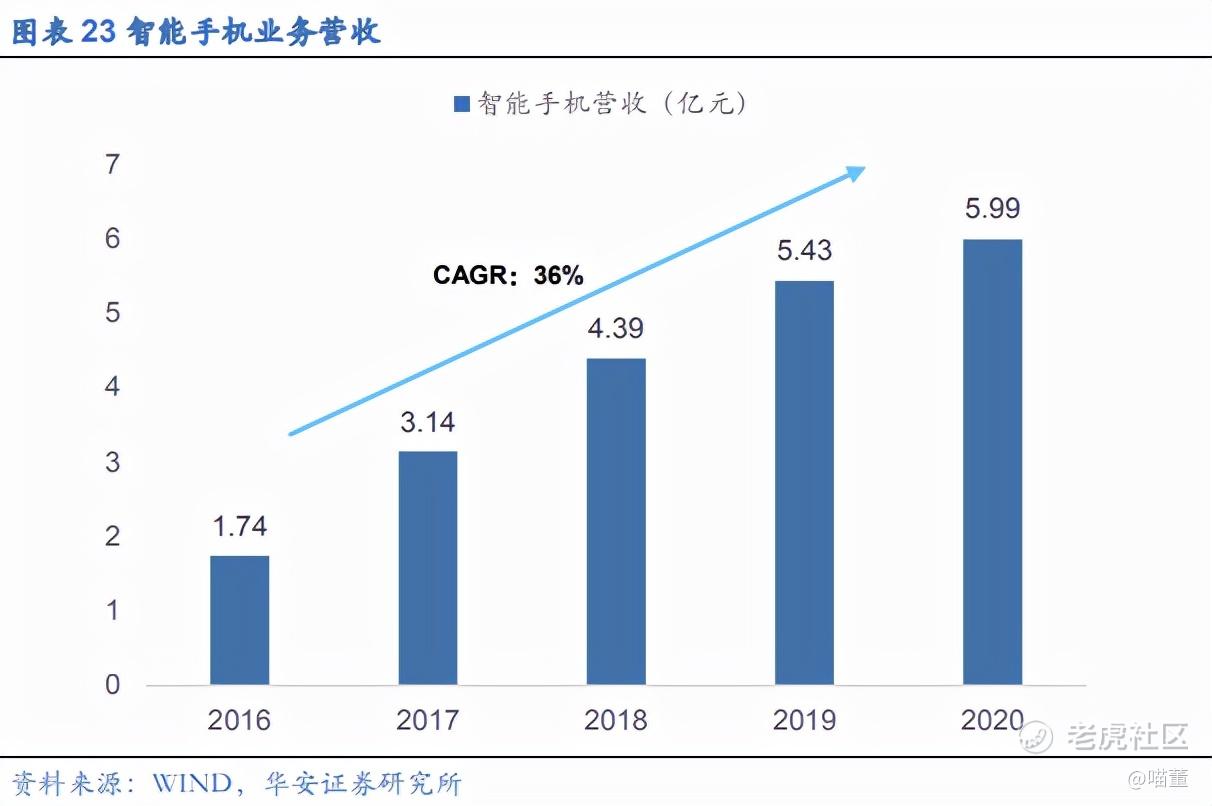

智能手机仍是第一大业务,智能汽车业务增速超300%。2017年至2020年智能手机业务营业收入占比连续超8成;2017年开始拓展智能汽车业务,尤其是2020年公司智能汽车业务迎来爆发式增长,营收增速达到300%以上,营收占比接近10%。2016年公司营业收入中其他收入较高,主要系数码相机业务收入较高,随着数码相机的多数功能被智能手机替代,2017至2019年其他业务占比不断下降,而2020年其他业务占比提升,主要系公司IoT业务增长所致。

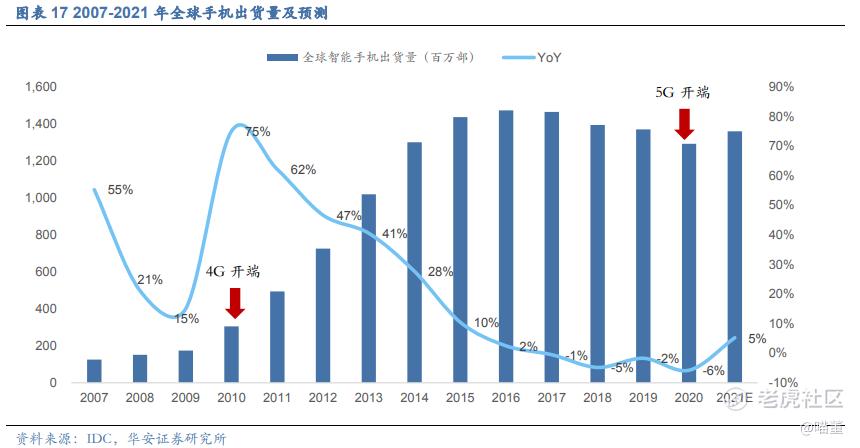

多摄业务稳步提升,超前布局视频及ToF把握行业新机遇 随着5G换机周期开启,换机潮打开行业新一轮增长空间,手机影像技术成为厂商争夺焦点 。

2021年第一季度, 根据 Strategy Analytics 的最新研究表明,全球智能手机市场出货量为3.4亿部,同比增长24%,达到自2015年以来的最高增速。我们认为主要有三个原因助力手机市场恢复:

1)5G技术带来手机换机潮,2010年,4G换机潮促使全球智能手机的出货量增速迅速 提升至 75%,预计5G基站的全面铺开将引发新一轮的换机潮;

2)2020 年第一季度手机出货量基数较低;

3)新冠疫苗推出,疫情的影响逐步修复。

5G产业链加速成熟,5G手机渗透率持续提升。

1)从网络侧来看,根据全球移动通信系统协会(GSMA)发布的《2021 年移动经济报告》,截至2021年1月,全球已有57个国家部署了144个5G商用网络,5G连接数达到 2. 35 亿。根据工信部数据, 我国当前累计建成5G基站超过71.8万个,独立组网模式的 5G网络已覆盖全国所有地市,5G终端连接数超过2亿。

2)从终端侧来看,当前已上市5G手机达到218款,2000元以上的中高端市场5G手机销量占比已经超过90%,预计未来5G基础设施的完善和千元机的5G换机潮将进一步加速 5G手机的渗透率的提升。我们认为,手机换机潮会带动很多以手机为载体的多项技术创新,视觉 AI算法是重要体现。

手机摄像头出货量超60亿颗,后续有望进一步上升。随着用户对手机摄像需求的提升以及多摄技术成熟度的提升,2016年到2020 年,手机平均搭载摄像头个数从2.2个上升到 3.9 个,平均每部手机增加1.5个摄像头。其也带动了在手机出货量连续三年下降的情况下,手机摄像头出货量连续增长。以国内为例,国产手机摄像头出货量从2018年的 11.7亿个增长到了2020 年的15.6亿个。

我们认为,未来手机搭载摄像头的数目有望进一步上升,其驱动力来自来两方面:

1)深度摄像头的普及;

2)多摄技术渗透率在 中低端机型中的持续提升。

公司在智能手机领域主要角色是算法供应商,提供智能单摄/双(多)摄/深度摄像解决方案。公司图像算法的优势体现在:通过软件算法的优化和融合,突破硬件限制,帮助企业在低成本硬件实现更优质的影像效果。

公司进入移动端影像领域以来快速抢占安卓手机影像算法市场,这体现在:

1)行业头部客户。如三星、小米、OPPO、华为和富士康等;

2)覆盖了多数安卓手机旗舰机型。2020年公司手机摄像相关业务营收接近6亿,业务毛利率稳定在90%以上。得益于公司解决方案的优势和单个终端搭载算法的数量持续提升,公司该业务的增速较行业水平高出约 20%。

随着全球手机市场迎来5G换机潮, 未来公司手机业务增速有望提升。

ToF是手机实现AR的关键技术,期待“爆款”AR 应用催生行业新机遇。增强现 实(Augmented Reality)技术是用虚拟对现实补充,实现对真实世界的增强效果。远程 办公、无接触商业模式、虚拟会议、虚拟社交等场景均涉及 AR 技术的应用。相较于普 通 2D 摄像,ToF 技术在获取平面图像信息之外,赋予了拍摄对象深度信息,是实现 AR效果的关键技术。当前,随着5G网络的大规模普及,ToF技术成熟度持续提升,我们认为AR已具备落地的条件,期待“爆款”AR 应用的出现带动ToF 摄像头渗透率进一步提升,从而催生行业新机遇。

公司自2015年开始研究智能深度摄像解决方案,逐步实现了智能3D扫描、智能3D人脸识别、智能深度摄像头AR、 智能 3D 模组产线标定、智能 3D 自动对焦和智能3D测量等解决方案。

2018年,公司 智能深度摄像算法解决方案首次面向市场,并实现133万次的搭载量。2020 年,公司ToF摄像头的一体化3D解决方案等新产品已经在一线手机厂商出货。2021 年,公司与合作伙伴艾迈斯半导体(ams)在 MWC上展示全球领先的3DdToF传感系统,该系统整合了ams 的3D光学传感器解决方案和公司的中间件及3D视觉算法,可为移动设备提供完整的3D传感系统解决方案。我们预计,随着ToF 硬件单价的降低以及爆款应用的出现,未来行业渗透率将持续提升,公司有望从中持续受益。

中国汽车产销量全球第一,智能汽车有巨大的市场基础。

根据中国汽车工业协会发布的数据显示,2019年,我国汽车产销量分别为2572万辆和 2577万辆,产销量持续蝉联全球第一;与此同时,作为当下DMS的主要应用领域,我国商用车销量逐年上升, 2020年达513万,同比增长20%,且在汽车总销量中的占比不断扩大。据公安部交通管理局统计,截至2019年底全国汽车保有量为2.6亿辆。我们认为,年均2000万量以上的新车增量,以及商用车的高速增长,是国内汽车智能化的重要基础。

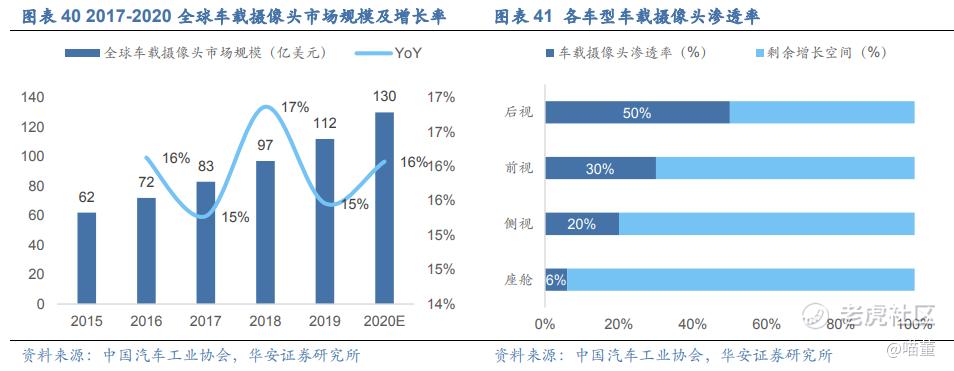

全球车载摄像头市场规模持续扩大,低渗透率带来充足增长空间。

ADAS系统通常包括 6-8 个摄像头,例如,特斯拉 Autopilot 搭载3个前视,2个侧视和 3个后视,其为车载摄像相关产业带来了巨大的市场。根据中国产业信息网数据,2015 年至2019年, 全球车载摄像头市场规模持续扩大,从62亿美元增长至130亿美元,预计 2025年全球车载摄像头市场规模将继续增加至 270 亿美元。

渗透率方面, 2020年我国后视摄像头渗透率为50%,前视摄像头渗透率为30%,侧视摄像头渗透率为20%,座舱摄像头渗透率仅有 6%。我们认为,目前车载摄像头仅在用于倒车影像的后视方面有着较高的渗透率,在侧视、座舱领域仍有着充足的增长空间。此外,随着智能驾驶功能的逐步普及, 单个车所搭载摄像头的数量也将大幅提升,车载摄像头市场未来有巨大发展空间。

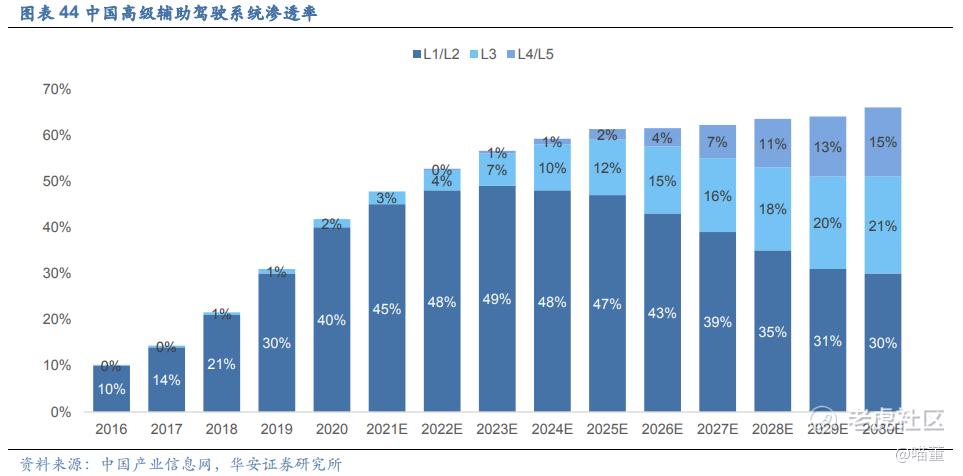

当前全球 ADAS渗透率低,未来市场空间巨大。我国智能汽车市场迅速增长,根据头豹研究院数据显示,我国高级辅助驾驶系统市场规模由2015年的11.3 亿元增长至2019 年的 274.7亿元人民币,年均复合增长率达到122%,到 2024 年有望突破1091亿元人民币,年均复合增长率达到 31.8%。

政策端,我国高度重视智能汽车产业,2020年,国家发改委、科技部、工信部等 11 个部门联合印发《智能汽车创新发展战略》,提出到 2025 年,中国标准智能汽车的技术、产业、设施、法规、监管和网安体系基本形成,并实现有条件自动驾驶的智能汽车达到规模化生产。供给端,视觉传感器、毫米波雷达、激光雷达等技术进一步成熟,英伟达、TI 等车载计算芯片供应商推出大算力芯片 为 ADAS的发展奠定基础。未来政策和供给共振,驱动 ADAS 下游渗透率不断提升。

当前,DMS(Driver Monitor System)主要运用在商用车领域,其用途包括:

1)对驾驶员进行身份识别;

2)检测驾 驶员是否处于疲劳驾驶状态;

3)监测驾驶员是否有抽烟、双手离开方向盘等不良行为。

未来,随着汽车智能化的发展,我们认为DMS 在乘用车领域也具备丰富的应用场景。 一方面,在 L2 及 L2+自动驾驶状态下,DMS 能够起到监测、并提醒驾驶员接管汽车的 作用;另一方面,在汽车座舱智能化的大背景下,DMS 在刷脸启动、手势操控、主动交 互领域,如情感分析、主动提醒等,也具有极大的潜力。总的来看,DMS在商用车以及乘用车领域都具备极大的应用价值,有望成为智能汽车的必备组件。

智能汽车业务实现落地,已取得44个量产项目合作。2016年,公司看好智能汽车及 IoT 业务的未来发展,由公司创始人邓晖博士亲自带领新业务部开展智能座舱、智能驾驶技术和其他 IoT 业务的技术产品的研发。

截至到2020年,公司实现了15个智能座舱相关技术、10 个智能辅助驾驶相关技术和4套软硬一体化解决方案。在前装市场公司 是一站式的软件解决方案供应商,在后装市场公司可以根据不同客户需求提供不同的产品解决方案。2019年和2020年,公司智能汽车视觉解决方案业务获得飞速增长,营业收入增速达到629%和 311%,占总营收的比例上升至10%,毛利率约为40%,逐渐成为公司新的业务增长点。同时,公司在 DMS、盲点检测(BSD)、生物认证等方向拿下了44款量产车型的合作,包括37个定点项目、7个预项目研,在未来三年时间中会阶梯式的反映到公司业绩中,带来公司营收的快速增长。

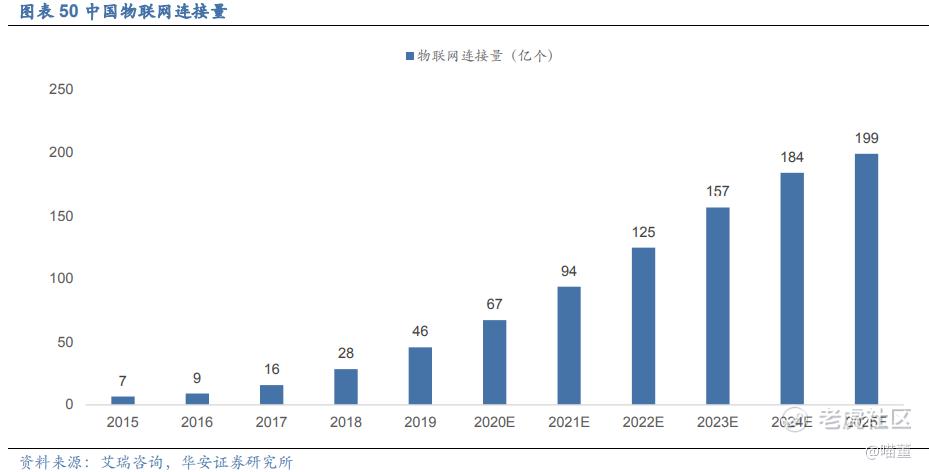

在AI视觉技术在多领域崛起,下游场景拓宽带来行业机会。在5G、大数据、计算机视觉等技术的带动下,智能物联网下游细分市场蓬勃发展,计算机视觉、语音等人工智能技术应用方向不断拓宽,应用场景日益丰富,覆盖金融、居民区、交通、教育、银行、 政府等方面。根据艾瑞咨询数据显示,国内物联网连接数从2015年的7亿个增长到2019 年的46亿个,未来在2025年有望达到199亿个。

四、公司竞争格局

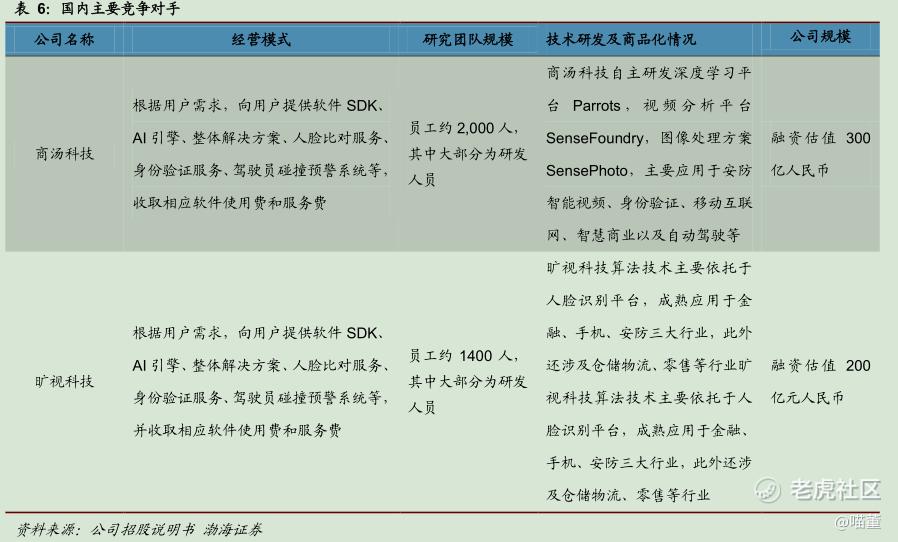

在国内人工智能市场以及视觉人工智能技术领域,虹软科技的同业竞争对手企业主要有北京市商汤科技开发有限公司和北京旷视科技有限公司。国外竞争对手主要有CorePhotonics Ltd.、Morpho, Inc.和 EyeSight Technologies Ltd。

公司在国内的两大主要竞争对手旷视科技和商汤科技:分别成立于2011年和2014年,虽然成立时间较晚,但成长迅速。其中旷视科技以人脸识别为核心技术,不断将该技术应用于各细分领域的具体场景当中,如金融领域的身份认证、“城市大脑”项目中的人脸身份识别,线下零售卖场等的用户画像构建、客流量实时统计等。除此之外,旷视科技也逐渐开始将其业务触角延伸到智能手机领域,如人脸识别解锁和人脸支付应用。 目前,旷 视科技 主要采用自 研软硬件一体化的方式将其产品和解决方案应用于物联网的各个子领域,而和手机厂商的合作还比较少。

商汤科技在成立之初也是从人脸识别开始切入。2014年 6 月,其自主研发的DeepID 系列人脸识别算法准确率达到 98.52%,全球首次超过人眼识别准确率,突破工业化应用红线。后来,商汤继续加大在算法上的研发投入,目前已将算法技术拓展到通用与专用图像识别、海量视频理解与挖掘、图像视频处理增强、SLAM与3D 视觉、机器人控制与传感、自动驾驶、医学图像分析等领域。商汤科技在智能手机领域的布局主要体现在它推出了 SenseMoji 表情模拟,为手机提供丰富的卡通表情动画形象,增强了手机的娱乐性及互动性,属于智能手机深度娱乐范畴,与虹软科技的智能单摄、智能双(多)摄解决方案等服务于智能手机标配摄影功能的技术解决方案存在明显差异。

公司在国外视觉领域的主要竞争对手有 CorePhotonics Ltd、Morpho,Inc、EyeSight Technologies Ltd。其中,CorePhotonics Ltd 是一家成立于2012 年的以色列公司,提供相机设计方案以及视觉算法解决方案等一揽子服务,公司在双摄变焦解决方案上表现突出,已获得舜宇光学、三星、OPPO 等国内外知名厂商的认可。2019 年 1 月,三星以 1.55 亿美元收购了 CorePhotonics,为三星未来在智能摄影技术方面的改进提供支持。

Morpho是一家成立于2004年的日本公司,其主营业务是开发图像处理类的软件,采取传统的 License 收费模式。Morpho 于 2011 年在日本的东京交易所上市,截至 2019 年 8 月 7 号,其市值为 174.27 亿日元。2009 财年-2018 财年,Morpho的营业总收入从 10.35 亿日元增长至 24.18 亿日元(折合人民币 1.61 亿元),9年间的CAGR为9.88%;扣非后归母净利润由2.13亿日元增长至4.65亿日元(折合人民币 3089 万元),CAGR 为 9.06%。

EyeSight Technologies Ltd 是一家成立于2005年的以色列公司,其凭借领先的计算视觉技术和 AI 解决方案,帮助汽车、IoT 设备等拥有“看见”和“理解”的能力,从而提升用户体验。虽然 EyeSight Technologies 与虹软在核心业务领域存在较大区别,但是虹软目前正在探索将其业务拓展至智能驾驶领域,则会和EyeSight Technologies 存在一定程度上的竞争。

公司长期深耕于智能手机视觉解决方案,目前与公司可能存在正面竞争的公司是 CorePhotonics Ltd 和Morpho,Inc,但这二者目前无论是营收还是市值规模,都与虹软存在较大差距。我们认为,虹软在 IPO 后,获得了后续发展所需资金,将进一步加大研发投入,夯实公司原有竞争优势,并在新的业务领域取得一定突破。

五、公司护城河

无形资产(品牌优势)

公司是全球智能手机计算机视觉算法重要供应商,目前已在计算机视觉算法行业形成良好的口碑,客户遍布全球,算法产品基本覆盖安卓手机品牌。公司自与主要客户建立合作以来,均保持了持续良好的合作关系。优良的客户质量、良好的市场口碑、国际化的品牌认可度、海量历史销售数据,为公司后续业务发展奠定了良好基础。公司将继续利用在手机行业形成的技术、品牌和客户服务经验等优势,把产品和业务扩展到汽车行业以及其他AIoT行业。

研发创新:

经过多年的技术、专利和人才积累,公司已全面掌握了计算机视觉相关的各项底层算法技术,掌握包括人体识别、物体识别、场景识别、图像增强、三维重建和虚拟人像动画等全方位的计算机视觉技术。截至报告期末,公司拥有发明专利164 项、软件著作权 112项、PCT国际专利11项。公司技术积累优势主要体现为端计算和边缘计算技术的积累优势、计算机视觉技术的层次积累优势,公司通过与终端客户合作,前瞻性了解市场需求,解决方案的快速响应力提升客户黏性。

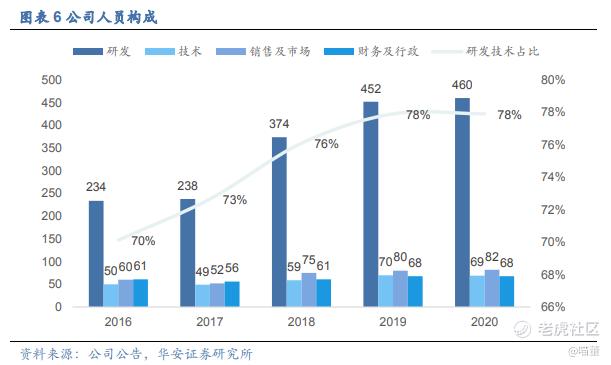

研发费用高投入常年保持30%以上,伴随技术迭代存在波动。近五年公司的研发费用占比始终保持在30%以上,从趋势上看在31%-38%之间波动,2017年略有下降,但在之后持续提升至2020年的38%。我们认为公司研发投入随技术创新浪潮存在波动, 每当迎来技术扩张或拐点时,其研发投入会所有增加。例如2016年公司处于从单摄向多摄演进的技术边际扩张期,因此研发费用率高达35%。我们认为,公司2020年研发投入较高也是因为处于新一轮的技术创新浪潮,预计后续随着业务边界的拓宽,收入增加,费用率将逐步回落。

本期先分析到这里,下期接着分析虹软科技的财务状况、公司估值和风险提示。

本文仅供参考,不作任何投资依据!

我是喵董, 喜欢的小伙伴可以订阅关注(后期会有更多精彩内容更新)、点赞或转发!你们的支持是对我最大的奖励!

精彩评论