近期,由于Claude大放异彩,美股科技股惨遭抛售,许多个股跌至2023年甚至2020年疫情以来的低点。华尔街启动终局思维,直接认定许多软件公司价值归零或者只有公用事业股的10倍PE。

花旗在最新的报告中指出,当前的市场抛售并非源于短期基本面恶化,而是投资者正在激进地重新定价该行业的“终端价值”。

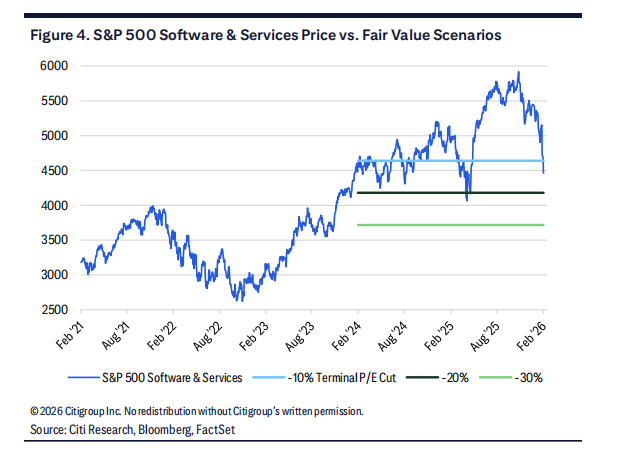

研报指出,市场正在计入未来利润率的结构性下降,目前股价已充分反映了终端倍数压缩10%的预期,并接近反映20%的压缩。然而,如果AI对商业模式的冲击导致终端倍数压缩幅度达到30%,股价恐将跌至关税低点甚至更低。 对投资者而言,尽管短期内可能因超卖出现反弹,但AI带来的长期不确定性意味着软件股的“躺赢”时代结束,未来将进入剧烈的个股分化阶段。

花旗报告如下:

AI 颠覆导致终值压缩 —— 软件与服务板块的抛售主要源于对 AI 相关颠覆的担忧。我们认为,这一现象从基本面角度体现了终值倍数的压缩。尽管近期业绩依然稳健,但市场正在迅速消化未来利润率预期下降的因素,导致对长期增长前景和潜在估值的重新评估。我们认为,近期约 10% 的终值市盈率下调已基本反映市场悲观预期,当前定价几乎反映了约 20% 的终值倍数压缩。

利润率趋势与估值敏感性 —— 软件与服务板块税前利润率已达历史高位,这是当前估值中已计入的因素。然而,若利润率回落至趋势水平或低于趋势水平,终值市盈率可能面临 10% 至 30% 的压缩。我们的分析表明,约 10% 的终值倍数压缩已基本被市场定价,但更大的折价将反映在相当于或低于"解放日"低点的价格水平。

相对估值与交易活动 —— 软件与服务行业板块相对于标普 500 的相对估值指标已回落至 2023 年初水平,部分相对估值指标与 2021 年数据持平。尽管这表明估值已大幅修正,但我们提醒不宜过度字面解读这些水平,因为它们可能暗示估值陷阱。

交易活动 —— 从交易行为来看,受密切关注的软件 ETF 交易量激增和隐含波动率指标上升,暗示可能出现抛售高潮,这可能预示着更稳定定价时期的到来。鉴于 ETF 交易中隐含的个股特异性分散度严重不足,我们预计未来将呈现更多异质性表现。

截至周四收盘,标普 500 软件与服务板块年初至今下跌约 20%,主要受微1 月 28 日发布财报后下跌 拖累。然而,自 10 月 29 日以来,该板块跌幅已达 28%,跌幅更为深远。这引出了一个问题:究竟发生了什么,以及未来将何去何从。

简单的答案是,AI 相关的颠覆刚刚显现——未必立即体现在基本面上,但显然已在价格走势中显现。归根结底,颠覆或许最好通过终值倍数视角来审视,这正是本文讨论的内容。从战术层面看,我们感觉底部已近,但理清 AI 带来的诸多影响尚需时日。

为展开此讨论,我们回顾影响我们第一季度初对软件与服务板块超配判断的驱动因素,这些因素众多,包括:

■ 强劲的正向修正支撑的持续销售和每股收益轨迹;

■ 估值可控,同时盈利强劲且稳定;

■ 第四季度表现不佳,一度触及超卖水平;

■ 空头头寸创多年新高,但内部人士买入增加;

■ 相对于一致预期的隐含增长预期合理,尽管事后看来当时的终值倍数水平正受到挑战。

当然,这背后需要提醒的是,微软占该行业板块权重的 55%,因此对其基本面布局的信心将支撑更广泛的空间。因此,微软自财报发布以来约 18% 的跌幅与该行业板块表现密切相关。有趣的是,微软自季度报告发布以来的远期增长指标有所改善,该行业板块也是如此。

退一步评估软件行业现状,我们意识到 AI 相关颠覆对商业模式的风险正在通过终值调整显现。

反过来,对该行业板块未来的判断正迅速聚焦于终值受损程度或可能受损程度,以及各公司 AI 颠覆风险程度在软件行业的差异。从战术层面看,交易活动(尤其是价值交易)在最重要的行业 ETF 中可能暗示下行宣泄已近。从中期布局看,价格下跌已接近反映 20% 的终值倍数压缩,如下文所述,这可能足以重置我们对潜在 AI 风险的认知(或我们认为的认知)。也就是说,对终值倍数压缩的更保守假设尚未反映在股价中,但需要比目前掌握的更多信息。

至于我们年初对软件与服务的超配判断,显然本季度至今已明显偏离目标,但我们预计此后将出现缓解,尽管终值担忧不太可能消失。相反,这将为我们预期的 2026 年 AI 及更广泛市场策略下的持续异质性价格表现和分化奠定基础。

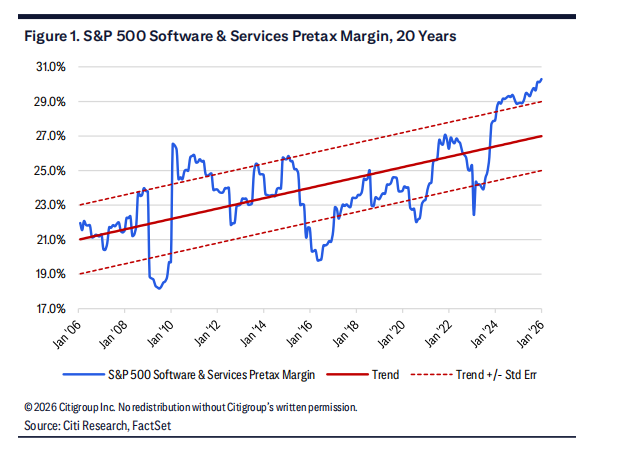

当我们思考终值倍数以及投资者如何评估它们时,利润率和盈利趋势是一个良好的起点。如图 1 所示,鉴于过去二十年税制变化,我们关注软件与服务的税前利润率,该指标已触及历史高位。它们远高于一个标准误差区间,并自 2023 年初以来显著扩张。毫无疑问,这在某种程度上已嵌入当前行业估值中,但已渗透到不断上升的终值讨论中,尤其是随着更多基础业务达到规模。

简而言之,若未来三年税前利润率回归趋势水平,利润率可能从当前的 30% 压缩至约 28%,其中 26% 代表大致相当于上图所示区间下限的水平。

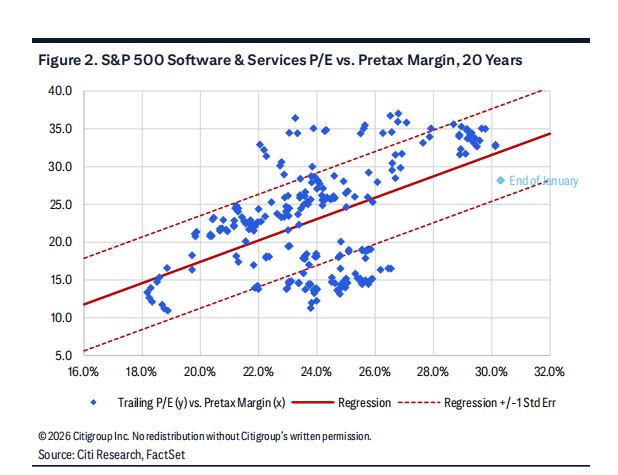

重要的是,28% 的利润率将与约 26-28 倍的趋势市盈率大致一致,这符合我们反向 DCF 模型的平均水平。图 2 散点图回归中一个标准误差更低的水平将意味着进一步的约 10% 倍数压缩。26% 的税前利润率前景将与进一步的终值市盈率压缩 -20% 至 -30% 相一致。这比我们下文进一步研究的定价所反映的更为悲观。

这里的要点在于,尽管近期业绩和趋势看似完好,市场已迅速消化未来利润率预期下降的因素,这导致三年后倍数假设降低。这并不意味着风险出清事件,但确实表明相当程度的商业模式恶化现已反映在该行业板块的定价中。

公允价值敏感性。

我们将这一终值倍数收缩动态纳入我们传统及反向 DCF 研究中。在上述基准情景中,利润率恶化导致基准市盈率下调约 10%,现已完全反映在终值倍数定价中。随着近期疲软,我们正接近 -20% 的终值市盈率定价,但远未达到 DCF 模型中终值倍数 -30% 的压缩水平。

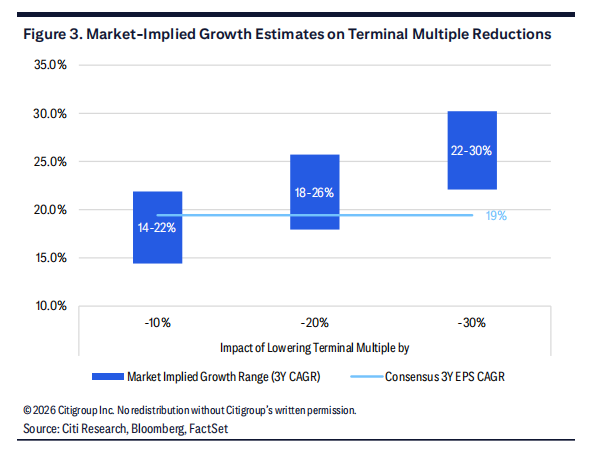

首先,考虑我们的隐含增长框架,这在我们的估值分析中应用颇多。若我们将终值假设下调 10%,未来三年每股收益复合年增长率 19% 的一致预期看起来定价合理。当终值市盈率假设下调 20% 时,该一致预期接近市场价格隐含增长预期的低端,因此已有一定程度反映,但安全边际很小。

然而,若我们假设投资者将支付低 30% 的终值倍数,则近期增长必须显著强于当前卖方一致预期,才能支撑当前价格。

其次,我们以更传统的方式使用迷你公司 DCF 模型,计算不同终值倍数水平下一致预期每股收益的净现值。如上所述,终值倍数下调 10% 目前已反映在定价中。若要反映 20% 的下调,该行业板块必须跌至"解放日"低点。最后,终值市盈率下调 30% 将使该板块回到 2023 年中期的价格水平。

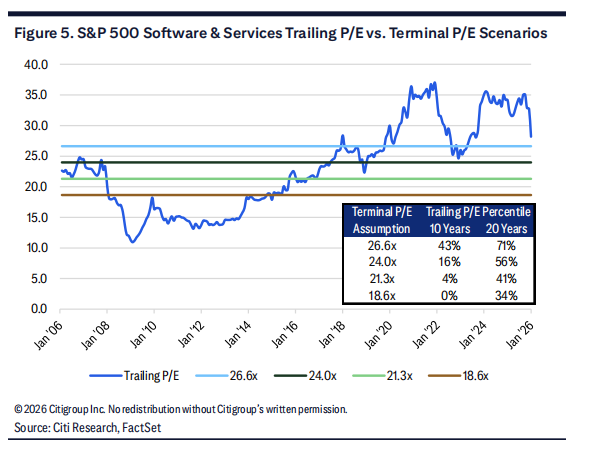

最后,我们分享上述研究中使用的具体终值市盈率水平,并将其置于该行业板块过去 10 年和 20 年估值历史的背景中。我们模型中使用的加权平均终值市盈率为 26.6 倍(注:各成分股采用不同模型,输入/假设可应要求提供)。即使经过此次抛售,这仍意味着此处存在降级风险,且远低于此前 5 年区间,基本接近 10 年中位数。

上述建模情景假设加权平均终值市盈率分别为 24.0 倍、21.3 倍和 18.6 倍。24.0 倍假设终值市盈率回归 20 年中位数,且处于过去十年底部五分位市盈率水平。21.3 倍将接近 10 年低点,而 18.6 倍则意味着三年后估值将创十年新低。

投资者可能继续追问的问题是:对于那些可能不仅仅是 AI 增强功能的使用者,还可能成为新业务颠覆目标的软件与服务公司,其长期底部在哪里?目前,对于更广泛的、相对同质化的板块,抛售已完全削减了约 10% 的终值倍数,符合我们的估计。

相对估值怎么样?

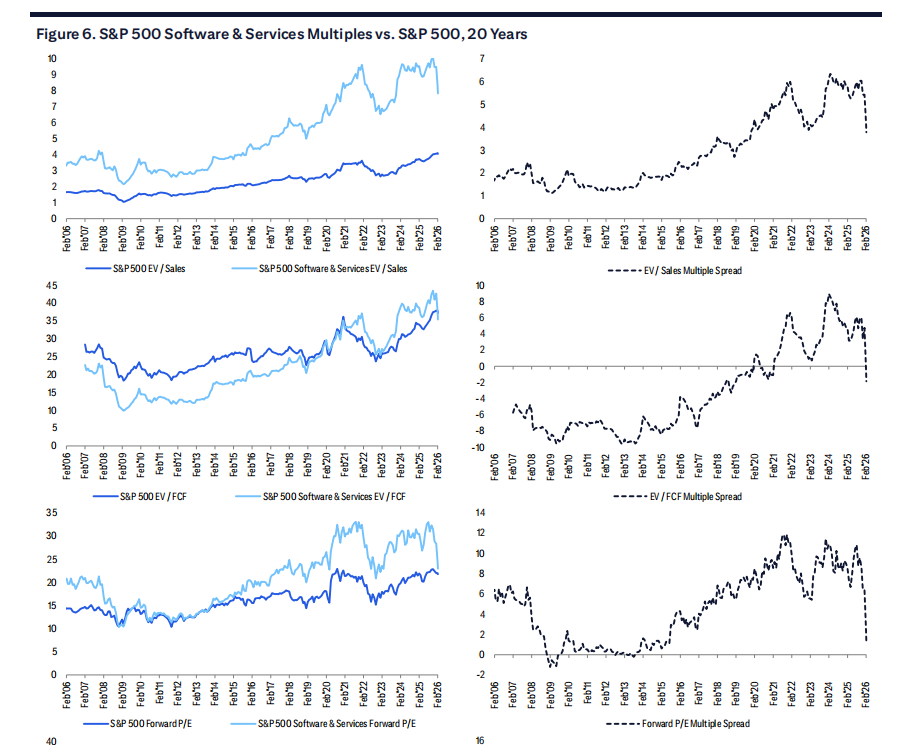

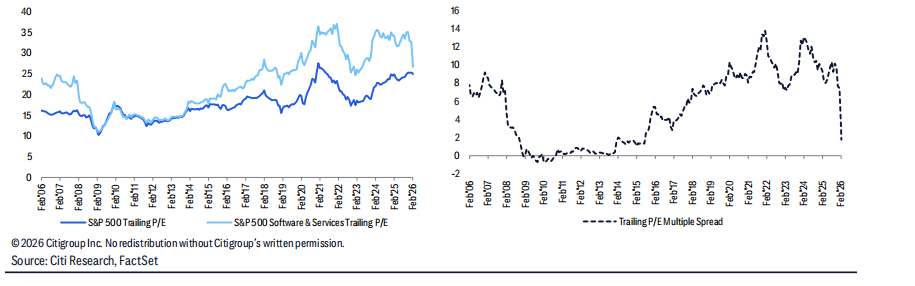

从企业价值/销售额(EV/Sales)看,倍数利差已回到 2023 年初水平。企业价值/自由现金流(EV/FCF)利差回到 2021 年初水平。请注意,我们的软件团队倾向于关注后者,即可盈利公司,这类公司占标普指数成分股的大多数。此处还需考虑股权激励因素。从远期市盈率(Forward P/E)看,利差正接近过去十年低点。这与市盈率(Trailing P/E)利差图景相似(见图 6)。

当然,解读这些图表需要结合基本面走向的视角。尽管如此,它们确实倾向于强化一种观点,即估值修正已经走了很长一段路,尤其是在高水平财报表现良好的背景下。但是,正如我们多年来观察到的,这些形态不宜过度字面解读,因为估值陷阱正是如此形成的。

总而言之,假设基本面基本保持完好,自去年 10 月以来的回调已引发显著的估值修正。这当然是一个重大假设,但确实与终值倍数正是当前 AI 颠覆担忧所指向的方向这一观点一致。本分析未充分考虑的是我们纳入 2026 年展望的持续异质性表现主题。

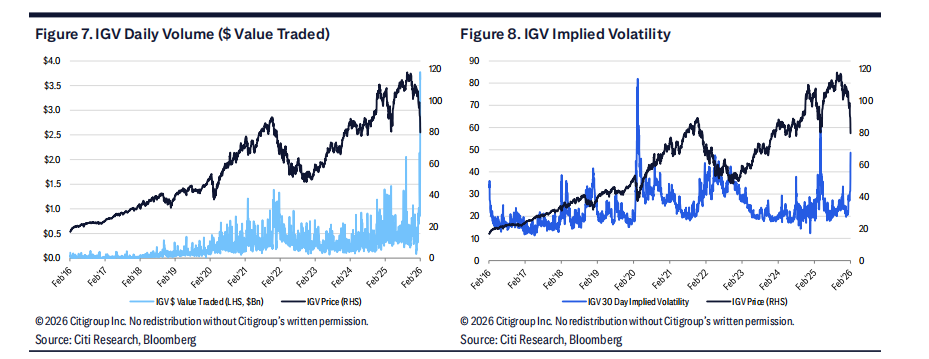

从极短期看,主要软件 ETF 之一——iShares 扩展科技软件板块(IGV)的交易活动具有参考意义。

如图 7 所示,过去几个交易日的成交额飙升至远超任何历史背景的水平。这与该基金抛售呈反向关系,可能反映了该行业板块更广泛的抛售压力。多年来,我们对 ETF 的研究常常支持一种观点,即成交量激增可能代表抛售或对冲的 rush。无论哪种情况,若此后看到成交额下降,我们不会感到意外,这是价格走势更趋稳定的必要条件。

同样,如图 8 所示,IGV 的隐含波动率已飙升至接近但未及"解放日"峰值的水平。综合来看,这支持一个非常短期的观点,即我们可能正在接近或已达到抛售高潮。

总之,我们第一季度初对软件与服务板块的超配判断显然遭遇了更多与 AI 相关的结构性担忧,因为颠覆风险正传导至终值倍数压缩。去年年底的近超卖状态显然未能充分定价空头的担忧,而本季度颠覆叙事成为主导。很难辩称这种担忧会很快消散。然而,抛售的规模和广度已迅速消化了至少部分结构性担忧,根据我们的终值倍数下调分析。毫无疑问,从更长期看,商业模式颠覆风险将持续存在。尽管如此,展望未来,我们预计该行业板块内将出现更多异质性表现,并预期在某些关键基本面驱动水平附近出现一定程度的短期企稳。

精彩评论