保荐人:中国国际金融香港证券有限公司

招股价格:11.25港元-12.25港元

集资额:3.17亿-3.46亿港元

总市值:14.42亿-15.71亿港元

每手股数 500股

入场费 6186.78港元

招股日期 2026年01月31日—2026年02月05日

暗盘时间:2026年02月09日

上市日期:2026年02月10日(星期二)

招股总数 2820.50万股

国际配售 2538.45万股,约占 90.00%

公开发售 282.05万股,约占10.00%

分配机制 机制B

计息天数:1天

稳价人

发行比例 22.00%

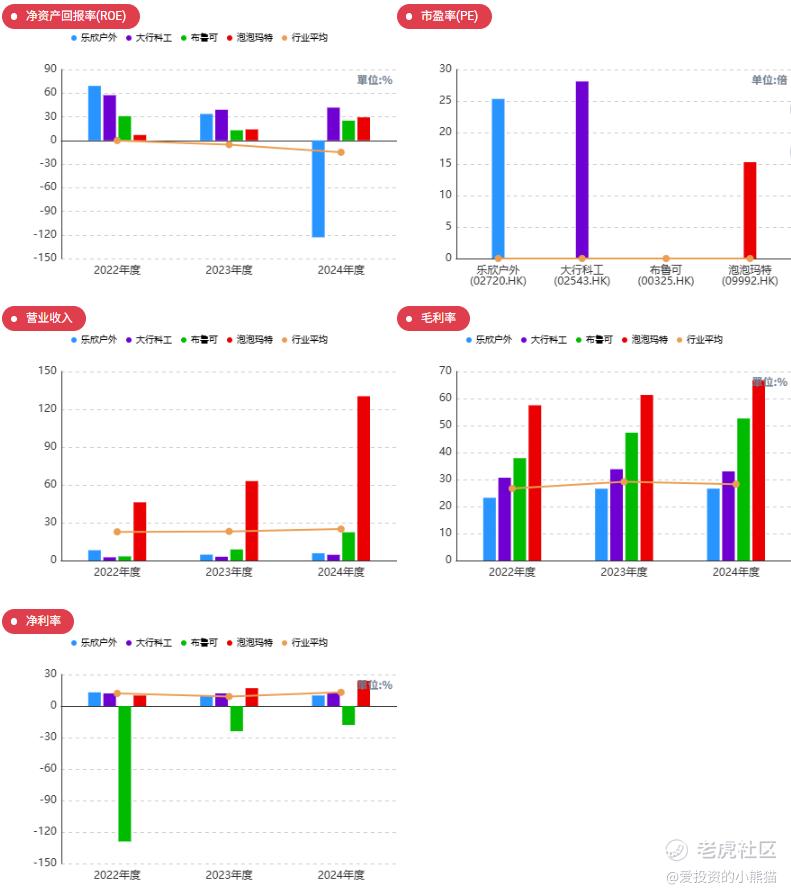

市盈率 25.33

公司简介

乐欣户外是全球领先的钓鱼装备制造商,按2024年收入计,市场份额达23.1%,稳居全球钓鱼装备行业首位,同时在全球钓鱼用具制造市场占1.3% 份额 。公司聚焦钓鱼装备细分领域,该市场以2024年零售额计,占全球钓鱼用具市场约5.2%。

公司构建超10,000个SKU的产品矩阵,覆盖三大核心品类:

1. 床椅及配件:钓鱼椅、钓鱼床、鱼竿支架、钓鱼推车、钓鱼箱等

2. 包袋系列:单肩包、钓鱼渔包、鱼竿包等

3. 帐篷品类:渔具篷、社交篷、遮阳篷等

产品适配鲤鱼钓、比赛钓、路亚钓、飞钓、冰钓等全场景,兼顾户外休憩、露营、储藏、运输等多元需求。

公司采用OEM/ODM+OBM双轨模式,打造全链路解决方案:

- OEM/ODM:为全球户外品牌提供从设计到制造的一站式服务,是钓鱼装备OEM/ODM全球领导者,该模式贡献2022-2025年8月90.2%-94.1% 营收;

- OBM:2017年收购英国知名鲤鱼钓品牌Solar,发力自有品牌建设,深化品牌化布局;

凭借产品设计、供应链管理、质量控制三大核心能力,公司与全球头部客户建立长期合作,客户网络覆盖迪卡侬、Rapala VMC、Pure Fishing、Fox、Nash等国际品牌。

产品销往全球40+国家,深耕英国、美国等成熟市场,同步拓展中国、东南亚等增长区域。公司以用户体验为核心,坚持创新驱动,致力于成为专业、可靠的户外垂钓解决方案提供商,持续引领行业发展 。

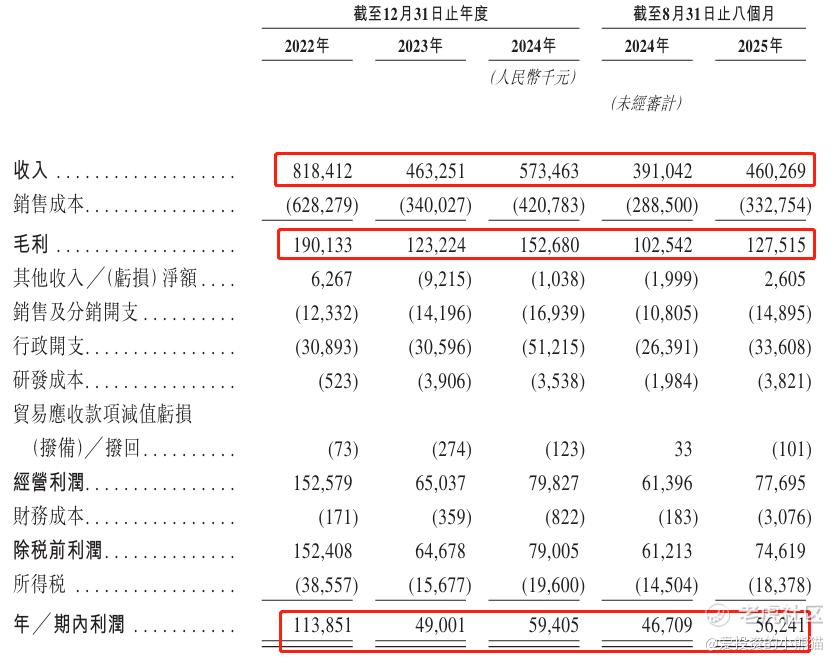

截至2024年12月31日止3个年度、2024及2025年前八个月:

乐欣户外收入分别约为人民币8.18亿元、4.63亿元、5.73亿元、3.91亿元及4.60亿元;

毛利分别约为人民币1.90亿元、1.23亿元、1.53亿元、1.03亿元及1.28亿元;

净利润分别约为人民币1.14亿元、0.49亿元、0.59亿元、0.47亿元及0.56亿元;

毛利率分别约为23.2%、26.6%、26.6%、27.7%;

净利率分别约为13.9%、10.6%、10.4%、12.2%。

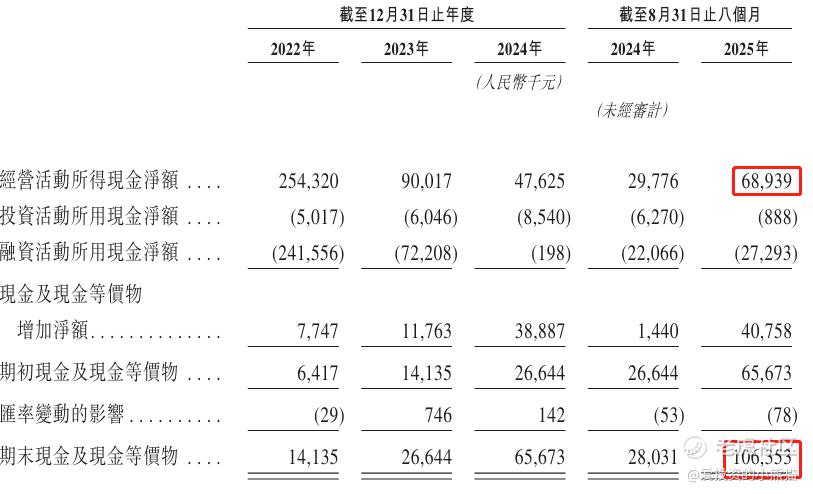

截至2025年8月31日,账上现金约人民币1.06亿元,经营现金流为0.69亿元。

二、基石投资者

基石投资者有2家,认购总占比39.23%

共有3个承销商

保荐人历史业绩:

中国国际金融香港证券资本有限公司

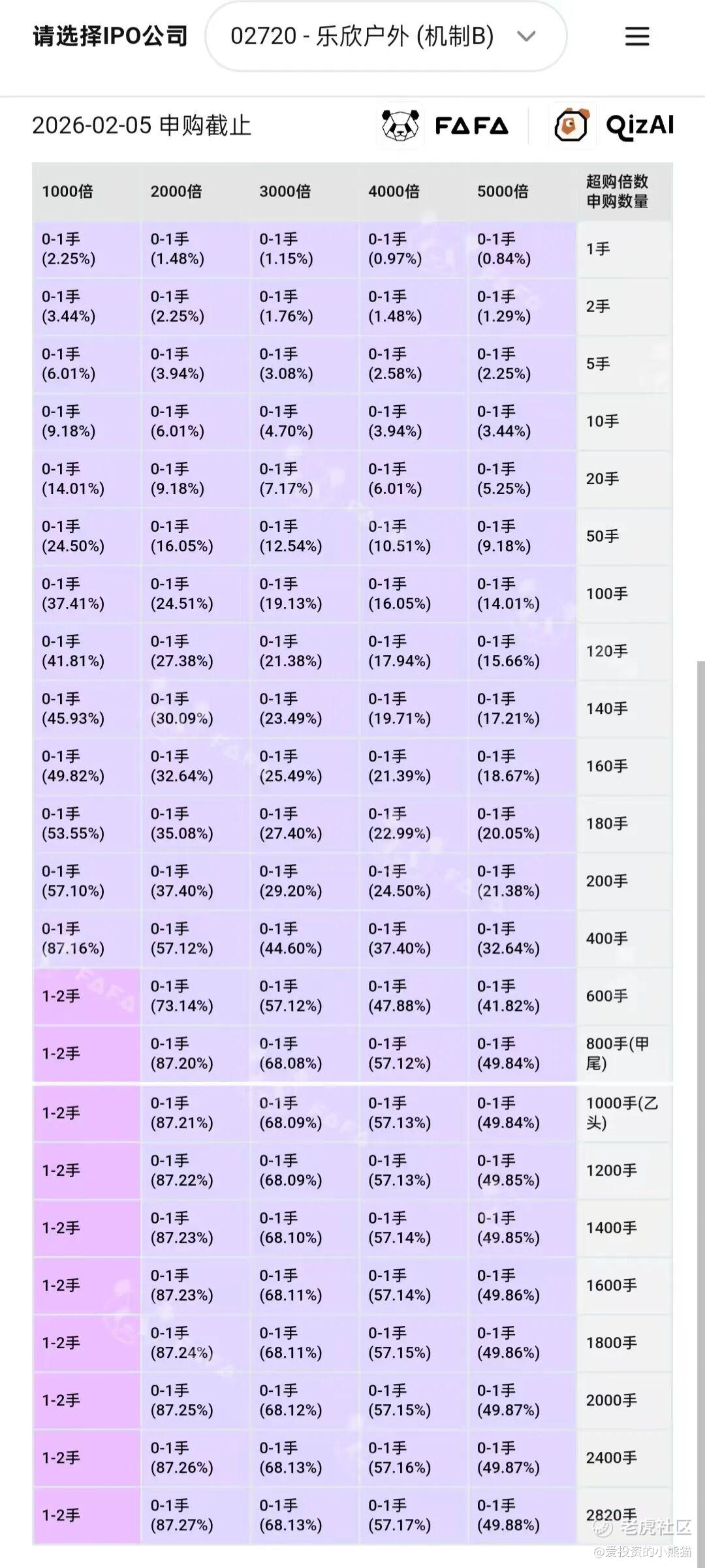

2.中签率和新股分析

(来自AIPO)

目前展现的孖展已超购16倍

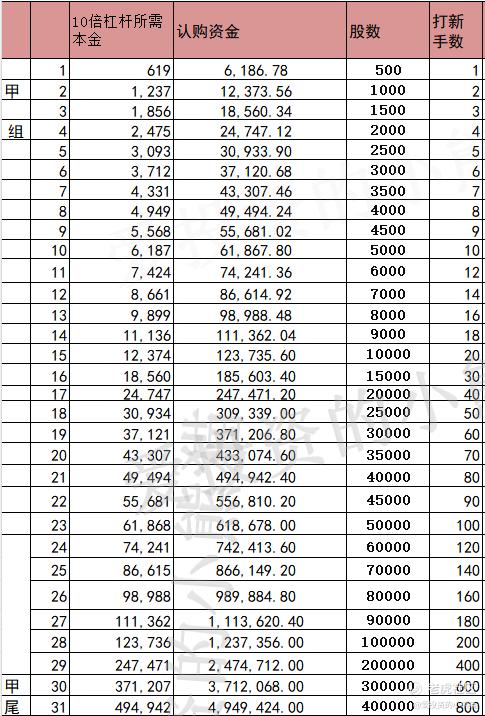

甲组的各档融资所需要的本金还有融资金额对应如下表:

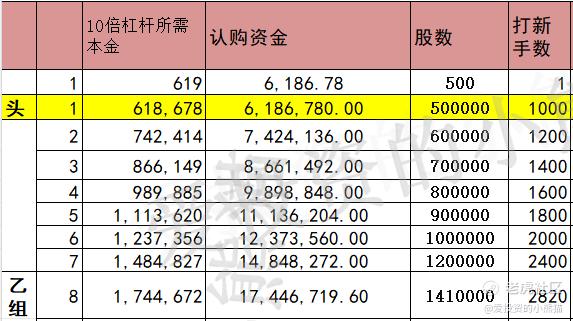

这个票甲尾495万,乙头需要认购资金619万,乙组的各档融资所需要的本金还有融资金额对应如下表:

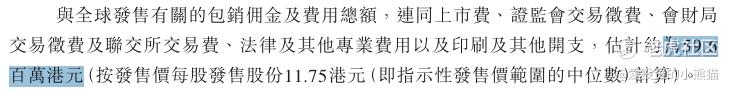

然后这个票招股书上按发售价范围的中位数11.75港元计算,公开的上市所有开支总额约为5960万港元,募资额约3.31亿港元,占比约18.01%,开支相比募资额算是一般化了。

这票打不打?且看我下面的分析:

乐欣户外这个票募资总额是3.17亿-3.46亿港元,属于典型的中小盘新股,流通盘相对有限。这个票规模太小了,不能用港股通的逻辑去看。现在最新一期的港股通门槛已经到107亿了,这个票市值14.42亿-15.71亿港元,实话说离港股通目标价太远,实在是不敢奢求这样的涨幅,港股通逻辑肯定不会是了,像这一类票就是另一个逻辑了,并不是所有的票都需要港股通,不影响开盘的表现。

这种属于小而美的庄票吧,主要也是看背后有没有人搞事情,毕竟人家资方也是要赚钱的,如果是要靠大跌赚钱,那这行情还怎么玩?目前的环境下大跌他们也赚不到钱,所以主要也看发行方,上市公司怎么给货的,如果都给了适合的人,那这个票高开肯定是没问题,毕竟也就三个亿的规模,一两家机构就吃下了。如果是都给了散户以及一些跑的快的游资机构或者对冲基金,那真的就是比谁跑得快了。这一类票有时候真的需要一些信息来做判断的。

精彩评论