保荐人:高盛(亚洲)有限责任公司 华泰金融控股(香港)有限公司

招股价格:229.60港元-236.60港元

集资额:32.38亿-33.36亿港元

总市值:491.58亿-506.56亿港元

每手股数 100股

入场费 23898.62港元

招股日期 2026年01月20日—2026年01月23日

暗盘时间:2026年01月27日

上市日期:2026年01月28日(星期三)

招股总数 1410.11万股

国际配售 1269.09万股,约占 90.00%

公开发售 141.02万股,约占10.00%

分配机制 机制B

计息天数:3天

稳价人 高盛

发行比例 6.59%

市盈率 56.12

公司简介

鸣鸣很忙是中国成熟稳健的食品饮料连锁零售龙头,旗下拥有“零食很忙”“赵一鸣零食”两大核心品牌,以量贩模式为根基,深耕大众消费市场。

公司聚焦高流量街边旺铺,打造欢乐舒适的逛店体验,通过供应链重构与产品组合优化,建立了高质价比、高频上新的产品体系,涵盖烘焙食品、饼干、坚果、膨化食品、熟食、糖果蜜饯、饮料七大核心品类。截至2025年9月30日,在库SKU达3997个,单店最低保持1800个SKU,充分满足消费者多元化需求。

门店网络已实现全国深度覆盖,截至2025年9月30日,19517家门店遍及中国28个省份及所有线级城市,其中59%布局县城及乡镇,成为下沉市场零售标杆。业绩持续高速增长,2024年GMV达555亿元,2025年前九月GMV增至661亿元,同比增幅74.5%。

根据弗若斯特沙利文报告,公司2024年位列中国休闲食品饮料连锁零售第一、食品饮料连锁零售第四,跻身中国连锁企业前十且保持最快增长速度,凭借规模化优势与高效运营,重新定义了食品饮料零售的价格体系与消费体验。

截至2024年12月31日止3个年度、2024年及2025年前9个月:

公司收入分别约为人民币42.86亿元、102.95亿元、393.44亿元、264.65亿元、463.71亿元,2025年前9月同比+75.21%;

毛利分别约为人民币3.19亿元、7.72亿元、29.99亿元、19.00亿元、45.10亿元,2025年前9月同比+137.40%;

净利分别约为人民币0.72亿元、2.18亿元、8.29亿元、4.89亿元、15.59亿元,2025年前9月同比+218.85%;

毛利率分别约为7.45%、7.50%、7.62%、7.18%、9.73%;

净利率分别约为1.67%、2.11%、2.11%、1.85%、3.36%。

来源:LiveReport大数据

公司过去两年业绩实现爆发式增长,2023年实现营业收入102.95亿元、毛利7.72亿元、净利润2.18亿元;2024年受益于“零食很忙”与“赵一鸣零食”的深度整合及门店网络扩张,营业收入大幅增至393.44亿元,毛利提升至29.99亿元,净利润增长至8.29亿元,收入与盈利规模均实现跨越式提升。

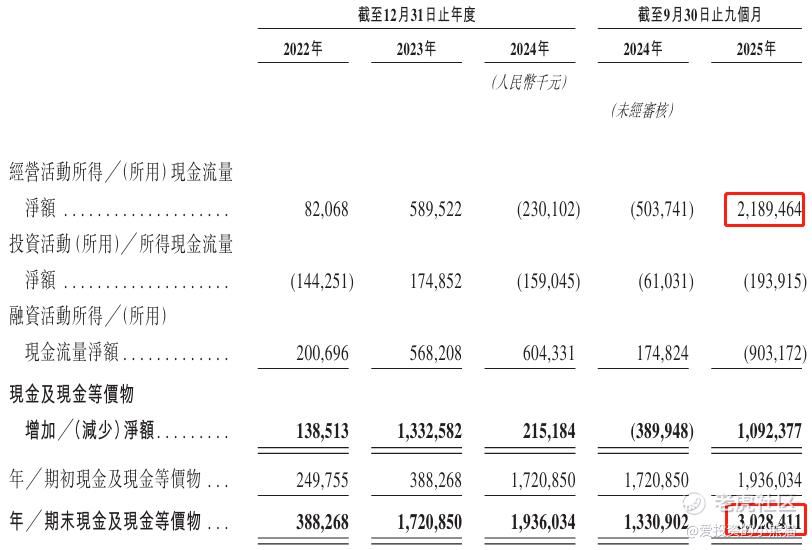

截至2025年9月30日,账上现金约人民币30.28亿元,经营现金流为21.89亿元。

二、基石投资者

鸣鸣很忙在IPO前引入了一支兼具全球影响力与国内顶尖实力的基石投资者阵容,涵盖国际头部资管机构、国内核心公募基金及大型保险资管公司,所有基石投资者的股份解禁日均为2026年7月28日,认购总占比46.23%,彰显了专业资本对公司长期增长前景的一致看好。

国际资管领域,全球最大资产管理公司贝莱德基金(BlackRock Funds)以8.30%的认购占比入局,全球知名长期价值投资机构富达国际(Fidelity International)亦以7.11%的占比参与,二者的加入体现了国际资本对公司下沉市场零售龙头地位与商业模式的高度认可。

腾讯是基石,Huang River Investment Limited与Taibai Investments Pte. Ltd.分别以10.67%的认购占比成为本次基石投资中占比最高的机构,Springs Capital (Hong Kong) Limited也以2.37%的占比参与其中。

国内机构方面,国内头部公募基金博时基金(国际)有限公司、易方达基金管理有限公司,以及大型保险资管机构泰康人寿保险有限责任公司均以2.37%的认购占比参与,反映出国内主流专业投资机构对公司规模化扩张能力与业绩增长动能的坚定信心。

共有6个承销商

保荐人历史业绩:

高盛(亚洲)有限责任公司

华泰金融控股(香港)有限公司

2.中签率和新股分析

(来自AIPO)

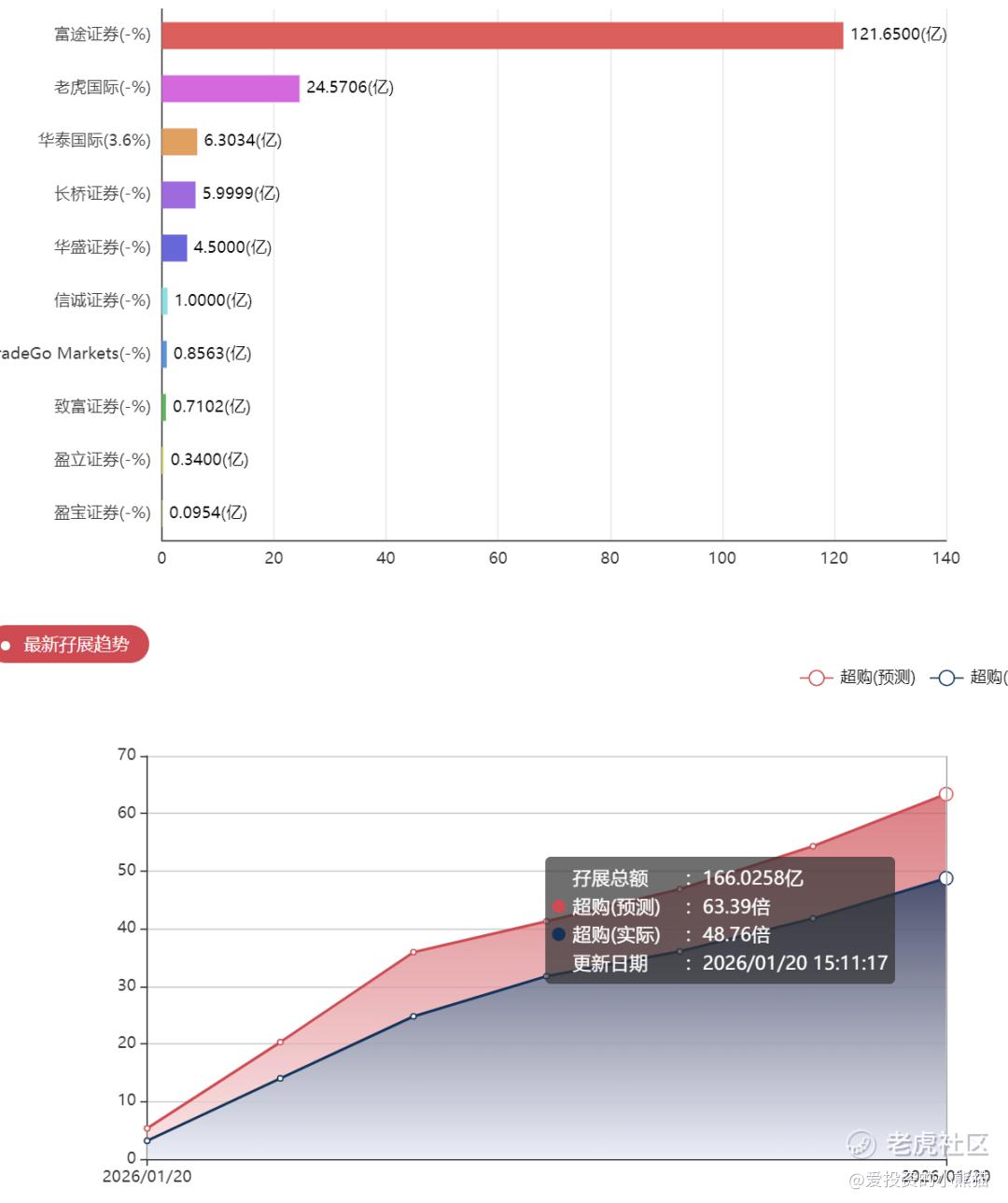

目前展现的孖展已超购50倍,首日就50倍+已经非常牛逼了

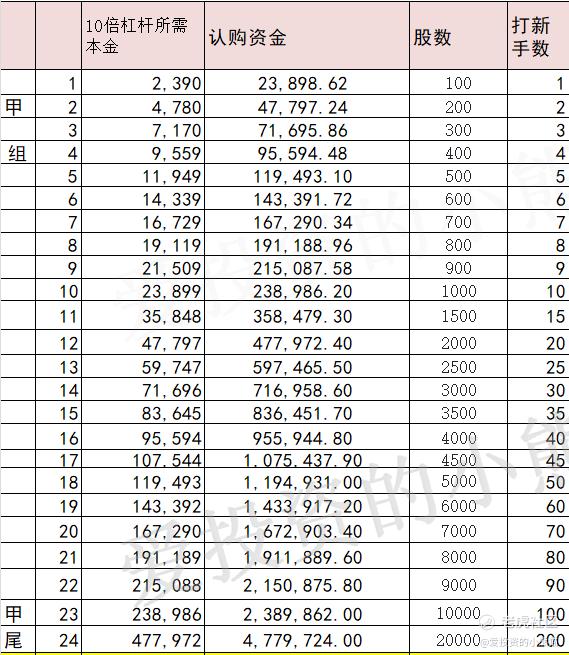

甲组的各档融资所需要的本金还有融资金额对应如下表:

这个票一手金额23890元,一手认购金额是够高的,甲尾478万,乙头需要认购资金717万,乙组的各档融资所需要的本金还有融资金额对应如下表:

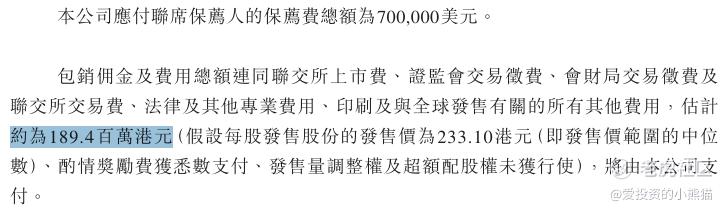

然后这个票招股书上按发售价范围的中位数233.10港元计算,公开的上市所有开支总额约为1.89亿港元,募资额约32.87亿港元,占比约5.76%,开支相比募资额算是比较少了。

这票打不打?且看我下面的分析:

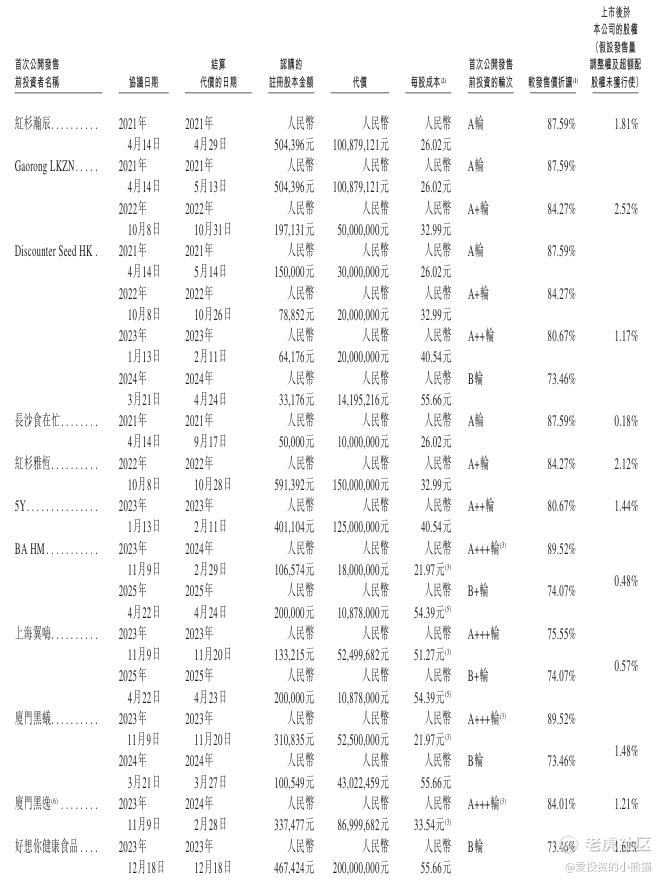

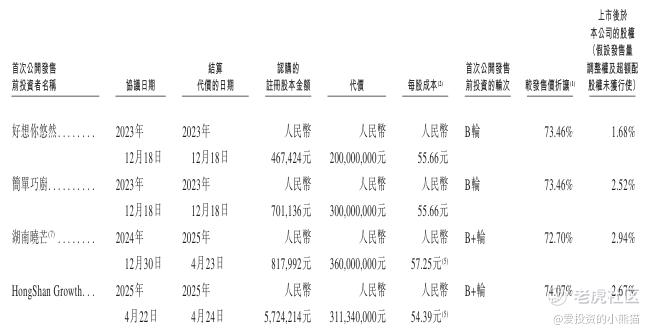

鸣鸣很忙自2021年启动融资以来,已完成多轮股权融资,形成了由顶级风险投资机构、产业资本与专业财务投资机构共同构成的多元化股东结构,融资节奏与估值变化清晰反映了公司的成长路径与资本认可度。

1. 早期融资(2021-2023年:A轮至A++轮)

- 核心投资者:红杉资本(红杉瀚辰、红杉恒桓)、高榕资本(Gaorong LKZN)、Discount Seed HK、SY、BA HM等顶级VC及产业资本(好想你关联主体)。

- 估值与规模:融资每股成本从A轮的26.02元逐步抬升至A++轮的40.54元,对应公司估值随门店扩张、供应链能力提升持续增长。此阶段融资主要用于下沉市场门店布局与供应链体系搭建,为后续规模化扩张奠定基础。

2. 中期融资(2023-2024年:B轮)

- 核心投资者:好想你悠然、简单巧厨、厦门黑蚁等产业资本及财务投资机构。

- 估值与规模:B轮每股成本达55.66元,融资金额超20亿元,重点用于深化县域及乡镇市场渗透,同时优化产品供应链与数字化系统,支撑单店效率提升。

3. 后期Pre-IPO轮融资(2024-2025年:B+轮)

- 核心投资者:HongShan Growth、湖南晚芒、上海翼嗨、BA HM等头部机构,与此前基石投资者阵容形成呼应。

- 估值与规模:每股成本稳定在54.39-57.25元区间,融资额超30亿元,资金主要用于IPO筹备、全国门店网络加密及供应链升级,进一步巩固行业龙头地位。

鸣鸣很忙资本背书强劲:红杉资本、高榕资本等顶级机构多轮持续加码,产业资本(如好想你)深度绑定,体现专业资本对公司下沉市场零售模式的长期信心。

估值稳步抬升:从A轮到B+轮,每股成本涨幅超110%,反映公司业绩高增长与市场价值的持续兑现。

资金支撑明确:多轮融资累计超80亿元,为门店扩张、供应链重构及数字化投入提供充足弹药,支撑公司近年GMV超70%的增速。

鸣鸣很忙募资集资额:32.38亿-33.36亿港元,总市值:491.58亿-506.56亿港元,还好募资金额大,中签率应该不至于每个档位都抽签,入场费 23898.62港元,认购金额大的好处在于认购门槛就高了。这票肯定是要参与的了。

参与基石的几个票业绩是非常不错的。

一句话总结就是这个票如果不打,那港股打新也别去玩了,希望这票吃肉就实现零食自由了。

精彩评论