1月2日,壁仞科技 登陆港股,开盘大涨82.14%,报35.7港元/股,随后高开高走,盘中一度涨超110%,总市值超900亿港元,成为继摩尔线程、沐曦股份后,一个月时间内第三家敲锣的GPU企业。

一、全文摘要

壁仞科技作为港股“国产GPU第一股”,专注于高端通用图形处理器(GPGPU)及智能计算解决方案研发,是国产替代浪潮中高端算力赛道的核心玩家。公司凭借自主原创GPGPU架构、Chiplet芯粒与2.5D CoWoS先进封装技术,在三大电信运营商实现规模化商业落地,在手订单达12.41亿元,2022-2024年收入复合增长率超2500%。

当前公司处于商业化早期,呈现“高增长、高研发、高亏损”特征:2024年营收3.37亿元,2025年上半年营收5890万元(同比+49.8%),但累计净亏损超63亿元,毛利率持续下滑至31.9%。未来1-3年,政策红利、AI算力需求爆发与产品迭代将驱动收入跨越式增长,但同时面临英伟达压制、国产同行内卷、盈利能力改善缓慢及技术供应链瓶颈等风险。

投资策略方面,价值投资者需等待3-6个季度业绩验证,短期投机者可参与题材波段但需严格控仓。长期来看,公司有望在国产替代中占据重要地位,市值潜力取决于技术突破、商业化落地与软件生态构建的协同推进,整体前景谨慎乐观。

二、公司概况

2.1 基本信息

壁仞科技成立于2020年,2025年在香港联交所上市(股票代码:06082.HK),是一家专注于通用智能计算解决方案的特专科技公司,定位“智算系统公司”,而非单纯芯片设计商。公司核心团队汇聚行业顶尖人才,创始人张文曾任商汤科技总裁,CTO洪洲拥有近30年GPU设计经验,核心成员多来自英伟达、AMD等国际芯片巨头。截至2025年6月,研发人员1023人,占员工总数85.2%,博士及硕士占比超60%,技术储备深厚。

2.2 核心定位与战略

公司聚焦高端数据中心GPGPU市场,主打AI模型训练、推理及高性能计算场景,核心战略为“全栈自主、规模化交付、国产替代”。通过整合硬件芯片、软件平台与系统解决方案,构建“芯-模-云”协同能力,重点攻坚三大电信运营商、互联网巨头及信创领域客户,同时布局中东等新兴市场,规避单一市场风险。三、业务模式与核心竞争力

3.1 业务模式

1. 全栈解决方案:自主研发GPGPU硬件(BR系列芯片),搭配BIRENSUPA软件平台、BIRENCUBE云管理平台,提供从芯片到板卡、服务器及集群部署的完整闭环服务,适配不同数据中心需求。

2.产品形态多元化:涵盖PCIe板卡、OAM模组、服务器等,是国内首批实现高性能OAM及通用底板量产的GPGPU公司,BR166芯片采用Chiplet技术,封装两颗BR106裸晶提升性能。

3.客户聚焦战略:锁定电信、能源、金融科技、互联网等关键行业,与中国移动、中国电信、中国联通三大运营商建立深度合作,完成规模化算力集群部署。

4.收入结构:以产品销售为核心(占比90%+),辅以技术支持、延保服务及智能计算集群租赁,构建多元化收入补充。

3.2 核心竞争力

1. 技术壁垒(核心):自主原创GPGPU架构,专为Transformer大语言模型优化,兼顾性能、能效与可扩展性;国内首家采用2.5D CoWoS封装工艺,率先商用Chiplet芯粒技术,形成差异化优势。

2. 全栈能力:具备系统级芯片(SoC)设计、硬件系统集成、软件平台开发及集群优化的全栈能力,软件平台兼容PyTorch、TensorFlow等主流框架,已适配通义千问、DeepSeek等国产大模型。

3. 规模化交付与客户资源:在三大运营商实现国产算力集群规模化落地,在手订单12.41亿元,客户覆盖10家《财富》中国500强企业,形成示范效应。

4. 资金与人才优势:IPO募资48.55亿港元,现金储备超60亿元;高端研发人才密度国内领先,累计研发投入超33亿元,专利储备丰富。

四、行业格局与同业对比

4.1 行业概况

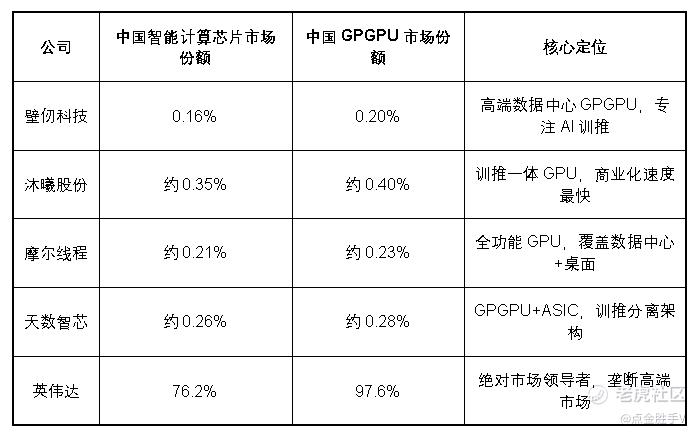

全球及中国智能计算芯片市场受AI算力需求驱动,增长迅猛。灼识咨询数据显示,中国智能计算芯片市场规模预计2025年达504亿美元,GPGPU市场增至409亿美元,年复合增长率35%+。当前市场由英伟达主导,2024年中国GPGPU市场份额达97.6%,国产厂商合计占比仅2.4%,但随着中美科技摩擦加剧及国产替代政策推进,预计2029年国产厂商市场份额将提升至60%,替代空间巨大。

4.2 同业对比

4.2.1 收入与增长率对比(2022-2025年上半年)

4.2.2 市场份额对比(2024年)

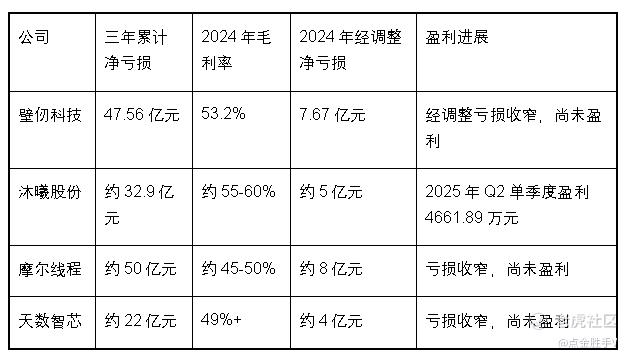

4.2.3 盈利能力对比(2024年)

4.2.4 核心差异总结

壁仞科技优势在于高端技术壁垒与运营商市场先发优势,但营收规模、商业化速度落后于沐曦股份;摩尔线程凭借全功能GPU路线实现收入多元化,客户集中度低;天数智芯累计亏损最少,财务压力相对较小,在HPC市场有一定基础;沐曦股份商业化进度最快,已实现单季度盈利,是当前国产GPU赛道的标杆企业。

五、财务分析(2022-2025年上半年)

5.1 核心财务数据

5.2 财务指标解读

5.2.1 收入:高速增长但规模有限

2022-2024年收入复合增长率超2500%,主要得益于2024年下半年运营商规模化落地(下半年收入2.98亿元,占全年88.4%)。2025年上半年收入同比增长49.8%,但规模仍偏小,且低于市场预期的8000-10000万元,主要因交付周期延长及客户验收节奏放缓。在手订单12.41亿元为未来1-2年收入提供保障,预计2025年全年收入可达2-2.5亿元。

5.2.2 盈利能力:亏损收窄但毛利率承压

账面净亏损扩大主要受可转换优先股赎回负债公允价值变动(非现金因素)影响,经调整净亏损持续收窄,显示经营效率提升。毛利率从100%持续下滑至31.9%,超出市场预期的40-45%区间,核心原因包括产品结构向中低端拓展、先进封装成本上升、行业价格竞争加剧,未来需通过规模效应与产品迭代企稳毛利率。

5.2.3 现金流与负债:资金充足,压力可控

经营活动现金流持续为负(2025年上半年净流出10.23亿元),主要因高额研发与运营成本。IPO募资后现金储备超60亿元,可覆盖未来2-3年研发投入。总负债28.76亿元,其中赎回负债12.34亿元为非现金性质,后期将自动转换为权益,实际资产负债率可控,短期无资金链风险。

5.2.4 研发投入:高强度支撑技术壁垒

研发投入占总经营开支比例超75%,重点投向GPGPU架构迭代、Chiplet与CoWoS技术优化,BR166芯片量产进度略超预期,为2026年营收增长奠定基础。高强度研发是维持技术竞争力的必要条件,但也加剧了短期亏损压力。六、宏观环境影响分析

6.1 利率政策:净正面影响

中国央行持续下调政策利率,降低公司债务融资成本,同时提升科技股估值吸引力,助力公司IPO募资。低利率环境也降低了客户数据中心建设融资成本,间接拉动GPU需求。但低利率可能吸引更多资本涌入GPU赛道,加剧市场竞争,同时现金储备利息收入减少。

6.2 行业监管与政策支持:显著正面驱动

政策红利是公司商业化加速的核心动力:《算力基础设施规划》要求2026年核心算力自主可控率达30%,国产算力联盟政策明确政府项目优先采购国产GPU,研发费用加计扣除政策降低税务成本。但技术标准趋严、安全审查加强可能延长产品认证周期,价格监管也可能影响定价策略。

6.3 国际形势:短期机遇大于挑战

美国对华高端GPU(英伟达H20等)出口管制,为国产厂商创造替代窗口期,壁仞已在中东市场开始替换英伟达设备。但美国对EDA工具、先进制程设备的封锁,导致公司在5nm/3nm工艺研发上面临瓶颈,部分关键零部件依赖进口也存在断供风险。英伟达通过推出“阉割版”产品、降价促销巩固市场,进一步压缩国产厂商利润空间。

七、市场情绪分析

7.1 情绪特征:极度看涨,热情主导理性

公司IPO获2347.53倍超额认购(港股史上罕见),国际配售认购25.95倍,上市首日最高涨幅118.78%,收盘涨94.59%,市值一度突破900亿港元。机构与散户热情空前,核心源于国产替代赛道稀缺性、技术壁垒与政策红利,市场给予远超同类公司的估值溢价。

7.2 看涨核心逻辑

市场普遍看好公司的战略价值与替代潜力:国产替代窗口期明确,政策支持力度大;自主技术领先,运营商规模化落地形成示范;在手订单充足,收入增长确定性强;港股18C通道加持,资本认可度高。社交媒体与公众讨论中,“国产GPU第一股”“中国版英伟达”等论调占绝对主流。

7.3 理性担忧点(少数派)

部分投资者警惕短期炒作风险,认为估值过高(2024年市销率142倍,远超英伟达的21-30倍),营收规模与商业化进度落后于沐曦股份,长期盈利不确定性大,建议长期跟踪而非短期追高。短期情绪可能面临获利回吐压力,回调风险不容忽视。

八、未来1-3年增长驱动与潜在风险

8.1 核心增长驱动因素

1. 政策红利:关键领域国产GPU采购比例提升,“东数西算”工程推动智算中心建设,国家大基金三期提供资金支持。

2. 产品迭代:BR166芯片(2025年下半年量产)作为2026年收入主力,BR20X系列(2026年商业化)性能提升40-50%,LightSphere X超节点强化高端市场竞争力。

3. 订单与客户拓展:12.41亿元在手订单逐步兑现,客户数量持续增加,信创市场渗透率提升,非运营商客户收入占比逐步优化。

4. 资金与人才:IPO募资保障研发投入,高端人才团队支撑技术突破与全栈能力构建。

8.2 潜在风险与不确定性

1. 市场竞争风险:英伟达降价压制,沐曦、摩尔线程等国产同行商业化速度更快,价格战加剧导致毛利率进一步下滑。

2. 盈利风险:持续巨额亏损,研发投入高企,收入规模尚未能覆盖成本,盈利拐点可能推迟至2028年以后。

3. 技术与供应链瓶颈:先进制程依赖台积电,关键零部件进口风险,软件生态与CUDA差距显著,产品迭代速度需追赶英伟达。

4. 客户与订单风险:客户集中度高,订单交付与验收进度存在不确定性,收入稳定性不足。

8.3 财务前景预测(三种情景)

九、投资策略建议

9.1 价值投资者:观望为主,等待业绩验证

1.核心建议

现阶段不适合价值投资,建议等待3-6个季度,待基本面指标达标后再考虑介入,长期持有3-5年。

2.介入条件(全部满足)

①单季度收入达3亿元以上,年营收超10亿元,验证商业化能力;

②毛利率回升至40%以上,证明产品定价权与竞争力;

③季度经调整净亏损低于2亿元,盈利模型可行性验证;

④非运营商客户收入占比达50%以上,客户结构优化;

⑤软件生态取得突破,客户迁移成本降低,粘性增强。

3.风险控制

分批建仓(每次不超过总资金10%),设定20%绝对止损线,分散投资于国产GPU赛道头部企业,关注现金流与研发效率变化。

9.2 短期投机者:波段操作,严格纪律

1.核心建议

可参与国产替代题材炒作,但仓位控制在10%以内,以3-5个交易日为周期快进快出,严格止盈止损。

2.操作策略

①入场时机:等待上市后1-2周回调至25-28港元区间(发行价1.28-1.43倍)企稳后介入,不追高;

② 止盈止损:止盈15-20%,止损8-10%,跌破关键支撑位(上市首日开盘价35.7港元的80%)立即离场;

③交易纪律:不使用杠杆,持有不超过5个交易日,密切跟踪板块情绪与资金流向,情绪逆转立即平仓。

十、结论与展望

壁仞科技处于国产高端GPU替代的历史性风口,凭借技术壁垒、政策支持与资金优势,有望在未来3-5年成为赛道核心玩家。短期来看,市场情绪主导股价波动,存在题材炒作机会,但高估值与基本面短板带来回调风险;中期需重点跟踪订单交付、产品迭代与毛利率变化,这三大指标决定估值重估方向;长期来看,公司能否突破软件生态与供应链瓶颈,实现盈利规模化,是决定其能否成长为“中国版英伟达”的核心。

整体而言,公司长期前景谨慎乐观,适合风险承受能力高、能接受长期持有的投资者布局,短期投机者需严格遵守交易纪律,规避情绪退潮后的回调风险。未来1-3年是公司商业化的关键期,业绩验证与风险释放将并存,建议持续跟踪核心财务与运营指标,动态调整投资策略。

风险提示: 文中数据综合wind、choice等各大平台,截至2026年1月2日。 本文仅作交流,不构成投资建议,据此投资后果自负

精彩评论