随想68:当市场恐慌时,用“量化能力圈”给自己底气——以ADP $自动数据处理(ADP)$ 为例

肥猫的朋友们,又见面了!这里依然是专注于让价值投资变得简单又实用的美股投资频道。

最近,肥猫分享过的 NVO $诺和诺德(NVO)$ 利空消息不断,股价也随之大幅波动。有些关注肥猫的朋友因此颇有微词。今天,就想借这个契机聊聊肥猫是如何看待这些声音的。

股市从来不缺乏看似“互相矛盾”的投资理念。

有人讽刺散户因为“损失厌恶”而死抱亏损股票不卖; 有人又强调熊市中要坚持,坚持就是胜利; 巴菲特和芒格更是说过:如果你无法忍受投资组合下跌 50%,那你就不应该持有股票。

散户左听右听,公说公有理,婆说婆有理——最终往往变成:不知道到底应该相信谁。

如果继续跟随巴菲特和芒格的智慧,他们给出的答案就是——能力圈。

所谓能力圈,说简单也简单:只投资你“真正懂”的公司。

当你了解一家公司:那么市场下跌时你自然不会轻易卖出,也能判断自己是否买错了股,甚至能知道何时该果断止损。

但说难也难——问题就在于,“怎样才算真的懂?”

巴菲特的标准是,你深刻了解:

-

它是如何赚钱的

-

它的护城河有多宽

-

它的竞争优势是否可持续

-

管理层是否可靠

对散户来说,这个要求确实有点高。

以肥猫为例,我可能大致知道 NVO 的商业模式、产品优势和市场地位(目前 GLP-1 领域不是第一就是第二),但:

-

我不了解其各销售渠道的效率与结构

-

不了解专利壁垒的真正高度

-

更不可能深入接触管理层

这些信息只能从公开资料中零碎拼凑,不可能达到“了如指掌”的程度。

因此,我们很难画出巴菲特、芒格那样高质量、深度研究驱动的能力圈。

那肥猫就选择退而求其次——

用一套可量化、可验证的指标,框定在这个框架下“优秀且便宜”的公司,然后坚定投资。(自然地,在这量化框架之外的公司也不予关注和投资)

只要这些指标没有出现实质性恶化:我就认为这家公司依然值得持有。然后:

-

不理会市场情绪

-

不理会利空新闻

-

不预测股价短期走势

(具体指标肥猫在多篇文章里反复介绍,这里不再赘述。感兴趣的读者可参考《学巴菲特难?普通人这样做价值投资》、《4个核心指标看透公司,散户也能快速读懂财报》、《股票崩盘时保持长期信心的秘诀是什么?》)

那我们今天就以 ADP $自动数据处理(ADP)$ 为例,再演示一次这个框架。

在谈指标前,我们先快速了解一下这家公司做什么、竞争格局如何。

ADP 是全球最大的人力资源与薪资服务供应商之一,向企业提供:

-

薪资(Payroll)发放服务 —— 核心业务,渗透率极高

-

人力资源管理平台(如 ADP Workforce Now、ADP Vantage)——大中型企业常用

-

福利管理与合规支持 —— 在美国极其重要,因为福利体系复杂度高

-

税务申报与代扣服务

竞争对手包括:

-

Paychex(中小企业薪资与人力服务)

-

Workday(大型企业 HR SaaS 与 ERP)

-

Gusto(小企业云端薪资工具)

可以看出定位各有不同,但 ADP 在 Payroll 和综合 HR 服务领域依然拥有稳固领先地位。

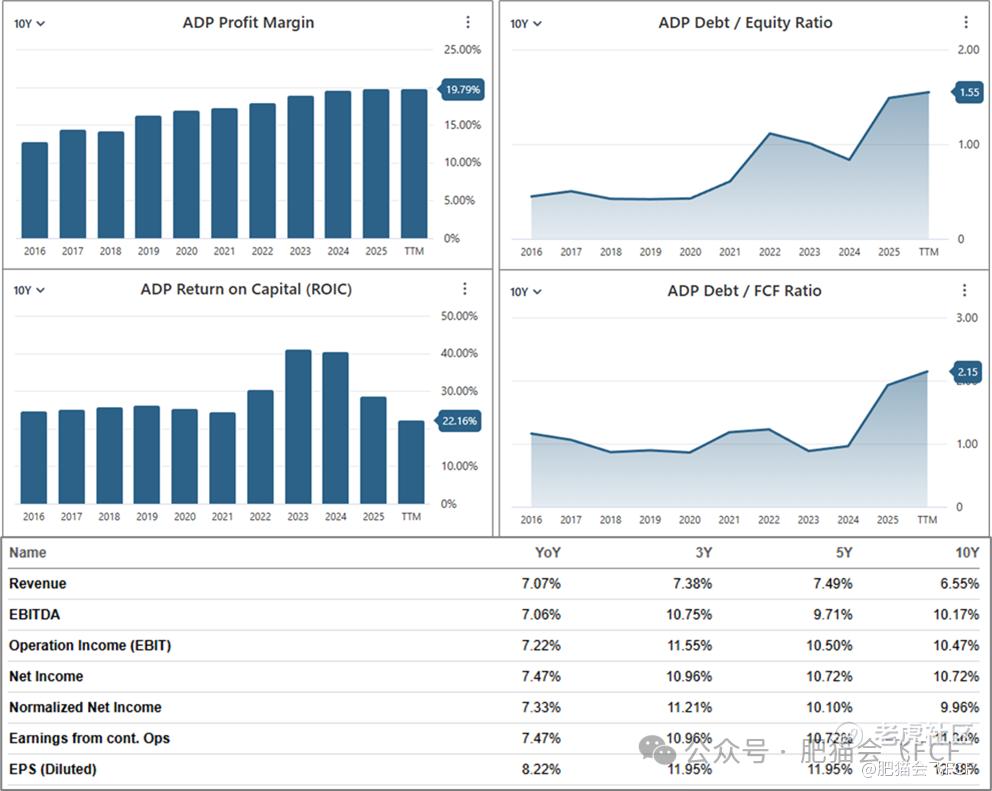

从量化指标来看,ADP 具备:

-

稳定且优秀的盈利能力

-

持续增长属性

-

负债水平可控,不必担心其偿债能力。

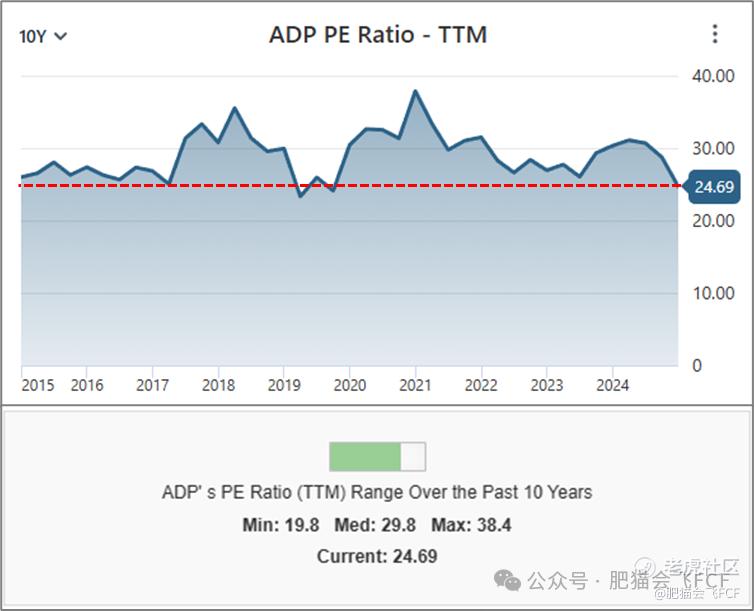

从估值角度来看,当前 PE 尚具一定安全边际(~20%)。当然,越便宜越好——但越便宜的时候,围绕 ADP 的悲观声音往往也会越多。

正如霍华德·马克斯在采访时所说:

“当真正该买的时候,你一点儿都不想买。那是什么创造了那些绝佳的买入时机呢?一般是市场共识最低的时候,当大多数人都不相信,那通常是价格的最低点。这时的市场的环境,往往充斥着最严重的不确定性,最悲观的预期以及最深的恐惧。背后原因是什么呢?可能是负面信息、地缘政治问题、也可能是经济恶化、企业盈利下滑。股价持续下跌,投资者普遍亏损,再加上媒体大肆渲染未来有多糟。这就是为什么,你不敢在低点买入,谁会想在这样可怕的氛围下买入呢? 机会最大时,却最难出手。”

这个量化框架,尽管不如巴菲特和芒格的“能力圈”深刻全面,但肥猫已经多次验证过其有效性。

为什么它在逻辑上说得通? 肥猫在之前两篇文章中已经详细讨论过(《投资预测的本质:选对不变量,时间站你这边》《我为什么敢越跌越买?》),这里就不展开。

只是验证所需时间长短不一,有时候几个月,有时候几年——无法预测,也没有预测的意义。

有了这个框架的最大好处就是:

-

不被市场情绪绑架

-

不需要预测未来

-

只需要判断企业量化指标是否出现实质恶化

而市场情绪却总试图逼迫你去预测未来走势,甚至与一些读者交流时,他们也期待肥猫给出预测。

但实际上:我根本不关心单一事件对股价短期影响。

宏观层面我也不太在意。

比如高盛提出的“九大原因”导致近期美股剧烈波动,包括:

-

英伟达 $英伟达(NVDA)$ 业绩利好出尽

-

对私人信贷市场担忧

-

加密货币暴跌

-

CTA 系统性抛售

-

市场流动性枯竭

-

期权到期压力

-

投资者过度对冲

-

对降息前景疑虑

-

风险资产避险情绪上升

这些因素我即便知道,也无法用来准确预测下一次行情走势,因此没有实际价值。

总结来说:

我们可能无法建立巴菲特那种“深度理解型能力圈”,但我们可以:

-

用量化指标构建“可操作能力圈”

-

投资优秀且便宜的公司

-

在逻辑框架不破的情况下坚定持有

这,就是肥猫目前的投资方法论。

免责声明:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。

精彩评论