东南亚科技巨头 $Sea Ltd(SE)$ ,于美东时间11月11日(盘前)发布了截至2025年9月30日的第三季度财报。

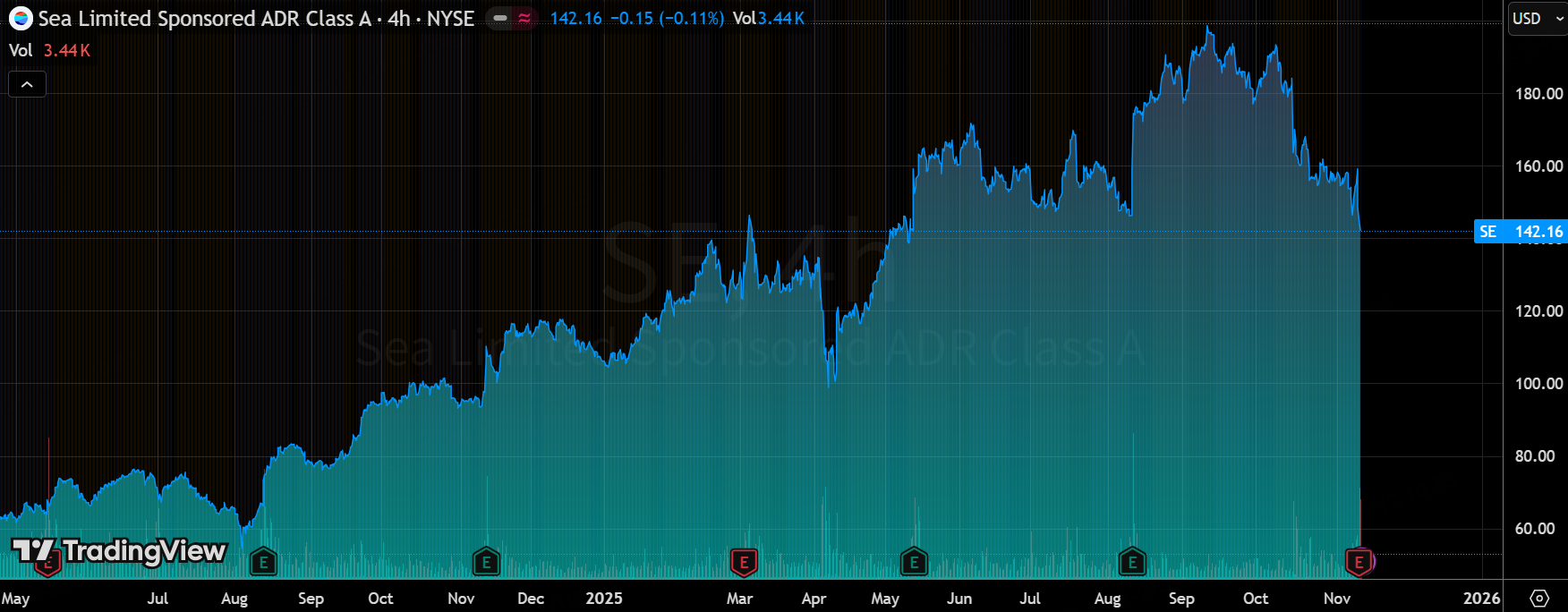

整体来看,这份财报呈现出一种强烈的“分裂感”:一方面,公司三大业务全线高歌猛进,总收入大超预期,核心的电商GMV和游戏Bookings均实现强劲增长;但另一方面,GAAP每股收益(EPS)却意外地大幅低于市场共识,导致股价下跌超8%。

Sea在“增长”与“短期利润”之间的新一轮摇摆,公司似乎正在利用游戏和金融业务的强劲复苏,来支撑其在电商领域(尤其是物流和新市场)的更大规模投入,也让现阶段对利润率与货币化水平更敏感的市场投资者警惕。

具体来看

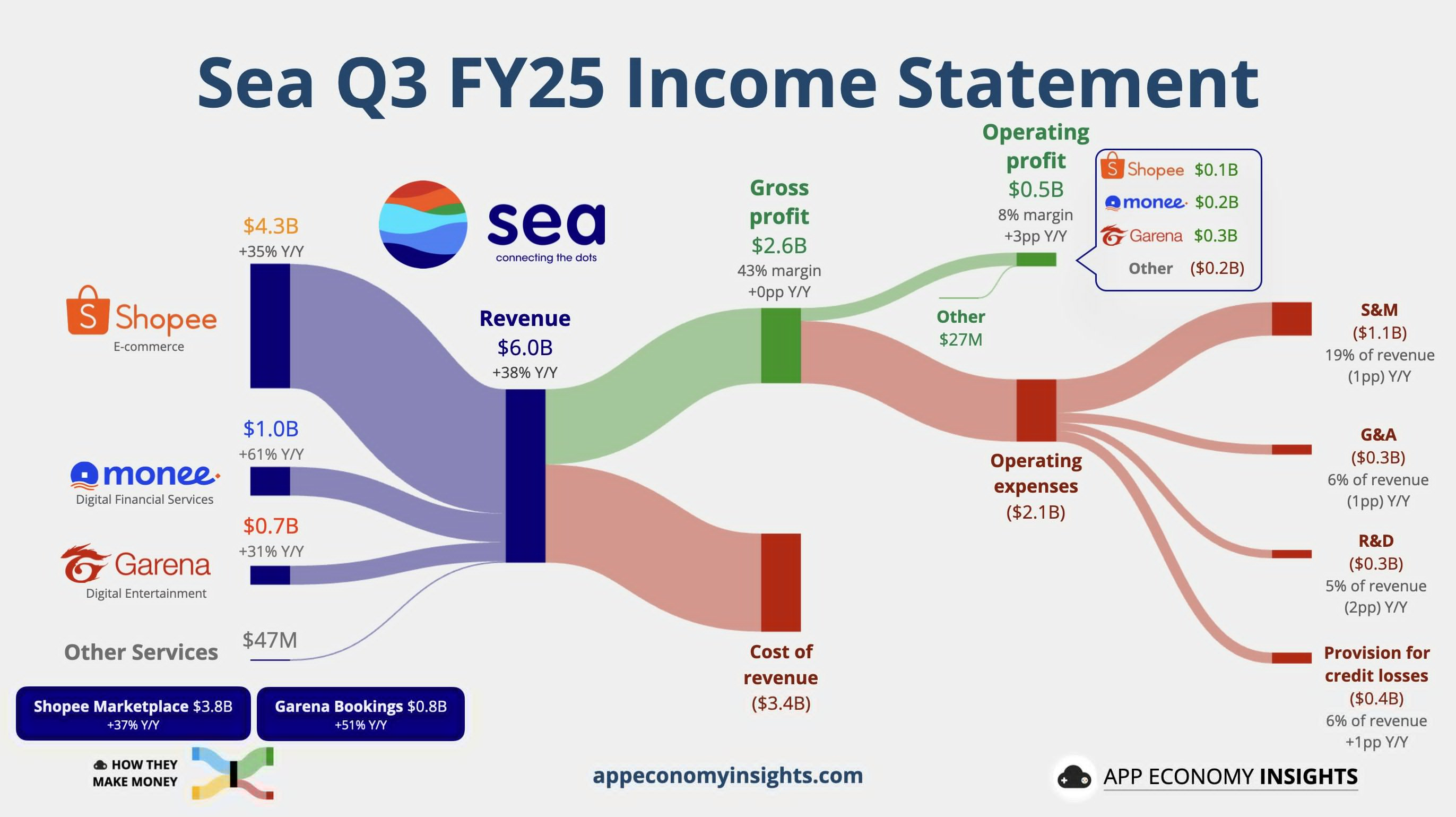

1、电商(Shopee):GMV增长强劲,但利润率承压

Shopee本季度的运营数据依旧稳健。其GMV(商品交易总额)同比增长28.4%,达到322亿美元,总订单量也同步增长28.4%至36亿笔。在收入端,Shopee的GAAP收入达到43亿美元,同比增长34.9%,显示出货币化率(Take Rate)的持续提升,这主要得益于广告和增值服务的贡献。

然而,强劲增长的背后并非没有隐忧。尽管收入亮眼,但有数据显示,电商分部的调整后EBITDA($1.86亿美元)虽然同比大增,却低于部分分析师的预期。这暗示着,为了应对日益激烈的市场竞争(尤其是在东南亚和巴西)以及对自营物流(SPX)的大规模投入(目前SPX已处理超50%订单),Shopee的利润空间正受到挤压。

2、游戏(Garena):强势复苏,Bookings重回高增长

Garena无疑是本季财报的最大亮点。在经历了几个季度的调整后,Garena迎来了“2021年以来最好的季度”。

其Bookings(流水)同比猛增51.1%,达到8.41亿美元,远超市场预期。这主要归功于《Free Fire》通过与知名IP(如《Squid Game》和《Naruto》)的联动,成功激活了用户池。本季Garena的季度活跃用户(QAU)稳定在6.71亿,而季度付费用户(QPU)同比大增31.2%至6590万。付费用户比例从去年同期的8.0%提升至9.8%,ARPU(每用户平均流水)也从$0.89提升至$1.25,呈现出量价齐升的健康复苏态势。

3、金融(SeaMoney):贷款规模激增,风控保持稳定

作为集团的第二增长曲线,SeaMoney继续保持高速扩张。本季度GAAP收入同比大涨61%,达到9.9亿美元。

其增长的核心驱动力来自信贷业务,季末贷款余额(Loans Outstanding)已飙升至79亿美元,同比增长70%。尽管贷款规模增长迅猛,但公司的风险控制看起来仍然有效,其90天以上NPL(不良贷款率)保持在1.1%的低位,与上一季度持平。这表明SeaMoney在扩大其金融服务版图的同时,风控模型暂未出现重大纰漏。

4、整体盈利:总收入大超预期,但EPS严重“Miss”

从集团整体财务来看,总GAAP收入同比增长38.3%至60亿美元,显著高于市场预期的56-57亿美元。调整后EBITDA也达到8.74亿美元,同比增长68%,同样超出预期。

然而,市场的焦点却集中在了GAAP EPS上。本季度EPS仅为0.59美元,虽然相较去年同期的0.24美元大幅增长,但却远远低于市场普遍预期的1.02美元(部分预期为0.74美元)。

这种“增收不增(预期)利”的局面,主要归咎于公司在电商业务上激进的增长策略、持续的物流投入以及日益加剧的市场竞争。

业绩指引:上调电商预期,管理层重申“增长优先”

在财报电话会议上,管理层释放了相对乐观的信号,并再次强调了“增长优先”的战略。

Shopee: 公司将2025年全年的GMV增长指引,从此前的“20%”上调至“超过25%”。

Garena: 维持全年Bookings增长“超过30%”的指引不变。

管理层在电话会中表示:“我们将继续优先考虑增长... 扩大我们的潜在市场和市场份额,将为我们实现长期盈利能力最大化铺平道路。”

我们认为,这一表态证实了市场的猜测:Sea正利用Garena的复苏和SeaMoney的盈利能力,为Shopee的“下一场战斗”提供弹药,而短期的EPS波动,是公司主动选择的战略代价。

投资要点

总体来看,Sea的这份25Q3财报,与上季度如出一辙:增长端超预期(尤其是电商和游戏),但利润端因高投入而承压。单纯从业绩看,并没有本质性差别,但市场的情绪显然发生了变化。

一、市场的偏好改变

上季度,市场对“高投入+高增长”给予了正面反馈,股价大涨,将其理解为“公司看好前景而追加投入”。而本季度,同样的组合却导致股价纠结,市场将其解读为“利润确定性下降”。这反映了当前宏观环境下,市场整体对不确定性远期空间的偏好在下降,而对立即可见的利润确定性偏好在上升。

二、Shopee:巴西战火已燃,物流是“阵痛”还是“护城河”?

市场对Shopee利润率的核心担忧,在本季得到了确认。

竞争加剧: 东南亚本土的竞争格局尚属默契(共同提价),但贡献GMV约15%的巴西市场正变得异常激烈。当地龙头Mercado正在积极反制,通过下调免税门槛、补贴低价产品(Shopee的优势区)来夺回份额,且已初见成效(MELI的Q3订单和GMV提速)。

物流投入: Shopee为应对反击和巩固长期优势,必须加大对自营物流的投入。,对履约的投入虽然短期压制利润,但长期看是建立电商业务竞争壁垒的必要一环。只要不是因为恶性竞争导致变现率下滑,中长期问题不大。

瑕疵信号: 但本季“订单量增速未能走高”确实是一个不那么美好的信号,后续需要密切关注“价量”是否能重回平衡。

三、Garena与SeaMoney:基本盘稳固,潜力尚未充分定价

Garena: 虽然缺乏新爆款游戏的根本问题未解,但今年两次成功的IP联动,验证了公司卓越的运营能力,有能力让《Free Fire》这款王牌游戏“长青”,持续贡献现金流。

SeaMoney: 依旧保持着超预期的强劲增长和稳定的坏账水平。虽然开拓新市场和新客群(利率可能更低)会暂时压低利润率,但我们倾向于认为,SeaMoney的盈利能力和市场空间尚未被市场充分释放和定价。

四、估值分析:SOTP模型下的价值锚点

财报发布前,Sea的P/E(市盈率)高达73倍左右。如此高的估值,市场显然计入了近乎完美的增长预期。如果用此前的SOTP(分部估值法)测算,在保持目前增速以及盈利水平的情况下,游戏板块13倍调整后净利润,电商板块20倍EV/EBITDA,金融业务20倍左右的调整后净利润。剔除总部成本并加回净现金后,测算出中性估值约在每股160美元左右。

精彩评论