$Reddit(RDDT)$ 本季财报验证了 “广告+AI数据”双引擎模型的有效性。短期股价已反映Q2超预期,但Q3指引及AI变现潜力可能推动估值进一步上行。真正的重定价将取决于:

数据授权商业化速度(从35M到1B+的路径);

国际用户货币化突破(现ARPU仅为美国1/10)。

若这两点持续兑现,当前PS 16x(2025E)在高速增长背景下仍具吸引力,估值天花板有望向AI SaaS龙头看齐。

业绩核心表现与市场反馈

关键指标全面超预期

营收:499.6M,+78424.7M YoY,创2022年以来最快增速。

盈利:GAAP净利润89M(净利率1810M);调整后EBITDA 167M(利润率33.4111M(现金流利润率22%)。

EPS:0.48,大幅高于预期的0.19,反映盈利能力的结构性改善。

市场反应,财报后股价盘前暴涨18%,主因业绩全面超预期且Q3指引强劲,彻底扭转此前市场对广告周期性和用户变现效率的质疑。

投资要点

核心运营指标:三大增长引擎解析

广告业务爆发(占比91%)收入$465M(同比+84% yoy),驱动因素包括:1.广告主扩张:活跃广告主数量年增超50%,覆盖大中小型企业;2.AI赋能转化率:Dynamic Product Ads推动广告支出回报率(ROAS)提升2倍,Conversation Summary Add-ons点击率高出标准广告10%+;3. 用户生态优化:DAU达1.104亿(同比+21%),其中国际DAU增速32%(美国仅11%),显示全球化潜力。

AI数据授权是被低估的第二曲线。虽仅占总收入7%(约$35M),但战略价值显著,因为是稀缺数据资产。Reddit内容被公认为AI训练最优语料库,与OpenAI、 $谷歌(GOOG)$ $谷歌A(GOOGL)$ 等协议奠定长期收入基础(2024年协议价值$203M)。同时也在开始进一步增加商业化探索,测试分级授权模式(如按模型规模收费),未来或占收入30%。

用户行为与产品战略升级。Reddit Answers周活用户季增6倍至600万,管理层计划将传统搜索与AI答案融合为核心功能,整合搜索功能,强化“知识基础设施”定位。

业绩指引与战略:估值支撑关键

Q3指引远超预期。收入535−545M(同比+54−56%,比预期的471.5M高出14%;调整后EBITDA指引$185-195M(同比翻倍)。强势指引隐含的信息包括:广告需求韧性强于行业(美银预警下半年广告增速放缓),AI数据收入加速兑现。

战略重心转向效率与全球化,资源聚焦的领域包括产品体验优化、搜索引擎建设、国际扩张(尤其欧洲、亚洲)。此外,本地化路径:机器翻译支持23种语言,法国市场已验证本地营销成功,未来通过AI辅助版主招募降低运营成本。

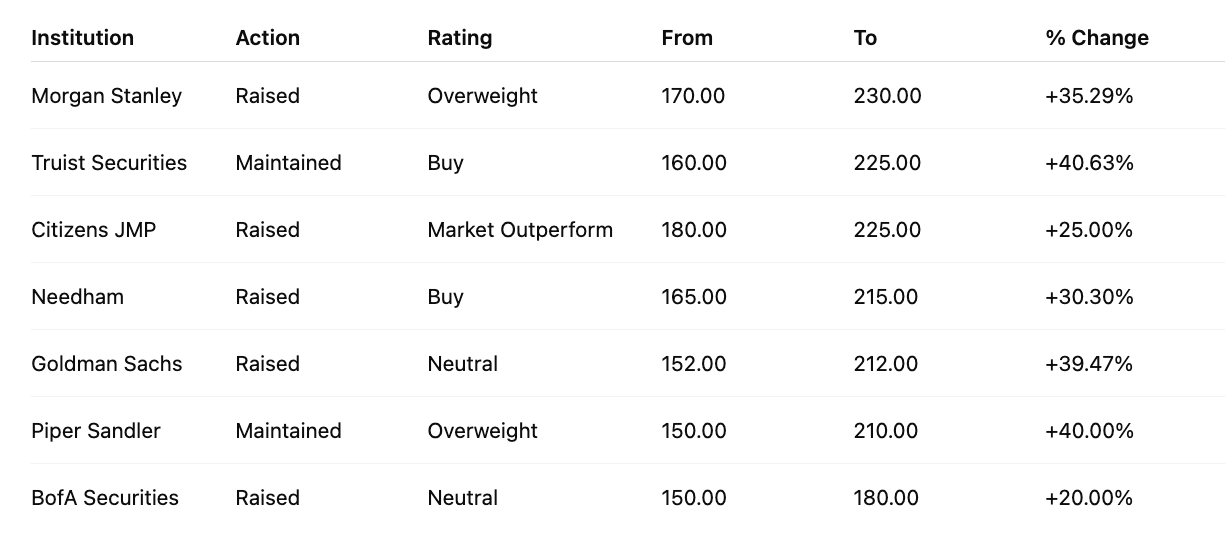

估值方面,卖方分歧收敛,乐观预期主导,看多逻辑强化。花旗、摩根士丹利等上调目标价至$200。

空头风险主要来自估值泡沫论(当前PS 16x),但大多被盈利增速消化,Q2毛利率90.8%证明商业模式可扩展性。

估值重定价触发点

上行催化:

AI协议新增合作伙伴(如Apple、xAI);

国际ARPU从1.32向美国看齐(现4.53)。

下行风险:

搜索引擎流量依赖(谷歌占50%),算法变动可能冲击用户增长;

广告行业周期性回调(若宏观经济走弱)。

精彩评论