有关TCL科技之前的文章,也许你感兴趣:

《全面分析TCL科技(一):行业与企业》

《全面分析TCL科技(二):竞争优势》

《全面分析TCL科技(三):成长性与收益性》

《全面分析TCL科技(四):财务健康与运维管理》

《全面分析TCL科技(五):综合判断》

《全面分析TCL科技(六):总结与估值》

《TCL科技:浅谈TCL科技2023年三季报》

在说TCL科技之前,还是需要重申之前我对其的基本判断:

一个投资大、资产重、周期性长的面板&光伏硅片行业股票。

备注:跟某位王姓老师说的“显示互动风口”毫无关系。

在近期,TCL科技2023年财报以及2024年第一季度报都出来了:

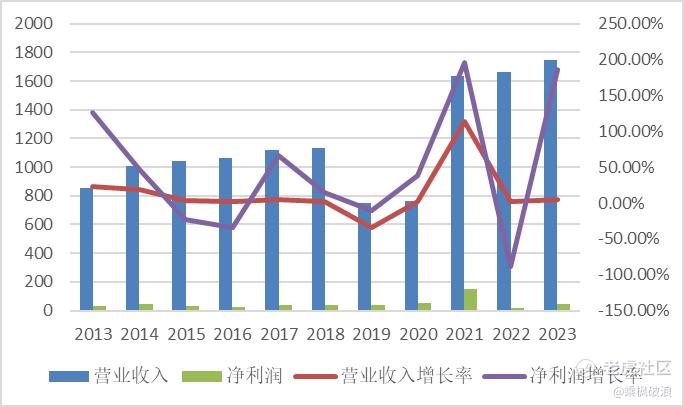

2023年的营收是持续增长的,利润呢,相比2022年也有显著提升。

主要归功于面板大尺寸趋势的带动——

半导体业务在23年Q3扭亏为盈,并在Q4持续保持盈利;

同时,新能源光伏以及硅材料等业务,最终全年净利润为38.99亿元。

备注:相比我之前文章TCL科技三季报中的光伏业务净利润65.8亿,下降了40%以上。

于是,我的困惑得到了解答:

TCL科技在2024年Q1的营业利润为-4.65亿,销售净利率为-0.84%。

尽管,TCL科技中半导体业务——

实现营业收入233.76亿元,同比增长54.58%,实现净利润5.39亿元。

但新能源光伏业务——

营业收入99.33亿元,同比下滑43.62%,实现净利润-9.51亿元。

差的4亿多就是这么来的。

同样的验证方式来源于和京东方A的对比:

京东方的销售毛利率和销售净利率在22年、23年以及24Q1分别为:

11.7%、12.55%、14.48%;

-0.98%、0.21%、1.05%。

可见,京东方是随着面板的回暖开始修复。

而TCL科技在22年、23年以及24Q1的销售毛利率和净利率分别为:

8.78%、14.68%、11.53%;

1.07%、2.74%、-0.84%。

由此,可以得出:

在面板方面,大尺寸面板依然在稳定上涨的周期,二、三季度是需求旺季。

中小尺寸稳中有进,尤其OLED产品供不应求。

核心的问题在于——

TCL科技比京东方多了TCL中环,即新能源光伏及其他硅材料业务。

而此时,这块业务随着国内各环节产能释放,竞争加剧导致产品价格持续下行,行业盈利承压。

光伏产业,正如我之前所说,我并不熟悉,只能说第三方收集的讯息——

行业在加速出清,当前光伏产业链同时面临着产能和环境变化的双重风险;

P型硅片接近效率极限,而N型硅片以更高的效率和更大潜力逐渐成为主流;

TCL中环在G12大硅片和N型产品上具备竞争优势和领先市场地位,仍具备较强的抗风险和穿越周期的能力;

目前来看极有可能在下行的谷底,但长期来看,预计全球光伏新增装机量将持续增长,带动硅片需求同步上升;

预计2024年至2030年,全球光伏新增装机量将显著增加,对应硅片需求水涨船高。

备注:24Q1,TCL中环N型及大尺寸(210 系列)产品出货占比88%,其中N型210外销市占率90%以上,保持领先地位。

我之前说,面板和光伏材料都是周期行业——

这种周期或者成为加速器,让两个业务一起量价齐飞;

或者,成为掣肘,即双双遭遇下行周期。

不过,面板行业已经开始回暖,剩下的,就看光伏了!

至少到目前为止,还是符合我最早文章《全面分析TCL科技(六):总结与估值》里的判断框架。

如果你对TCL科技的估值感兴趣,可以在公号内回复:TCL科技估值。

获取我最终的估值判断,作为参考。

以上,就是今天的内容。

往期精彩回顾

PAST HIGHLIGHTS

《从零开始价值投资,如何获得长期稳定高收益?》

《放弃收益200%的AMD,豪赌一场蔚来的未来!》

《清仓收益400%的蔚来,买入???》

精彩评论