最近这两三年,股市行情比较差,很多历史业绩优秀的股票也大幅下跌,有的估值已经合理甚至偏低了。岩松投研圈做过多期内容,主讲近两年跌幅较大的优质股票,从股价历史走势、主营业务、发展情况、估值等方面入手,对这些公司做了深入分析。

未来几十年,医药行业肯定是最好的行业之一,今天分享两个医疗公司的案例,这里不做未来的判断,只通过回顾历史行情,理清股价的背后逻辑,顺便把公司和行业的情况讲解一下,主要是用数据说话。

一、金域医学

1.股价历史波动

公司曾是超级大牛股,从2018年10月低点到2021按1月的高点,2年多的时间,最高涨幅达900%。然后又从2021年1月一路调整至今,最大跌幅74%左右,目前跌幅71%。

2.主营业务

金域医学主营业务是为各级医疗机构提供第三方医学检验及病理诊断服务,检测项目所覆盖的疾病领域包括感染性疾病、血液疾病、实体肿瘤、神经系统疾病等,可提供超4000项医学检测和病理诊断项目,检测结果可为全球70多个国家和地区认可。

国内ICL呈现强者恒强态势,头部ICL金域医学、迪安诊断、艾迪康三者市场占有率合计约 80%。据2023 年半年报披露,金域医学已成立 49 家中心实验室,并通过设立总部级实验室、省级区域 中心实验室、省级实验室以及地市级实验室四级网点,覆盖全国 90%以上人口。

3.发展历程和重大变化

公司最早可追溯到 1994 年创立的校办企业——广州医学院医学检验中心。2003 年广州金域医学检验中心成立,主要服务广州及周边客户。2007年成立济南金域,开始通过自建+收购方式在全国加速扩张,到2021 年西藏金域的成立,公司历经14年完成全国所有省区中心实验室布局。

4.公司未来规划

按照公司年报描述,公司将“健康哨兵,追求人类健康美好生活”作为使命,践行“以人民健康为中心,通过创新驱动和多技术平台整合,提供卓越的医学检验和病理诊断服务”的发展战略,在“高质量发展、创新驱动发展、集团一盘棋”三大战略指导思想的引领下,坚持“医检主航道与数字化转型”两大战略方向,以“产品、渠道、模式创新,持续拓展医疗与健康市场;立足临床实际,打造临床服务核心能力;科技创新、数字化转型引领高质量发展;加强战略性人才队伍建设”为四大抓手,致力于实现“成为全球领先的医检产业集团”的战略目标。

简单来说,就是公司未来会继续在第三方检测赛道做大做强。

5.行业未来发展

ICL 仍处于起步阶段,发展潜力巨大。

2021 年中国 ICL 的渗透率仅为 6%,远低于日本的 60%、德国的 44%以及美国的 35%。预计中国ICL市场空间(不含 COVID-19 检测)有望 从 2021 年的 223 亿元增加至 2026 年的 513 亿元,年复合增速达 18.2%,行业继续保持快速发展趋势。

特检市场高速发展

相较医院检验科,大型 ICL 在特检业务上具有较高的竞争力,能够提供个性化、高端化的检验项目,发挥集约化优势,因此未来特检在 ICL 中 占比将持续提升。根据弗若斯特沙利文预测,中国 ICL 特检市场规模将从 2021 年的102 亿元增加至2026年的289亿元,CAGR为23.0%,高于普检市场的 13.3%;预计2023年ICL特检市场占比将突破50%。

分级诊疗体系带来广阔的成长空间

分级诊疗是根据病情轻重缓急和病种的复杂程度,将患者分流到不同级别的医院机构就诊。但从医师资源、医疗设备、检验技术等方面来看,国内基层医疗机构都比较薄弱,检验项目丰富、检验技术领先、质量标准控制严格、成本低的 ICL 能够较好满足基层医疗机构和民营医院的检测需求,也是当前 ICL 重点开拓的市场。

6.业绩和估值情况

公司历史业绩稳定增长,特别是疫情三年大量的检测需求带动了公司业绩出现爆发性增长。

其中,2020年、2021年净利润分别大增275%和47%,自2020年二季度净利润一举突破5亿元后,单季度净利润最高达到8.5亿元,而之前(2017年-2019年)单季度净利润最高不到1.5亿元。疫情之后,公司从2022年四季度到2023年三季度连续四个季度业绩负增长,主要新冠检测收入在减少。

公司预告, 2023 年度实现归属于上市公司股东的净利润为 6亿到 7.3亿元,同比下降 73.48%到 78.20%。预计 2023 年扣非净利润为 3.45亿到 4.25亿,同比下降 84.29%到 87.25%。

在医学诊断服务中,新冠占比2021年、2022年年报中均没有披露,大家很难算清楚具体数据了。其实新冠已经成为过去,再分析意义其实也不大,我们分析公司常规业务就好了。

公司2019年期前三季报实现归母净利润3.19亿,2023年前三季度实现归母净利润5.76亿,2023年前三季度相较2019年前三季度同比增长80.54%,年平均复合增长15.92%。

公司2019年期前三季报实现营业收入39.2亿,2023年期前三季报实现营业收入63.1亿亿,2023年前三季度相较2019年前三季度同比增长60.96%,年平均复合增长12.64%。

可以看到剔除新冠业务公司常规业务虽然增长不是很快,但也处于稳定增长中。

再看看估值情况

公司估值最高的时候不是2021年股价最高的时候,反而是疫情开始半年左右,估值超过100倍市盈率,随着疫情检测反应到公司业绩上,股价越涨,估值反而更便宜,2021年高点之后,股价下跌叠加业绩继续增长,估值在2022年3季度跌到最低10倍市盈率左右。接着,虽然股价继续下跌,大业绩也开始下滑,两者对冲之后,估值反而又升高了不少。

这里发现一个很有意思的现象,开始是股价越涨估值越便宜,接着股价跌估值也跌,再到股价下跌估值反而变高。你从中得到了什么启示?

当前市盈率为29.95倍,处于历史平均的中低位。当前市值210亿,取预告中值对应31.6倍市盈率。这个估值情况,你觉得是高了还是低了?

7.总结

简单总结一下:

我国 ICL 渗透率较低,发展潜力巨大;

分级诊疗体系和医保控费背景下,ICL行业将保持快速发展;

公司是行业龙头;

公司上涨和下跌都是受疫情影响,剔除疫情因素,常规业务处于稳定增长中;

目前估值偏高,如果2024年恢复增长,估值会降到合理区间。

二、伟思医疗

1.历史波动幅度

康复医疗器械龙头伟思医疗上市三年多的时间,大趋势以下跌为主。2021年7月跟随医疗器械行业一路回调至今,最大跌幅86%,目前下跌73%。

2.主营业务

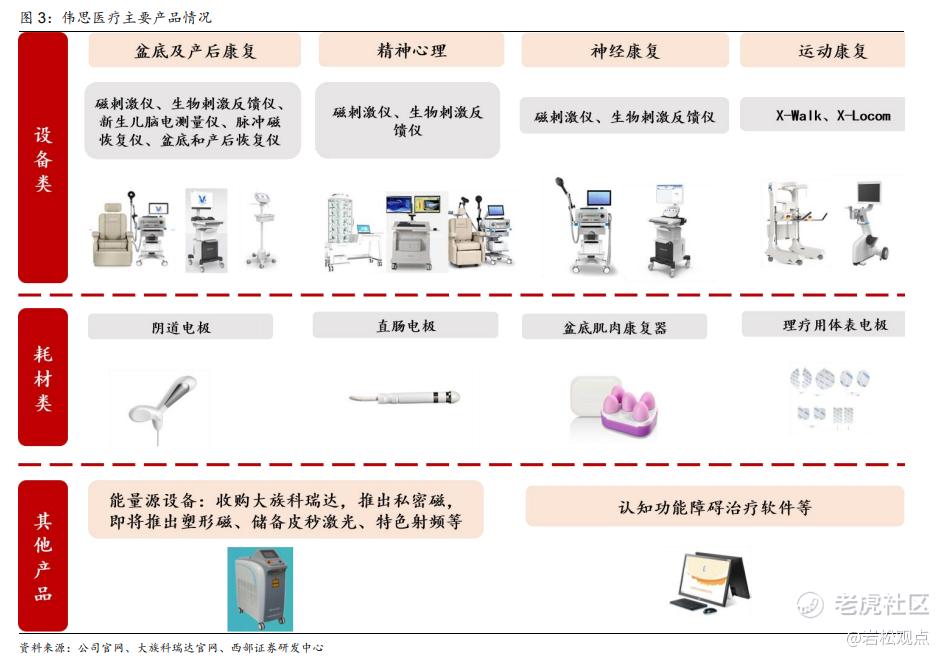

伟思医疗主要从事康复医疗器械的研发、生产和销售。有6大技术平台:电生理、电刺激、磁刺激、射频、激光、康复机器人,涉及 4 大领域:盆底及产后康复、精神心理、神经康复、运动康复。主要产品为电生理类、电刺激类、磁刺激类设备、耗材及配件等康复医疗器械和产品,招股书显示,公司产品覆盖了超过6000家医疗及专业机构终端。

公司先后承担多项国家、省、市各级科研项目,入选2022年国家级“第四批专精特新‘小巨人’企业公示名单”。

3.发展历程和重大变化

公司过去二十多年的发展历程可以简单分为三个阶段:

(1)2001-2009,代理销售为主

公司成立于2001年,初期以代理产品为主,进入三大康复市场(精神康复、神经康复市场、盆底修复及产后康复市场)。

(2)2011-2019 年,自主研发,推出自有产品

公司加大自主研发投入,专注于盆底修复和产后康复市场,逐渐推出电生理类、电刺激类产

品,尤其是 2016 年公司在磁刺激类技术方面的突破,推出经颅磁刺激仪。自此公司三大技术平台成型。

(3)2020 年至今,研发下一代康复医疗技术

公司在 2020 年实现了科创板上市,此前公司曾于 2015 年登陆新三板。科创板上市,公司顺利募资 11.55 亿元,规划投入下一代康复医疗技术研究和高难度项目开发。

4.公司未来规划

按照公司年报的描述,公司以聚焦康复为基石业务,同时着力培养新兴业务;坚持前沿科技,对标全球标杆。新业务主要是以收购科瑞达激光为基础,拓展泌尿相关科室及激光技术,以及医美领域的皮秒激光、射频、塑形磁产品。

5.行业发展情况

康复医疗与预防医学、临床医学和保健医学一并被世界卫生组织称为“四大医学”。康复医疗器械指在康复医疗中用于评测、训练与治疗,能够帮助患者评估并提高身体机能、恢复身体力量、弥补功能缺陷的医疗器具。

从需求看,我国拥有庞大的产妇、精神残疾患者、神经系统疾病患者、骨关节肌肉疾病患者、老龄人等需要康复的人群,衍生了巨大的康复医疗服务及康复医疗器械需求。公司康复类产品主要聚焦于电刺激类、磁刺激类、电生理类和康复机器人,这4个前沿领域是康复医疗器械行业的重要组成部分,是近年来成长较快的领域。

电刺激行业

电刺激治疗技术已有超过50年的发展历程,被广泛应用于盆底及产后康复领域、精神康复及神经康复等领域,为患者提供了一种有效的治疗途径。

近年来,中国电刺激康复医疗器械市场规模稳步增长,以盆底及产后康复和神经康复为主并处于良性发展过程中。

磁刺激行业

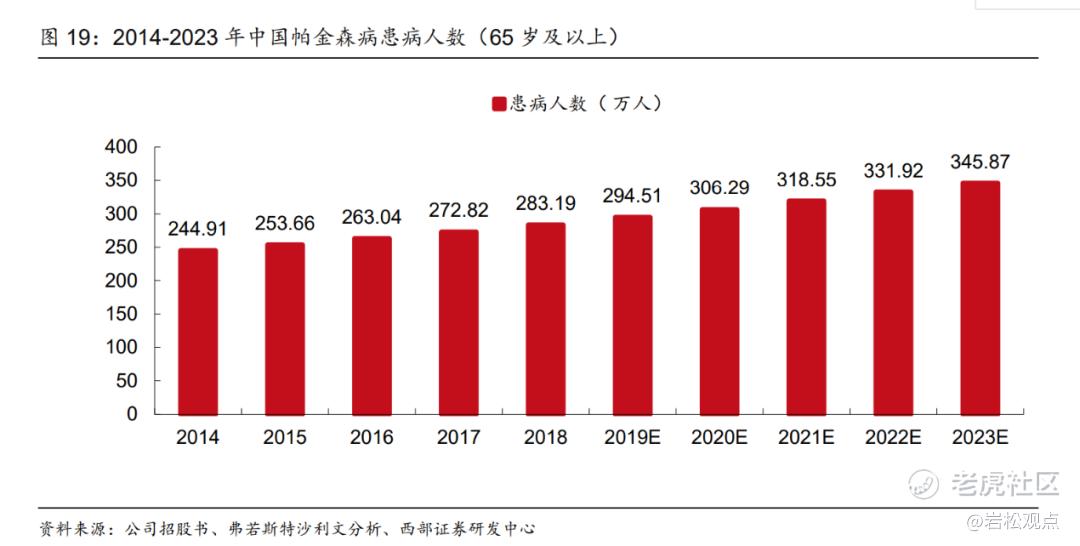

磁刺激类仪器以经颅磁刺激仪和盆底功能磁刺激仪为主。经颅磁刺激仪主要应用于精神康复和神经康复。在治疗抑郁症、脑卒中后遗症、帕金森等疾病具有显著疗效。

《中国帕金森病 治疗指南(第四版)》指出,到 2030 年,我国帕金森病患者数将达 500 万,几乎占到全球患者数的一半。除药物和手术之外,贯穿全程的康复医疗手段也是有价值的治疗方式,是药物治疗和手术治疗的有力补充。

康复机器人行业

康复机器人融合了机械学、计算机科学、控制学及康复医学等诸多学科,能够帮助残疾患者恢复运动功能,重塑中枢神经系统,替代或辅助康复治疗师的机械重复操作,为远程康复医疗和集中化康复医疗提供可能。

根据弗若斯特沙利文数据,中国康复机器人在 2018 年市场规模为 2.1 亿美元,预计以 57.5%的年复合增长率增长,市场前景广阔。在康复机器人领域, 伟思医疗已经形成了覆盖下肢、上肢的全周期康复训练和评估的运动康复系列机器人产品, 包括 X-walk 系列和 X-locom 两个产品系列。

6.业绩和估值情况

公司2020年上市,上市前两年业绩保持增长,第三年业绩腰斩,2023年又恢复到2020年的盈利水平。

股价下跌分析

公司整体业绩基本没大变化,股价却跌去70%的原因在于杀估值。

公司上市后,PE-TTM最高就去到了150倍,经过两年的下跌,估值在2022年中回落到20倍左右的市盈率。可公司2022年业绩大幅下降,虽然股价没跌,但估值又被拉高到50倍市盈率的高水平上。对于2022年的业绩下降,公司解释主要原因是疫情反复,市场学术推广,进院销售、物流运输与装机服务受到不同程度影响。从2023年业绩看,公司已经从疫情中恢复过来。

这也是A股次新股的普遍现象。很多散户喜欢炒新股,却忽略了新股的超高估值和业绩不稳定性,一旦被套,好几年都不一定能解套。

最后看看估值情况。

伟思医疗当前的市盈率为24.7倍,处于历史平均的低位区。目前市值30亿,2023年利润对应22倍市盈率。作为一个医疗器械公司,这个估值不算高。如果今年利润能恢复到2021年水平,估值就会下降到17倍左右市盈率。

7.总结

简单总结一下:

1.受人口老龄化日益严峻、慢性病人口数量增加等因素的推动,我国康复医疗服务及康复医疗器械需求将持续增长。

2.公司康复类产品是近年来成长较快的领域。

3.公司目前估值不高。

两个医疗公司的情况就介绍完了,至于整体合不合适投资,需要大家各自综合评估了。大家有什么看法也可以留意,一起学习交流。

精彩评论