过去几年,股市行情不好,很多业绩优秀的股票也大幅下跌。岩松投研圈做过多期内容,主讲近两年跌幅较大的优质公司,从股价历史走势、主营业务、发展情况、估值等方面入手,对这些公司做了深入分析。

未来几十年,医药行业肯定是最好的行业,业内有一个说法叫"金牙银眼铜骨头"。"金牙"代表牙科,说的是牙科非常赚钱,如同黄金般珍贵;"银眼"代表眼科,虽不及牙科那么“贵重”,但仍非常有价值,犹如白银;"铜骨头"则代表骨科,暗示其盈利能力相对前两者较弱。

今天分享两个医疗细分龙头的分析案例,通策医疗、爱尔眼科,一个“金牙”一个“银眼”,都是细分龙头,最近两三年的最大跌幅均超过70%。今天一起了解一下这两家医疗公司的情况,我们不做未来的判断,仅是回顾历史行情,把公司和行业的情况做个讲解,主要是用数据说话。

一、通策医疗

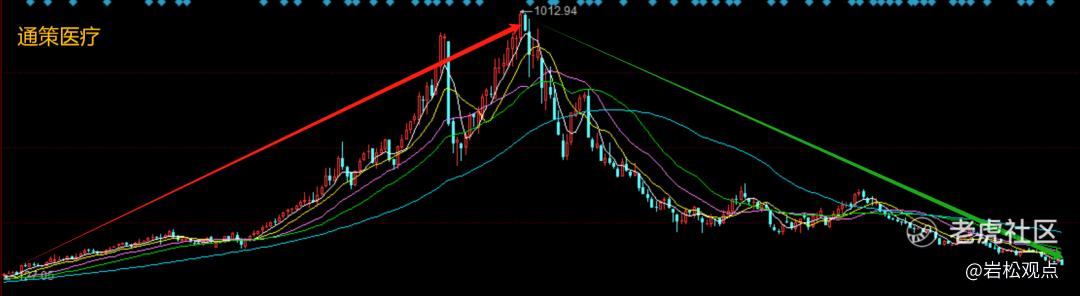

股价历史波动

通策医疗,从2019年初到2021年6月的高点上涨了差不多9倍。从2021年6月的高点到现在,跌幅85%,最大跌幅接近90%。两年半的涨幅,又用两年半时间把它跌回来了,仿佛一场绚丽的梦境,终究归于虚无。

主营业务

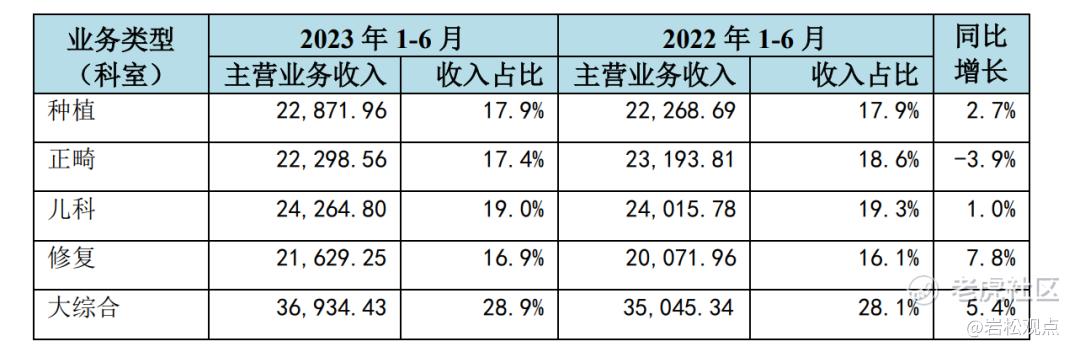

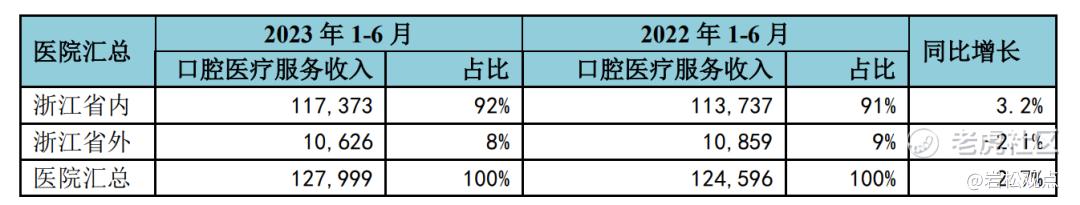

通策医疗是中国口腔医疗服务提供商,主要业务包括种植、正畸、儿科、及修复四大板块。

最直接简单的理解就是开连锁口腔医院的,只不过他是“区域总院+分院”的模式。

发展历程

通策医疗的上市主体是杭州口腔医院,成立于 1952 年,有 70多年历史,是中国最早的一批口腔医疗机构。

2006 年,通过公立医院改制收购杭州口腔医院;

2007 年,借壳 ST 中燕上市;

2007 年,收购宁波口腔医院 70%股权;

2008 年,杭口城西口腔分院开业;

2011 年,参与昆明口腔医院改制;

2013 年,诸暨口腔成立;

2014 年,三叶草口腔成立;

2016 年,通策口腔医疗并购基金成立,布局省外医院扩张;

2020 年,收购三叶儿童口腔。

行业发展情况

国内口腔医疗行业市场格局非常分散,业务规模前五名的公司所占的市场份额合计只有8.5%,通策医疗作为行业龙头,但市占率也只有2.41%。

口腔诊所投入资本、监管、运营等要求较低,大部分在行业内稍有影响力的牙医会选择开办个体诊所,牙医诊所是遍地开花。

需求端:国内口腔治疗渗透率仅有48.41%,低于美国70%以上的渗透率。其中高端需求如正畸、种植渗透率分别仅有0.79%和0.51%,远低于发达国家水平,需求增长空间很大。

供给端:国内牙医供给严重不足,2020年每百人拥有牙医数仅有199,不足发达国家1/3,且高端供给稀缺。

行业规模:随着人口老龄化加速、居民意识提高和支付能力增强,口腔业务需求快速上升。

估值情况

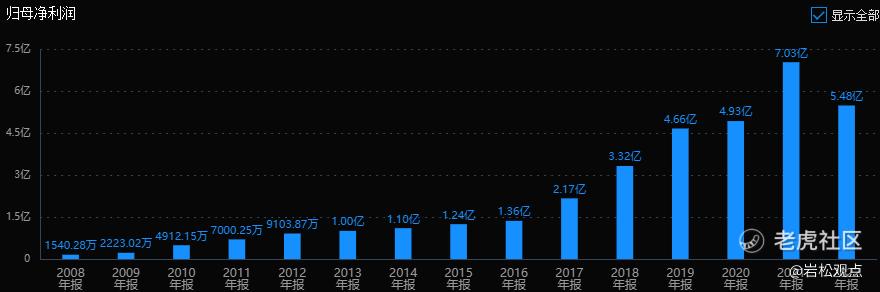

通策医疗的历史业绩呈现持续、稳定增长趋势,特别是2017年开始加速增长。2015年利润只有1.24亿,2021年7.03亿是历史最高水平,6年时间增长了5倍多。22年利润下降到5.48亿,主要是消费乏力,叠加种植牙集采政策影响,平均客单价下降。按23年三季报情况,今年业绩大体平稳。

2021年业绩高峰的时候,通策医疗股价最高点对应市盈率差不多200倍,40%多的增速给了200倍市盈率,可见当时的市场有多么的疯狂。前两年买了被套的也别甩锅“价值投资”是骗人的,应该反省一下当时是怎么犯错的。

目前市值200亿,对应21年业绩是28.5倍市盈率,对应22年利润是36.5倍市盈率。从历史估值分位看,当前估值已经是历史最低区域了。但公司业绩增速也降下来了,未来成长性和现在估值是不是匹配呢?

总结

牙科行业是好行业,渗透率远远低于发达国家,随着人口老龄化加速、居民意识提高和支付能力增强,口腔医疗需求将快速上升,行业还有很大提升空间。

公司在行业当中的地位是很高,但因为行业属性原因,牙科医院差别不大,牙有问题在很多地方都能解决,产品上也没用太强的特殊能力。导致行业比较分散,各地存在很多小门诊。

通策医疗未来的成长性就看他能不能不断突破地域限制,在异地扩张的同时建立自己的品牌优势,不断扩大市场占有率。目前三十多倍市盈率,估值能不能匹配你对通策未来增速预期,整体合不合适投资就要大家各自评估了。

二、爱尔眼科

股价历史波动

爱尔眼科历史上同样是一只超级大牛股,从2019年初到2021年6月底,两年半的时间股价涨了4倍。要是继续往前算,爱尔眼科从2009年上市到2019年这10年时间,也涨了10倍。涨十倍的基础上又涨了4倍。

我们看到爱尔眼科有两个高点,第1个高点是贵州茅台的高点,2021年初贵州茅台开始下跌,带动爱尔眼科这些牛股下跌。后面医药板块紧接着又反弹,最终从7月初开始,医药板块整体下跌,爱尔眼科也最终见顶。目前累计跌幅67%,最大跌幅超过70%,2019年之后的涨幅已被全部抹去。

主营业务

爱尔眼科是全球规模最大的眼科连锁医疗机构,目前提供的眼科医疗服务主要类型包括:屈光手术、白内障手术、视光矫正、眼前段手术和眼后段治疗。

屈光项目包括成全飞秒(SMILE)、V4C ICL晶体植入、精雕、睛逸、老视矫正手术五大系列。视光服务提供青少年近视防控、验光配镜、角膜塑形镜、斜弱视矫治、低视力康复等服务项目。白内障项目主要开展飞秒超乳术及多焦晶体等人工晶体植入术。

公司营收、医院数、门诊量和手术量都是全球第一,是毫无疑问的行业龙头。

发展历程

爱尔眼科的发展历程可以大致分为三个阶段:

1、2002-2008 年,公司起步探索分级连锁模式;

2、2009-2013 年,公司乘了创业板的风上市,进一步发展;

3、2014 年至今,公司确立“外延并购”的发展道路。发起并购基金并提出两项合伙人计划,2017 年开始并购体外医院。2019 年又提出“新十年”发展计划。

公司“1+8+N”的分级连锁的战略,即:打造1家世界级眼科中心、8家区域性眼科中心、N家省级一流眼科医院。

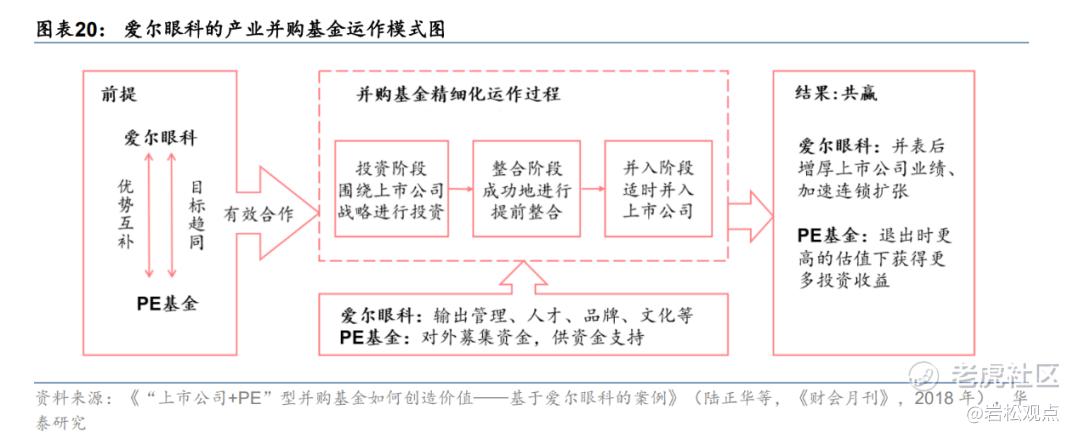

这里要说一下爱尔眼科的并购基金模式,爱尔眼科发展的速度能这么快,这个模式非常重要。

爱尔眼科的“上市公司 +PE基金”撬动大量资金并整合资源,实现快速扩张。爱尔为 PE基金提供优质标的资源及相应管理输出。PE基金助力旗下各级新建医院度过约1-5 年不等的培育期,然后把培育成功的医院以合适价格并入上市公司,PE 获得相应收益。

一般新建或收购医院需要耗费大量资金,且存在培育期,不仅会使经营性现金流降低,也会拉低上市公司营收和利润。而通过体外并购基金前期孵化,爱尔只需投入相对少量资金,在新院盈利初期时再将其并入表内,既符合监管要求,又保证上市公司业绩稳定性。这个模式可有效降低扩张时对上市公司现金流和业绩的影响。

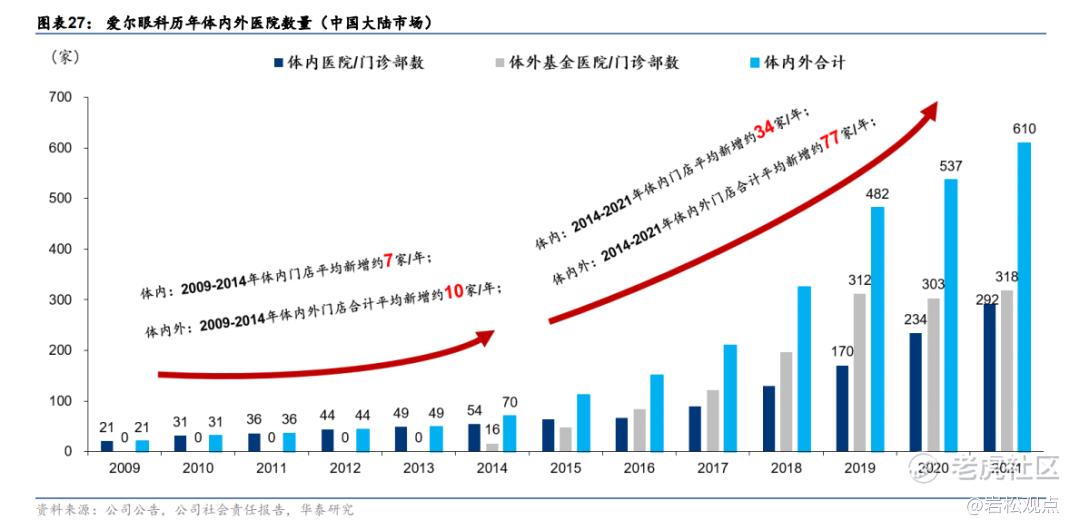

2014年开始推行并购基金模式后,扩张速度明显提速,2014-2021 年体内门店平均每年新增约34家,体内外门店合计平均每年新增约77家。

截至 2023 年末,爱尔眼科品牌医院、眼科中心及诊所在全球范围内共有 875 家。其中,中国内地 744家(包括上市公司旗下 428 家,产业并购基金旗下 316 家),中国香港 8 家,在海外布局突破 123 家眼科诊所,包括美国 1 家,欧洲 108 家,东南亚 14 家。

行业发展情况

从国内眼科医院行业竞争来看,公立医院有优势。

国家对于公立眼科医院有严格的审批标准,而民营眼科医院的医生选拔标准和运营体系不透明,需要较长的时间在患者群体中建立品牌信誉,相对患者更倾向于选择公立眼科医院接受治疗。

从市场份额来看,目前我国眼科医院市场份额中,公立医院占比达到74%,民营眼科医院市场份额仅有26%。

民营眼科市场中,爱尔眼科以8.12%的市场份额遥遥领先,其次华夏眼科、普瑞眼科市场份额分别为1.71%、0.93%。眼科行业的前景应该还是可以的。

估值

再最后来看看历史业绩和估值匹配情况。

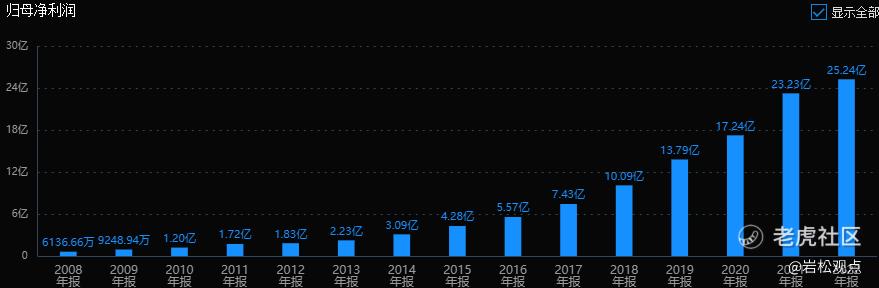

公司历史业绩稳定持续增长,2009年上市当年利润仅0.61亿,2022年利润25.24亿,增长超过40倍。23年三季报利润31.8亿,继续高增长35%。

估值角度,2021年7月最高点时爱尔眼科市盈率约200倍,回头看是多么的不可思议。这几年的股价回落加利润增长,市盈率回到相对合理的区间。目前市值略超1200亿,22年利润对应47倍市盈率,假设23年全年增长30%,即32.8亿利润对应了36.5倍市盈率。从估值分位看,同样是历史最低区间。

总结

1、眼科行业是不错的行业,眼科治疗的量、价、渗透率都还有很大的提升空间。牙科医院每个小镇都有,眼科医院可能都要到比较大的城市,而且消费者会偏向于大医院。

2、爱尔眼科是民营眼科医院的绝对第一龙头。

3、当前37倍市盈率已经进入合理区域。最后,整体合不合适投资要大家各自评估了。

精彩评论