一、成长股-》高息股

曾几何时,中概股是当仁不让的高增长成长股的代表,营收增速低于30%的都不好意思出来露脸;

然而近几年来,特别是到2023年,事情开始发生一些变化:绝大多数的中概股逐渐开始实施,或是加强股东回报,以分红及回购的方式来更多地回报股东。

一时间,中概似乎就从成长股摇身一变成为了“高息股”。

在上表统计的八家典型中概龙头企业中:

1)23年股东回报(分红+回购)绝对数额最高的是阿里巴巴,达到了约940.74亿港元;而这一数字在24年预计将被腾讯打破:在腾讯宣布了24年回购至少1000亿港元的计划之后,腾讯24年的股东回报总额将超过1320亿港元。

2)23年股息率((分红+回购)/ 市值)最高的是贝壳,达到了惊人的7.81%,丝毫不输熟悉的传统行业高息股了;而唯品会股息率和贝壳也几乎相当,为7.8%;

3)阿里、贝壳和唯品会在23年首次实施了现金分红;网易和快手在23年首次实施了回购。除此之外,其他的中概股也大多在23年加大了自己的分红&回购力度;

4)以上八家中概的“分红+回购”总额达到2293.51亿,总市值为58592.07亿,按此计算的股息率达到了3.91%;要说现在的中概成为了高息股并不为过。

二、为何“沦为”高息股?

1.成长趋缓

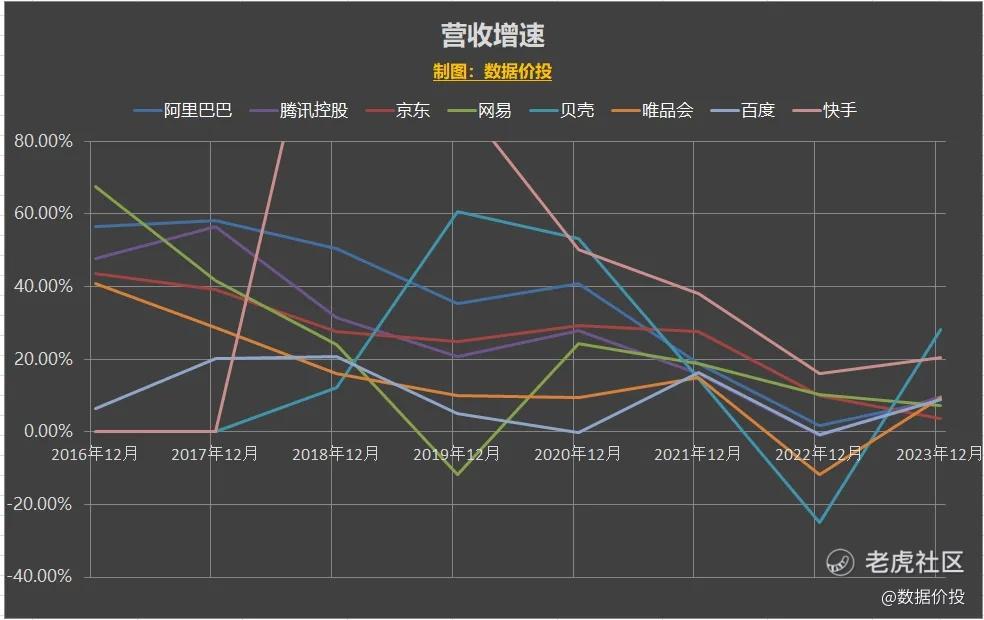

从近八年的数据来看,中概龙头企业的营收增速呈明显的下行趋势,且以21年为分界点,可以分为两个阶段:

1)21年以前:大多数中概股仍保持着相当的营收增速,高歌猛进;而在那时,除了个别企业会进行小额的分红及回购外,大多数企业并无股东回报的行为;

2)21年及以后:由于众所周知的一些原因,21年时营收增速开始急跌,之后在22年跌入谷底,23年稍有趋稳及反弹,但大多数企业增速仍已经落到了10%以下。

2.赚钱依旧

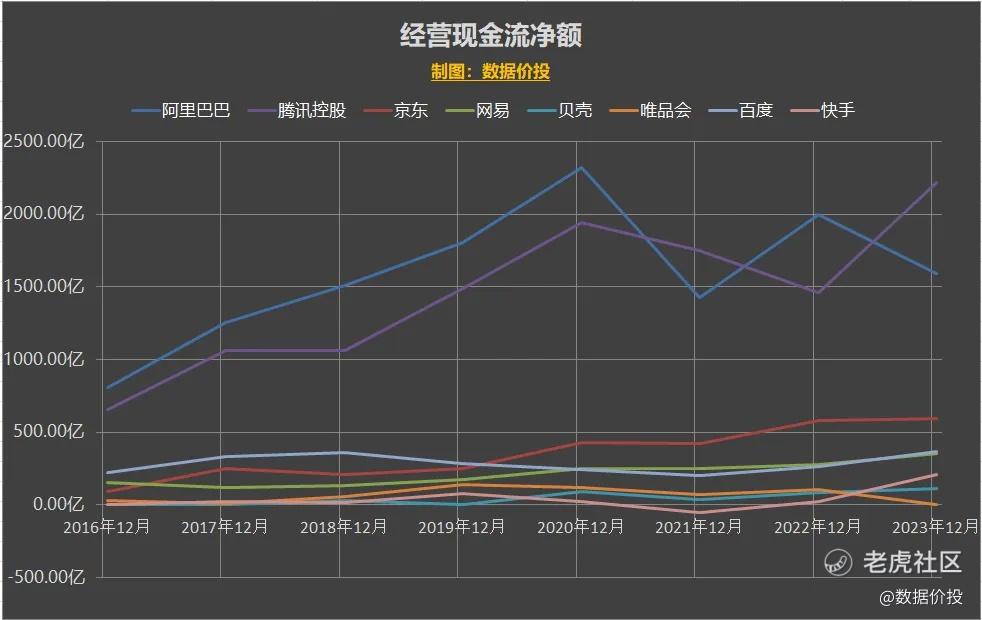

从近八年的数据来看,这些中概龙头企业:

1)之前高速成长阶段已经开始赚钱,有大额且稳定的正向经营现金流入,积累了丰厚的资金;

2)营收减速后,赚钱能力并没有明显下降,仍然称得上是上市企业中的赚钱机器,持续地增厚着企业的资金,为股东回报提供基础。

3.投资无门

在中概的高速成长期,对外投资是企业资金应用的一个重要方向,其中既有收益颇丰的腾讯,也有“投什么败什么”的阿里。

而到了21年及以后,随着整个宏观经济的放缓,在对外投资上要找到好标的的难度无疑是越来越难;

各家对外投资的力度是巨幅缩减,其中腾讯23年对外投资总额估计缩减到100亿以下;而阿里更是已经开始“甩卖”各种投资资产。

4.顺应人心

其实不光是中概股,其他行业的不少企业在23年也都是首次实施了回购,或是加大了分红&回购的力度;

这也是响应号召,表明对于自己企业未来发展(及整个股市)的信心,以及对于企业(及整个股市)当前股价明显低估的表态;

同时可以迎合投资者的一般看法:

与其你拿着钱去乱投,不如来投资自己企业本身(回购);

与其钱在你账户上存着吃低额利息,不如直接分给我这个股神(分红);

三、高息股好不好?

综上,成长趋缓、赚钱依旧、投资无门及顺应人心,这四点让中概摇身一变成为如今的高息股。

然后带来了下一个问题:高息股好不好?

如果把成长股比作花季少女,那么高息股已是中年少妇(富婆)。

一般意义而言,高息股当然没有成长股那么性感,不一定是最佳选择,但特别是在当前阶段也还不错,因为:

1)在宏观经济未来走势不太明确的情况下,高股息为投资者提供了保底;特别是回购,在万一的股价下跌中,可以购买到更多的“便宜货”,也提供了一定的支撑;

2)明确表明了两件事情:一是我有钱;二是我认为当前企业股价是低估了的;

由于不少中概企业都已明确了未来几年的股东回报计划,可以预测未来几年其股东回报的力度至少会维持甚至是进一步加强;

而唯一要判断的就是企业未来是否至少能够维持当前的业绩增速及赚钱能力;

如果可以,甚至可能会重新提速的,那么就应当成为投资者当前不错的选择。

精彩评论