整体来看

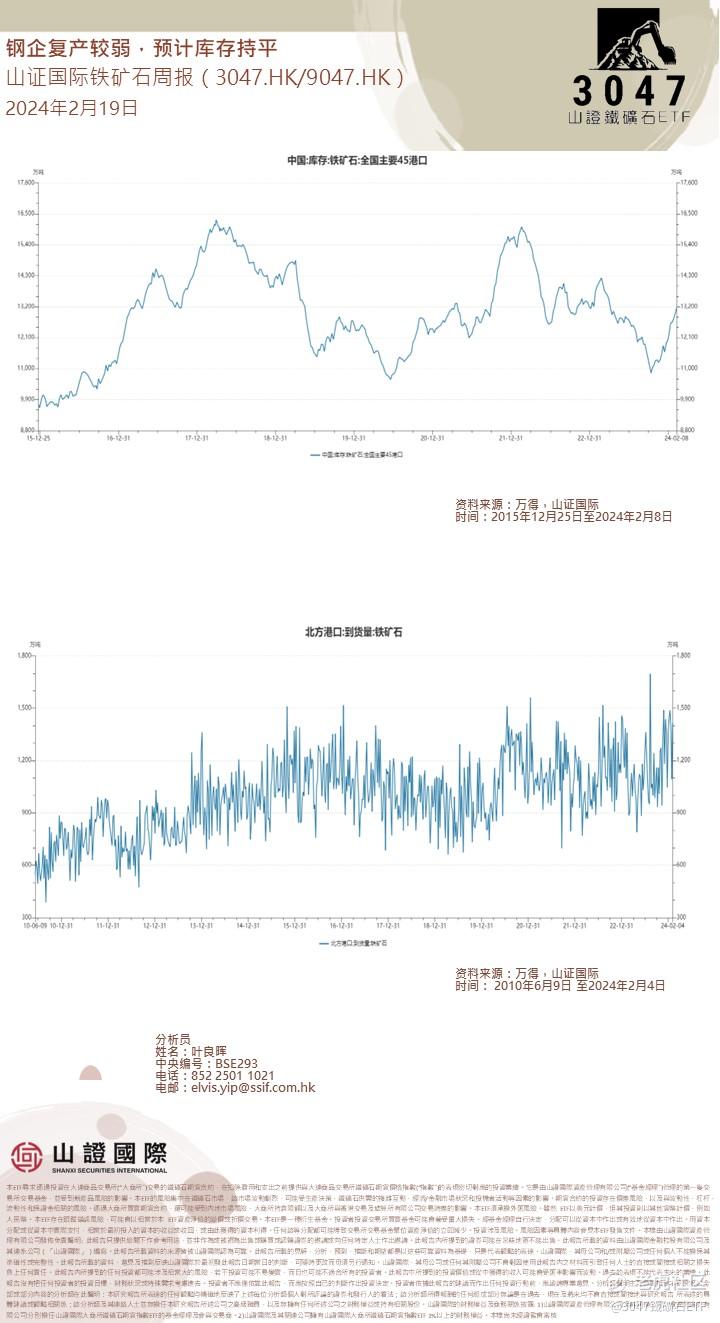

• 节后进口矿石的到港水平仍存在回落空间,而需求端铁水产出延续恢复节奏,铁水的增产持续受到钢企利润不佳的抑制,预计进口矿总库存见顶,库存结构方面,压港环节和钢企库存节后趋于下降,导致矿石资源主要在港口环节累积。 $F山证铁矿石(03047)$

供给方面

• 全球发运2589万吨,环比减少266万吨,其中澳洲发运1482万吨,环比减少131万吨,巴西发运574万吨,环比减少138万吨,非主流发运532万吨,环比增加3万吨。

• 节前全球矿石发运高于近三年同期水平,FMG发运水平已经恢复至同期高位。长假期间力拓发生火车脱轨事故,由于脱轨发生在双轨路段,因此预计影响较小。到港水平受年初巴西矿石发运下降的影响,预计2月中旬前后国内到港水平仍有一定下降空间。受春节因素影响,节前国产矿产出有所下降,预计节后恢复。

需求方面

• 有2座高炉检修,其为常规例行检修,日均减少铁水产量0.42万吨,预估开工率为76.53%,较节前下降0.14%。本周五大材品种供应804.06万吨,周环比减少12.88万吨,降幅1.6%。

• 节前钢企复产不及预期,根据钢企的复产计划,预计节后铁水的增产节奏将有所提升。与此同时,钢企利润不佳的影响持续存在,在后续钢企复产过程中,利润水平仍将抑制钢企复产,预计2月末铁水产出将接近230万吨/天水平。

库存方面

• 全国钢厂进口铁矿石库存总量为10912.12万吨,环比增加88万吨;当前样本钢厂的进口矿日耗为274.85万吨,环比增加2.09万吨。

本周A股周报:

1 “作业一”:中国资产普涨,可以“抄”

春节假期之中(2月9日至2月18日,下同),海外市场里的中国相关资产呈现普涨行情。从权益市场来看,美股中资股指数、港股恒生指数均录得涨幅(4.61%、2.91%),除此以外,富时A50期货在春节假期之中录得涨幅为2.76%;离岸人民币在美元指数强势的情况下仍然维持稳定,并有小幅升值。中国资产普涨行情与基本面的好消息共振,1月金融数据“开门红”。与中国相关的资产的突出表现,也体现了投资者对A股休市后公布的金融数据的定价:金融数据在总量和结构上都存在亮点,1月社会融资规模创历史新高,达到6.5万亿,新增人民币贷款规模仅次于2023年1月份,达到4.92万亿,是新增社会融资规模的主要拉动项,两者均超过万得一致预期的5.78万亿和4.67万亿。从结构上来看,社融中的企业债券融资当月同比多增较高,与央行《四季度货币政策执行报告》中提到的利率水平下移对企业融资的促进作用相呼应;信贷上,居民户贷款当月同比多增较高,中长期贷款同比多增4041亿元,是2022年3月以来的最高值,房地产政策的接连出台之下,居民“加杠杆”的意愿有所回升。在春节前平准力量的干预缓释了中小盘个股的流动性风险,大幅波动后,驱动力将回到市场和基本面本身,“弹性”或不在中小盘而在大盘。 $华润置地(01109)$

2 “作业二”:海外通胀归来,“抄”上游

美国1月CPI同比增长3.1%,超出彭博一致预期的2.9%,1月核心CPI同比3.9%,彭博一致预期3.7%,其中,服务通胀是主要拉动,PPI数据指向同样的结论。数据公布后美联储3月降息概率已经不到10%,5月降息的概率下降到30%,降息周期大概率在2024年6月及之后开启。同时,2年期美国国债收益率跳升,期限利差相较春节前倒挂加深。与此同时,极端天气和地缘争端成为了国际油价的供给端支撑,为未来的美联储控制通胀埋下隐患。对A股来说,可借鉴的是,通胀归来时,上游确定性较强,由于其全球定价的属性,商品价格上涨时中国能源企业的盈利能力也能提升,相对而言,下游企业则面临竞争加剧的利润端压力。

3 “作业三”:“新老”成长交替,“抄”结构

春节假期前后,两大科技产品相继发布:苹果的Vison Pro和Open AI的Sora,从百度搜索指数和资讯指数来看,社会对后者的关注度和讨论热度明显高于前者,这也从侧面反映出科技浪潮在发生更替,从过去的“消费电子”走向“人工智能”。而在新一轮的科技浪潮中,受限于“逆全球化”和参与门槛,中国企业在产业链中的参与广度和深度都不及上一轮,这使得新一轮的科技浪潮短期或难以转化为中国企业报表上的资本回报。在消费上,服务消费的“弹性”体现了消费差距的缩小,在“共同富裕”的导向下,或许是未来消费的增长极。 $苹果(AAPL)$

4 “作业”不可全“抄”,抓手是实物流量

春节期间中国资产普遍上涨,与1月份的金融数据“开门红”共振,体现了投资者对中国基本面修复的定价。但境外市场在春节假期中的资产价格“作业”不能全“抄”,从大类资产价格中体现的三条线索——通胀、科技和中国资产预期修复,我们的推荐如下:第一,优先推荐挂靠实物属性的资源品链:油、煤炭、铜、油运、铝、黄金,从红利视角来看,周期红利的性价比当下也比传统稳定类红利资产更优。第二,沪深300作为中国广义资产,可以积极布局,其中大盘成长风格的底部或许已经出现(例如茅指数、宁组合中的大盘股),考虑到政策端对国企市值管理的诉求,推荐低估值、国企市值占比高的行业:银行、非银行金融。第三,稳定类红利仍有长期配置价值:包括具备垄断经营特性的公用事业(电力、水务、燃气)和交通运输(公路、港口)。

全球资金市场周报:

我们将标普 500 指数年终目标从 5100 点上调至 5200 点,较当前水平上涨 4%。 利润预测的增加是此次修正的驱动因素。我们上调的 2024 年每股收益预测为 241 美元(增长 8%),高于自上而下策略师预测的中位数 235 美元(增长 6%),反映了我们对信息技术和通信服务行业更强劲的经济增长和更高利润的预期,其中包括 “华丽七只”股票中的 5 只。我们预计等权重标普 500 指数 (16 倍) 和总市值权重指数 (20 倍) 的市盈率估值倍数将保持接近当前水平,使盈利增长成为今年保持上涨的主要驱动力。

精彩评论