—●●●●—

投资要点

—●●●●—

一、美国实际库存总额有望重回平稳上行通道,但补库存动力不强。

1.1、实际库存总额有望重回平稳上行通道,名义库存同比增速已回至低位。

——美国后续库存变化对实际GDP的拖累将相对有限。2023Q4,剔除汽车及零部件供销商库存后,美国实际库存总额同比增速回落至历史低位;实际库存总额较2015-2019年趋势线水平仅低2.2%。

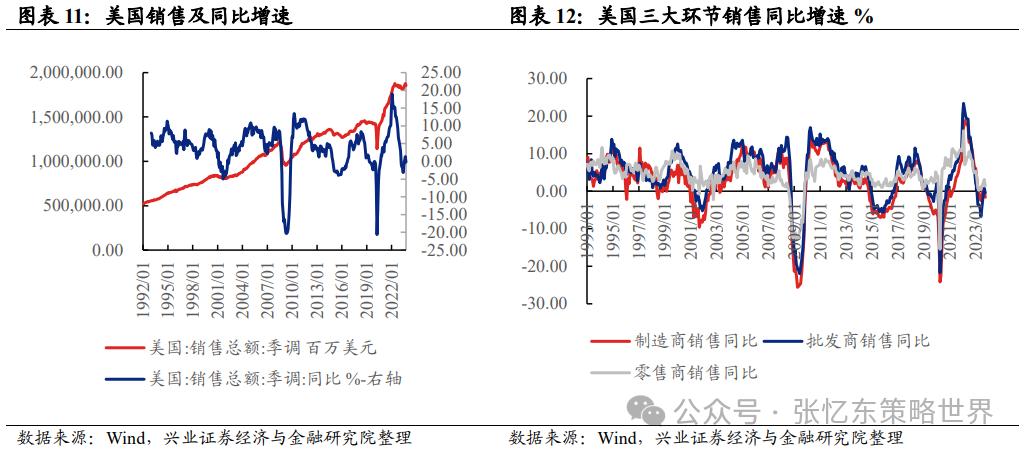

——美国名义库存同比增速回落至历史低位,截至2023年11月回落至0.4%,处于1993年以来的13.7%分位数水平。

1.2、销售同比增速较难强反弹,库销比相对高位,后续美国补库动力不强。

——美国名义销售同比增速已于2023年6月见底,但回升过程有波折。2023年居民消费信贷同比增速自23Q1持续下滑,后续美国高利率、2024年财政刺激减弱,对消费的刺激下降,则补库存动力也不强。

——整体库销比回落至历史中位数水平,但制造商、批发商库销比仍处于历史相对高位,后续补库动力或较疲弱。2023年11月,美国库存销售比为1.37,处于1992年以来的46.5%分位数水平,其中制造商、批发商库销比分别处于1992年以来的83.2%、85.8%分位数。

二、美国三大环节库存哪个更重要?分析库存对研究行业景气的亮点何在?

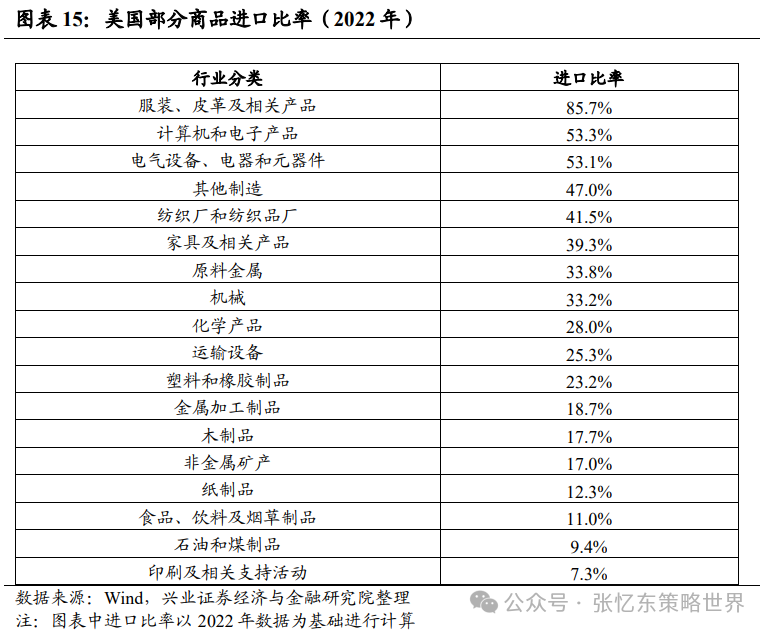

2.1、亮点1:美国产业链比较依赖海外,因而在分析各行业库存水平的时候,要考虑行业的进口依赖度(进口比率)。若行业进口比率高,比如美国服装皮革及相关产品、计算机和电子产品、电气设备、电子和元器件、家具及相关产品等行业,则该行业批发商、零售商环节的库存比制造商环节重要。

2.2、亮点2:对各行业在三大环节中的库存总额进行比较,可以更好地理解不同环节库存水平在各个行业中的重要性差异。

2.3、亮点3:三大环节库存的重要性在不同的行业的具体体现。

——制造商环节库存重要的行业:耐用品的金属、非金属矿物、除汽车外的其他运输设备,以及非耐用品的食品、饮料及烟草产品、纸制品、印刷、塑料橡胶、基本化学品及石油和煤炭产品等。

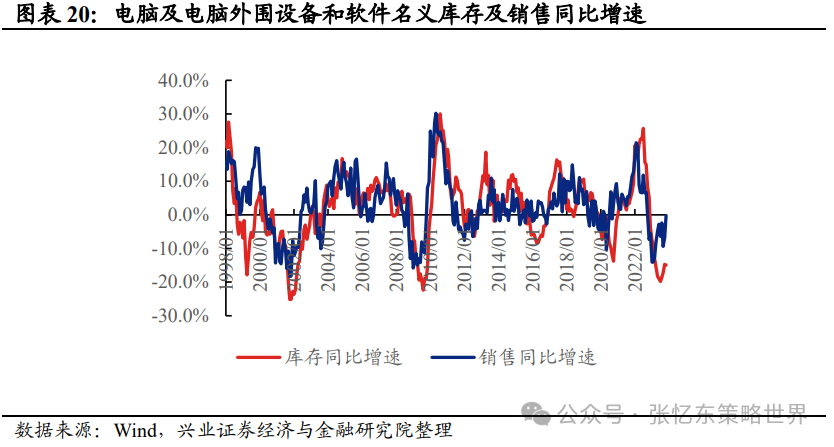

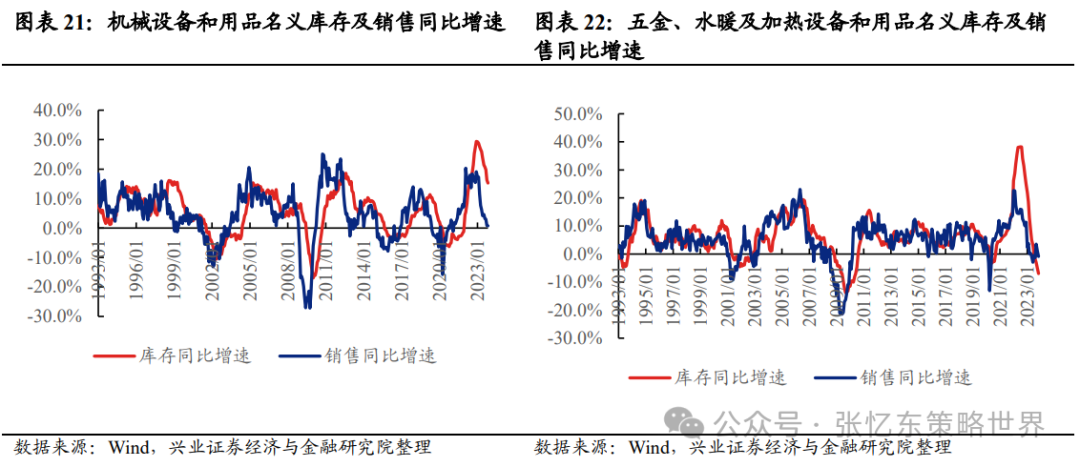

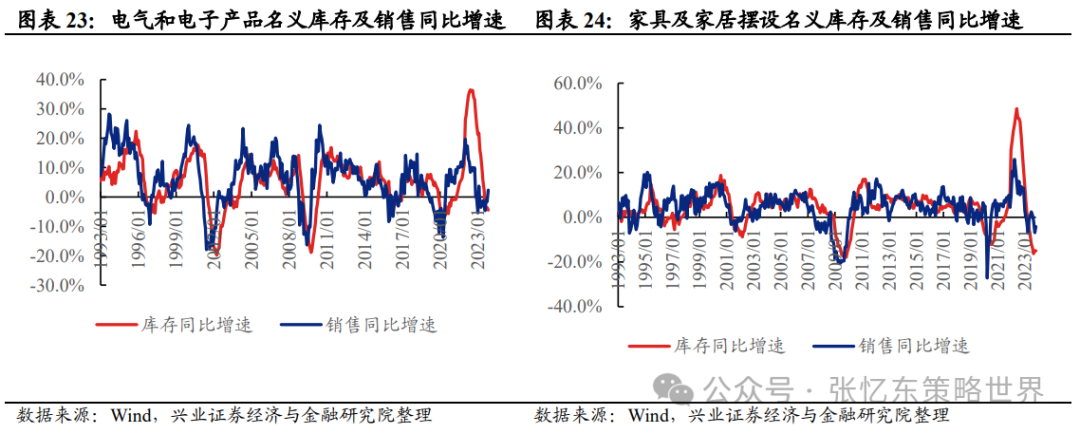

——批发商环节库存重要的行业:电脑及电脑外围设备和软件、电气和电子产品、家具及家居摆设、机械设备和用品、五金水暖及加热设备和用品等。

——零售商环节库存重要的行业:建筑材料园林设备和物料、汽车以及服装、家具家居等。

三、美国各行业库存水平现状分析,有助于预测后续库存变化情况。

——关注扩张:1)补库阶段:石油和煤炭产品、农产品原材料、电脑及电脑外围设备和软件。2)去库尾声阶段:钢铁、饮料和烟草产品、基本化学品、家具及家居摆设、药品及杂品、服装及服装配饰店。

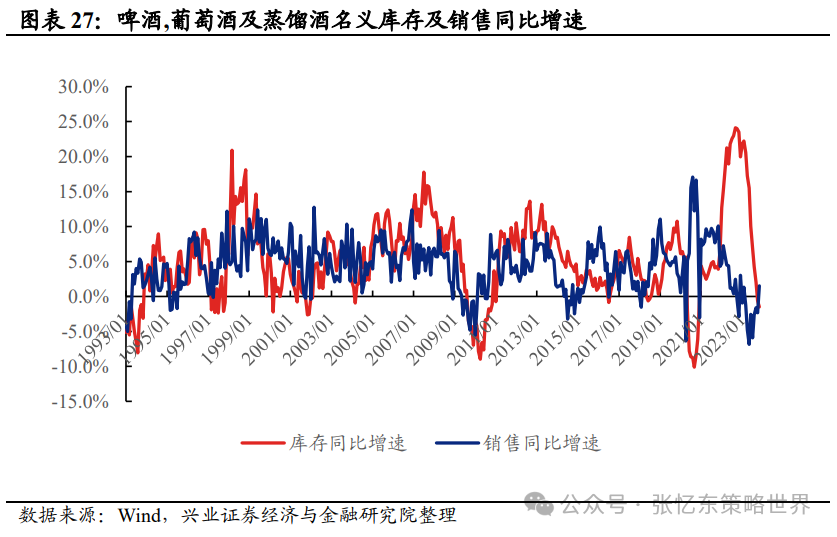

——关注收缩:1)补库后期阶段:汽车。2)去库阶段:除钢铁外的初级金属、加工金属、非金属矿物、除汽车外的其他运输设备、食品、纸制品、印刷、塑料橡胶、电气和电子产品、机械设备和用品、五金水暖及加热设备和用品、啤酒葡萄酒及蒸馏酒、建筑材料园林设备和物料店。

风险提示:大国博弈风险;美联储政策宽松不达预期;全球经济增速下行超预期风险

—●●●●—

报告正文

—●●●●—

1、美国实际库存总额有望重回平稳上行通道,但补库存动力不强

1.1、实际库存总额有望重回平稳上行通道,名义库存同比增速已回至低位

1.1.1、美国实际库存总额有望重回平稳上行通道,则后续库存变化对实际GDP的拖累将相对有限

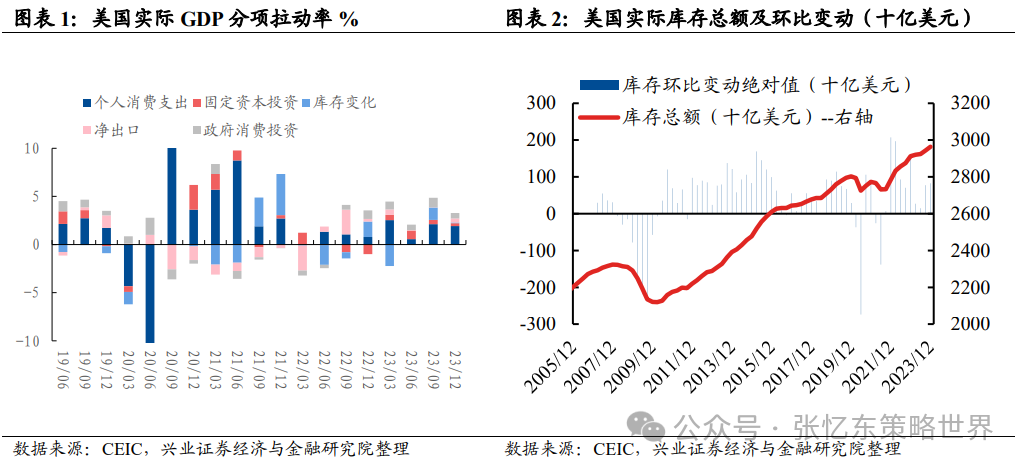

2023Q4,库存变化对美国GDP的贡献有所下降,但仍为正贡献。四季度美国实际GDP环比折年率为3.3%。其中,库存变化对GDP的拉动率由2023Q3的1.27%下降至0.07%,但拉动率已连续两个季度转正。

计入GDP核算范围的是实际库存绝对值的环比变动。2023Q2-2023Q4实际库存环比变化(年化)分别+149.3亿美元、+777.6亿美元、+827.2亿美元。因而通过美国季度GDP环比折年率角度来看,2023Q4库存变动对实际GDP的拉动率较Q3有所下降。

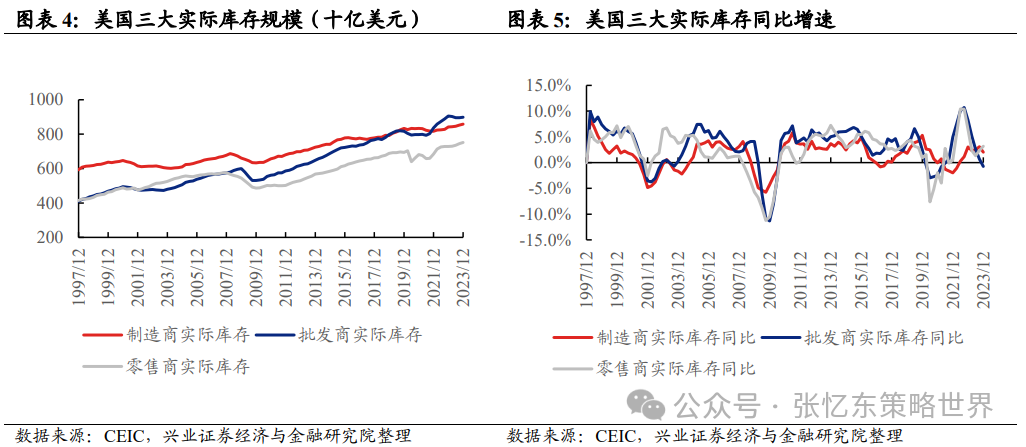

长周期来看,除了在2001、2008-2009以及2020年美国经济衰退的阶段(NBER衰退期),美国实际库存总额有所下降外,1996年以来,美国实际库存总额整体呈现出平稳上行的趋势。展望未来,后续美国实际库存总额有望重回平稳上行通道。

本轮美国库存周期中,实际库存同比增速在2022Q3见顶,2022Q4开始下行,截至2023Q4,实际库存同比增速为1.7%。而与2015-2019年趋势线相比,2023Q4美国实际库存总额较趋势线水平低4.18%。

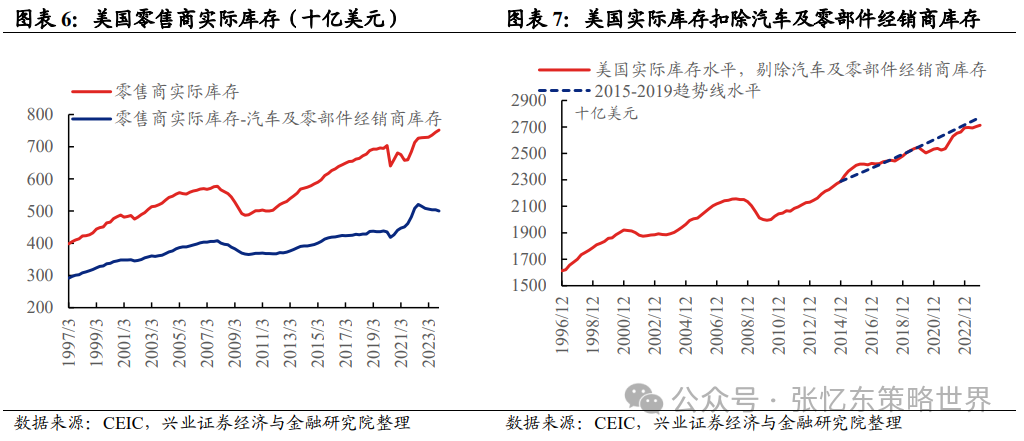

从三大环节来看,相较于2015-2019年趋势线,2023Q4三大环节实际库存较趋势线的偏离分别为-6.2%、-4.2%、-5.6%。主要是此前供应链受阻情况下,汽车产业链回补不及疫情前水平,如果剔除汽车及零部件经销商外,零售商实际库存水平已经较2015-2019年趋势线向上偏离5.2%。

但是若剔除汽车及零部件供销商库存,2023Q4,美国实际库存同比增速为0.7%,处于1998年以来的27.1%分位数水平;美国实际库存总额较2015-2019年趋势线水平低2.2%,环比增速连续两个季度为0.4%,接近2015-2019年的美国实际库存环比增速的平均值0.5%,因而后续美国实际库存总额有望呈现出平稳上行趋势。

1.1.2、美国名义库存同比增速回落至历史低位

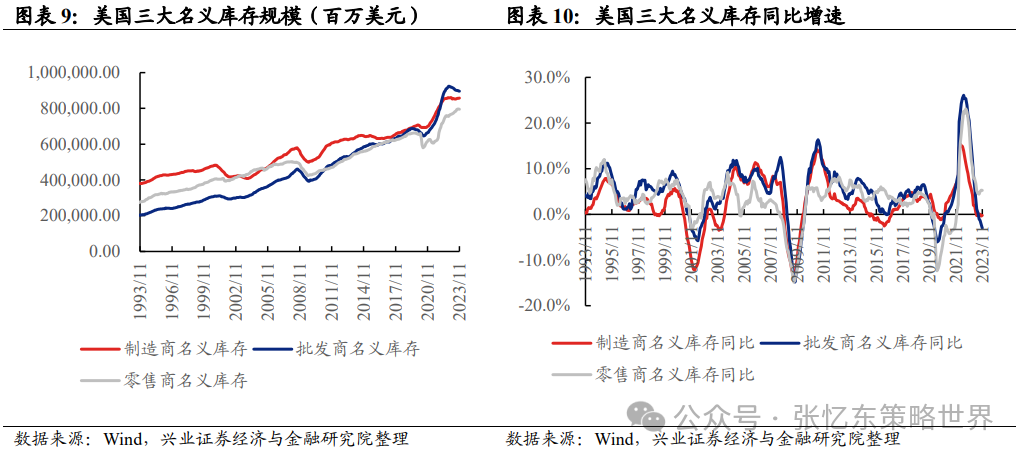

截至2023年11月,美国名义库存总额仍处于历史绝对高位水平,较2015年-2019年趋势线向上偏离12.4%。而库存同比增速于2022年6月见顶,为20.6%,此后一直回落至2023年11月的0.4%,处于1993年以来的13.7%分位数水平。

从库存三大环节来看,截至2023年11月,制造商、批发商、零售商三大环节名义库存总额均远高于疫情前水平,分别较2015-2019年趋势线高出12.3%、17.3%、7.3%。从库存同比增速的角度来看,截至2023年11月,制造商、批发商、零售商库存同比增速分别为-0.2%、-3.0%、5.3%,分别处于1993年以来的21.3%、7.5%、62.4%分位数水平。零售商库存同比增速于2023年8月触底,9-11月份增速有所回升。

1.2、销售同比增速较难强反弹,库销比相对高位,后续美国补库动力不强

1.2.1、美国名义销售同比增速已于2023年6月见底,但回升过程有波折

2023年11月美国名义销售总额由负转正为0.98%,本轮销售同比增速于2023年6月见底,为-3.16%,此后回升至9月的1.36%,但10月份同比增速下降至-0.28%,销售同比增速回升过程中有波折。三大环节销售同比增速在11月份也有不同程度的回升,截至11月,制造商、批发商、零售商销售同比增速分别为-0.44%、0.46%和2.95%,分别处于1993年以来的22.7%、19.1%、25.9%分位数水平。

2023年在高利率水平下,居民消费信贷同比增速自23Q1持续下滑,后续美国高利率对居民加杠杆的抑制将更加明显;此外,2024年财政刺激对美国经济的提振效果减弱,特别是对消费的刺激下降,销售同比增速难有强反弹,则补库存动力也不强。

1.2.2、整体库销比回落至历史中位数水平,但制造商、批发商库销比仍处于历史相对高位,后续补库动力或较疲弱

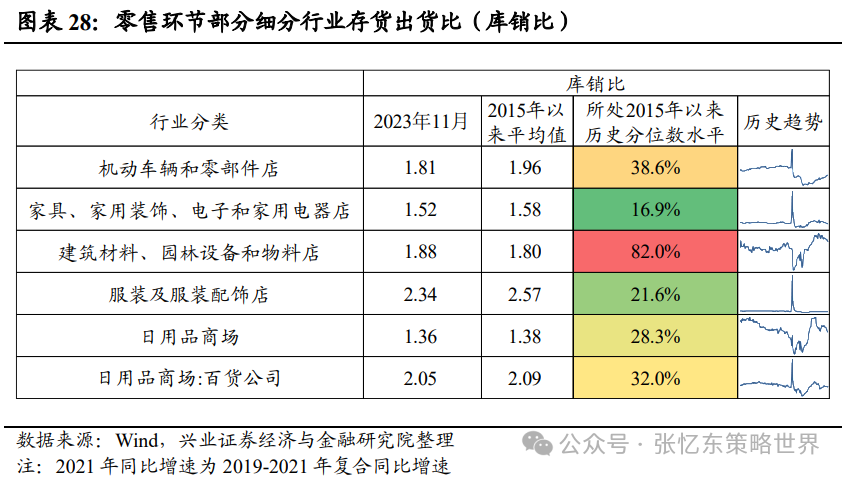

截至2023年11月,美国库存销售比由2023年6月的1.4回落至1.37,处于1992年以来的46.5%分位数水平,其中制造商、批发商、零售商库存销售比分别为1.48、1.34、1.30,分别处于1992年以来的83.2%、85.8%、8.6%分位数水平。零售商库销比较低主要是由较低的机动车辆和零部件经销商库销比导致。

2、 美国三大环节库存哪个更重要?分析库存对研究行业景气的亮点何在?

2.1、亮点1:美国产业链比较依赖海外,因而在分析各行业库存水平的时候,要考虑行业的进口依赖度(进口比率)

若行业进口比率高,比如美国服装皮革及相关产品、计算机和电子产品、电气设备、电子和元器件、家具及相关产品等行业,则该行业批发商、零售商环节的库存比制造商环节重要。

2.2、亮点2:对各行业在三大环节中的库存总额进行比较,可以更好地理解不同环节库存水平在各个行业中的重要性差异

例如对于汽车及零部件行业而言,零售环节的库存水平明显高于制造环节、批发环节,则对零售环节库存水平的分析更有助于预测后续汽车行业库存变化情况。

2.3、亮点3:三大环节库存的重要性在不同的行业的具体体现

结合进口比率以及对各行业不同环节库存总额的比较,三大环节库存的重要性在不同的行业的具体体现:

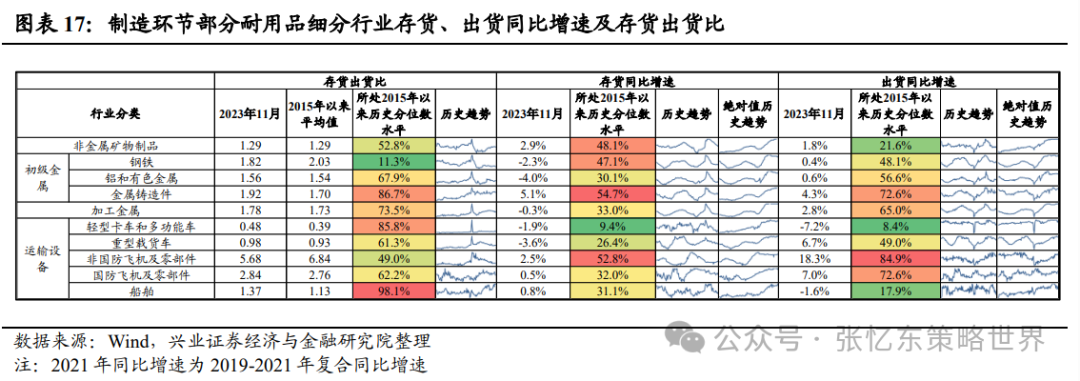

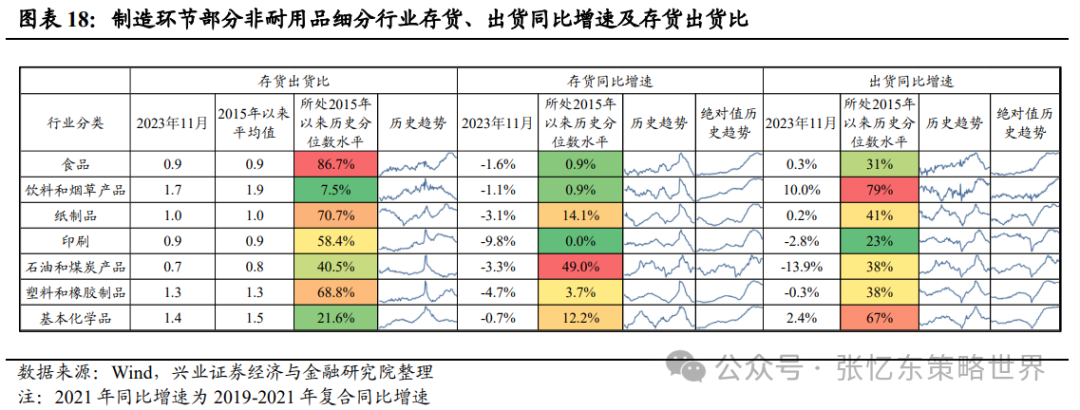

——制造商环节库存重要的行业:耐用品的金属、非金属矿物、除汽车外的其他运输设备,以及非耐用品的食品、饮料及烟草产品、纸制品、印刷、塑料橡胶、基本化学品及石油和煤炭产品等行业。

——批发商环节库存重要的行业:电脑及电脑外围设备和软件、电气和电子产品、家具及家居摆设、机械设备和用品、五金水暖及加热设备和用品等行业。

——零售商环节库存重要的行业:建筑材料园林设备和物料、汽车以及服装、家具家居等行业。

3、美国各行业库存水平现状分析,有助于预测后续库存变化情况

——关注扩张:1)补库阶段:石油和煤炭产品、农产品原材料、电脑及电脑外围设备和软件。2)去库尾声阶段:钢铁、饮料和烟草产品、基本化学品、家具及家居摆设、药品及杂品、服装及服装配饰店。

——关注收缩:1)补库后期阶段:汽车。2)去库阶段:除钢铁外的初级金属、加工金属、非金属矿物、除汽车外的其他运输设备、食品、纸制品、印刷、塑料橡胶、电气和电子产品、机械设备和用品、五金水暖及加热设备和用品、啤酒葡萄酒及蒸馏酒、建筑材料园林设备和物料店。

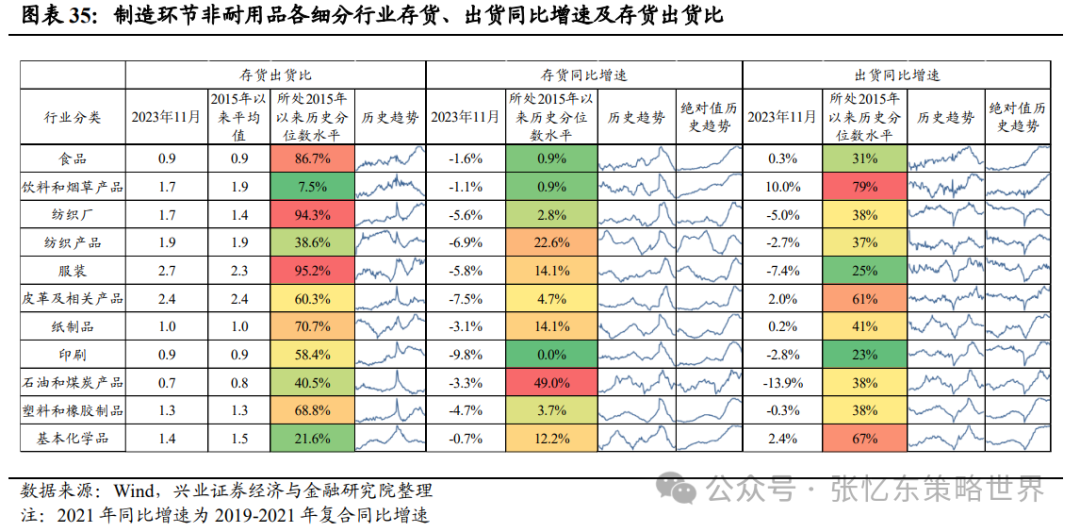

3.1、制造商环节:基本化学品处于去库尾声,石油和煤炭产品进入补库阶段

制造商环节库存重要的行业主要集中在耐用品的金属&非金属矿物、除汽车外的其他运输设备,以及非耐用品的食品、饮料及烟草产品、纸制品、印刷、塑料橡胶、化学品及石油和煤炭产品。其中钢铁、饮料和烟草产品、基本化学品处于去库尾声阶段,石油和煤炭产品进入补库阶段,其余行业处于去库阶段。

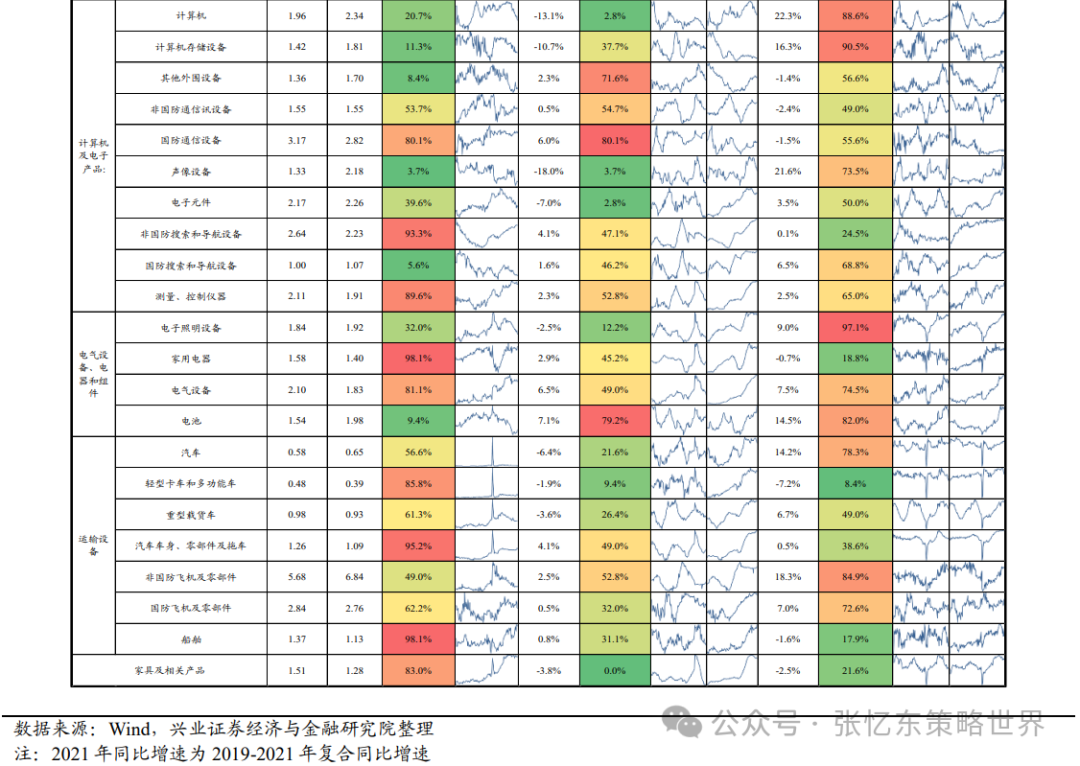

3.2、批发商环节:电脑及电脑外围设备和软件进入补库阶段

电脑及电脑外围设备和软件、电气和电子产品、家具及家居摆设、机械设备和用品、五金水暖及加热设备和用品等行业的批发环节库存总额明显高于其余两个环节,叠加进口比率相对较高,因而对于上述行业的批发环节库存总额进行进一步分析。从数据上来看,

电脑及电脑外围设备和软件处于补库阶段,销售同比增速及库存同比增速已经由低位逐步反弹,但增速绝对值仍较低。此外,农产品原材料也已进入补库阶段。

家具及家居摆设、药品及杂品处于去库尾声阶段。

电气和电子产品、机械设备和用品、五金水暖及加热设备和用品、啤酒葡萄酒及蒸馏酒处于去库阶段。

3.3、零售商环节:汽车或进入补库后期,服装处于去库尾声阶段

通过各行业三大环节比较,在建材物料、汽车、家具电器[1]以及服装行业的库存总额中,零售环节的重要性相对较高。因而我们通过对建筑材料园林设备和物料店、机动车辆和零部件店、家具家用装饰电子和家用电器店、服装及服装配饰店等的零售商库存情况进行研究,分析上述细分行业的库存水平。

具体来看,

此前受供应链影响,汽车补库节奏要晚于其他行业,但是从库销比及库存、销售同比增速来看,当前汽车或已经进入补库后期。截至2023年11月,自2022年8月以来,汽车零售环节库存同比增速水平已经连续16个月处于20%以上,明显高于销售同比增速;汽车零售环节库销比已经回到了2015年以来的39%分位数水平。

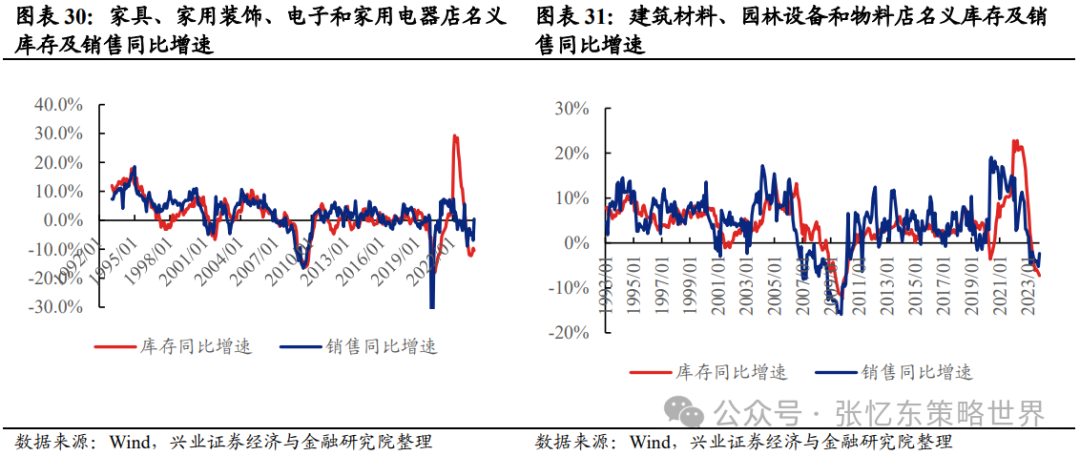

家具、家用装饰、电子和家用电器店、服装及服装配饰店处于去库尾声阶段。

而建筑材料、园林设备和物料店处于去库阶段。

[1] 零售商环节中,家具和家用装饰与电子和家用电器两个行业的库存总额数据被合并发布,因而对于家具和家用装饰行业而言,并不能分辨出批发环节和零售环节库存水平的高低,所以我们对两个环节中的库存水平均进行了分析。

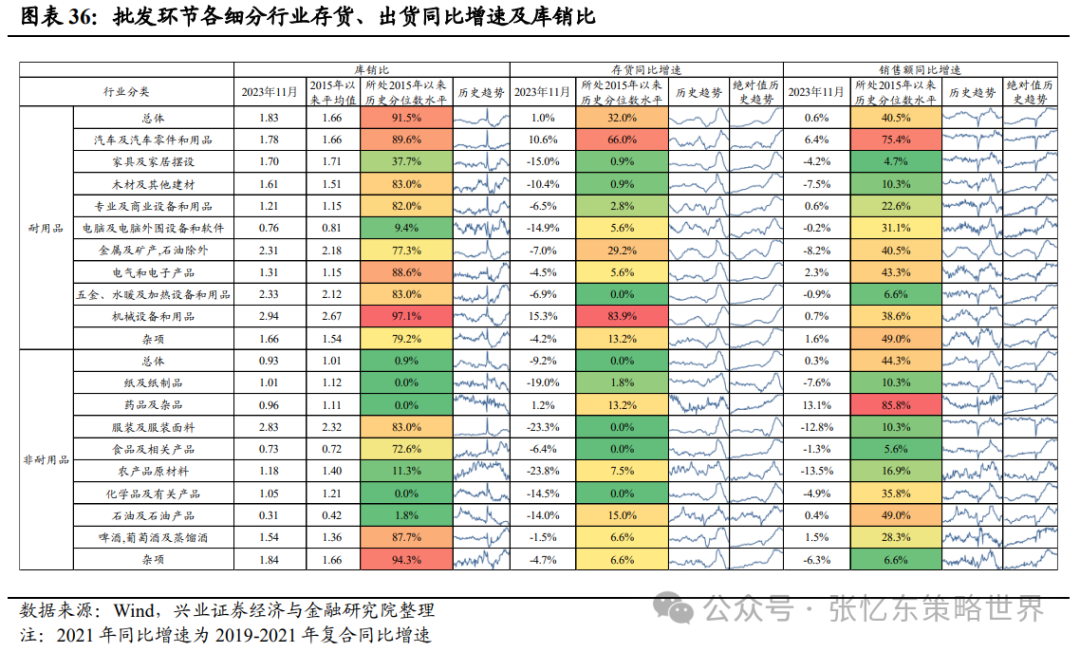

3.4、附三大环节各细分行业存货、出货同比增速及存货出货比

4、风险提示

大国博弈风险:中美大国博弈的大背景下,围绕经贸、科技、金融等方面的摩擦或会影响相关行业、公司开展正常生产经营活动等。

美国货币紧缩超预期风险:联储更超预期的加息,引发全球资产估值进一步压缩,甚至引发金融体系稳定性担忧。

全球经济增速下行超预期风险:美国经济减速这一中期方向下,美国经济动能回落,存在外溢效应超预期风险。

注:文中内容依据兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

| 《美国补库动力强不强?三大库存哪个更重要?》 对外发布时间:2024年2月8日 报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格) 本报告分析师 : 张忆东 SAC执业证书编号:S0190510110012 SFC HK执业证书编号:BIS749 李彦霖 SAC执业证书编号:S0190510110015 迟玉怡 SAC执业证书编号:S0190522040001 请注意:李彦霖、迟玉怡并非香港证券及期货事务监察委员会的注册持牌人,不可在香港从事受监管活动。 |

美股仍处于“软着陆”预期主导的Goldilocks阶段——美股ETF配置策略20240130

港股低波红利资产当前配置性价比如何?

联储加息结束后大类资产ETF怎么配(上篇)——基于历次联储加息结束后的经验

全球“慢速”时代:精选“卷王”与科创(简版)

震荡市,结构致胜——中美股市2023年中期投资策略(精简版)

震荡市,结构致胜——中美股市2023年中期投资策略(摘要版)

美国债务上限X日临近,警惕波折再起

美国银行危机的灰犀牛:企业的韧性和金融体系的压力

磨底突围,掘金新时代的赢家——2023年中、美股市投资展望

(演讲PPT)磨底突围,掘金新时代的赢家——2023年中、美股市投资展望

美股盈利走到哪儿了

从无风险利率到风险溢价,美股紧缩交易进入新阶段

50年美股行业轮动的周期性规律和结构性力量

美股何时见底?警惕经济衰退和盈利悬崖

海外篇——2022年中期策略

自媒体信息披露与重要声明

使用本研究报告的风险提示及法律声明

兴业证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本报告仅供兴业证券股份有限公司(以下简称“本公司”)的客户使用,本公司不会因接收人收到本报告而视其为客户。本报告中的信息、意见等均仅供客户参考,不构成所述证券买卖的出价或征价邀请或要约,投资者自主作出投资决策并自行承担投资风险,任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,任何有关本报告的摘要或节选都不代表本报告正式完整的观点,一切须以本公司向客户发布的本报告完整版本为准。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果,本公司及/或其关联人员均不承担任何法律责任。

本报告所载资料的来源被认为是可靠的,但本公司不保证其准确性或完整性,也不保证所包含的信息和建议不会发生任何变更。本公司并不对使用本报告所包含的材料产生的任何直接或间接损失或与此相关的其他任何损失承担任何责任。

本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌,过往表现不应作为日后的表现依据;在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告;本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

除非另行说明,本报告中所引用的关于业绩的数据代表过往表现。过往的业绩表现亦不应作为日后回报的预示。我们不承诺也不保证,任何所预示的回报会得以实现。分析中所做的回报预测可能是基于相应的假设。任何假设的变化可能会显著地影响所预测的回报。

本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。本公司的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。未经授权的转载,本公司不承担任何转载责任。

在法律许可的情况下,兴业证券股份有限公司可能会持有本报告中提及公司所发行的证券头寸并进行交易,也可能为这些公司提供或争取提供投资银行业务服务。因此,投资者应当考虑到兴业证券股份有限公司及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突。投资者请勿将本报告视为投资或其他决定的唯一信赖依据。

投资评级说明

报告中投资建议所涉及的评级分为股票评级和行业评级(另有说明的除外)。评级标准为报告发布日后的12个月内公司股价(或行业指数)相对同期相关证券市场代表性指数的涨跌幅。其中:沪深两市以沪深300指数为基准;北交所市场以北证50指数为基准;新三板市场以三板成指为基准;香港市场以恒生指数为基准;美国市场以标普500或纳斯达克综合指数为基准。

行业评级:推荐-相对表现优于同期相关证券市场代表性指数;中性-相对表现与同期相关证券市场代表性指数持平;回避-相对表现弱于同期相关证券市场代表性指数。

股票评级:买入-相对同期相关证券市场代表性指数涨幅大于15%;增持-相对同期相关证券市场代表性指数涨幅在5%~15%之间;中性-相对同期相关证券市场代表性指数涨幅在-5%~5%之间;减持-相对同期相关证券市场代表性指数涨幅小于-5%;无评级-由于我们无法获取必要的资料,或者公司面临无法预见结果的重大不确定性事件,或者其他原因,致使我们无法给出明确的投资评级。

免责声明

市场有风险,投资需谨慎。本平台所载内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他兴业证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,本平台内容仅供兴业证券股份有限公司客户中的专业投资者使用,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅或转载本平台中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、兴业证券股份有限公司不对任何人因使用本平台中的任何内容所引致的任何损失负任何责任。

本平台旨在沟通研究信息,交流研究经验,不是兴业证券股份有限公司研究报告的发布平台,所发布观点不代表兴业证券股份有限公司观点。任何完整的研究观点应以兴业证券股份有限公司正式发布的报告为准。本平台所载内容仅反映作者于发出完整报告当日或发布本平台内容当日的判断,可随时更改且不予通告。

本平台所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

精彩评论