如果没意外,11月28日美团将发布三季报,按惯例我们对本季业绩做一些梳理,并对外卖、闪购、到店酒旅、优选、买菜等重点业务做了一些回顾和展望,试图了解业绩变化背后的竞争格局和未来走势。

此外,我们总结了影响美团未来走势的三个独特因子,它们分别是:与抖音在本地生活领域竞争态势、中国消费——尤其是服务消费景气度的变化、美团在商品零售业务的进展。

在我们看来,这些是影响美团走势的三大独特因素,它们分别对应短期、中期、长期影响。

具体来说,抖音影响是短期的,一年内结果将明朗;中国服务行业消费景气度变化是中期因子,它会影响美团主业外卖的大环境和增速,当然到店酒旅也会受些影响;美团在商品零售业务上的进展将是长期因子,美团能否在闪购、买菜、优选等商品零售业务上取得规模化成功,树立品类护城河和用户心智,进而逐步扩大自己在商品零售行业的市场份额,是决定未来5-10年美团上升空间的长期因素。

当然,市场上还有许多其它影响因素,甚至一些因素是非常重要的,比如中美关系、汇率、美元流动性、美债收益率、重要股东减持等等,但这些因素是全市场共性的,或者是不可控or无法分析的,我们就不展开去讨论了。

几点说明:

1,三季度数据均为预测值,仅供参考;

2,财报发布后我们会进行简要数据跟踪(尽快)和详细点评(稍晚1-2天),如果你希望及时收到相关内容,请关注我们,并将走马财经的公众号设为星标,公众号一直是我们的内容首发渠道。

3,原计划上周推出本季业绩前瞻,恰逢抖音本地生活业务终于换帅,我们遂将这一行业背景先做分析再出业绩前瞻,因为涉及到店酒旅业务分析部分,需要结合抖音换帅做切入点,关于抖音换帅的详细分析请移步这里:聊一聊抖音本地生活业务大调整。

一、重点业务运营数据跟踪及预测

1.1 美团外卖

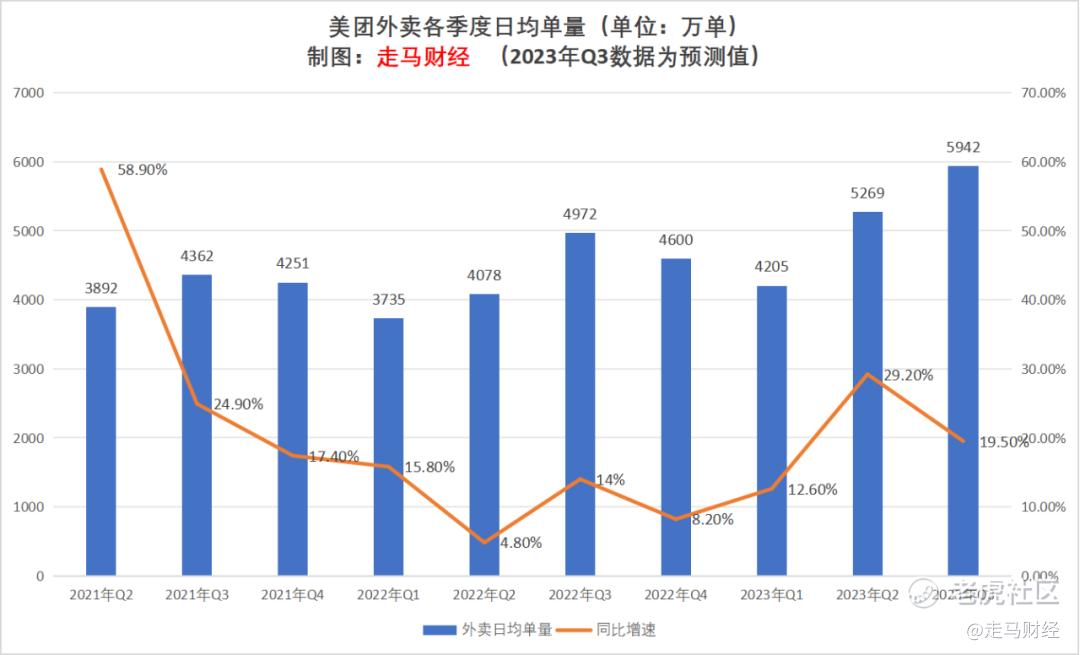

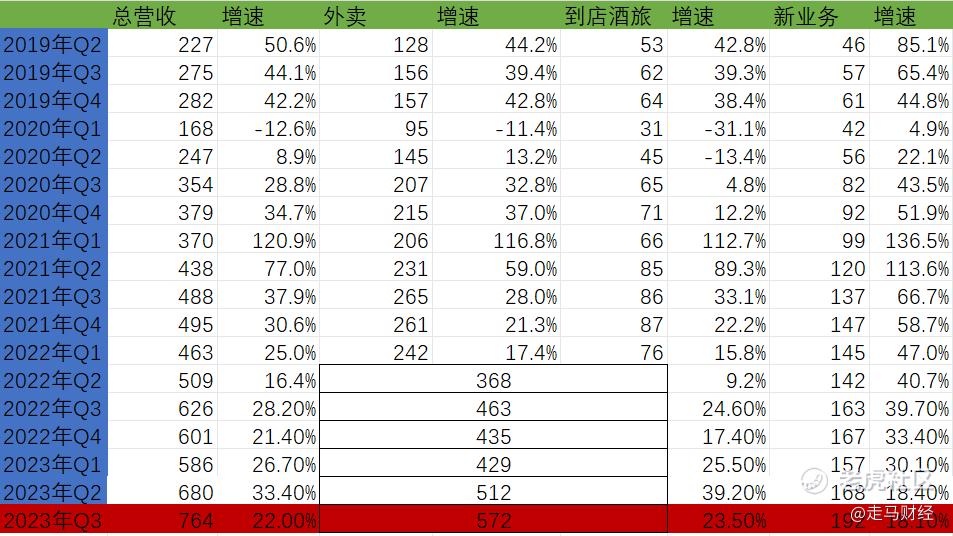

三季度美团外卖日均单量预计达到5942万单左右,同比增长约19.5%,客单价约48元,较过往略有下降,主要原因是补贴增加,拼好饭订单量占比提升导致,这得益于外卖单均配送成本下降,乃就业不景气背景下运力过分充沛所致。

根据测算,外卖业务收入大约386亿,同比增长约18%,收入增速略慢于单量增速,主要因为补贴增加,拼好饭单量占比提升所致。

1.2 美团闪购

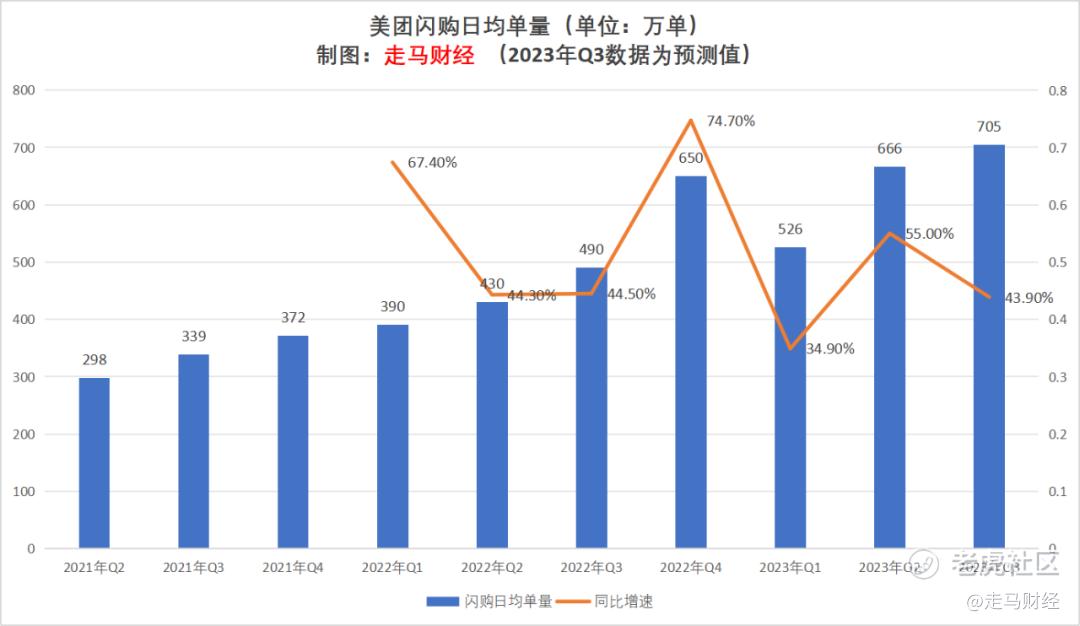

三季度美团闪购继续取得高速增长,预计日单量超过700万单,达到约705万日均值,同比增速约43.9%。客单价同比小幅回落至82元左右,货币化率约9.2%,远低于外卖的货币化率水平,主要因为闪购订单商家自配送占比高于外卖。

闪购日均单量达到外卖的11.9%,GTV达到外卖的20.3%,季度营收大约49亿,同比增速约44.1%,目前仍处于小幅亏损状态,但广告货币化率已优于外卖,亏损主要来自于品牌营销投入与用户补贴,以提升用户心智,未来盈利潜力料显著优于外卖。

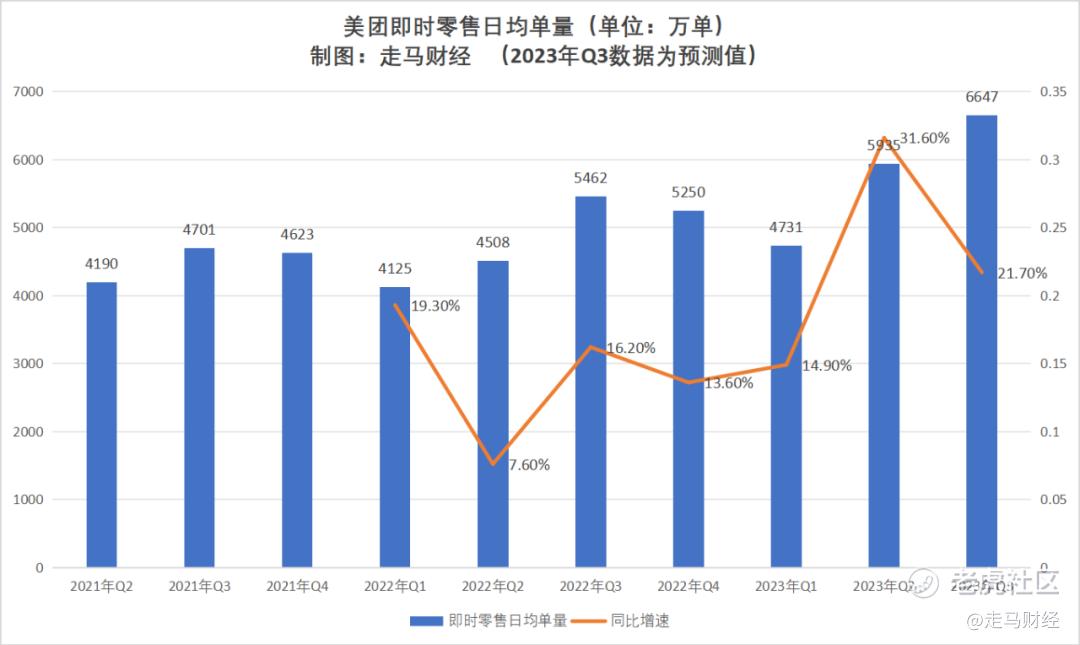

根据以上推测,美团即时零售(即外卖+闪购)日均单量大约6647万单,同比增速约21.7%。

1.3 到店酒旅

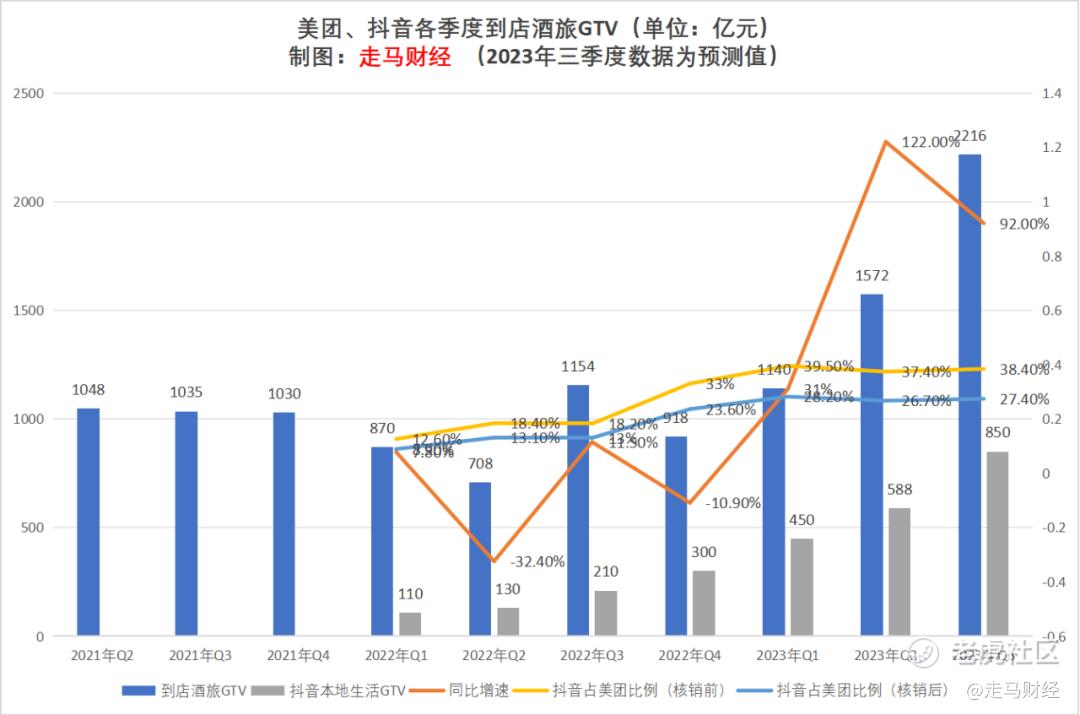

我们综合多家三方调研及券商数据,预测美团到店酒旅业务三季度GTV大约2216亿,同比增速约92%,同期抖音本地生活业务季度GTV已达到约850亿,以上数据均为核销前支付GTV,抖音数据已包含到餐、到综、酒旅,抖音GTV占美团到店酒旅GTV比值,从2022年Q1的12.6%,提升到了2023年Q1的39.5%,但今年二季度以来,随着美团大力推出特价团购拼低价,直播、短视频拼内容场景,叠加疫情放开后线下回流经济复苏,商家对短视频强折扣促销需求相对萎缩,抖音占美团GTV比值微弱下降到38%一线,三季度略有提升但仍不及一季度的高点,不过根据我们了解到的最新数据,10月份抖音本地生活GTV环比9月有所提升而美团有些下降,这里面就涉及到文章开头提到的抖音换帅背景以及两个平台的消费特征:

A、实际上在二季度抖音本地生活遇阻时,负责人朱时雨就可能被换掉,我们是9月中旬开始收到相关消息,20日收到密集爆料,但直到11月14日抖音才向媒体确认,所以不管怎样,二三季度抖音本地生活是不如他们预期顺利的,不然不会临阵换帅。

B、10月份抖音反弹美团有些下降,原因可能有两点,一是美团平台的消费更偏计划性,10月8天长假,美团消费数据多数前置到了9月,所以9月份美团与抖音数据比值是下半年最大的,而抖音平台的消费更偏即时冲动性,所以它的9月数据比较差而10月反而更好;二是可能换帅后的抖音,负责人是商业化负责人,可以调动抖音以外的流量平台如西瓜视频、懂车帝、今日头条等资源,可能会增加一些火力。

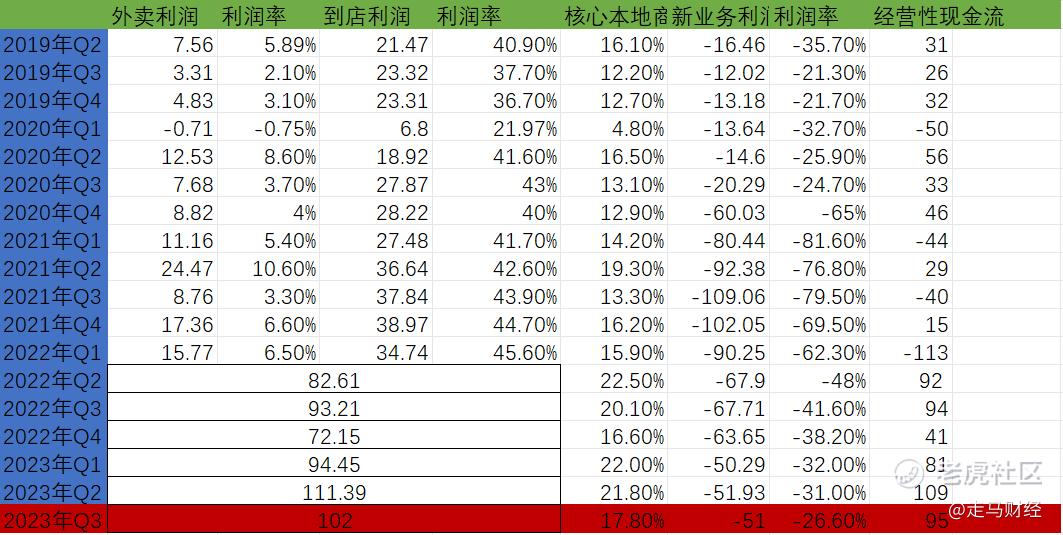

三季度美团到店酒旅业务的营收大约131亿,同比增速约33.7%,经营利润率约34%,较二季度的35.8%略有下滑,但仍显著高于30%,利润约44.5亿。

综上,核心本地商业营收约386+49+6+131=572亿,其中的6亿为交通票务和民宿收入,经营利润约102亿。

1.4 美团优选和买菜

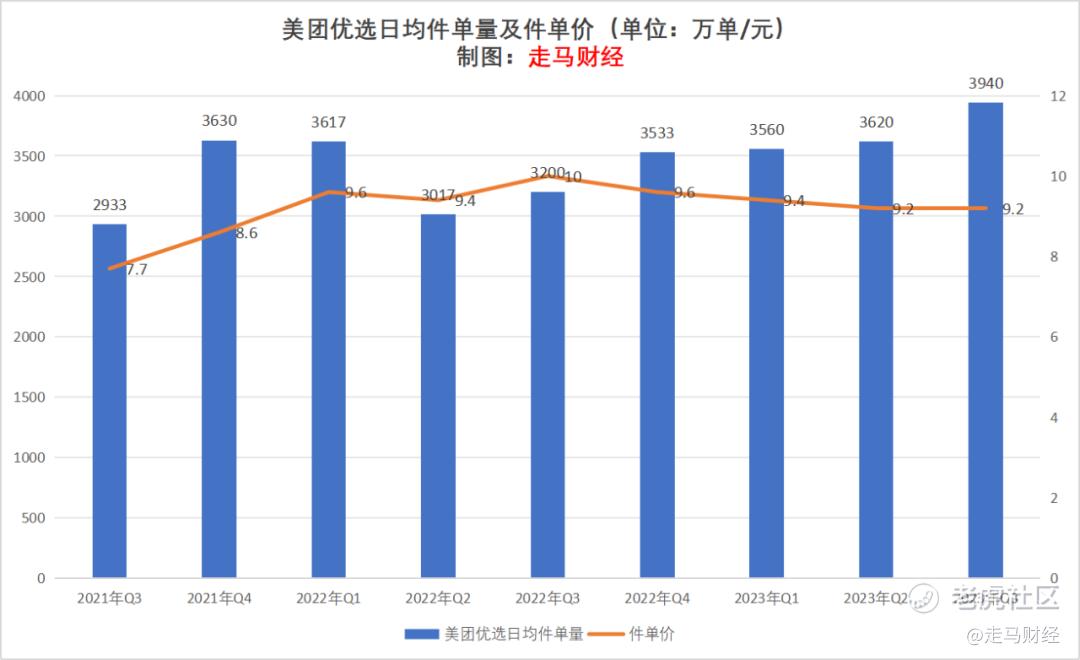

三季度美团优选单量取得了较为明显的增长,增速约23%,但件单价有所下滑,最终GMV增速约13%,营收增速预计比单量增速更快,单均UE模型进一步改善,但离整体盈亏平衡仍然较远。

以GMV衡量,美团优选三季度市占几乎没有变化,若以单量计则提升约1.5个百分点,目前单量市占率约39%。

美团买菜仍然在提升市场份额,四季度预计会在杭州开城,进一步提升华东市场的规模,但受困于经济周期影响,该业务现阶段并没有显著催化因素。

二、财务数据跟踪及预测

根据前面各项具体业务的预测,三季度核心本地商业部分营收预计约572亿,同比增速约23.5%,新业务营收预计约192亿,同比增速约18.1%,整体营收约764亿,同比增速约22%。

三季度核心本地商业经营利润大约102亿,利润率大约17.8%;新业务优选亏损略微缩窄,以件单量计算单均UE改善较为明显,整体亏损金额则小幅改善,但总算有一点点改善的苗头。

新业务经营亏损约51亿,亏损率进一步缩窄到26.6%,2020年Q4以来首次下降到30%下方,绝大部分亏损由优选带来,买菜小幅亏损,亏损率预计10%左右,其余如单车、充电宝、快驴均已实现盈利,优选以外业务合计亏损不到5亿。

季度经营性现金流预计约95亿。

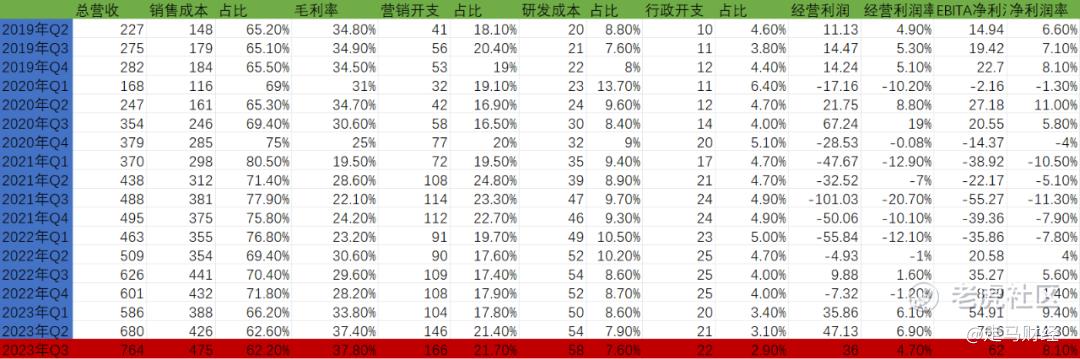

季度销售成本创历史新高到475亿,但由于营收高速增长,规模杠杆下销售成本小幅下降到62.2%左右,毛利率预计创历史记录,营销支出同样创历史记录,因为特价团购、直播等高营销、补贴活动4月中旬开始启动,二季度主要集中在5/6月,而三季度是传统的旺季,三个月都在推进。

研发和行政开支预计环比小幅增长,但规模效应驱动下,营收占比都进一步下降,最终整体经营利润约36亿,经营利润率4.7%;经调整EBITA利润62亿,经调整利润率8.1%。

三、行业竞争格局及未来走势预期

在聊竞争格局和走势预期前,我们先说下这份季报本身。

这应该会是一份稳健的财报,可能会有小惊喜,尤其是利润层面,大惊喜不太可能有。

但是当前市场对美团预期非常低,所以只要业绩不暴雷,市场反应料会是积极的。

过去三个月,美团股价走势比较疲软,甚至落后于本就疲软的恒生科技指数。

7月31日美团收盘价146.3港币,截止11月22日收盘,股价为111.4港币,跌幅23.9%;同期恒生科技指数跌幅为11.4%。

超跌的部分,我们认为主要就是文章开头提及的三个影响因子:抖音攻防、消费颓势、商品零售业务未来。当然可能还有一些股东减持影响,这个无法预知也没法定量分析。

抖音进军本地生活领域始于2019年,彼时其利用用户POI推荐本地生活服务相关sku,几乎没有地推人员,试图用一种很轻的模式切入市场,一年多后发现效果很差。

2021年抖音重振旗鼓,开始招兵买马深入到商户运营侧,利用直招地推、各地服务商,还有本地达人撬动市场,2022年三季度业务开始爆发,一直持续到2023年春节,高峰时一度达到美团到店酒旅业务规模的40%左右。

二季度美团开始全面反击,此后数月双方进入拉锯阶段,美团的GTV占比甚至有所回升。

本次业务负责人调整,可能意味着抖音本地生活的第三次冲锋,也可能是最后一次。

我们预计美团最终可以扛过这一波冲击,过去半年美团的反击说明了,它是有办法应对抖音的竞争的;抖音加码,无非是增加流量补给,但是这种补给越到后面效率会越低:

1.不同于电商的规模经济效益,到店业务天然分散,因为服务业需要线下履约,消费者的时间和商户的服务弹性都是有限的,我选择了A的按摩一小时,就没有时间去体验B的服务,某家商户单位时间内能服务的客户有上限,这不是一个规模化流量变现的生意。

2.早些年美团也曾利用团购无限冲高GMV做规模,但是随着商户供给扩大,消费者规模扩张,越到后面增加的供给和消费质量越低,流量变现效率会越低,最后空有交易额但是亏钱。

抖音将本地生活负责人换成负责商业化的浦燕子兼任,一方面可能希望她调动更多商业流量资源,一方面可能也是希望她站在商业化的角度,更精细运营抖音的流量,毕竟抖音的流量也不是大风刮来的。

那么在这种趋势下,越到后面局面会越有利于美团这样细水长流型的平台。

抖音在业务层面带来的冲击料将进入尾声,但是在利润率方面的影响可能会持续更长一些。我们相信美团会在一年内决出市场份额的胜负,且最终会显著高于抖音,但利润率的恢复可能要滞后一年左右。

关于抖音换帅的详细分析,可以移步这里展开阅读:聊一聊抖音本地生活业务大调整

关于服务消费的颓势,我们从某些公布的数据里找不到答案,通过线下实地调研会有更直接的感受。过去一年我们在消费过的许多城市不同的餐厅、综合服务门店与经营者聊天,普遍感受到2-8月消费复苏势头较为明显,9月份开始转差,10月份颓势继续。

这种趋势可能跟中国家庭服务消费以子女为中心的特点有关,尤其是经济不太景气、消费者信心不足的背景下,许多家庭缩减了成人消费,把预算更多投入到了孩子或陪伴孩子进行的消费上,2-6月有疫后开放势能推动,7-8月有暑期因素驱动,9月神兽入笼,消费动能逐渐转弱。

美团方面亦对这一趋势有类似分享,与实际情况是互相印证的。

这种消费趋势的变化,影响较大的是外卖、到店酒旅业务,尤其是外卖业务,因为它的规模大,是行业绝对龙头。

在这种趋势下,价格敏感型消费者对外卖的需求可能会受到一定的抑制,或者转向更低价格带的商品,抑或是对补贴的需求提升。

拼好饭在这个阶段扩张,一方面固然有配送费用下降的因素驱动,一方面也有消费景气度下降的因素影响。

至于偶尔传出抖音做外卖,或者抖音外卖有进展之类的消息,实际上完全不足以影响大局。

实际上美团最近3个月的超跌,影响最大的可能是这个因素,而要摆脱服务消费大盘对美团走势的影响,需要美团在商品零售业务取得进一步突破。

我们认为美团商品零售长期会有非常美好的未来,但是短期乐观与悲观因素同样突出。

乐观的因素,是美团闪购业务进展持续超预期,按照销售额计算,当前的闪购季度GTV已经达到2018年外卖Q1的水平,以一种最悲观的预期,闪购也可以达到美团外卖今天的规模水平,即大约1万亿GTV,实际上这一业务在鲜花、计生用品、药品、生鲜、品牌型数码产品、小家电、日用百货等领域有独特的优势,随着规模扩大、渠道心智提升,价格透明度提高,价格力也会逐渐与电商标品对齐,所以我们非常看好这一业态持续增加市场份额和用户心智。

悲观的因素,是美团优选暂时没看到显著提升规模和改善利润的因素,这当然会增加市场的担忧。

如果是在一个积极乐观的市场环境,投资人大概率会忽略这一负面因素,但是当前的风险厌恶行情,决定了人们会把亏损业务拿到放大镜下评判。

客观地说,优选仍是美团在实物商品零售领域取得的巨大成功,过去3年,它从0做到1500亿左右规模,建立了基本覆盖全国的仓储、配送和冷链网络,他对于美团拓展商品零售的上限有战略价值,可以作为美团进入实物电商的通道,且可以显著提升美团在地域和用户规模上的战略纵深价值,它是一个进攻性的尝试。

理论上,这条链路可以输送数以万亿计的日用百货、生鲜、食杂商品,且它理应成为to C+to B共享的双重网络,因为这种少量sku集单的模式,天然具备规模效应,可以在上游压缩供应商成本,在下游成为三四线城市个人超市的供货商,而不只是只做to C的零售平台。

实际上,已经有一部分门店在这么做,或者一部分提货点慢慢朝提货+超市进化,但总体上需求增长比较慢,人们可能需要更多一些耐心。

美团买菜业务整体偏中性,它本身做得足够好,奈何当前环境下很难给这类业务过多估值和期待,但是祸兮福之所倚,也许正是这样的时刻,给了美团机会,它可以低成本试错、扩张和深挖自身的潜力,因为竞争对手大多数都在收缩。

总体来说,若以零售平台来看待美团,将餐饮外卖视作它的一个核心品类,那么单个核心品类在整个平台的GTV占比不太可能长期超过30%,我们看淘系、京东、拼多多的核心品类服饰鞋帽、3C数码家电、农产品的各自占比也不过大约24%、30%、20%,假设外卖GTV最终仅达到1.5万亿规模,则非餐商品零售规模最低也应在3万亿以上。

鉴于上述各项因素,美团可能正在度至暗时刻:

它是一家如此正直、积极且创造巨大社会价值的公司,在中美关系紧张、人民币汇率下跌、美元流动性趋紧、港股流动性近乎枯竭的非常时期,在经历了罚款、社保等潜在压力之后,遇到抖音这样极其可敬(怕)的对手,奋力一搏,眼看快要上岸,服务消费颓势突显,而它的商品零售规模尚未大到足以抵御服务消费影响的阶段。

从积极的一面来看,跨过阴影,就是光明。 $美团-W(03690)$

精彩评论

希望美团狠打看空鸡狗的脸

然而外卖的增长基本到头了

跟跌不跟升,熟悉的节奏

京东美团,中概中的卧龙凤雏

现在来看美团优选优势不大呀