欢迎关注公众号:他山之石观投资

全球资产配置者在关注什么?

这是个很有意思的话题。近期,欧洲资产管理巨头施罗德开展了一项年度的机构投资者调研,统计了全球770个机构投资人对投资前景、可持续性和非公开市场资产的投资观点。这些人包括了全球最主要的资本市场的机构金主,包括企业和公共养老金计划、险资、捐赠基金和慈善基金会等,总计的管理资产约34.7万亿美元。这些机构投资人是全球最主要的资产配置者,他们的关注方向也会在很大程度上影响市场的配置方向。

通过这个调研,我们可以对投资者对于未来最关注问题有一个大致的判断。总体而言,可持续性、能源转型、非公开市场资产成为这些全球投资者人的关注重点。其中非常有意思的一点是,在我们国家近两年相对比较萎靡的非公开市场资产(如股权私募、私募债、房地产等资产类别),反而是全球投资者增加配置的方向。

我们可以在以下的总结中看到这次调研的情况。

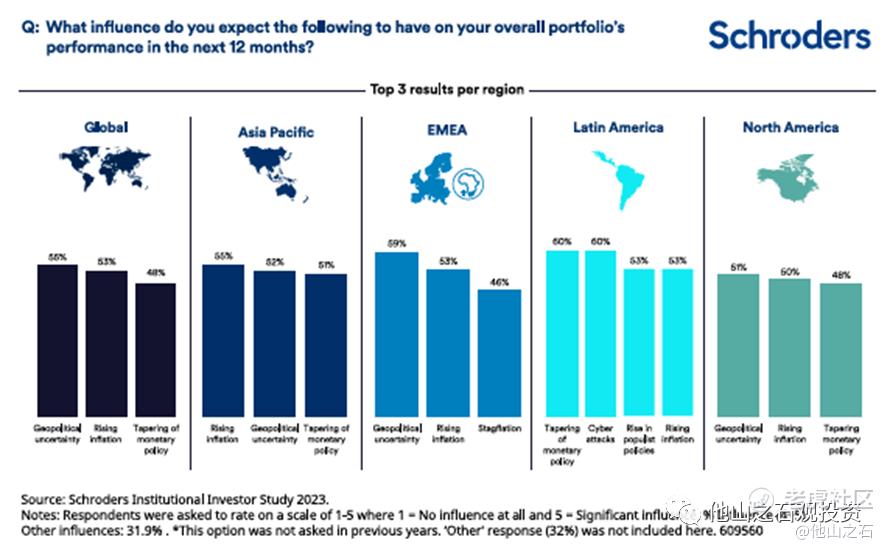

影响未来业绩表现的主要因素

调研显示,对于全球投资者而言。尽管在一年前人们对通胀和地缘政治不确定的担忧有所消退,但地缘政治、通胀以及货币政策依然仍然是投资者认为影响业绩最重要的因素。有超过一半的投资者预计地缘政治不确定性和通胀上升将对投资组合表现产生的影响最大。

其中,欧洲投资者由于靠近俄乌战争,又饱受通胀的困扰,对这些因素的关注度占比是最高的。对于北美投资者,通胀上升似乎对他们的投资组合影响较小(50%,比较而言,亚太地区投资者为55%,欧洲投资者为53%)。北美投资者对滞胀的担心也较小(34%,亚太地区投资者为47%,欧洲投资者为46%)。

接下来一年中对投资组合影响最大的因素是什么?

添加图片注释,不超过 140 字(可选)

从长期来看,未来的发展趋势中,脱碳、人口结构变化和去全球化这些重要因素都有可能导致通胀高企。地缘政治的不确定性使长达40年的全球化面临考验,尤其是有迹象表明,世界正朝着更加“保护主义”的方向发展。

施罗德首席投资官Johanna Kyrklund认为:

“市场持续受到对利率上升的担忧和衰退风险的困扰。调研发现,随着机构投资者寻求利用去全球化、去碳化和人口结构变化趋势所带来的机遇,他们对股票的配置可能会增加。在对高通胀和高利率的担忧下,估值变得非常重要。我们可能需要重新关注估值,而不是过于追求增长。”

不仅如此,这些大趋势的变化也促使投资者改变其投资组合配置。例如,为了应对日益加剧的去全球化趋势,超过一半的受访者认为投资者将寻求投资供应链更本地化的公司。 发达市场股票 (32%) 和私募股权 (23%) 被认为是未来几年的最佳机会。

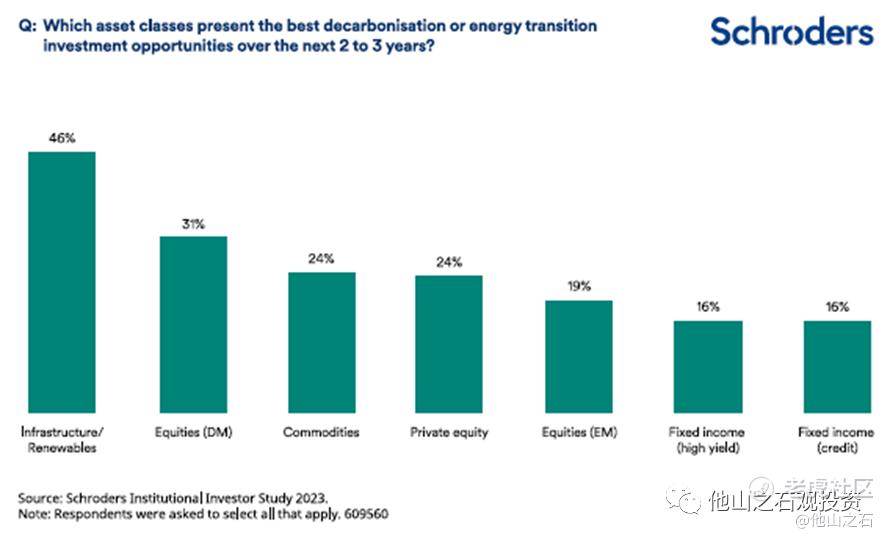

能源转型中的投资机会

今年的调研显示,投资者将向碳净零排放转型视为一个重要的关注领域。 超过三分之二 (67%) 的全球投资者认为能源转型领域很可能刺激创新投资,创造重要的投资机会。

大约一半的全球投资者认为,脱碳趋势中中期最明确的投资机会是基础设施/可再生能源。并且41%的受访者表示,他们预计在未来12个月内会增加对基础设施领域的配置。

哪些资产类别在未来 2 至 3 年内提供了最佳的能源转型脱碳投资机会?

添加图片注释,不超过 140 字(可选)

更广泛地说,超过一半的受访者正在寻求通过更多地接触非公开市场资产来把握能源转型和相关技术革命带来的投资机会。 同样,当被问及为什么会考虑投资可持续发展和影响力战略时,三分之二的受访者表示有兴趣投资基于自然的解决方案和绿色氢等新领域,以实现投资组合多元化并扩展到新的主题和资产类别。

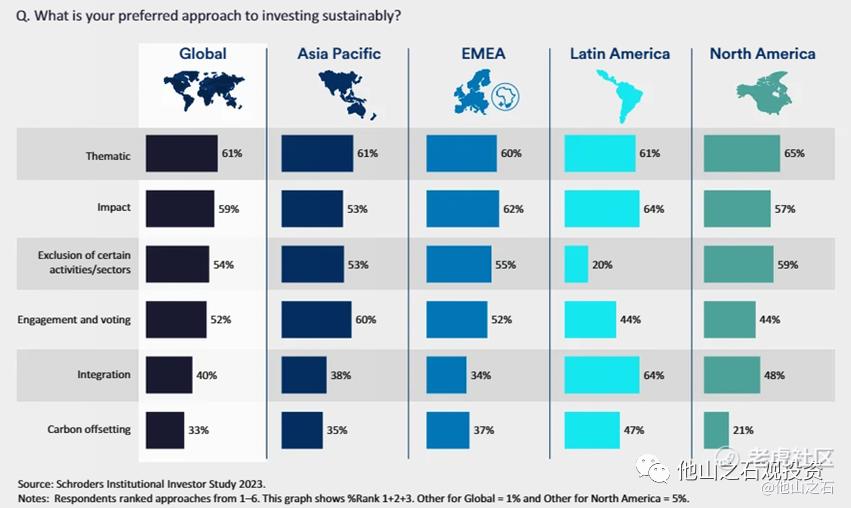

可持续投资的关键方法

施罗德做这个调研已经延续了7年。投资者也在不断的成长,发展自己的可持续投资的方法。机构投资者越来越关注主题风险敞口及其投资的影响,对可持续投资采取比过去更细致的方法。他们越来越认为一体化是必然的,反而希望利用更集中的机会。

之前提到的去全球化、脱碳和人口问题趋势的存在,让可持续投资主题变得越来越重要,为提供可持续产品和服务的公司和投资创造了新的机会。调研中发现,机构投资者越来越希望进行主题投资并加强其对影响力投资的关注。

展开可持续投资偏好的方法

添加图片注释,不超过 140 字(可选)

公司治理已连续第二年成为首要参与的主题,其次是气候问题,第三是人力资本管理。

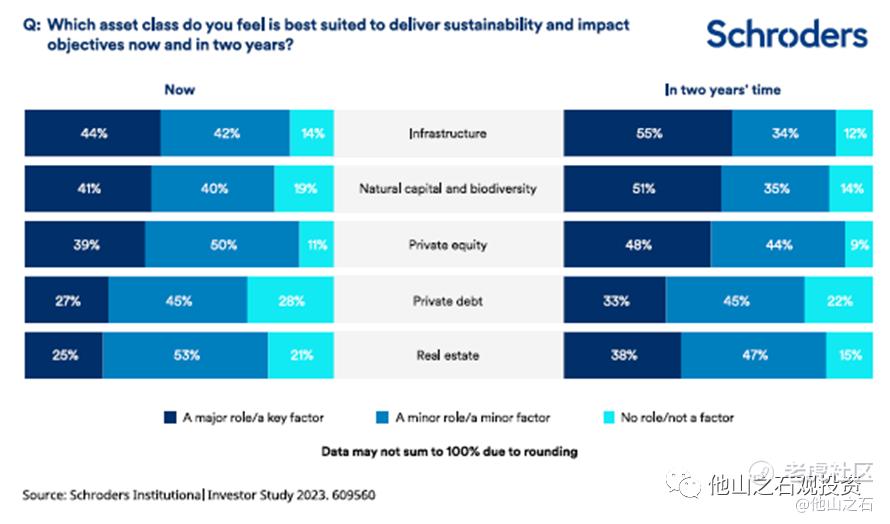

现在和未来两年你认为哪些资产类别最适合实现可持续性和影响目标?

添加图片注释,不超过 140 字(可选)

投资者认为基础设施(44%) 以及自然和生物多样性(41%) 是非公开市场资产中最适合实现其可持续性和影响力目标的资产类别。并且,随着投资期限的延长,他们对这一重点的关注不断增加。

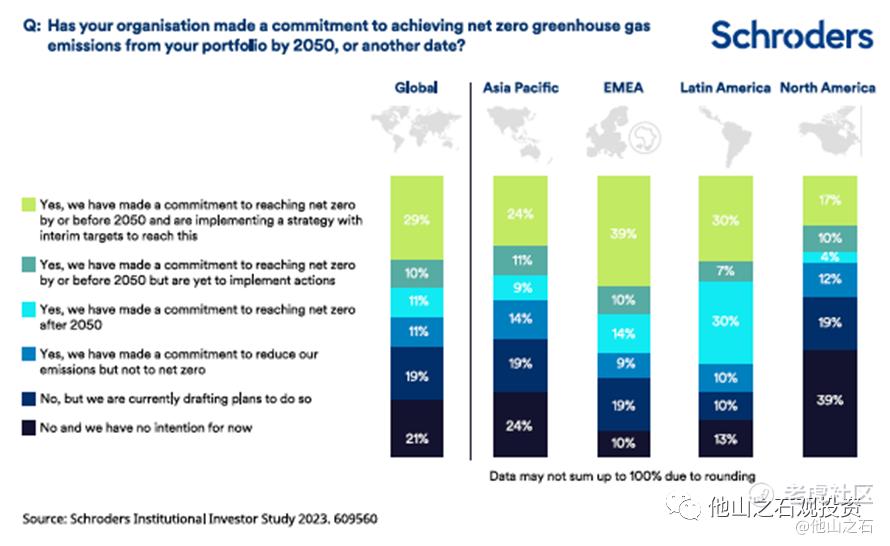

对碳排放目标支持程度不一

虽然全球一半的受访者已承诺在其投资组合中实现净零排放,但略多于五分之一(21%) 的受访者表示他们没有这样的意图。具体而言,总部位于欧洲、中东和非洲(EMEA)的投资者最为致力于在2050年之前实现零排放,并正在实施具有中期目标的策略(39%);而大多数没有承诺的受访者位于美国(44%)。

在所有市场中,人们普遍感到需要更多支持来衡量和追踪零排放路径。大约一半的受访者认为他们的组织在衡量和追踪零排放路径方面需要更多支持,这一比例从去年的37%上升到了51%。研究结果显示,49%的投资者认为还需要更大的共识来确定衡量零排放路径的各自框架和方法以便实现他们的承诺。

公司是否承诺在2050年或其他时间实现投资组合的碳净零排放的目标?

添加图片注释,不超过 140 字(可选)

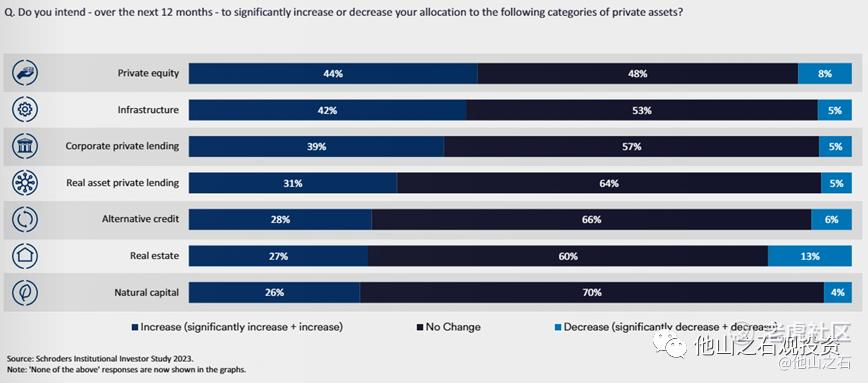

非公开市场资产的投资

非公开市场资产(Private Asset)是投资于非公开上市的资产类别,包含股权私募、私募债、房地产、原油、基础设施等多种类别。机构投资人一直把多元化和更高的回报作为投资非公开市场资产的主要逻辑。

今年的调研结果表明,许多投资者继续被非公开市场资产吸引,将其视为参与不断变化的宏观经济格局以及增强投资组合韧性的一种手段。

大多数受访者(65%)认为投资非公开市场资产的主要好处之一是它可以在未来两年提供更深层次的多元化收益来源。

私募股权、私募债以及实物资产(包括基础设施和房地产)是投资者在未来一年甚至更长时间内最有可能增加投资的领域。从主题上看,投资者意识到非公开市场资产直接融入了持久的颠覆和进步趋势,而人工智能技术的快速进步、持续的能源转型和脱碳以及人口结构变化将催化这种趋势。调研还强调了投资者对去全球化趋势的参与:支持拥有本地化供应链的公司,也加强了私人资产配置。

这就是为什么全球三分之一的受访者考虑在未来两年内增加对该资产类别的配置的原因之一。

添加图片注释,不超过 140 字(可选)

(备注:以上图表、数据均总结自施罗德2023年机构投资者调研)

欢迎关注公众号:他山之石观投资

精彩评论