纳斯达克科技股牛市,我常开玩笑称其为一个“球状的牛市“——什么意思,就是无论从哪个方向、哪个角度看去,它都是个牛市,完全没有死角。总体牛,常年牛,YTD牛,权重股牛,中段股牛;木头姐的小盘股,长期看也非常牛。如果纳斯达克科技指数编制者是一个基金经理的话,那么他选股的技能简直就是 pick uptick artist,大师级PUA。

纳斯达克科技指数从2008年底的550点,到15年后现在将近8000点,15年14.5倍,相信财运,定投纳指,长期大概率能赚钱;当然——就像雷诺阿所说,在模特完成工作后开始穿衣服的时候,画家们特别容易陷入情网;同样的,在一个指数反弹特别狠,赚钱效应最强烈的时候,投资者们特别容易意乱情迷。那么纳指科技目前是个什么情况呢?

1. The Magnificent Seven

当然最牛的依然是大市值股,诸如faang stocks或者magma stocks都已过时,现在最嗲的叫法是 The Magnificent Seven。此梗出自于好莱坞西部片《豪勇七蛟龙》,七个葫芦娃分别是Alphabet(谷歌), Amazon(亚马逊), Apple(苹果), Meta(脸书), Microsoft(微软), Nvidia(英伟达)和 Tesla (特斯拉);当然这里面特斯拉会怪一点,但考虑到亚马逊其实也归类于可选消费,基操勿怪,至少特斯拉的估值一定是科技股的估值,而不是汽车股。

Magnificent Seven加起来的市值是11万亿美元,接近于三倍德国的GDP。标普今年涨了17%,其中Magnificent Seven贡献了70%以上涨幅,标普就像是一场相扑比赛,大体重的胖子完全主宰了她。

虽然大家对七个葫芦娃很熟悉,但我们也简单看下此时此刻,这七个葫芦娃的成色。

a. 苹果的资产负债表上有1660 亿美元现金和有价证券,总体债务为 1090 亿美元,净现金 570亿美元,一季度向股东回报 240 亿美元。她是一个表面上做硬件生意,但在20亿级的设备量上施展云计算、APP货币化以及金融支付的公司。苹果曾经的关键词是iPhone,短期几年关键词是App Store(流水两倍于最近的竞争对手)和Apple Pay。大家可能不知道,但苹果已经是全球最大的金融科技公司(fintech),可惜了我大蚂蚁。

b. 微软的关键词是企业级的SaaS产品,全球第二大云计算服务Azure以及生成式AI ChatGPT。尤其是OpenAI的横空出世,直接导致上半年科技股翻牛。软件之王,实至名归。

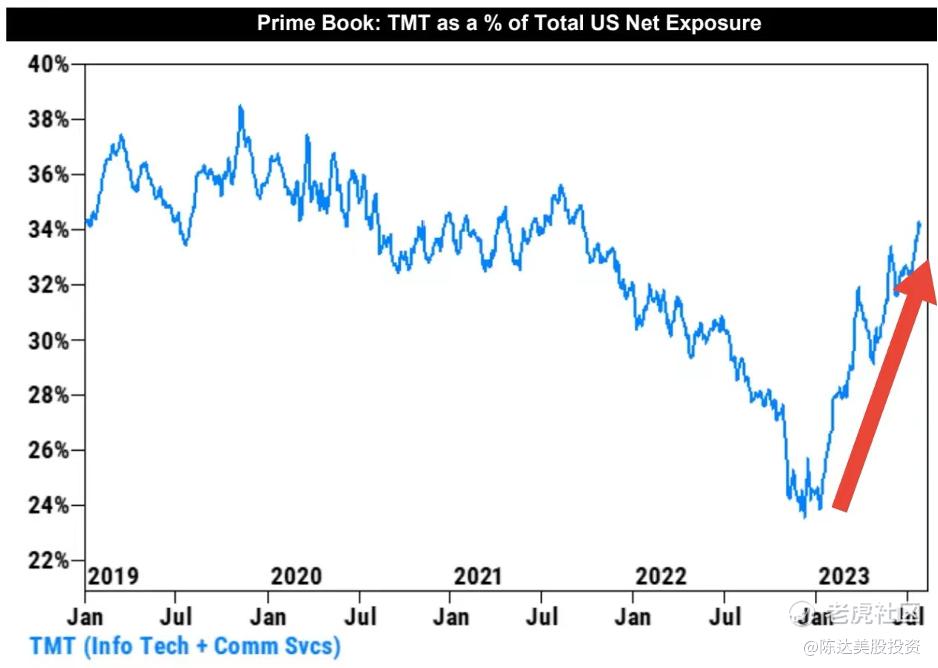

(科技股在2023年的净敞口飙升,投美股就是投科技)

c. 字母表谷歌,关键词是搜索引擎与YouTube生态下的数字广告货币化能力,也是第三大云服务提供商。之前GPT出来的时候谷歌的股东吓尿,如丧考妣;但刚发的财报来看,GPT商业上还没那么摧枯拉朽,谷歌搜索霸主地位暂无垮台之虞;另外AI也能帮助谷歌进化自身的搜索引擎,反而会巩固谷歌的云业务,数据库和算法的优势。谷歌的增长,还有诸如Waymo在内的Robotaxi业务,是一个或然的催化剂。

d. 亚马逊的电商业务直面来自卷王之国的出海竞争(Shein、Temu),但大家也知道亚马逊是靠AWS与Prime吃饭的,AI智能云是AWS的下一站。另外亚马逊的数字化广告业务其实是其利润的一个幕后黑手,大家可能不知道,它是仅次于谷歌与META后的全球第三玩家。

e. 英伟达是个我只能仰望到断掉脖子的老六,除了股价贵没任何别的毛病。在他这个领域是垄断型的玩家(90%以上市场份额),已经是AI基建的代名词。不过贵这东西,需要时间的检验,就如同当年你等亚马逊或特斯阿里便宜,在牛市里却永远等不到。

f. 特斯拉财报披露的利润率下降,但从生产地狱 生产天堂,解决供应链问题后,能想的事情更多,Cybertruck也好,FSD也好robotaxi也好,都是后面的催化剂,且看木头姐怎么继续吹票。她目标价反正是2000。

g. Meta是我的心头肉,就像微信一样,你只有像用微信那样亲身使用Instagram, WhatsApp 和 Facebook,你才能知道全球下载量前十的这三个app的货币化能力的吓人程度。另外脸书的催化剂,除了创全球用户增长记录的Threads以外,Llama-2 AI开源大模型,Quest3 VR,都是候选的爆款。股价月线九连涨,直接把人看傻。

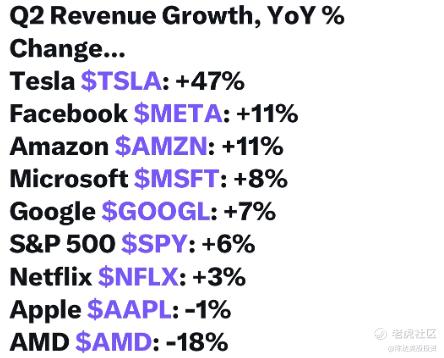

总之对于Magnificent Seven,从Bloomberg数据来看,分析师预期一片看多,普遍目标价在涨幅20%-60%之间。而他们新一季的topline的增长,也对得起这种乐观预期:

(Q2业绩增长)

而预期这东西之于人性,就是高上叠高再叠高高,永不餍足;所谓,忽上天山路,依然想物华。

2. 纳斯达克100的软肋

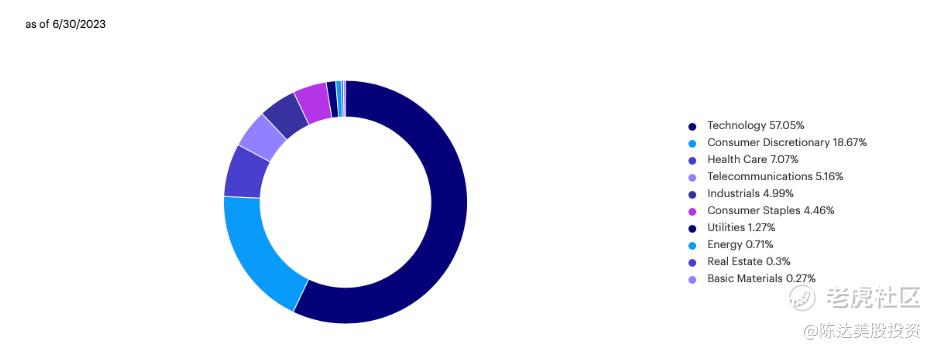

有人会说想投纳斯达克科技,那能不能直接投纳斯达克100指数呢?纳斯达克100的软肋就是无论看集中的头部还是长尾,科技纯度不够高。我们如果只是想要科技股的敞口,用纳斯达克做配置因子,就有点像一个生酮爱好者,买个汉堡只吃肉饼,多少有点不稳重。毕竟两大权重股,亚马逊一大块业务是芒格口里的goddamn retailer,而特斯拉一大块业务是带轮子的生意;正巧无论是“该死的零售商”还是带轮子的生意,巴菲特和芒格都不喜欢,所以一直也都不投。而去掉这俩,纳斯达克100的科技股占比,一下子就滑落到57%。

(纳斯达克100行业配置权重图)

我们做资产配置,最需要的其实是得心应手的配置工具,去实现比较纯粹的行业beta,因为这个beta就是“汉堡”的热量基数。你一上来把汉堡的面饼扒开,只吃里面的肉,热量基数就有可能过于贫瘠。行业敞口不足,会导致最后配置跟踪下来,现实与预期的误差走了分叉路,像极了一个迷路回不了家的小孩。行业配置式的追踪误差,我们能免则免。

3. 纳斯达克科技是更纯粹的指数

如果投资者需要更加全面与纯粹的科技股敞口,就需要比纳斯达克100指数或者标普指数更好的ETF,来做行业配置。你把纳斯达克100当成科技股exposure的话,敞口曝露了60%;但如果用纳斯达克科技指数来做exposure,未来有AI,有云计算,有新能源,有元宇宙,有脑机接口,有互联网、计算硬件、半导体芯片,敞口才能拉满。美股科技龙头公司有个同仇敌忾的属性,这种属性我们叫做,科技股的beta。

Beta就是你投资的底仓,也是你在看好某个行业发展的时候,主要的收益来源。

而在加息趋于尾声,科技股回春+GPT炸场,美股科技是2023年以及往后看,显然的投机机会。降息之下买成长,降息之下买科技,这属于华尔街男人一接吻手比导弹还要准的肌肉记忆。针对我上面所说的纳斯达克100的软肋,市场上有没有更加纯粹的纳斯达克科技股工具?尤其是,通过人民币也可以参与的投资机会。

—— 且看纳指科技ETF。

景顺长城已上市的纳斯达克科技(基金代码:159509 ),是更纯正的美股科技指数,近十年跑赢纳斯达克100科技指数,她编制方案是从纳斯达克100里只选“科技股”,筛选纳斯达克100指数中归类为科技板块 (分类标准ICB)的股票。

一、投资美股科技龙头:纳指科技前10成 份股权重和超过60%,聚集英伟达、 脸书、苹果在内的全球科技巨头;

二、能够长期战胜纳斯达克100的科技指数: 过去十年,纳指科技累计收益率 482.62% ,高于纳斯达克100指数的 376.60 % ;

三、景顺Invesco是美股市场上资管行业的龙头,而景顺长城 (Invesco Great Wall),作为国内20年老牌公募,7次荣获金牛基管理公司 。最近五年 、七年 、十年 ,景顺长城主动权益投资绝对收益均排名行业前列。本产品游景顺长城资深基金经理汪洋掌舵。

四、结语

最后说一下估值。纳斯达克100的估值,从2009年到2021年一直在膨胀,从10X到30X,十二年以来就像在牌桌上敲过牌一样,一直在坚持不懈地进行戴维斯双击——盈利水平翻了5-6倍,估值水平翻了3倍,指数涨了大约16倍。而2021年至今估值水平回落到目前的24倍的静态PE,18倍的forward PE,我认为戴维斯又可以双击了。

如果降息预期逐步清晰,那对于估值倍数的再度膨胀,再加上科技股未来20%以上的增长预期,类似于PEG的G颇高,整个估值又要回到老节奏了。降息之下买成长,降息之下买科技,又挑起我们的肌肉记忆。而纳指科技ETF是长期定投的一枚新目标。定投看纳指,纳指看科技,祝大家通过定投,抓住科技的长期机会发个财。

————————————

本文仅做分享之用,不构成任何投资建议

精彩评论

横空出世的gpt估计是今年各大考试的热门话题了

所以中国也要建设现代化科技强国

纳斯达克讨论最多的也都是那些科技股了

没办法老美就是一个科技强国