摘要:目前铜价从高点开始计算,最大跌幅已经超过10%,已经阶段性price in了一些近期的利空因素:比如欧洲近期宏观数据的走弱、海外显性库存的累积、以及对债务上限问题的担忧。目前来看,美国距离真正的衰退仍然有较远的距离,上周公布的4月PCE显示其经济内生动能依然强劲,而债务上限问题也在周末基本达成解决协议,不会成为一个潜在的风险事件。因此在近期的快速下跌之后铜价有所反弹合乎情理之中,整体来看低库存也为其提供了支撑,近期可能会进入一个新的区间震荡,等待新的驱动的到来。

一、上周COMEX铜市场回顾

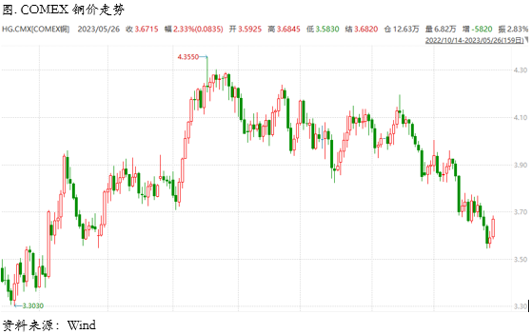

上周COMEX铜价先抑后扬,周初及周中铜价进一步下挫,周后期企稳反弹。目前铜价从高点开始计算,最大跌幅已经超过10%,我们认为已经阶段性price in了一些近期的利空因素:比如欧洲近期宏观数据的走弱、海外显性库存的累积、以及对债务上限问题的担忧。目前来看,美国距离真正的衰退仍然有较远的距离,上周公布的4月PCE显示其经济内生动能依然强劲,而债务上限问题也在周末基本达成解决协议,不会成为一个潜在的风险事件。因此在近期的快速下跌之后铜价有所反弹合乎情理之中,整体来看低库存也为其提供了支撑,近期可能会进入一个新的区间震荡,等待新的驱动的到来。

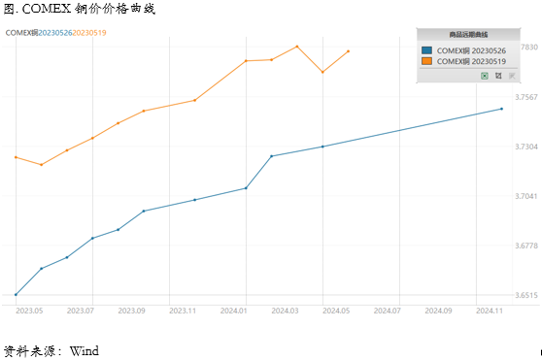

COMEX铜价格曲线整体向下位移,价格曲线近远端都维持contango结构。上周北美COMEX铜库存小幅增加,加之整个海外精炼铜库存在增加,因此虽然COMEX库存依然偏低,但是对于borrow策略而言市场并没有太大的积极性去参与,因为可以预见的是后期库存可能增加。目前对COMEX的价差结构也很大程度上取决于对美国经济的预期。目前欧洲已经出现衰退的迹象,海外精炼铜整体走向过剩的格局难以改变,因此后续库存持续累积的概率较大,borrow策略并不合适,可以择机布局lending。

二、上周SHFE铜市场回顾

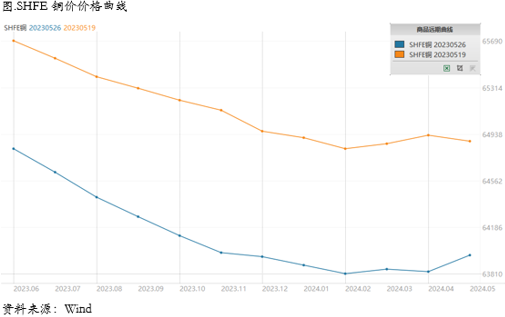

上周SHFE铜价进一步下跌后有所反弹,整体跌破63000元/吨区间,我们认为60000-63000元/吨是密集支撑区间。目前铜价下跌之后下游采购积极性依旧维持,铜杆行业开工率达到历史高点,说明价格下跌确实刺激了需求的暂时回升,库存的去化也较为显著,基本面并不支持价格再进一步大跌,除非宏观方面有更为显著的利空因素。从国内宏观面来看,目前仍然差强人意,但是价格的下跌已经阶段性定价了一些利空因素,因此可能近期一些宏观指标走弱未必能够继续承压铜价,另外5月由于有五一假期,可能PMI等指标会环比有所改善,因此我们从整体来看对铜价还是偏空的,但是在打到密集支撑区间之后,还是会有一定的反弹。

SHFE铜价格曲线向下位移,价格曲线维持back结构,月差依旧维持在相对高位。上周由于绝对价格的下跌,刺激了下游采购的积极性,社会库存进一步去化至低位水平,保税区库存也有所下降,加之市场有大户控货的行为,铜的基差和月差都出现了显著走强,也印证了我们此前择机尝试borrow的观点。目前来看,库存可能还会进一步去化,因此到6月交割之前,现货升水和月差可能都将在较高水平持续运行,并且即便进口窗口打开,可能能够补充进来的量级也相对有限,因此月差还是具有一定的想象力,建议等待月差收敛时继续borrow策略。

三、国内外市场跨市套利策略

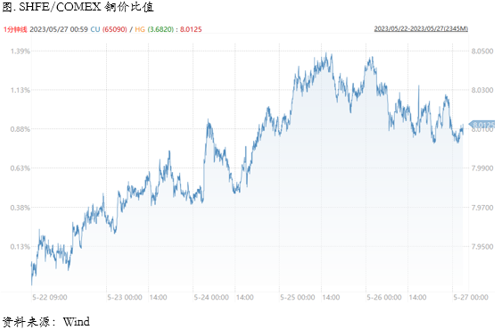

SHFE/COMEX比价震荡上行,与我们之前提示的比价往进口窗口打开、并且通过下跌来完成完全吻合。目前国内需求虽然边际回落但表现仍然尚可,尤其上周价格下跌后补库意愿还是强烈,社会库存继续下降,保税库存略微去化。再往后后续国内冶炼厂集中检修的情况较多,并且需要关注硫酸胀库的潜在影响,供应扰动会环比回升,加之单月长单进口量下降,月间的供需缺口被动放大,因此总的来看内外比价还是要按照给出进口利润的方向来做。

$NQ100指数主连 2306(NQmain)$ $SP500指数主连 2306(ESmain)$ $道琼斯指数主连 2306(YMmain)$ $黄金主连 2306(GCmain)$ $WTI原油主连 2307(CLmain)$

精彩评论

总感觉现在的铜价没什么趋势性的机会

你好像给我打开了一个新的投资的大门

你的这个套利策略我比较感兴趣