美联储释放鹰派立场,聚焦本周通胀数据!

刚刚,我分别从“美联储官员置评与CPI”,“央行淘金热与地缘政治”,“4月社融与进出口数据”,“通胀数据与港股政策”四个方面解读了基本面的一些信息,并结合鲍曼,洛根,博斯蒂克,CPI,央行,俄乌,中东,金银油,M1,M2,进出口,出海50,人民币,A股,港股,等给出了接下来的布局思路。

在英国央行和欧洲央行已经快忍不住要开始降息之际,美联储的官员继续释放鹰。

美联储理事鲍曼指出,美联储在2024年降息并不合适,她需要更长时间才能对通胀降至目标充满信心。

达拉斯联储主席洛根指出,鉴于今年前个月通胀数据逊色,现在考虑降息还为时过早。

亚特兰大联储主席博斯蒂克表示,尽管通胀的放缓步伐也较为缓慢,但他仍相信美联储今年将进行一次降息。

据CME“美联储观察”:美联储6月维持利率不变的概率为96.5%,降息25个基点的概率为3.5%。美联储到8月维持利率不变的概率为74.6%,累计降息25个基点的概率为24.6%,累计降息50个基点的概率为0.8%。

目前市场的预期整体上与美联储官员想要引导的预期趋于一致,即2024年年内存在1-2次降息,每次25个基点,有可能就是9月和12月。当然,实际的情况,需要结合接下来美国最新的经济数据。

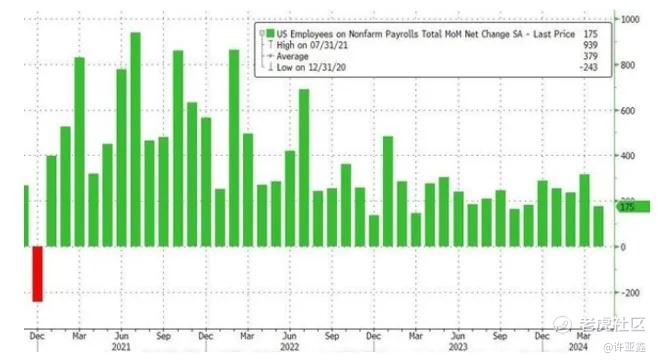

大家应该还记得月初的非农就业报告吧?差于预期的那份数据。

美国4月非农就业人口增加17.5万人,预期24万人,3月前值从30.3万人上修至31.5万人。4月非农就业大幅不及预期,与预期之差,为2021年12月以来最大。2月的非农就业人口下修3.4万人,从27万人修正为23.6万人。

美国4月非农失业率3.9%,预期3.8%,前值3.8%。失业率大致处于2022年1月以来的最高水平。美国4月平均每小时工资同比3.9%,预期4%,前值4.1%。

这份数据事实上已经变相的否定了鲍曼的说法,即美联储年内可以按兵不动。

劳动力市场的降温,会让市场的焦点转向本周的通胀数据。如果本周三的通胀数据爆冷,那么会抬升市场对于美联储的降息预期,即9月份降息的概率会加大,甚至不排除市场会对6月份进行一定的押注;反之,通胀数据爆表的话,那么年内两次的降息预期甚至可能会变成一次。

美联储抗通胀的“最后一公里”,被房租扼住喉咙。居高不下的房租正在阻碍美联储的抗通胀斗争。

由于住房通胀的权重高达CPI指数的三分之一和PCE物价指数的六分之一,因此对整体通胀的影响很大。而住房通胀中,房价会受到投资因素的影响,房租则更能反应市场的真实情况,因此后者比前者更为关键。

虽然同在一颗蓝星,但是情况完全不同,真是避之砒霜,吾之蜜糖。

我们这边,为了房价能够企稳,除了那六个以外,各大城市都已经脱得差不多;他们那边,为了通胀能够下降,需要压制房价和房租的上涨。

要我说,长痛不如短痛,美联储你就别硬撑了,早降早超生。再不降息,今年还得亏多少钱啊?这个代价真的值得吗?!

-END-

$NQ100指数主连 2312(NQmain)$ $SP500指数主连 2312(ESmain)$ $道琼斯指数主连 2312(YMmain)$ $黄金主连 2312(GCmain)$ $A50指数主连 2403(CNmain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

😂😂😂