大华亚太绿色房地产信托ETF开始交易,资产管理规模超8,000万新元

大华亚太绿色房地产信托交易所买卖基金于11月23日在新交所开始交易,初始资产管理规模(AUM)为8,300万新元。该ETF上市后,新交所上市交易的REIT ETF数量达到5只,总资产管理规模超7.8亿新元,较去年同期增长近80%。同一周内上市的另一只ETF以最近推出的iEdge-UOB APAC Yield Focus Green REIT指数为基准。该指数由亚太地区的50只高收益房地产投资信托(REIT)组成,符合全球房地产可持续评估体系(GRESB)的环境因素评估标准。

GRESB是一家行业领先机构,成立于2009年,为金融市场提供可操作且透明的环境、社会和监管(ESG)数据,并对ESG数据进行收集、验证、评分和制定基准,为投资者、资产管理公司和整个行业提供商业智能、参与工具和监管报告解决方案。截至2021年10月,超过140家机构投资者(总资产管理规模超47万亿美元)使用GRESB评估体系更好地了解其资产组合的表现。

iEdge-UOB APAC Yield Focus Green REIT指数和iEdge APAC REIT指数的总回报率均已从2020年的下跌中有所回升,并均于2021年6月10日超过2020年2月高点。这使得这两只指数的年化总回报率达到8.4%。全球REIT收益率对国债的溢价在2021年的部分月份内为全球REIT市场提供了支持。从美国10年期国债收益率于3月31日达到近1.75%的高点至8月初近1.20%的低点,全球REIT反弹了约15%。相比之下,自8月3日以来,美国10年期国债收益率已回升至约1.60%,全球REIT上涨3%。

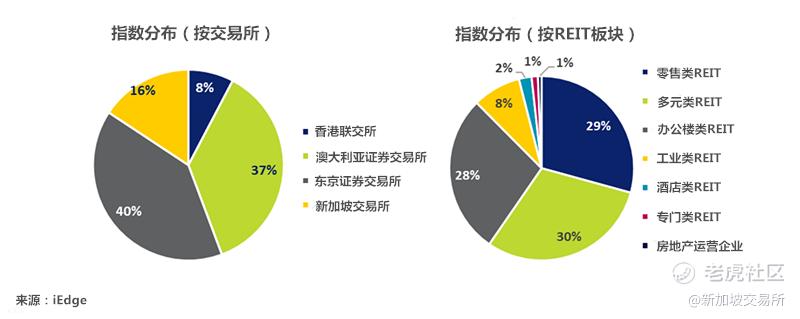

在9月进行的最近一次半年度审核中,该指数主要获得加权的REIT包括多元类REIT、零售类REIT和办公楼类REIT,其中,该指数40%的成分股在日本上市,36%在澳大利亚上市,16%获得加权的在新加坡上市,8%获得加权的在香港上市。

iEdge-UOB APAC Yield Focus Green REIT指数的50只成分股中,有9只在新加坡上市。其中包括凯德综合商务产业信托、由丰树集团发起的全部4只REIT、星狮物流商产信托、$新达产业信托(T82U.SI)$ 、$吉宝房地产信托(K71U.SI)$ ,以及商业信托—$腾飞印度信托(CY6U.SI)$ ,这印证了S-REIT板块的多元化。

iEdge-UOB APAC Yield Focus Green REIT指数在评估REIT时重点关注环境指标(包括能源消耗、水资源消耗、温室气体排放和绿色建筑认证)。简言之,通过采用“向绿色倾斜”评估标准,iEdge-UOB APAC Yield Focus Green REIT指数成分股与该指数的非绿色市值加权版本相比,减少7%的温室气体排放、12%的水资源消耗和9%的能源消耗,并保持极具竞争力的股息收益率。该指数过去10年的平均收益率约为4.7%,该ETF的年总费用比率则保持在0.8%。

“向绿色倾斜”评估标准的逻辑在于,房地产业供人居住,联合国环境规划署数据显示,房地产业因此是具有最大碳足迹的行业之一,温室气体排放和能源消耗分别占全球的30%和40%。因此,随着环境和社会意识的提高,气候问题逐渐成为该行业关注的重点。这意味着企业租户将重新评估战略以实现可持续发展目标,资产组合投资者将重新评估搁浅或过渡风险敞口。

全美房地产投资信托协会(NAREIT)认为,房地产投资信托的利益相关者受到企业ESG表现的影响正逐渐加大,并对其展现出浓厚的兴趣,房地产投资信托和公开交易房地产亟需与ESG因素挂钩,且这一趋势正在不断加速。

对ETF的投资

交易所买卖基金(ETF)是一种在证券交易所上市交易的投资基金。多数ETF旨在追踪指数的表现,并提供进入包括本地股票、国际证券、债券、大宗商品或货币市场在内的各类市场和资产类别的渠道。

每只ETF可帮助投资者了解构成标的指数资产的表现。如果通过购买单一股票来构建类似的投资组合,那么投资ETF的成本也会更低。它还为个人投资者提供了难以触及的国际市场敞口和各资产类别敞口。

ETF细微结构变化

值得注意的是,新交所上市的所有ETF将发生以下变化,自2022年1月17日起生效:

- 新交所上市ETF的标准每手买卖单位将减至1个单位。

- 所有ETF的强制下单范围由现有+/-30个变动价位修订为+/-10%。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。