富途监管事件研究笔记

作者:Eva, Manta, Kai

报告时间:2021年10月29日

投资模型:长期核心价值+主观认知差

核心逻辑

长期价值+主观认知差的典型案例,富途作为快速增长的互联网龙头券商,因监管产生恐慌出现超跌,出现主观认知差。

1. 预期未来监管将看齐外国券商(例如美国盈透)。换句话说,外国券商如何在国内开展业务,以富途为代表的跨界互联网券商也将以同样标准开展业务。

海外券商盈透等、内资券商富途等均属于海外金融机构,虽然具备海外金融牌照是合规的金融公司,但是不具备中央颁布金融牌照,无法在大陆境内实行展业。

2.不能在国内展业不代表不能有中国用户。海外券商无法在国内进行推广和宣传,其大陆用户增长会受到影响;大陆用户持有境外银行账户及外币,其开户注册属于用户自己行为,不受中国证监会保护。

3. 富途海外用户不受影响。富途本身有海外用户,海外业务不受此次监管影响。2021年是富途发展海外市场的元年,2021年一季度净增有资产客户数中,中国香港、新加坡及其他海外客户占比超70%。

01 投资富途的核心问题?

1. 富途会不会倒闭?

不会。今天下午新闻发布后,许多投资者担忧,富途为代表的互联网券商会因监管出现类教培行业集体坍塌的现象。不会的原因有以下2点:

1)富途的经营主体注册在境外,分别在世界各地推广业务遵循各地法律:公司在境外拥有合法合规的牌照并受到相应监管,当公司本身不违反当地法律,就不会出现法律风险。

例子:日本银行在日本拥有合法牌照。美国留学生可以开设日本银行的账户,但日本银行不可以去美国宣传,美国监管也不会保护该留学生在日本银行账户的安全问题。

换个例子,若一家日本银行80%的储蓄来自一位美国大富翁,美国无法通过监管让美国大富翁把里面的钱都取出来。

中国证监会在2016年时就在官网回应了相关问题,态度与现在相差无几。

2)公司现金流良好已实现盈利:2012年4月,富途证券在香港成立;2012年10月,获香港证监会发牌并成为香港交易所参与者,正式对外营业。

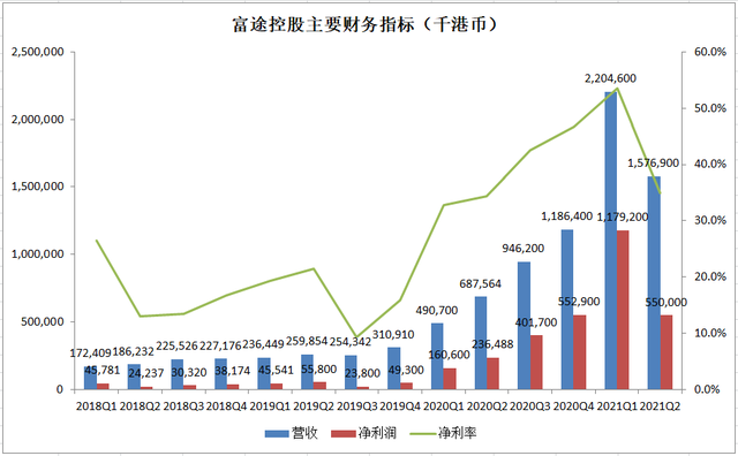

富途有三种业务类型,分别是经纪业务、融资融券业务、其他业务。公司2021年Q2业绩同比去年增速平均超100%,但环比2021Q1有所下降,主要由于市场变化用户交易频次及意愿降低。但根据数据,已经在3年来持续实现盈利,不会出现倒闭的情况。

2. 富途在大陆还会不会有新用户?

会。境内不能展业不代表不能有新用户,富途现在注册用户达到1600万,有资产用户达100万。就算只能面对存量的1600万注册用户,也会有一定比例的有资产用户不断增加。

分市场来看,富途的市场当前主要包括:大陆市场;香港市场;新加坡市场;美国等其他国家市场。

其中,中国大陆是人口和投资潜力大的市场。大陆居民海外有资产配置的投资者潜在规模约为 3300 万,到2023 年或达 6600 万。2018 年中国内地居民在海外的资产为 1.4 万亿美元,投向股票的比例为 21.4%,预计2023 年跨境互联网券商可覆盖的境内居民海外股票类配置约为 2000 亿美元。假设2023年6600万投资者中有20%左右投资海外股票或者购买基金,则对应的大陆潜在人口2023年约1320万。

目前富途粗略估计覆盖了五十万以上的有资产人群,相较于A股投资者破亿的量级,还有很大潜力。

3. 富途在海外会不会增长?

会。2021年是富途大力发展海外市场的元年,2021年一季度净增有资产客户数中,中国香港、新加坡及其他海外客户占比超70%。富途证券在2021Q2实现有资产客户数破100万人,较去年同比增长230.2%,其中新加坡贡献了超过50%的新增有资产用户。

香港地区:个人投资者约 240-250 万人,目前富途已经覆盖了20万以上,长期有望覆盖90万以上。

新加坡地区:个人投资者约100-120万,长期有望覆盖30万。

美国地区:互联网券商用户约1000-1500万,覆盖有望覆盖50-100万。

02 三型归类:主观认知差反转

主观认知差是市场对公司的认知尚未形成共识之前,到形成共识的过程中,股价往往会出现非常大的单向波动。

此时此景,富途证券和老虎证券经历的就是万木三型中的主观认知差。市场认为监管将损害公司的大部分利益甚至会因此倒闭,但实则公司客观没有出现巨大变化。富途为代表的互联网券商已转战海外且现金流和增长良好。

同时,长期价值型是在赛道中能够长期成长的龙头公司。富途自创立以来稳步发展,季度用户留存率连续保持在97%以上。依托腾讯的用户体验基因,在产品体验持续深耕。持续用技术满足用户痛点。技术方面无论是自研交易系统、托管系统还是暗盘功能、数字货币功能等,技术研发一直处于领域优势。于2021年开启全球化元年,海外用户逐步增长,满足长期价值型公司。

03 万木投资决策:三率分析

1. 赔率:若判断正确上涨空间有多大?若判断失误下跌空间有多大?

判断正确,富途长期如果能获得170W +的新增入金用户,有3-4倍的上涨空间。此判断基于的假设:ARPU为$960,入金用户数量预期达到170W(仅香港/新加坡/美国地区的终值相加),截止Q2 2021有资产用户已经超过100W;EBITDAMargin为60% 。

判断错误,短期如果监管收紧+ 股市由牛转熊(即留存入金用户流失+交易量下降),FUTU长期入金用户保持在100W,ARPU下降到 $800, 有10%-30%的下跌空间。

2. 概率:投资决策逻辑的准确率是多少?

判断的准确率取决于下一步监管方向,若监管方向保持在不允许国外券商在国内展业的程度(概率大),境内用户可以继续开户,则判断准确率高。如果监管继续收紧(概率低),涉及到券商开户限制甚至停止使用,则判断准确率低。

3. 斜率:对未来股价走势的主观预判?

短中期:我们认为富途会在底部出现筑底行为,半年内出现30%-50%涨幅。

长期:关注监管风险、中概股牛转熊交易量下降带来的收入减少、政策监管事件可能形成的估值底部和波动,长期将随着市场情绪和交易量恢复迎来稳步上行。

04 万木评级及估值

1.三评

评星(行业地位及竞争力)

4星:富途(跨境互联网券商)

评级(三年后预估市值比现市值涨幅)

B级:3-5倍

评风险(任何因素可能导致半年内的股价下跌)

黄色:20 %以内

2.估值

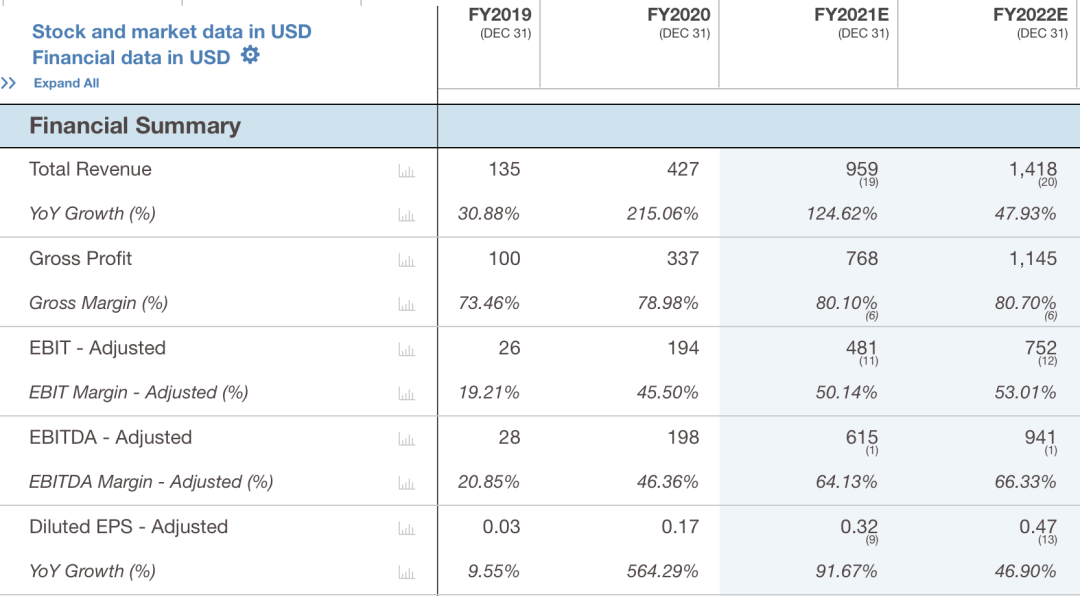

目前富途2021年的估值在 EV/EBITDA 13x, EV/Sales 为8.6x。如果明年收入增长30%, 目前EV/EBITDA 13X 属于低估;如果明年收入增速>50%,目前股价超低估。华尔街 2022E 收入预期为14亿美金(同比增长48%)

富途的收入预期及财报数据

投资风险

1. 互联网金融相关的政策进一步紧缩;

2. 券商本身就是强周期行业,是股市前置的导向灯,警惕大市风险;

3. 中概股的监管政策收紧;

4. 新股(打新)情绪持续低迷;

5. 海外市场拓展速度不及预期;

6. 互联网券商竞争对手和传统券商冲击

-全文完-

作者免责说明:

本报告的信息来源于已公开的资料,本人对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本人于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌。过往表现不应作为日后的表现依据。在不同时期,本人可发出与本报告所载资料、意见及推测不一致的报告。本人不保证本报告所含信息保持在最新状态。同时,本人对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本人不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本人无关。市场有风险,投资需谨慎。投资者不应将本报告为作出投资决策的惟一参考因素,亦不应认为本报告可以取代自己的判断。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 猫喇多纳李智峰·2021-11-06纯多头言论?有意义?点赞举报

- Axejames·2021-11-16👍点赞举报