希望教育(01765)野蛮扩张的“后遗症”

低估值的公司并不一定是好票,但优质且低估股绝对是价值投资者的“菜”。教育板块不缺低估值的标的,受政策影响,板块经历了两年的熊市,个股估值普遍大幅下杀,较高点基本腰斩,同时诞生了大量的破净股。

$希望教育(01765)$ 是在港股规模上仅次于中教控股的职业教育机构,但相比于中教,板块走熊期间该公司跌的更深,从3.42港元跌至0.59港元,16个月的时间跌幅高达83%,PB跌至0.5倍。不过近期教育板块持续回暖,本月中教控股涨幅超过40%,希望教育本月涨幅超过30%,资金流入明显。

在这波反弹中,希望教育得到南向资金关注,港股通资金持续增持希望教育,从6月9号至今合计增持了3.94亿元,以期间股价中位数算相当于增持了2.4亿港元,目前持股比例25.87%。实际上,在职业教育板块中,该公司是港股通资金持股份额最高的标的,相比于宇华教育及中教控股,分别高出10.67个百分点及19.4个百分点。

值得注意的是,虽然近期教育股持续反弹,但相比于两年前的高位仍处于谷底,不过板块投资已重新回归基本面,被错杀的个股将重新得到资金重视。希望教育估值低,机构关注度高,那么该公司基本面能否支撑其股价持续走高呢?

“高负债”下的收购扩张

智通财经APP了解到,希望教育拥有本科院校、专科院校以及技师教育三大板块的高等职业教育机构。该公司(2018年7月)上市之前,主要在四川、贵州及山西三个省份运营9所学校,上市之后通过收购扩张,将市场覆盖西南区域、华东区域、华北区域、华中区域及西北区域合共运营21所学校,此外在海外拥有2所学校。

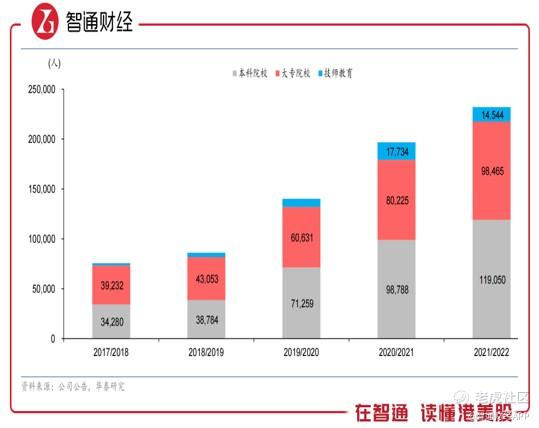

外延式扩张驱动业绩持续高增长,2018-2021财年,该公司收入复合增长率超过30%,净利润复合增长率超过50%,2021/2022 学年,该公司总在读学生人数达 232059人,较上市前(2017/2018学年)增长了2.16倍,复合增长率达到33.3%。2022财年上半年,该公司收入及净利润分别为15.27亿元,同比增长28.99%。

实际上,从成长的角度看,行业发展策略具有一致性,上市后业绩主要为外延式扩张贡献。以龙头中教控股看,上市时间较希望早近一年,上市前只有3所学校,12.1万名学生(2018财年),上市后学校增至14家(国内12家,国外2家),学生增至30.9万名,2018-2021年,中教控股学生人数及收入复合增长率分别为26.4%及40.3%。

对比而言,希望教育和中教控股外延式扩张对业绩驱动趋于一致,但中教控股收购的学校覆盖学生多,且平均学费也比希望高出近20%,主要为扩张的区域有所差异,希望主要覆盖偏中西部地区,而中教则是偏东部。此外,中教海外布局在澳大利亚,而希望则是东南亚(马来西亚和泰国)。

从资本支出的方向看,两家公司均主要用于收购及学校等固定资产支出,每年也均超过10亿元,但实力有一定的差异,截止2022年2月,希望教育账上(现金+金融资产)有9.14亿元,而中教控股有49.4亿元。希望教育扩张明显要激进,导致资产负债表“失衡”,负债率高达87.1%,而中教为50.73%。

希望教育走了“先扩张后治理”的发展路径,但负债表已经发出警报,如果一味扩张可能会导致负债表失衡,而身陷偿债泥潭。其实该公司发展路径也有类似案例,前期大肆扩张后,流动负债高企,拖累业务经营以及盈利水平,之后在一两年时间里处理负债问题,基本没啥扩张动作,业绩也逐步落后于同行。

未来盈利水平存隐患

智通财经APP了解到,2022财年上半年,希望教育的毛利率为50.74%,较上市前高5.4个百分点,不过在行业中处于中等水平,比如中教控股为59.25%。其实扩张对毛利率影响很小,主要为成本构成上以教师成本为主,在占比上趋同性高,不过对各项费用影响较大,这也削弱了希望教育盈利能力。

2022财年上半年,希望教育三项费用率(销售、行政及融资)分别为8.61%、12.78%及8.58%,合计为29.97%,净利率为28.17%。该公司利润表还是比较干净的,其他收入占比很小,也没有公允价值的变动,表上净利润基本为核心经营性利润。作为对比,我们同样选择中教控股,其三项费用率分别为3.1%、15.85%及5.73%,除了行政费用,其他两项明显要比希望低,而净利率(扣除了公允价值变动)为36.03%。

选择中教控股作为全面对比,主要为在规模上相对接近,且扩张及发展模式上趋同,具有较大的参考价值。若对比其他同行看,希望教育盈利水平处于行业中等偏上水平,2022财年上半年,规模接近的宇华教育及新高教净利率分别为45%及33.3%,规模往下看,比如建侨教育为26.2%。

不过在未来盈利风险上,希望教育仍有较大的隐患,该公司负债率过高,使得融资成本比同行高,未来可能持续拖累盈利水平。值得一提的是,同样是通过扩张驱动业绩,该公司商誉风险要比中教低,截止2022年2月,其商誉值(无形资产+商誉)占比净资产仅为40.1%,而中教高达56.62%。

长期估值或被压制

希望教育通过高负债收购驱动业绩成长,但在负债治理预期下,或将制约其持续性成长动力,外延式预计将放缓,主要靠内生,同时也可能将削弱其盈利能力。从内生角度看,主要为学生的扩张,该公司校舍的使用率为87%,平均下来各学校尚有55%的土地可供开发利用,有一定的上升空间。

不过开发需要动用资金,该公司目前的账上现金以及负债水平对新建及收购支撑都较弱,靠目前已经拥有的校舍驱动,内生成长空间有限。但职业教育都在讲产融结合,以此获得更大的招生空间,该公司也不例外,该公司目前拥有2000多家企业合作库,未来不排除通过校企合作的方式扩张以减轻资金压力。希望教育扩张预计放缓,在谈的以及未来可能要收购的标的可能会搁置,为账上充裕的中教控股带来机遇,有更多的存量学校作为收购标的。

从估值上看,希望教育目前的估值很低,PE(TTM)仅为7倍,PB仅为0.5倍,在整个教育板块处于偏下水平,存在低估。中教控股上述指标分别为8倍及1.1倍,从质地来看,中教控股基本面要比希望教育好,未来增长预期高,特别是在盈利能力上,希望教育存在削弱的预期。

总结而言,希望教育股价能否持续走高,在于投资者如何看待其高负债问题以及未来基本面预期,可以预见的是该公司未来将工作重心放在负债治理上,扩张大概率会放缓,长期来看这可能会压制其估值上升。不过目前来看,该公司低估值仍在板块中有优势,短期仍具有上涨动力。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。