安全边际——巴菲特永不亏损的投资秘诀

点击蓝字关注,教你像大师一样投资!

本文首发于价值大师网 GuruFocus.cn,转载请注明出处。如果您喜欢我们的文章,请将我们设为星标,方能保证定时收到我们的推送!本文不构成投资建议,不具有任何指导作用,文末“阅读原文”链接中给出的股票仅供学习交流,并非荐股。股市有风险,投资需谨慎!本文最初发表于2021年6月。

点击文末“阅读原文”访问价值大师中文站!

巴菲特有两个最重要的投资原则:第一,永远不要赔钱;第二,永远不要忘记第一条。

图源网络

那么在实际投资操作中,巴菲特是如何牢牢遵守以上两条投资原则呢?巴菲特在伯克希尔1992年年报中指出:

“......我们强调在股票的买入价格上留有安全边际。如果我们计算出一只普通股的价值仅仅略高于它的价格一点点,那么我们不会对这只股票产生兴趣。我们相信这种‘安全边际’原则是投资成功的基石。”这正是巴菲特永不亏损的投资秘诀,也是价值投资之父本杰明·格雷厄姆尤其强调的一点。

格雷厄姆认为,“安全边际”是价值投资的核心。

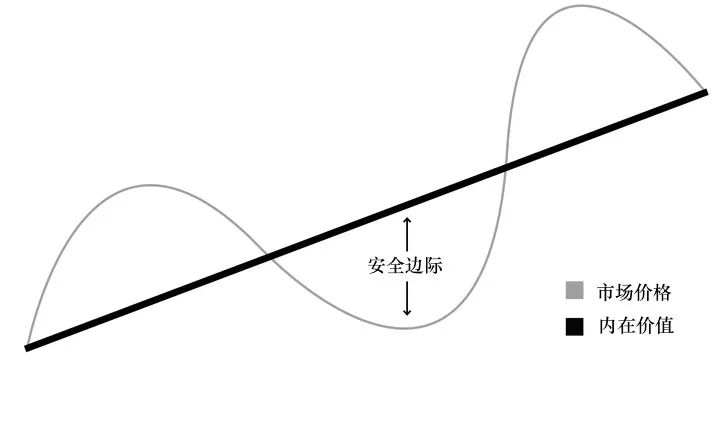

尽管公司股票的市场价格涨落不定,但大多数公司还是具有相对稳定的内在价值的。训练有素且勤勉的投资者能够精确合理地衡量这一相对稳定的内在价值。因为股票的内在价值与当前交易价格通常是不相等的,基于安全边际的价值投资策略通过公司的内在价值的估算,比较其内在价值与公司股票价格之间的差价,当两者之间的差价(即安全边际)达到某一程度时就可选择该公司股票进行投资。

图源网络

格雷厄姆在书中表示:“为了实现真正的投资,买入的股票必须有一个较大的安全边际。并且,真正的安全边际可以由数据、有说服力的推理和很多实际经验得到证明。”

格雷厄姆指出:“有时候,投资于估值过低股票的投资者在股市中失败的概率可能更大。因为市场上总会有大量估值过低的股票,并有不少投资者都在寻求此类公司。但这些股票的价格往往不会在短时间内就回归到内在价值附近,而是会继续反方向下跌,用时间来考察投资者的坚定性。大多数情况下,市场总会将其价格提高到与其内在价值相符的水平。理性的投资者很少会抱怨股市的反常,因为反常中往往蕴含着机会和利润。”

格雷厄姆告诫投资者,“市场的价格波动只给真正的投资者提供了以下两个信号:当价格大幅下跌后,提供给投资者低价买入的机会;当价格大幅上涨后,提供给投资者高价卖出的机会。”

图源网络

巴菲特也认为安全边际是投资中最重要的概念:

“如果一定要把价值投资的秘诀浓缩为几个字,我应该会总结为四个字:‘安全边际’。自从这个概念被格雷厄姆提出后,我已经研究它数十年了,但我至今仍然认为‘安全边际’的投资策略非常正确。投资者往往非常容易忽视这个非常简单的投资概念,这也导致了他们在90年代末遭受了重大的损失。

格雷厄姆认为,投资者要把市场波动看作是朋友而不是敌人,投资盈利有时来自对朋友的愚忠而非跟随市场的波动。我认为,格雷厄姆的这些思想,将会永远成为理性投资的基石。”

在如何计算股票价值,寻求最大安全边际方面,巴菲特早期所给出的建议是:“投资者应该买入那些使用贴现现金流公式计算出的最便宜的股票,无论公司是否在增长,无论公司的盈利是波动还是平稳,或者无论市盈率和股价与每股账面价值的比率是高是低。”

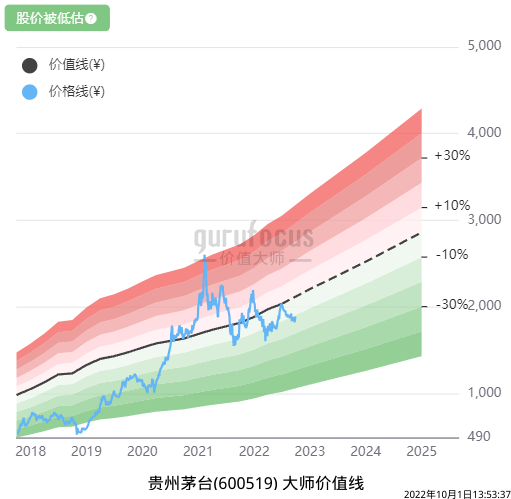

价值大师网为投资者们提供了每支股票的DCF(即现金流贴现模型),用于计算股票的内在价值,并根据内在价值计算好了对应的安全边际,如图所示。

DCF计算器,来源:价值大师网

需要注意的是,我们认为公司可预测性评级大于三颗星时,DCF模型得到的结果才具有参考价值。有关DCF模型的更多内容,欢迎阅读:【教程】股票页·DCF计算器

这也是巴菲特早期所采取的“捡烟头”投资策略,属于格雷厄姆贯彻始终的深度价值投资。格雷厄姆和巴菲特通过买入大量这种安全边际极高的股票赚了很多钱,其中不乏有股票价格在其每股净流动资产之下的“特价股票”。

您可以通过价值大师GuruFocus榜单选股下的“格雷厄姆特价股票”,选出这些特价股票。

榜单选股,一键选出大师策略股,来源:价值大师网

但巴菲特很快发现这种投资方式并不能总是行得通,深度价值投资也有很多限制:首先就是这类公司质量都比较差,一旦公司清算或股价超过每股净资产,就需要不断换手,不断在股市中寻找这些公司;另外这些公司往往都是市值不大的小公司,股票交易量小,容纳的资金量不是很多,随着巴菲特管理的资金越来越多,深度价值投资也不再适用。

在犯下投资生涯中最大的错误,即买入伯克希尔之后,巴菲特痛定思痛,决定“要以合理的价格买优质公司,而不是以一个好价格买一个一般公司”。这也是巴菲特传奇投资生涯的真正开端。

"当然,即便是对于最优质的公司,你也不能买价过高。买价过高的风险经常会出现,而且我认为现在所有股票,包括那些竞争优势在未来必定长期持续的股票,这种买价过高的风险已经相当大了。

贵州茅台大师价值线,来源:价值大师网

投资者需要清醒地认识到,在一个过热的市场中买入股票,即便是一家特别优秀的公司股票,他可能也要等待一段更长的时间后,公司所能实现的价值才能增长到与投资者支付的股价相当的水平。"

正如格雷厄姆所说:"安全边际概念可以被用来作为试金石,用来区别投资操作与投机操作。"

巴菲特之所以非常强调安全边际策略,原因是影响股票市场价格和公司经营的因素非常复杂,而人的预测能力是非常有限的,很容易出现预测失误。

因此股价波动是难以准确预测的,尽管股价长期来说具有向价值回归的趋势,但如何回归、何时回归是不确定的。公司价值也是难以准确预测的,同时受到公司内部因素、行业因素、宏观因素的影响,而这些因素本身是变化和不确定的,对公司价值的影响更是不确定的。

图源网络

安全边际是对投资者自身能力的有限性、股票市场波动巨大的不确定性、公司发展的不确定性的一种预防和保险。有了较大的安全边际,即使我们对公司价值的评估有一定的误差、市场价格在较长的时期内仍低于价值、公司发展受到暂时的挫折,都不会影响我们投资本金的安全性,这样也可以保证我们取得计划中最低的回报率。

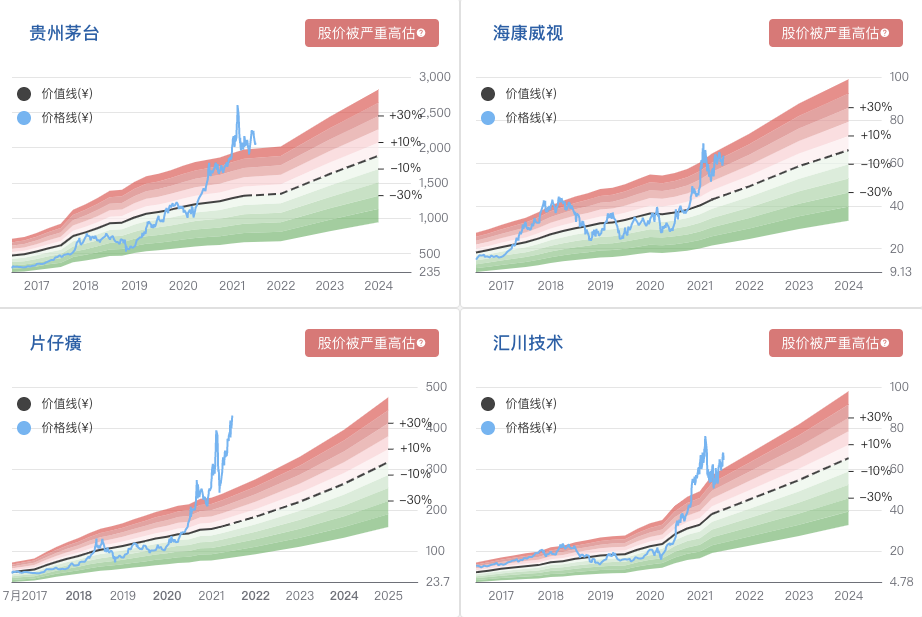

价值大师网提供的大师价值线,结合多种估值模型,可以让投资者一眼看出公司估值情况,以及该公司是否具有安全边际。点击阅读原文,查询股票的安全边际。

图源:价值大师中文站

点击文末“阅读原文”访问价值大师中文站

*本文作者/译者不持有文章中提到的股票,且近72小时内无任何买入计划;本文内容不构成投资建议,不具有任何指导作用。文中图片除非有标注外,均来源于网络;如若侵权,请联络删除。本网站及其相关通讯中的信息无意成为,也不构成投资建议或推荐。在任何情况下,价值大师网都不对任何会员、顾客或第三方因使用网站上发布的任何内容或其他材料负责。本网站上的信息不以任何方式保证其完整性、准确性或任何其他方面。在任何情况下,价值大师网都不对任何会员、顾客或第三方因使用网站上发布的任何内容或其他材料负责,亦不对与使用或无法使用价值大师网,或与网站发布的任何内容有关的一切损害负责,上文提到的损害包括但不限于任何投资损失、利润损失、机会损失,以及特殊损害、附带损害、间接损害、后果性损害或惩罚性损害。

点击“阅读原文” 访问价值大师网

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- khikho·2022-10-03为了实现真正的投资,买入的股票必须有一个较大的安全边际。并且,真正的安全边际可以由数据、有说服力的推理和很多实际经验得到证明1举报