消费行业能否逐步迎来复苏?从清洁电器ODM龙头富佳股份说开去

记者丨宁晓敏 见习生丨 陈力

出品丨鳌头财经(theSankei)

时语有云:人生致富靠康波。今年经济主线一是美联储加息周期的终结,二是防疫政策放开后中国经济重启。不过根据康德拉季耶夫理论,2023年大概率仍处在经济复苏的起点,投资者们仍需按辔徐行。尽管市场上有较多人担忧疫后经济的“疤痕效应”,但我们仍可从一些数据中发现经济企稳的“贝利珠”。

过去一年压抑的消费需求 充分释放了吗?

据奥维云网及久谦咨询统计的2023年1-2月的家电行业数据分析,清洁电器赛道整体销售暂时保持稳健。

除扫地机销售额有所承压外,洗地机行业在高基数下仍维持较高景气度。扫地机行业累计销售额同比下滑19.71%至10.38 亿元,1-2 月洗地机行业累计销售额同比增长25.47%至10.20 亿元/37.67。

清洁电器零售端的激烈角逐,让分析师们着眼产业链自下而上的回溯。

有券商研报提到,除品牌企业科沃斯、石头科技之外,也应对产业链中游清洁电器的代工厂商予以关注,其中提及了春光科技(代工客户为追觅)、富佳股份(603219.SH,代工客户为米博)等厂商。

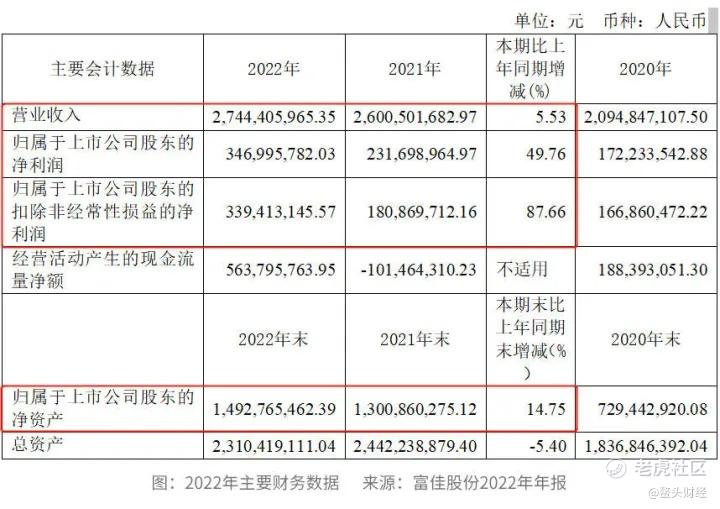

3月21日晚间,富佳股份正式披露2022年年度报告,其营业收入、归母净利润、扣非净利润同比均获增长,归属于上市公司的净资产也同时增厚。

公告显示,2022年公司录得营业收入27.44亿元,同比增长5.53 %;归母净利润3.47亿元,同比增长49.76 %;扣非净利润为3.39亿元,同比大幅提升87.66个百分点。

笔者注意到,今年较早发布年报的上市公司并不多,富佳股份是其中之一。这份底气来自于该公司在过往一年力克时艰的努力与业绩稳健增长的硬实力。

2022年度,受到欧美通胀、国际局势、疫情防控等多重因素影响,家电市场遭受重挫。

据全国家用电器工业信息中心数据显示,去年一季度家电规模整体同比下滑12.30%,第二季度、第三季度逐渐恢复,前三季度市场规模为5,224亿元,同比下降8.9%。尽管报告期内压力重重,但富佳股份拒绝“躺平”。

基于供应链整合、项目PMP管理及产品品质管理等核心竞争优势,富佳股份主动贴合市场驱动因素——生产生活回归常态后的消费需求复苏,同时加码企业端和渠道端的联合推广,抓住了市场的“拐点”。

拆解公司全年度分季度财务数据可见,无论营业收入、归母净利润或扣非净利润指标都在各季度保持“小步快跑”的良性节奏。经营性现金净额流更是始终维持在1.07-1.92亿元区间内,侧面佐证了公司产品较强的竞争力、较好的回款能力及经营发展潜力。

用产品升级、品类更新改善收入结构

富佳股份身处清洁电器赛道中游,作为全国十大吸尘器出口企业之一,其众多产品的销售覆盖北美、欧亚等30多个国家和地区,客户包括Shark、伊莱克斯、戴森、方太、米家等国内外著名品牌。

其产品具体分类包括:无线锂电吸尘器、有线吸尘器、多功能无线拖把、智能扫地机器人以及电机等。据年报公告,如从收入成本角度分析,公司去年营业成本为21.92亿元,同比略增1.37 %;在整体营收筑牢的基础上,其综合毛利率为20.11%,同比增长3.28%。

具体而言,除多功能无线拖把毛利率略低于15%(系该品类客户需求下降,销售收入减少),其余产品品类的毛利率均保持在20%左右;公司全产品品类的毛利率均录得同比增长,这得益于其收入结构的日益完善及多元化。

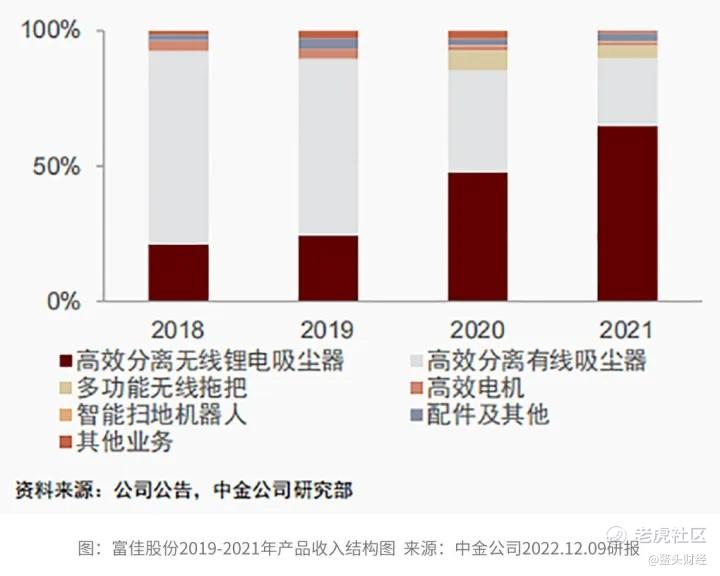

富佳股份的吸尘器业务贡献了公司业绩的绝大部分,堪称业务基石。

值得一提的是,近年来随着消费需求升级,无线化、智能化、集成化显著影响消费者习惯,这块核心业务的销售结构亦得到同步改善,无线锂电产品份额自2018年起逐年提升。

截至2022年报最新数据,无线锂电吸尘器收入为16.75亿占比营业收入61.02%。

年报披露,从富佳股份在联合方太推出新型洗地机之后,也和美国JS环球生活共同推出洗地机重磅新品;并有新品类商用美容仪已经顺利通过试产,取得了ISO13485体系认证,为量产做好了前置工作。

销售净利率这一指标通常反映销售收入增加同时,以更多利润来开展经营的能力,既体现了盈利能力,也反映可成长性。

富佳股份作为 ODM厂商,不仅销售费用率显著低于品牌厂商,更可喜的是公司近年来的规模效应拉动了管理费用比率进一步下探。

据年报披露,2022年度公司管理费用为8246.32万元,同比再降4.59个百分点。这一良好的费用管控能力进一步支撑了公司在销售净利率这一关键指标上的逐年突破,该指标已从2018年的9.46%提升至2022年的12.71%。

海陆双向发力 切入新赛道 锻强硬核力量的“富佳模式”

宁波是国家改革开放初期外向型经济的策源地。作为宁波本土企业,富佳股份也伴随这一大势逐步成长而起。

年报数据显示,公司2022年度海外业务收入为23.30亿元,占比高达84.9。但随着国际间生产要素的流动及产业链圈的迁移调整,系统性风险始终也在酝酿之中。

富佳股份有着不少外向型企业面临的单一客户集中度高 、国际贸易环境波动、原材料成本及汇率波动等共性问题。

尽管公司对第一大客户JS环球生活的依赖度自2018年至今逐年降低,但2022年销售占比仍达82.21%(2018-2022年分别为:92.66%、88.98%、87.89%、83.52%、82.21%)。若JS环球生活调整经营战略调整,甚至减少采购量,公司的业绩恐将受负面影响。

笔者还注意到,自2018年起中美的持续贸易摩擦给对外出口产生了不利影响。

另外,近年来石油价格震荡与供需调整也引致富佳股份的ABS、MABS等塑料类原料价格波动明显;与此同时,汇率的不稳定也使以美元计价的原材料价格可能给公司带来较大汇兑损失。

每逢大事,需有静气。据中金公司研报分析,富佳股份的核心业务——吸尘器,其产能集中在中国,国内存在较大的需求潜力。受益于工程师红利、中国制造业的快速发展以及无线产品的普及,吸尘器在中国的产量近年来呈现整体上升趋势。

国家统计局数据显示,2021年中国吸尘器产量达1.44亿台,参考2021年全球吸尘器零售量 1.48亿台,超九成全球吸尘器产能在中国。

另据奥维云网数据,近年来中国清洁电器零售量快速提升,2016~2021年平均复合增长率CAGR达 16.2%。如前文所叙,消费升级的趋势将为富佳股份吸尘器业务提高市场渗透率留出空间。

中金公司的研报曾指出,富佳股份于2020 年开拓的第二大核心客户顺造科技订单占比逐年增加,使得来自中国的收入占比增加。这是由于顺造科技已融入小米生态链,该公司产品品牌手持式吸尘器和扫地机器人在小米订单的比重也得到了提升。这一变化也反映在富佳股份2022年报中,公司的境内业务占比已显著提升至15.10 %。

尽管潜在风险已至,但境外业务仍是公司的基本盘。

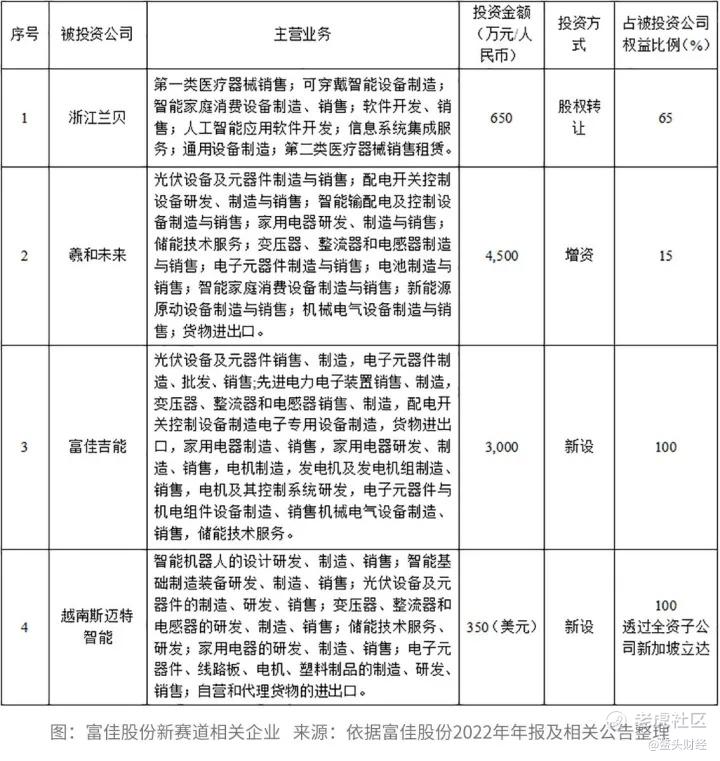

与许多中资民企出海的道路相类似,富佳股份也在面临着出海方式的变革,产品的外销已逐渐演变为国际间件产业要素的流动。富佳股份也正由“走出去”向“走进去”转变。2022年年报发布前一周,公司发布了一则公告。

公告披露,富佳股份在越南设立全资孙公司越南斯迈特智能科技有限公司(暂定名),由富佳股份子公司新加坡立达电器有限公司100%出资,注册资本350万美元。该新公司的经营范围涵盖智能机器人、智能基础制造装备、光伏设备、储能技术服务等代表性的中国制造元素。

笔者认为,对于富佳股份而言,追求高质量发展是势所必行之举。

实际早在本次赴越设厂前,公司去年已宣布开拓锂电储能、医疗器械等新赛道。细察这些新赛道的底层技术逻辑不难发现,公司现有的在PCBA、模具、电机等设计开发制造方面的优势、大规模的注塑生产配套等硬实力,将充分发挥公司精益生产、成本管控方面的长处,与现有赛道实现较好的协同。

结语

今年两会之后消费春意正浓,笔者也将持续关注清洁电器这一赛道。

毫无疑问,无论是康波周期、朱格拉周期、库涅茨周期抑或是基钦周期都是既定经济规律,即便出现阶段性的背反,投资者都要有足够的耐心与信心,久久为功,相信时间的力量。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。