债市“水晶球”发出三大预警信号,投资者不应忽略!

投资者要注意了:债券市场发出了对经济和金融市场前景的预警信号。

硅谷银行倒闭后的几周里,债券市场动向改变。对经济前景的关注已从高通胀转向经济将面临重压的预期。债券及其收益率对经济变化高度敏感,通常会发出预示商业周期关键转折点的信号。

这与股市形成了鲜明对比,地区银行股股价大跌,但股市整体处于银行危机前的水平。

目前,债券市场的关键指标显示,投资者对经济的态度要谨慎得多:

● 短期收益率远高于长期收益率,预示紧急衰退风险大增。

● 高收益债券和美国国债之间的利差较大,信贷压力攀升。

● 短期国债收益率大幅下跌,经济疲软可能导致美联储降息。

“债券市场关注的是美联储的举措和宏观经济因素,”晨星高级投资组合经理、共同基金投资主管Ricky Williamson说,

“相比股市,债市的表现更加符合当前的经济环境。”

债市为何重要?

债券市场被视为资本市场的一潭死水,往往得不到应有的关注,其规则无聊,种类包括国债、联邦机构、公司和市政债券,以及其他由抵押贷款、信用卡或汽车贷款支持的证券。债券市场对大多数投资者的吸引力在于,债券的收入可预测、稳定性较高、有助于分散投资和抵消波动性大的股票投资组合风险。

“投资者很少关注债券市场,”加州新港Research Affiliates多资产策略首席投资官Jim Masturzo表示,“这是他们必须关注的。仅从规模来看,全球债市规模已是股市的数倍。”

债市市值约为300万亿美元,足以让全球价值为124.4万亿美元的股市相形见绌。美国债市约占全球债市的40%,美股约占全球股市的42%。

最近的银行业危机在很大程度上体现了债券在保持整个金融体系信贷流动、支持企业、政府和经济方面所发挥的作用。金融体系中的任何问题都可能导致信心危机,暴露出其他薄弱环节,甚至迅速造成脱轨威胁,近来SVB和签名银行的倒闭,以及瑞信被迫出售的事件都印证了这一点。

在上述案例中,大量没有保险的储户急于提款,银行又无法满足需求,导致了流动性灾难,这也暴露了风控方面的缺陷。随后,不安情绪蔓延至其他地区性银行以及规模更大的欧洲跨国银行。

由于担心存款安全,投资者转向短期美国国债进行避险,导致两年期国债收益率创下1987年股市崩盘以来的最大三日跌幅。3月13日,两年期国债从3月8日的5.05%高点跌超1.00%,至3.99%。在波动率较低的债市,在如此短的时间内发生如此大的波动是很罕见。债券价格与收益率走势相反,因而走强。

经济衰退预警

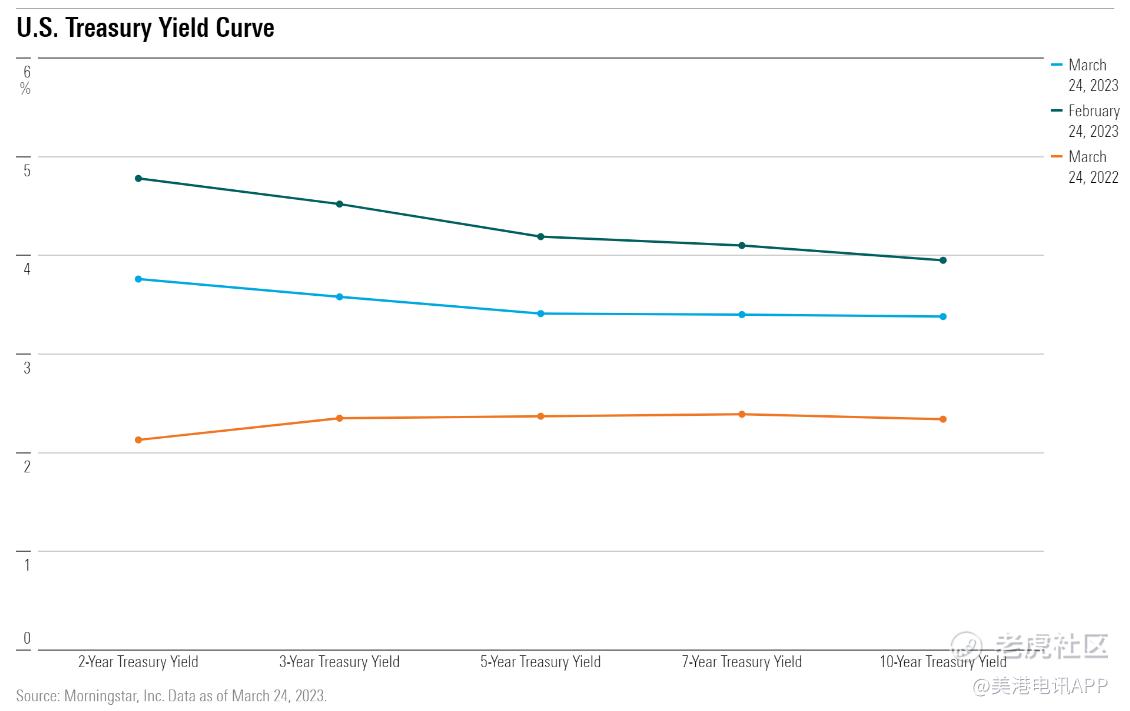

最受关注的债市指标之一是所谓的美国国债收益率曲线形状,这是美国国债期限范围内收益率的直观体现。人们主要关注两年期和10年期国债收益率之间的利差。

在通胀稳定、经济健康的环境中,从短期债券到长期债券,收益率曲线会先变陡然后平缓向上倾斜。收益率曲线趋平会让投资者意识到变化和风险的增加,出现倒挂的可能性越来越大。

CI RegentAtlantic联席首席投资官Andy Kapyrin表示:“在投资领域,收益率曲线是最有预见性的。”

在过去一年的大部分时间里,债市一直在发出经济可能出现衰退的信号,因为短期国债的收益率超过了10年期国债收益率,这种现象被称为收益率倒挂。短期国债对利率上升和通胀加速的反应更快,其收益率上升反映了经济可能受到负面影响。

衰退之前总会出现收益率曲线倒挂现象,但并非每一次倒挂都意味着衰退。长期债券的收益率通常较高,因为投资者在承担长期持有债券的额外风险时,要求获得的回报更多。高通胀是可能侵蚀长期投资价值的风险之一。

2022年3月,两年期美国国债收益率一度超过10年期美国国债收益率。6月中旬再次短暂倒挂。

去年7月,收益率曲线出现第三次倒挂,此后一直保持倒挂状态。研究机构Research Affiliates的Masturzo表示,2 /10年期国债收益率的倒挂受到更多关注,因为历史上这两条曲线倒挂的情形很多。但倒挂次数越多也增加了预测失灵的可能性。

Masturzo称,3个月期美国国债收益率高于10年期国债能更准确地预示经济衰退的到来。

他说:“这是预测经济衰退的上好指标。”

Leuthold Group首席投资官Doug Ramsey指出,10年期和3个月期美国国债收益率连续倒挂超过10天对过去8次衰退的预测8发8中。

“没有失手过,”Leuthold Group首席投资官Doug Ramsey表示。“10年期/3月期债券的预测准确性远超10年/2年期债券。”

自去年10月以来,三个月期国债收益率已经超过了10年期国债收益率。目前,3个月期国债收益率为4.73%,10年期国债收益率为3.51%,创1981年以来的最大利差。

公司债券收益率反映风险上升

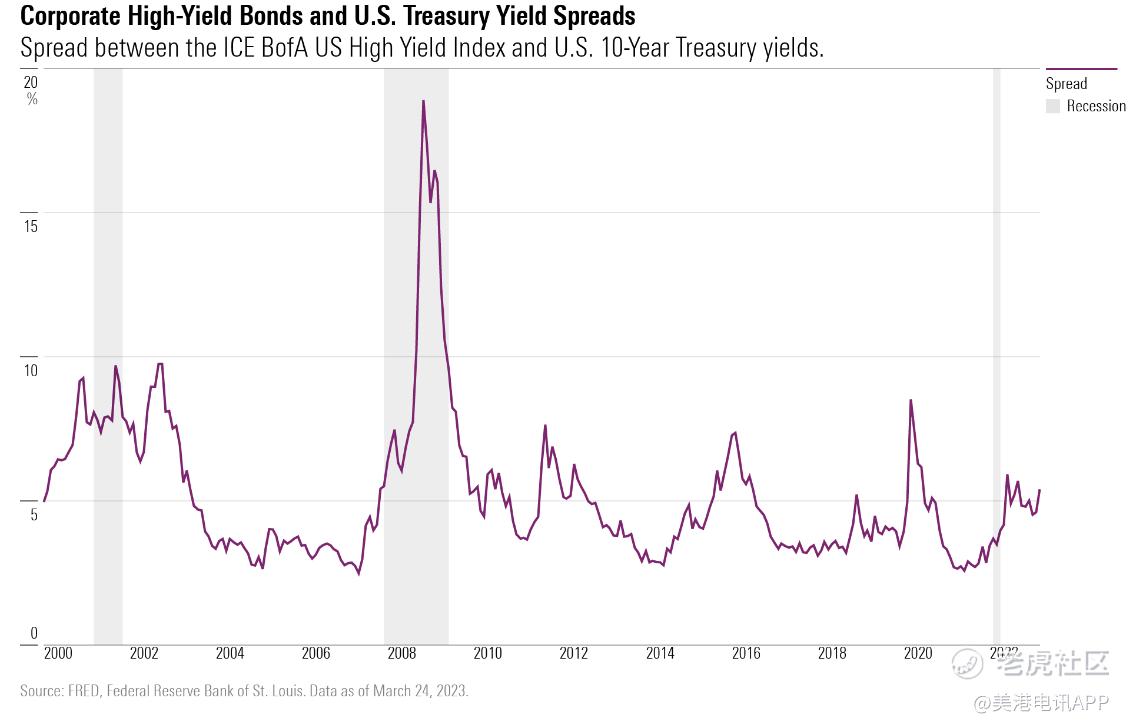

公司债券市场也发出了警告信号。

在银行业出现危机、美联储加息之后,由于人们对经济放缓的担忧加剧,企业(尤其是信用评级较差、被视为风险较高的企业)的借贷成本急剧上升。

Masturzo说:“市场认为风险越来越大,因此公司债券的收益率也越来越高。”

上周晚些时候,低于投资级别的债券(也被称为高收益或“垃圾”债券)收益率,比风险较低的国债收益率高出5%以上,而3月6日的收益率为3.97%。

“就在几周前,人们对公司债券的定价还没有太大的担忧,”晨星的Williamson说,“但情况一下子就发生了变化,高收益债券现在的估值更加合理。”

尽管如此,信贷息差(高收益债券和国债收益率之差)仍远低于2020年3月经济衰退时的8.77%,以及2008年11月全球金融危机期间的19.88%。

Williamson说:“在信用评级调整和违约发生之前,信用利差将会扩大,预示着经济困境加深。”

3月初,投资者担心信用利差未能充分反映公司债券相对于政府债券的潜在风险,因此变得谨慎起来,认为信用利差会扩大。

短期国债收益率下跌暗示降息即将到来

国债收益率下跌是第三大预警信号,标志着目前情况与去年相比大有不同,当时在高通胀和美联储加息的推动下,债券收益率飙升。

在这场15年来最严重的银行业危机中,投资者将短期美国国债作为避风港,并将两年期美国国债收益率从3月8日硅谷银行管理层透露资金短缺时的5%以上压低至3.78%。

由于储户将钱从低收益的银行存款中取出,投入到收益更高、更安全的货币市场基金(MMF)中,国债收益率下降。

货币市场基金管理的资产规模上周膨胀至5.1万亿美元的新高,过去四周吸纳了3,000亿美元,流动速度为疫情爆发三年以来最快。

美银投资策略师Michael Hartnett上周在一份报告中提醒其客户,最近MMF资产规模的飙升让人想起2008年和2020年经济衰退前大量资金涌入货币市场基金的情况。

市场资深人士称,两年期国债收益率的暴跌是1987年股市崩盘以来从未有过的,预示着降息即将到来。

“在实体经济脱离衰退前,资本市场会受挫,”Masturzo称,“如果陷入衰退,美联储将降低短期利率。”

随着短期债券收益率下降,收益率曲线开始修正和变陡。收益率曲线趋陡通常表明经济较为乐观,但也必须考虑经济处于商业周期的哪个阶段以及修正是如何发生的。

Williamson说:“了解收益率曲线如何变陡很重要。”

他指出,短期债券收益率的下降速度快于长期债券收益率的上升速度。他说,这是对经济环境高度担忧的迹象,通常预示着降息的到来。

CI RegentAtlantic的Kapyrin指出,“当两年期国债收益率低于联邦基金利率时”,美联储将停止加息,并调转车头开始降息。

联邦基金利率在最近加息25个基点后,目前处于4.75%-5.00%之间。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。