马斯克收购硅谷银行持开放态度!受影响的公司名单!空头早布局

美股投资网在美国硅谷为大家追踪 “硅谷银行事件”的后续发展,我是前纽约证券交易所分析师Ken

本文很长,摘要:

马斯克对收购硅谷银行持开放态度

为何硅谷银行48小时就“光速”倒闭

更倒霉的是硅谷银行背后的客户名单

硅谷银行危机,有空头一月就盯上

昨晚,销售游戏电脑的公司Razer联合创始人兼首席执行官Min-Liang Tan说,“我认为Twitter 应该收购硅谷银行,并成为一家数字银行。”

对此,特斯拉CEO埃隆·马斯克表示,对收购硅谷银行“持开放态度”,但没有提供进一步的背景信息。 $特斯拉(TSLA)$

一位特斯拉投资者似乎不赞成马斯克的想法,回应道:“再卖掉价值200亿美元的特斯拉股票。别啊,哥!”

据悉,马斯克2022年进行了一系列特斯拉股票出售,套现近230亿美元,以帮助为他的Twitter收购融资,但这一做法,对特斯拉的股价造成了伤害。

当然,根据我们对马斯克的多年了解,马斯克喜欢耍嘴炮,之前他还称:有兴趣以45亿英镑的价格收购足球俱乐部曼联,结果只是说说而已。

硅谷银行48小时就“光速”倒闭背后黑手

相比之下,雷曼从暴雷到倒闭,酝酿了3个月。投资者的疯狂取款和美国央行干预起到了推波助澜的作用。

2008年金融危机的一个重要教训是央行在发生金融风险时必须迅速反应,果断干预以防止金融风险扩散。如果接下来美国出现大的金融风险,预计美联储会在第一时间进场“灭火”,这将降低独立性事件蔓延为金融危机的概率。 $硅谷银行(SIVB)$

据加州金融保护和创新局称,仅在3月9日周四这一天,储户和投资者的取款总额高达420亿美元。

监管机构表示,尽管在此之前,硅谷银行的财务状况良好,但是由于客户挤兑导致该银行无法按时履行支付义务,已经无法偿还债务。加州金融保护和创新局随即下令关闭硅谷银行,并指定联邦存款保险公司为接管方。

最新财报数据显示,在该行2120亿美元的总资产中,有1200亿美元是证券,其中大部分(577亿美元)是持有至到期的抵押贷款支持证券(MBS),抵押担保债券(CMO)有105亿美元;另外有260亿美元可随时出售的证券,其中160亿美元是美国国债。又是抵押贷款MBS惹的祸,上次雷曼兄弟破产就是因为这个 “有毒”的金融衍生品。

而在负债端,该行拥有1730亿美元存款,其中1515亿美元都没有存款保险。420亿取款相当于该行所有存款的四分之一。对于如此突如其来的疯狂挤兑,显然没有任何一家银行可以应对,更何况本来就陷入困境的硅谷银行。

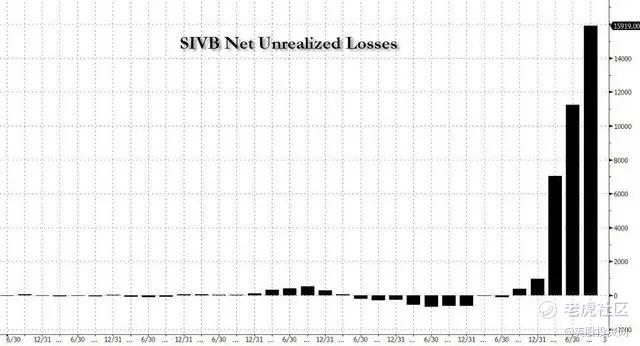

数据显示,硅谷银行的未实现净亏损在2022年底飙升到了160亿美元。

这一水平抹去了银行的所有账面权益。

并迫使该银行紧急进行资本重组,但最终以灾难性的失败告终。

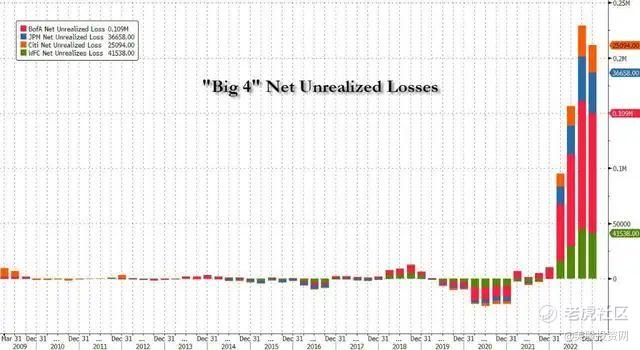

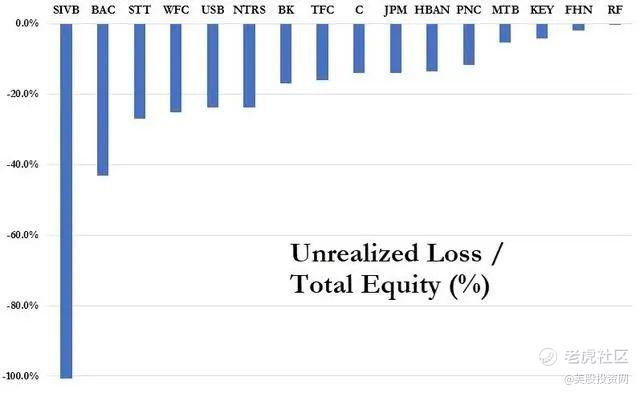

那么其他银行呢?数据显示,虽然硅谷银行的未实现亏损上升幅度最大,但其他银行也紧随其后。

许多银行未实现亏损占账面权益的比例,也达到了很高的两位数。

从周五美股表现来看,银行业的溃败正在加速,市场显然担心,导致硅谷银行破产的并非“特殊情况”,许多小型和地区性银行可能也在深受其害。

假设危机加速蔓延,情况会恶化到什么程度?

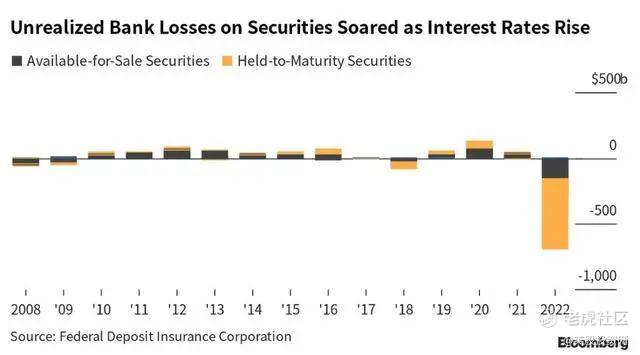

根据彭博社的计算,美国联邦存款保险公司提交的文件显示,截至去年底,所有美国银行的可供出售和持有至到期的投资组合的未实现亏损总计为6200亿美元。文件指出,这些账面损失“显著减少了银行业的已报告股本资本”。

虽然大银行的盈利能力很强,账面亏损只是限制了它们潜在的股票回购,而在其他方面并不是一个主要问题,但目前正面临准备金限制的小银行就没有这么幸运了。

更倒霉的是硅谷银行背后的客户!

但我们从综合媒体报道,整理了在该行有存款的部分机构名单,供大家参考。

ROKU:有 26% 的现金,4.87 亿美元存在硅谷银行。 $Roku Inc(ROKU)$

BLOCKFI:根据一份破产文件,BlockFi 在硅谷银行拥有 2.27 亿美元的“不受保护”资金,可能违反了美国破产法。

RBLX:Roblox 表示其 30 亿美元的现金和证券余额中有 5% 由 SVB 持有。DNA - Gingko Bioworks:截至 2022 年 12 月 31 日,只有公司全资子公司 Zymergen Inc. 的现金余额存放在 SVB 的存款账户中,约占公司现金和现金等价物的 7400 万美元或 6%。 $Roblox Corporation(RBLX)$

RKLB:RocketLab USA 在该银行的账户中拥有约 3800 万美元,约占该初创公司现金及等价物的 7.9%。

LC:Lending Club 警告说,SVB 可能损失 2100 万美元的存款,称该数额对其流动性状况或资本水平并不重要,并且不会对该集团的业务或运营构成风险。 $标普500(.SPX)$

PAYO :截至 2022 年 12 月 31 日,Payoneer公司现金余额总额约为 6.4B 美元,其中不到 2000 万美元存放在 SVB

PTGX:Protagonist Therapeutics 认为其对 SVB 的任何流动性问题的敞口是有限的,因为截至2023年3月9日,SVB 持有的现金约为1300万美元。

ACHR:Archer Aviation 于 2021 年与 SVB 签订了 2000 万美元的贷款,其中 1000 万美元将于 2023 年偿还COHU - Cohu 宣布其在 SVB 的存款账户余额约为 1230 万美元,约占公司现金和投资总额的 3.8%。

IGMS:IMG Biosciences:'截至2023年3月10日,公司在 SVB 持有的存款不到500万美元。因此,公司认为它在 SVB 没有任何流动性问题的重大风险。

RYTM:Rhythm Pharmaceuticals 宣布其在 SVB 的存款账户余额约为 340 万美元,约占公司现金和现金等价物总额的 1.1%。

SYRS:Syros Pharmaceuticals 披露,截至 2023 年 3 月 10 日,它在硅谷银行有两个存款账户。其中一个账户的余额低于 250,000 美元,另一个账户的余额约为 310 万美元,根据信用证,公司必须向其房东提供与执行公司总部租约有关的信用证。

EYPT:EyePoint Pharmaceuticals 目前与硅谷银行 (SIVB) 保持着数百万美元的微量现金。

ATRA:Atara Biotherapeutics 目前在硅谷银行(“SVB”)开设一个账户,持有约 200 万美元的现金存款,公司认为该金额对其流动性无关紧要。

ISEE:Iveric Bio 目前与硅谷银行(“ SVe ”)保持着最低数额的现金和现金等价物,数百万美元。

VERA:Vera Therapeutics 目前在 SVB 持有约1.2%的现金和投资。因此,本公司认为其与 SVB 相关的风险敞口很小。

XFOR:X4 Pharmaceuticals 在 SVB 有大约 2.5% 的现金存款。

CTMX:CytomX Therapeutics 认为其在 SVB 面临的任何流动性问题都不重要。CytomX 运营的 CTMX 账户中 SVB 持有的现金达到或接近 FDIC 保险限额250,000 美元。CytomX 还根据根据其办公室租约签发的备用信用证在 SVB 维持一个存款账户,金额约为 917,000 美元。

AXSM:Axsome Therapeutics 在 SVB 有大量现金存款。

WVE:Wave Life Sciences 公司在 SVB 持有的现金和限制现金总额约为 150 万美元。

JNPR:瞻博网络在 SVB 维持经营账户,最低现金余额不到公司总现金的 1% 。

QS:QuantumScape 对 SVB 的敞口非常有限,相对于公司的总流动性和总资产而言,只有低个位数的百分比敞口。

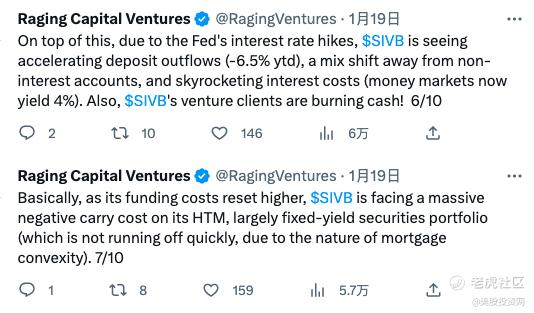

硅谷银行危机,有空头一月就盯上

其实在两个月以前,SVB的卖空者William C. Martin就对该行资产负债表存在的问题,向他的Twitter粉丝发出过警告。

今年1月18日,也就是SVB公布业绩的前一天,Martin的Twitter账户发布了一个有先见之明的帖子,开头是:

“投资者理所当然地关注SVB在风险投资领域的大量风险敞口,SVB股价也在大幅下跌。然而,如果再深挖一点,你会发现SVB的问题要大得多。”

Martin是一家现已关闭的对冲基金的前任经理,该基金资产峰值约为10亿美元,他的推文继续详细介绍了SVB如何“在债券市场的世纪最高点”,将其固定收益投资组合的规模增加了700%。

他的推文写道:

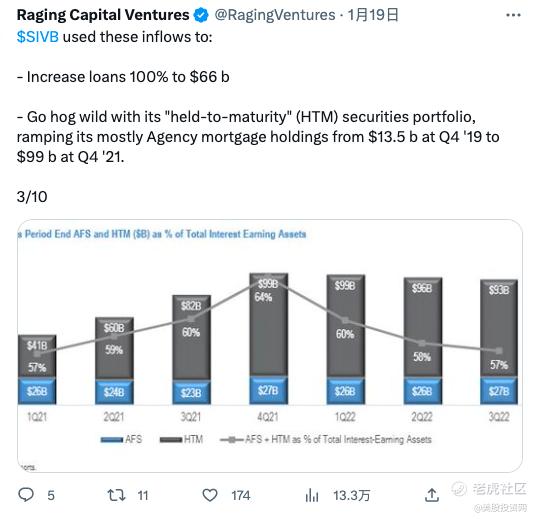

“SVB存款从2019年第四季度的610亿美元增长到2021年第四季度的1890亿美元。利率如此之低,这些存款就像是免费的(平均成本约为25个基点)。”

“SVB利用这些资金,将贷款增加100%至660亿美元;疯狂地增持“持有至到期”(HTM)证券投资组合,将其主要是机构抵押贷款的资产从2019年第四季度的135亿美元增加到2021年第四季度的990亿美元。”

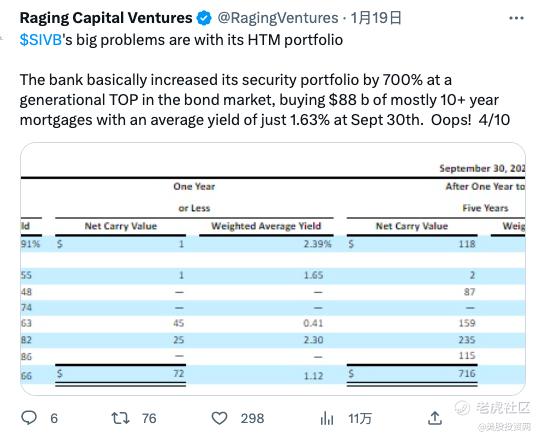

“SVB的大问题在于其HTM投资组合。截至9月30日,该行基本上将其固定收益投资组合在债券市场的世纪最高点增加了700%,购买了880亿美元的10年期以上抵押贷款证券,平均收益率仅为1.63%。天呐!”

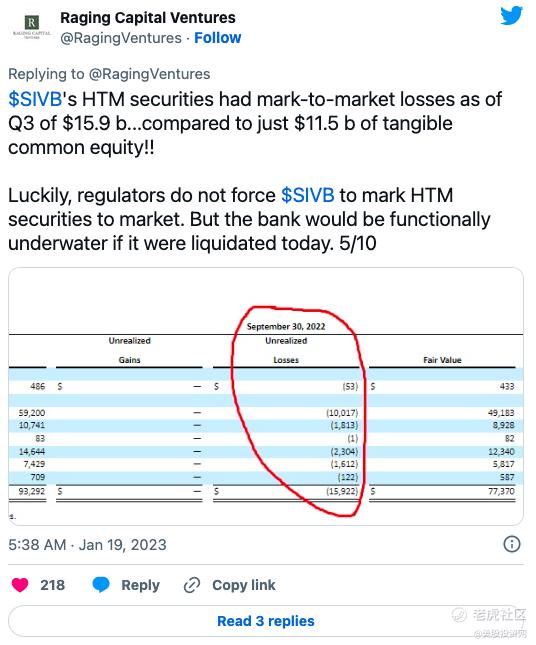

“截至第三季度,SVB的HTM证券按市值计算亏损了159亿美元,而该行市值只有115亿美元!!幸运的是,监管机构没有强迫SVB将HTM证券按市价计价。但如果现在清算,该银行将在功能上资不抵债。”

“除此之外,由于美联储加息,SVB存款正在加速外流(今年迄今-6.5%),因为非利息账户转移,以及利息成本飙升(货币市场目前收益率为4%)。此外,SVB的风险投资客户也在烧钱!基本上,随着融资成本重新走高,SVB的HTM(主要是固定收益证券投资组合)面临着巨大的负套利成本(由于抵押贷款的凸性的性质,这些成本不会很快消失)。”

“SVB面临的风险是存款外流加速,以至于它被迫筹集股本和/或出售其HTM证券组合,从而实现重大损失。你可以打赌,SVB正在祈祷美联储的转向!SVB管理层试图将其面临的挑战归咎于与风险相关的风险敞口。然而,难以掩盖的事实是,mgmt买下了债券市场的TOP。明天的业绩报告和今年的业绩报告应该会很有意思。购者自慎!(披露:我空了)”

Martin说,他最初分析SVB是出于怀疑,认为他可能会在SVB向硅谷初创企业提供的贷款账目上发现该行的薄弱点。相反,他后来意识到,在债券市场经历了一年的严重亏损后,该行的固定收益投资已经变得多么脆弱。

硅倒闭影响巨大,华尔街押注美联储3月只加息25基点

有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos在最新文章里指出,隔夜周五的非农数据并不会改变美联储官员对于经济前景和加息的判断,但硅谷银行倒闭引发的风波却大幅打消了市场对于50基点加息的预期。

Nick Timiraos称,华尔街投资者们担心,硅谷银行暴雷可能威胁到更大范围内的金融稳定。他们目前更倾向于3月只加息25基点。

周五CME期货市场显示,3月加息25基点的概率升至60%,而加息50基点的概率从周四的70%大幅降至40%。

根据劳工部昨天公布的数据喜忧参半。美国2月新增非农就业人数31.1万,远高于预期的22.5万。该数据连续11个月超过预期,表明美国就业市场依然强劲。

不过,同时公布的失业率升至3.6%,预期和前值均为3.4%。薪资增速4.6%也不及预期的4.8%,环比增速0.24%也创了一年最低。

Timiraos援引Eric Rosengren的评论称,对于政策制定者来说,“如果你在 25 到 50 之间摇摆不定,你会更倾向于选择加息25基点,因为现在多了对硅谷银行倒闭的担忧”。

资料来源 bloomberg twitter cnbc 华尔街日报 wallstreetsn stockwe sohu等

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 你还会爱吗·2023-03-12楼主搬运辛苦啦 希望会有更多优质内容1举报

- 虎威威的仔·2023-03-12说说而已别当真![开心]1举报

- plaispool·2023-03-13已阅点赞举报

- 梓坚·2023-03-13👍👍1举报

- Lydia758·2023-03-12阅1举报

- 龙之星辰·2023-03-1261举报

- lengyue26·2023-03-12阅1举报

- 张庆梅·2023-03-12悦1举报

- 辛酸的成长·2023-03-12有搞头1举报

- 铭心刻骨V·2023-03-12厉害2举报