百度这场ChatGPT热能持续多久?

百度在这轮ChatGPT浪潮中可谓出尽风头,作为AI标签极重的企业,资本市场对企业寄予厚望,率先推出ChatGPT概念的文心一言,并与搜索业务结合,接下来就是股价连涨,舆论中也充斥着乐观情绪。

在此前文章中我们已经基本揭示了板块短期内高涨的重要原因:新技术推出——资本市场重新调整估值模型——高亢的情绪中市场经常失真——在情绪与理性估值未确立之前板块暴涨。也描述了除市场人士津津乐道的“颠覆性技术”之外,板块上涨其实亦有流动性因素,抑或是说ChatGPT未来在资本市场表现既与技术的普及和商业前景有关,亦与全球货币流动性密切相关。

用此框架去解释现实仍然会令人得出十分纠结的结论,在过去已经有不少朋友就百度的“重塑”问题与我争执(发给我各类文章证明颠覆性技术对乃是重塑再造,要以新视角评估企业)。

预判未来当然是一个“概率问题”,难有一个确定的结论,本文就在基本框架基础之上再来研究百度在ChatGPT的预期问题。

核心观点:

其一,强概念和好故事对企业估值确实有非常积极的一面,但从长期看还是要经营效率的反馈;

其二,百度之前的AI故事未能长期在资本市场体现价值,主要在于搜索业务下行对冲掉了新的预期,导致经营质量恶化;

其三,文心一言预期上确实要比此前百度的故事更有落地性(尤其是要巩固搜索),但也对未来提出更高的要求,百度管理层要在经营和财务上去适应新的节奏。

百度AI概念为何迟迟没发力?

在对企业估值分析中,市盈率是最常用的指标之一,也是判断企业成长潜力的重要参照。

根据公式P/E=d/(R-g),R为融资成本,g为可持续增长率,d为股息支付率),由于分母对结果更为敏感,因此新技术推出,g的潜力上行,自然就推高了市盈率水平,这也再次确定了预期与市盈率的关系,对g的高估传导到了市值的快速膨胀。

其后随着市场的成熟,预期的明确,加之均值回归效应的发挥,市盈率则会逐渐回归。也就是说,短期内企业股价的起伏确实与预期有关,但从一个较长周期去看,还是要考虑企业经营质量是否可以配得上预期,在现实中一些企业在新技术革新之后从此走上人生巅峰,而有些企业在追逐概念之后又回归庸碌。

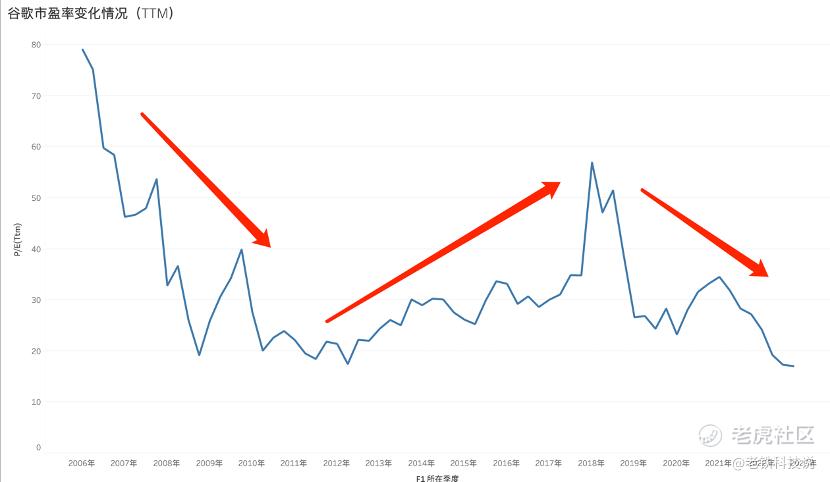

我们在此举谷歌为例子,作为美国一线互联网企业,也经历了高成长到成熟,再到通过安卓找到第二曲线的过程,整个过程中市盈率的表现都非常值得我们注意。

作为初创企业的谷歌,市盈率初期接近百倍之多,其后业务逐渐成熟,预期越发稳定,市盈率开始回归。2011年前后,谷歌在业务端面临成长性难题(FaceBook的异军突起对谷歌也产生了干扰),在此过程企业也进行了诸多尝试,如AI的研发,智能穿戴(google glass)等等,但其中最成功的当属安卓系统。

随着全球智能手机的大爆发,安卓系统的价值被凸显,极大提高了谷歌的增长潜力,市盈率随之上行,当智能手机趋近于饱和,此第二曲线的潜力被稀释,市盈率也就随之下行。

2019年之后,谷歌市值在宽流动性下仍然一路走高,但其实已经由市盈率驱动转为利润驱动,乘数效应的光芒暗淡。

虽然短期内市盈率与货币政策(前文公式中的R)密切相关,但拉长周期,剔除货币因素,企业实际经营质量价值就成了决定性要素。

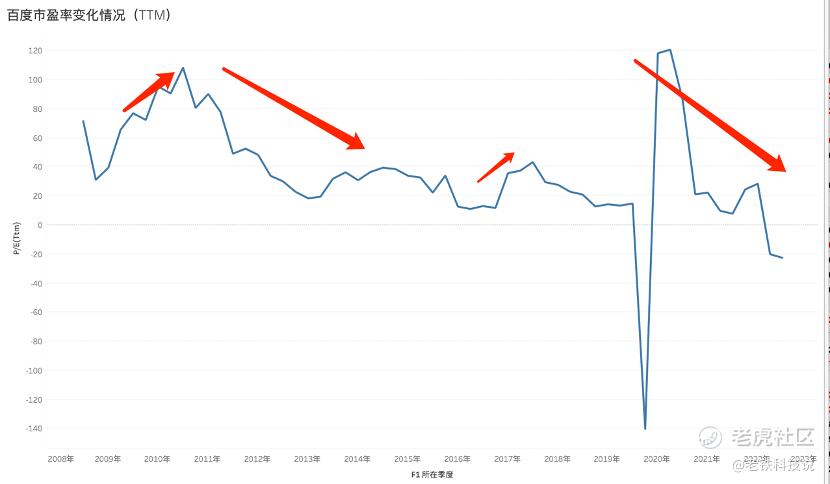

与谷歌非常相似是在搜索业务预期充分被市场消化之后,百度一直在寻找自己的“第二曲线”,如电商业务,又如AI业务,造车业务等等,希望以此改变企业的增长曲线,为市场定价注入新的有利要素。

再看百度的市盈率走势情况,从节奏方面确实与谷歌比较接近(新旧业务交替市盈率的波动起伏),尤其在2016年确立AI战略之后,市盈率确实有一轮小阳春。与谷歌明显不同的乃是小阳春周期之短,几乎可用“转瞬即逝”来形容,这与谷歌接近10年的大运是截然不同的。

既然同属第二曲线寻找概念,领域也极为接近,但为何资本市场的结局却迥然不同呢?

在此之前,我们多从货币政策和原有基石业务角度入手分析(百度搜索业务在中国市场遭遇压力远大于谷歌在全球市场,导致基石业务成长性放缓速度超出了市场预期),以上也确实对百度的估值起着非常重要的作用,不过本文想换个角度阐释,投资回报率。

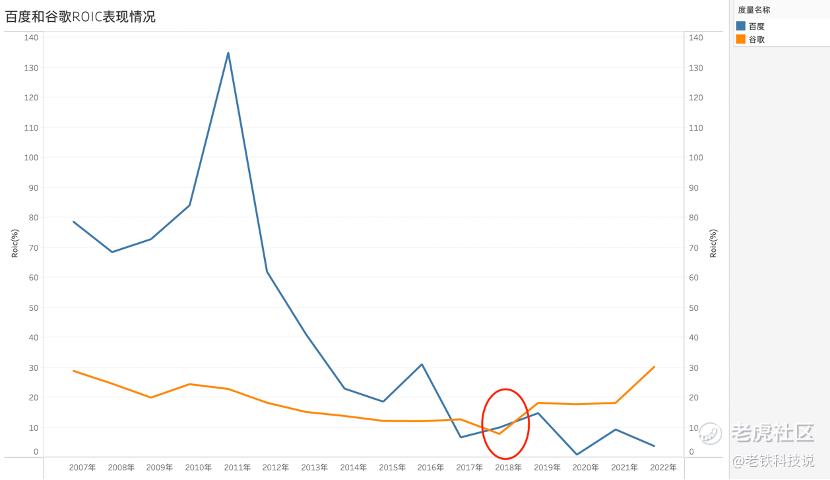

寻找第二曲线,企业就必然要加大投资,资本投入会得到跃升,此时就要格外注意ROIC的表现(资本收益率),看该指标会在高投入中有多大的稀释。

不得不说从经营质量看,百度并不像外界所想象的逊色于谷歌,相反在很长一段时间无论是ROE还是ROIC百度都是领先于谷歌的,只是在2016年之后,也就是百度确立AI战略后,该指标开始落后于谷歌。

在找到第二曲线之后,谷歌之所以市盈率更为持久,很重要原因在于第二曲线并未过分透支企业的经营效率(虽下行,但较为平滑),百度则不同,由于原有搜索广告业务下行压力较大,与新业态的高投资膨胀辉映,拉低了企业整体的ROIC。

ROIC为资本回报率,其对应成本则为WACC(加权平均资本成本),一个正常有效率的企业是要确保ROIC长期大于WACC的,我们测算百度WACC大概在7.95%左右,也就是说企业事实上出现了资本收益与成本的倒挂,投资者利益难以保障,估值能力必然要得到压缩。

总结本部分:

1.第二曲线确实可以短期内提振市场信心,给企业以充分的资本溢价;

2.长期内第二曲线对企业估值能力的提升,是要考验企业的经营效率的,若得到不到体现,再好的故事也难以持续的。

ChatGPT热能持续多久?

在理清“热门概念”与企业估值的关系之后,我们再看进入本文的主题,百度的ChatGPT热能持续多久。

关于技术的应用以及前景业内早有专业文章,本文不再赘述,还是希望可以从一个审慎财务观察者的角度去看技术创新与百度市值的关系。

回到P/E=d/(R-g)这一公式,我们已经知道g(可持续增长率)对于企业估值的重要,技术的创新从财务上最终也是要反馈为对g的拉动。

另一方面,百度也面临着WACC与ROIC倒挂的问题,降低企业的资本成本也摆在管理者的面前。

继续看公式,P/E=d/(R-g)=d/(WACC-ROE*(1-d)),不难发现提高ROE乃是解决上述问题的关键(分母变大,PE增加,且ROE增加也可以提高ROIC)。

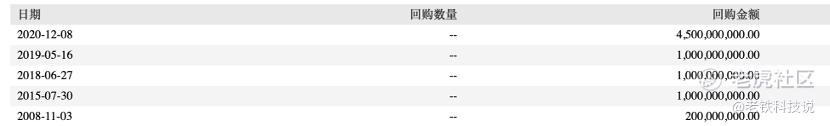

短期内百度管理层已经在操作了,那就是通过回购来降低权益规模,以稳定ROE。

在一个高速成长周期内,中国互联网企业很少发股息,这也非常容易理解,股息用在高速成长中的企业经营将取得更高的投资回报。但随着市场的逐渐红海化,企业的经营能力也会逐渐回归,此时再不发股息就会日益推高权益规模,不利于ROE的成长。

因此发放股息不仅仅是为投资者补充现金流,提高短期股价,更重要乃是改善企业的经营质量,在一个较长周期改善投资者的信心,若一时无法改变股息政策,回购也是同样有效的手段,其逻辑与发放股息逻辑相同(向市场撒钱,改变资本结构)。

在上图中我们也看到百度在2018年之后进行了多轮回购,这也说明管理层已经意识到上述问题,并采取了措施。

但财务手段调整其实是具有应激性的,长期来看,企业长期的市值则要依托于企业的经营质量,由于市场不可捉摸,本文仅抛出对百度的期望:

1.百度造车业务在2023年能否超出市场预期,提高潜在增长率的走向,在前文中我们也解读了ROIC与WACC倒挂对百度估值的负面影响,若创新型业务可以减少财务上的损耗(甚至于扭亏为盈),对改善ROIC将有着重要价值;

2. ChatGPT大火之后,百度旋即推出了文心一言,这一方面确实踩对了风口,但另一方面概念也仍然需要在实际经营中落地方可。

在前文的分析中,我们不仅强调了“概念”或“故事”对企业估值的重要性,亦说明搜索业务的下行压力对百度估值的副作用(抵消了新概念对市值的拉动),因此稳定搜索大盘和传统互联网收入对百度市值管理乃是相当重要的。

我本人是比较警惕动辄“再造”的言论,在一个成熟企业中,再造意味着推翻原有的基石业务,企业架构重组,风险不是一般的大,而如果新技术可以巩固原有业务,使企业可以平滑增长曲线,也未尝不是一件好事。

此次文心一言最令我们好奇的乃是与搜索业务的结合,从逻辑上确实可以改善搜索体验,可以稳住百度基本盘,这是以往AI与造车所不存在的现象。

这就意味着:

1.短期内百度的潜力g的提高预期较高,要大于以往寻找第二曲线之时,也有利于提高股价中枢的上行;

2.接下来就需要百度财报能兑现预期,对接下来百度财报提出了更高的要求,也对管理层提出了更好的要求。

ChatGPT这把火扰动着市场,在技术颠覆,场景无限等高频词汇下,我们也希望市场投资者能够稍微冷静一下,从资本市场的基本逻辑去看待这场技术变革,最后还要声明:从不怀疑技术的进步,只是希望能在经营中得到兑现,否则技术就是无源之水。

风险提示:财报不及预期 新业务探索中投资回报率不足

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。