加息预期提升,高股息的票会不会再次吃香?(港股篇)

上周的PCE通胀超预期,市场对美联储紧缩预期再度上升,除了有可能提高加息终点之外,还有可能在高利率环境下持续更久,市场也是因此回调,我们在此前的《通胀预期上升,美股回调是暂时的吗?》也讨论了。

全球大多数央行的加息都在进行中,绝大多数经济体的无风险利率也在上升,这对股市是个利空。一方面,股票的估值会因此下行,另一方面,投资者要求的回报率会上升。当成长性公司的增速满足不了投资者需求的时候,他们可能会选择有其他现金回报的公司。

股息率较高、分红稳定、规模大且现金流稳定的公司,在这个周期也是个不错的选择。香港市场就有不少这样的企业。

港股的高股息公司主要分布在金融、通信、地产服务等板块,而相应的科技、消费、医疗行业的公司较少。

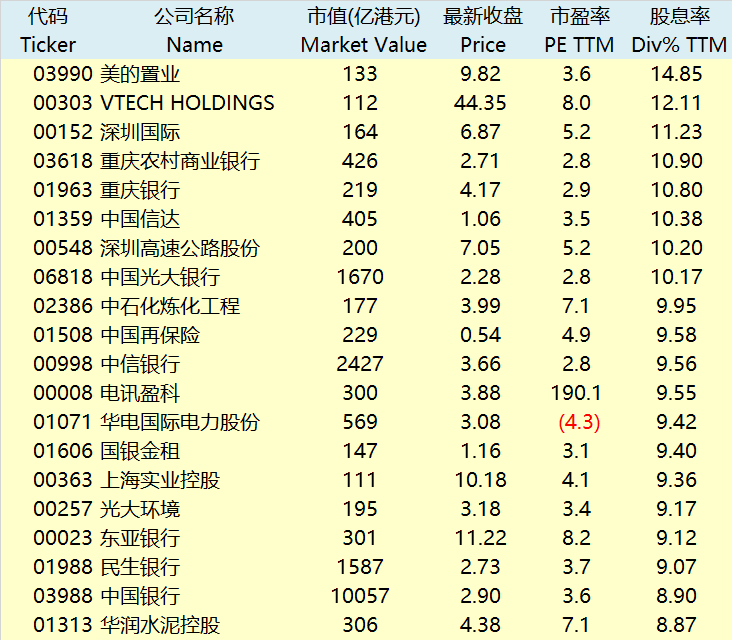

根据Wind的数据,市值超过100亿港元,过去12个月的股息率在5%以上,且有连续分红历史的港股公司有99家。其中$美的置业(03990)$ 的股息率高达14.85%。市值超过100亿港元,过去12个月的股息在3%以上的,且有连续分红历史的港股公司有149家。

不过大部分超过8%以上股息率的公司,股价的年化回报率可以忽略不计,甚至是负回报,因此主要收益来自股息。

港股市场的流动性也是一个重要的考量因素,大部分股息率较高的公司,流通股比例都不高,且股东也大多是长期持有的稳定投资者,因此交投并不活跃。

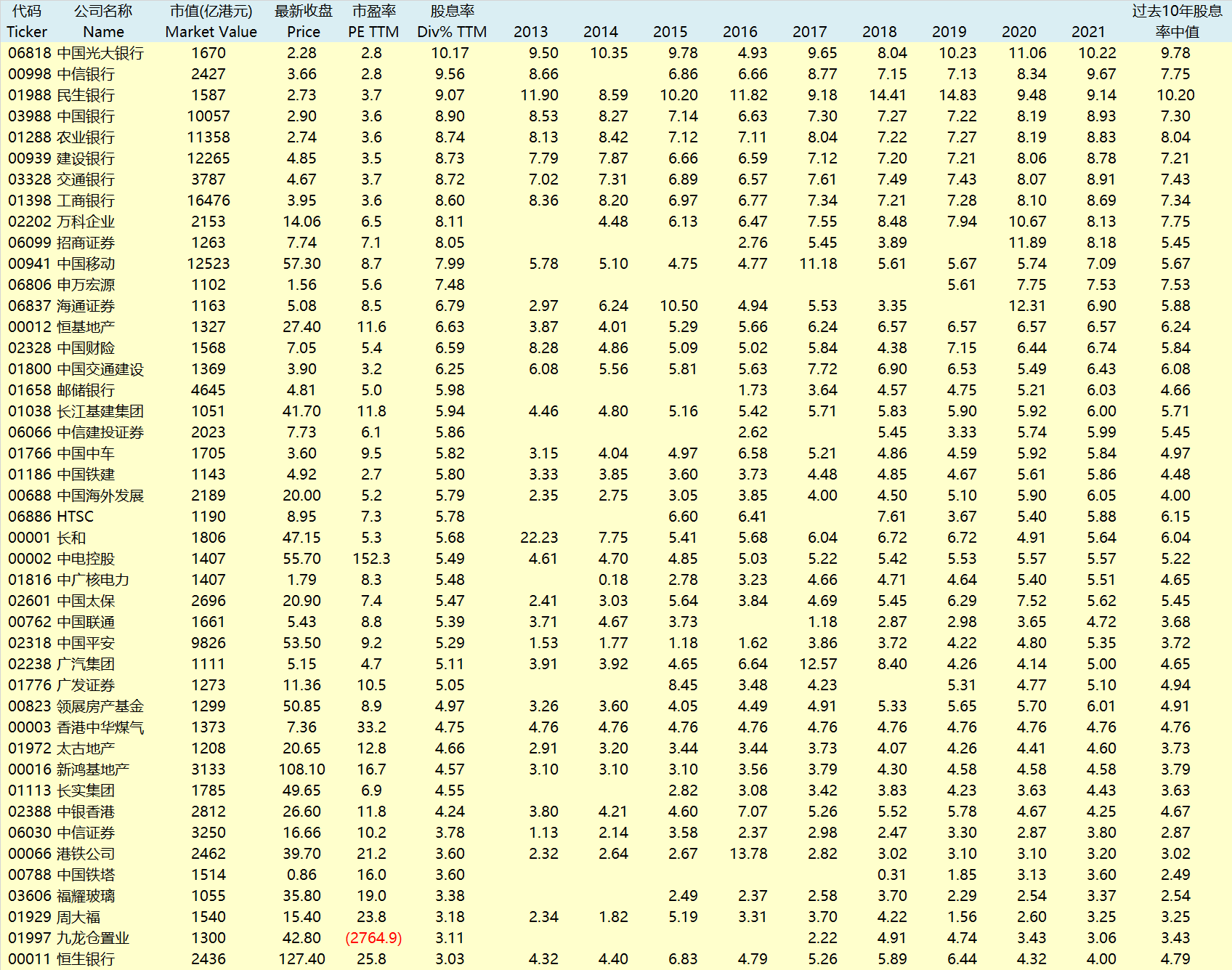

因此,如果市值超过1000亿港元,股息率大于3%的,且有连续分红历史,总共有44家。排名靠前的大多是银行,$中国光大银行(06818)$ 的股息率超过10%,且最近三年均保持在10%以上,其他还有$中信银行(00998)$ $民生银行(01988)$ $中国银行(03988)$ 等

需要注意的是,这些股息率较高的公司当中,虽然短期内看,不同公司的回报会有所不同,但是把时间维度放长,以5年、10年为期刊,大多与$恒生指数(HSI)$ 和$国企指数(HSCEI)$ 表现类似。

因此,能拿到股息(额外的现金流)对投资者的意义可能是不同的。

有些投资者直接拿走现金,而有些投资者会选择股利再投资,产生复利效应。而这样的结果往往需要一定的投资年限才能看出而

过去10年,我们经历了一波成长股牛市,很多投资者开始忽略这些高股息的公司,而现在紧缩的大环境下,这些公司的整体回报率(包括股息)将再次给新投资者提供更丰富的选择。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 富不过二代·2023-03-01股息是怎么看的,在大A没有股息这说法吧?点赞举报

- 会唱歌的小包子·2023-03-01十年的长牛,在美股,但是都过去了点赞举报

- 高富不帅W·2023-03-01现在的大环境不宽松,就选择高股息吧点赞举报

- 说你逗你还真逗00·2023-03-01怎么能拿到高股息啊点赞举报

- 港谷小子·2023-03-01我选择复利啊,利滚利,本金积累得快啊点赞举报

- 陆家嘴扒废特·2023-03-01[呆住]点赞举报

- 曾启超·2023-03-01好点赞举报