6年12倍!一级市场的“跨国倒爷”盯上了科创板

左手境外买,右手境内IPO卖,一级市场的“跨国倒爷”盯上了科创板。

6亿买入标的41亿IPO

2022年11月24日,上交所科创板披露受理上海健耕医药科技股份有限公司IPO申请,保荐机构与主承销商为国金证券,联席承销商为中金公司。

值得注意的是,这是上海健耕医药第二次申请在科创板上市。2020年5月11日,上海健耕医药上市申报材料2020年5月11日获得上交所受理;但是,在经过四轮问询后,上海健耕医药在2020年12月17日上会前夜突然撤回申请材料。两年后,上海健耕医药再次挑战IPO,这次做好准备了吗?

招股书显示,2019年、2020年、2021年,上海健耕医药营业收入分别为3.97亿元、4.21亿元和4.80亿元,归属于母公司所有者的净利润分别为0.97亿元、0.50亿元、0.50亿元;扣非后归属于母公司所有者的净利润分别为1549万元、2957万元、7196万元;2022年一季度,上海健耕医药营业收入1.14亿元,归属于母公司所有者的净利润1220万元,扣非后归属于母公司所有者的净利润为1228万元。

奇怪的是,现在已经11月底,三季度的财务数据都出来了,为何上海健耕医药不提交2020年上半年的财务数据呢?

招股书显示,上海健耕医药本次计划募集资金10.23亿元,发行股票不超过2346.7230万股,占发行后总股本的比例不低于25%;据此计算,上海健耕医药此次IPO估值约41亿元。

IPO后,公司实际控制人吴云林合计控制24.38%的股份。

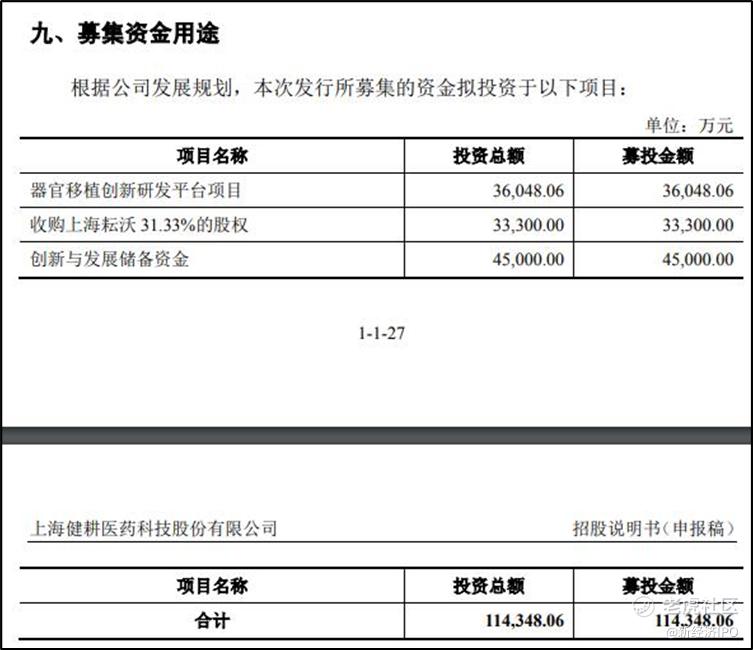

上海健耕医药招股书中计划募资用途。

新经济IPO注意到,上海健耕医药上一次递交招股书的募资金额为11.43亿元,比这次多1.2亿元。募投项目方面,上次的项目“以3.33亿元收购上海耘沃31.33%的股权”以及创新与发展储备基金被移除,新增加了肾脏移植设备国产化及升级研发项目、肝移植设备及移植体外诊断试剂产品注册及推广项目、信息化系统建设项目以及补充流动资金。

2020年上海健耕医药招股书中列出的募资用途。

招股书显示,上海健耕医药的主要产品和主要收入来自一家境外收购的子公司—美国特拉华州的Lifeline Scientific, Inc.(简称“LSI”)。2016年,上海健耕医药以8700万美元的价格(约合5.8亿元人民币)收购了在英国上市的美国**设备公司Lifeline Scientific, Inc.。上海健耕医药收购LSI形成商誉合计4522万美元(合人民币3.14亿元)。

英国AIM就是伦敦交易所另类投资市场,也叫二板市场,类似于中国的新三板,面向中小企业,其上市标准很低,对过往业绩没有要求,对公众持股数量也没有最低要求。

这意味着,上海健耕医药6年前花5.8亿收购的一家英国三板公司,如今要溢价6倍到科创板IPO了。这还只是按发行价计算的结果。

对了,上海健耕医药也曾经是一家新三板公司。它在2015年7月挂牌,代码是833092.OC,2016年10月就摘牌了,摘牌的同时收购了LSI。

2022年6月,科创板满三周年之际,有媒体披露统计数据显示,科创板428家上市公司股价平均涨幅108%。

如果上海健耕医药以41亿元的估值发行,上市后的估值有望达到80亿元。与2016年5.8亿元的收购价相比,上海健耕医药及其背后的资本在6年内获利12倍以上!

还有什么比这更好的倒爷生意!

自研产品收入不到1%

说上海健耕医药左手买进,右手上市的倒爷模式,丝毫没有冤枉它。

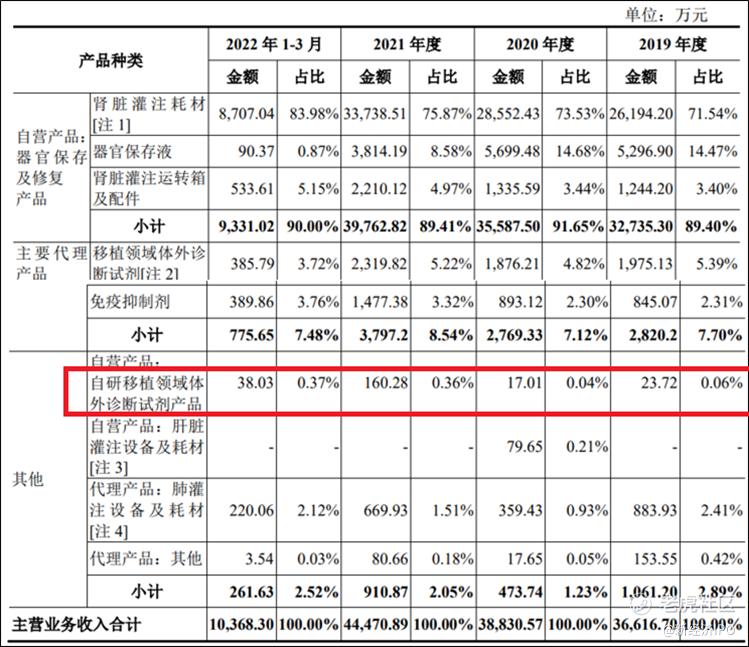

招股书称,报告期内,上海健耕医药肾脏灌注耗材销售收入分别为2.62亿元、2.86亿元、3.37亿元及8707万元;占主营业务收入的比例分别为71.54%、73.53%、75.87%及83.98%,是上海健耕医药报告期内主要的主营业务收入来源。

报告期内,上海健耕医药的主营业务收入主要来自于肾脏灌注运转箱、配套耗材及 器官保存液等移植器官保存及修复产品。

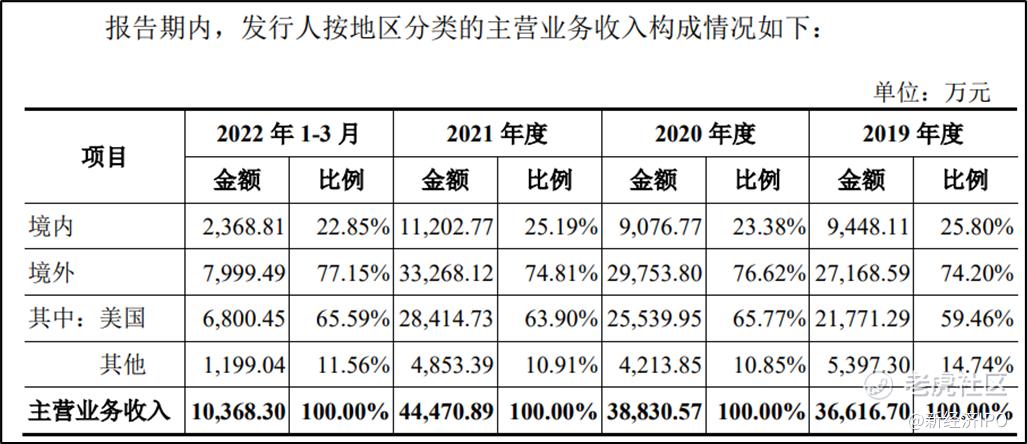

报告期内,上海健耕医药的主营业务收入来自境外的平均占比超过75%,其中来自美国的收入平均占比超过65%。今年一季度,上海健耕医药主营业务来自境内的收入占比仅22.85%。

招股书称,2021年,公司在美国当地的收入占公司营业收入的比例为59.26%,美国市场是公司现阶段的重要市场之一。

招股书显示,上海健耕医药的主营业务收入来自收购的美国**器械公司LSI。

LSI公司创立于1998年,总部设在美国芝加哥,创始人为David Kravitz,运营至今超过20年,在欧美及全球**领域获得广泛认可。该公司的主要产品LifePort 肾脏灌注运转箱是全球应用最广泛的肾脏低温机械灌注产品。自2005年起,上海健耕医药成为LSI中国区独家代理商,并协助LSI完成了LifePort肾脏灌注系列产品在中国的注册及上市推广工作。

简而言之,这是一个医疗器械代理商把原厂商吞并的故事。

但是,收购LSI公司6年后,上海健耕医药并没有掌握LifePort 肾脏灌注运转箱的核心技术,也没有完成国产化,至今为止,它只是实现了对LSI的财务并表,LSI的核心研发团队仍然在美国,主要销售地在美国,主要销售收入来自美国。上海健耕医药的主要角色依然是一个进口代理商和销售商。

从产品收入来源看,为上海健耕医药贡献了90%以上收入的产品都来自LSI公司,此外,上海健耕医药还有少部分代理药品收入,它唯一的自研产品为移植领域体外诊断试剂,2019年-2021年销售收入分别为23.72万元、17.01万元、160.28万元,2022年一季度收入38.03万元。

自研产品销售收入在2021年总收入中占比0.36%!

谁是核心科研人员?

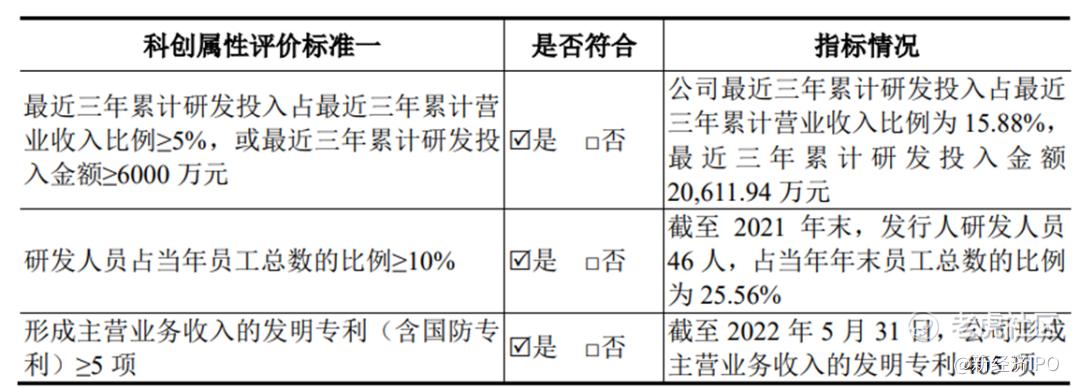

今年一季度只有0.37%的自研产品收入,上海健耕医药在招股书中大言不惭地说,它满足科创板对科创属性的要求。

一个销售商,得听过多少遍梁静茹的《勇气》,才敢说出这番话。

科技创新能力与“倒爷能力”还是有本质区别的。

LSI的创始人David Kravitz是一位真正杰出的科创人才。David Kravitz 1957年出生,他专注移植医学领域20 余年,是LifePort 肾脏灌注箱的主要研发负责人,也是百余项相关专利的发明人之一,2004 年他被 Fast Company 杂志评选为“全球 50 位企业家/创新者”之一。

LSI的创始人David Kravitz。

很有意思的是,招股书披露显示,公司创始人吴云林是公司的6名核心技术人员之一。

但是,从履历背景看,吴云林可能连个医学科研人员都算不上。吴云林,1971年10月出生,本科毕业于上海中医药大学,后至复旦大学-华盛顿圣路易斯大学奥林商学院读EMBA。它曾任上海龙华医院外科医师、香港藤泽药品有限公司区域经理;2004 年至 2014 年 11 月任健耕有限董事长、总经理。

吴云林创业公司上海健耕最早从事的是药品器械的销售推广,他自身没有科研经历,在**器械研发领域,他绝对是一个小白。他收购了一家**器械公司并不会让他摇身一变成为一名核心技术专家。

总不能说,你买下汪小菲那张200万的Hastens床垫,就可以到处宣扬自己是大S的男神:

你可以意淫,但依然不能将虚假的变成事实。

这份招股书的荒诞性就在于,它在一些细节上公然撒谎且毫不脸红,而保荐机构国金证券对如此明显的谎言选择视而不见,

再来看看上海健耕另一位核心科技人员—罗令。罗令是上海健耕的医疗器械研发部经理,他的履历也很扎眼。1987年出生的罗令毕业于上海医疗器械高等专科学校(现上海健康医学院)医疗器械检测技术专业,大专学历。

可不可以这样说,医疗器械检测和医疗器械研发之间的距离,大概相当于IPO君与汪小菲之间的钞能力差距。

作为医疗器械研发经历,罗令做了什么贡献呢?其中一项是 “他主导了 LifePort 肾脏灌注运转箱 APP 的开发”。

招股书说,罗令还主导了“LifePort 肾脏灌注运转箱”二代产品的国产化和升级“,IPO君想了很久也没明白,他到底是如何主导LSI的核心产品的国产化的?

难道是用谷歌翻译汉化版说明书吗?

作为核心技术人员,罗令的2021年的年薪是59.15万元,这个收入似乎匹配不上他的“研发贡献”。在6名核心人员中,除了林巍靖比他收入略低外,其余几位年薪都超过百万。尤其是David Kravitz,2021年他在公司领取的薪酬是720万元,而2021年上海健耕医药董监高与核心技术人员的薪酬总额为1597万元,David Kravitz的薪酬占45%。

此外,2018年末至2020年3月末,上海健耕医药应付David Kravitz的以现金结算的股份支付金额分别为648万元、1791万元、2285万元人民币。头顶四个头衔—上海健耕医药创始人、董事长、总经理、核心技术人员—的吴云林2021年的年薪只有178.57万元,你说,

谁是核心技术人员不是一目了然吗?

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。