偶尔择时,但周期长在,邓欣雨如何将转债玩出了新高度?

不知道大家有没有发现一件事,在股票市场里面,几乎每年都会跑出一两位“黑马”选手,并且很多都自带“新手光环”,往往“一出道即巅峰”;又或者说是“狭路相逢勇者胜”,股票市场中的新手在投资上没有历史包袱,往往比老将们更敢于在看到某种趋势之后下重注,脱颖而出。

但是,在固收领域,几乎没听过“黑马传说”,市场上但凡受到资金追逐、机构认可乃至声名在外的固收选手,无一不是经过一轮又一轮牛熊历练的固收大将。

初出茅庐的“债市黑马”?不存在的。

这也与固收投资的特点有关系。

固收讲究的是自上而下的大类资产配置,需要全盘把脉周期,周期是什么?你得至少亲身经历过一轮才能知道。

所以,对固收基金经理而言,投资是一条从青铜开始的发育道路,很难凭借运气或者“ALL IN”的孤勇胜出,只有一步步修炼到王者段位,才有可能在固收战场上崭露头角。

本期,我们很幸运地获得了一次与一位特别的固收选手对话的机会,他入行逾13年,拥有超过8年的公募基金管理经验,在管产品从一级债基、偏债混合到可转债基金,涉猎范围相当广泛,同时也是业内最资深的可转债基金经理之一。

他就是博时基金混合资产投资部投资总监助理、基金经理邓欣雨。

在固收圈子当中,关于邓欣雨的传说很多。

比如,他被认为是一位“择时高手”,在多个市场的关键时点上手起刀落,神乎其技;

他还是债圈中罕见的可转债深度玩家,见证了转债市场从小众到爆发的全过程,转债策略自成一派;

同时,8年多的市场实战当中,他进能攻,退能守,是固收选手中稀缺的“多面手”……

这位罕见的“固收大拿”究竟是如何炼成的?本期,邓欣雨跟我们分享了他的固收装备,“多面手”的秘密,一起来看看。

1

自带“周期时钟”

在过去几个市场的关键时点上,邓欣雨的操作都相当精准。

2018~

2019

2018年四季度,A股进入“至暗时刻”,转债的估值水平和绝对价格都处于历史低位。

在博时稳健回报2018年年报当中,邓欣雨旗帜鲜明地指出:“前期股票市场已较为充分地反应悲观预期。因此,可注重股债兼具的可转债资产,从一年维度看,得从战略上重视可转债资产。”

邓欣雨认为,尽管短期的市场走向难以判断,但转债下跌风险相对可控,并且可以享受到后续股票上行带来的收益。

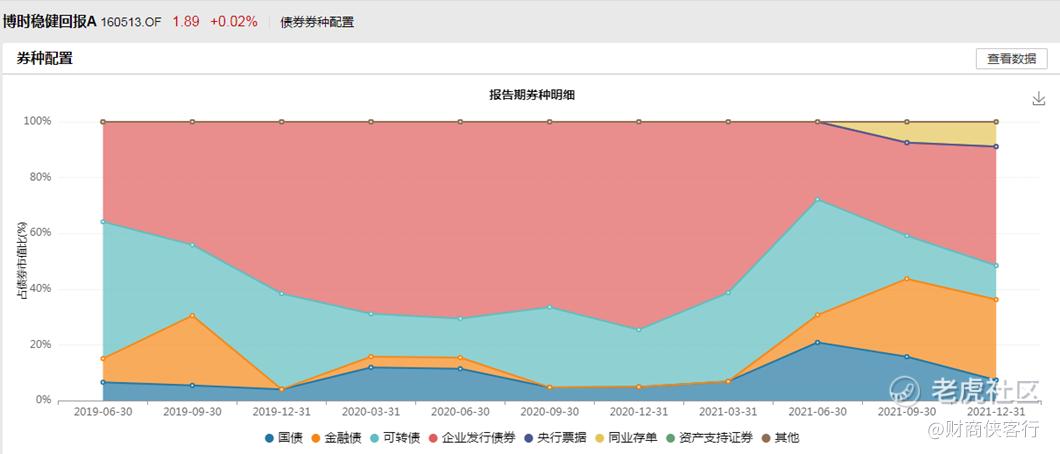

在这种判断之下,他逐步加大对可转债的布局,将博时稳健回报的转债仓位从2018年年末的11.55%,大幅提高至2019年年中的45.38%。

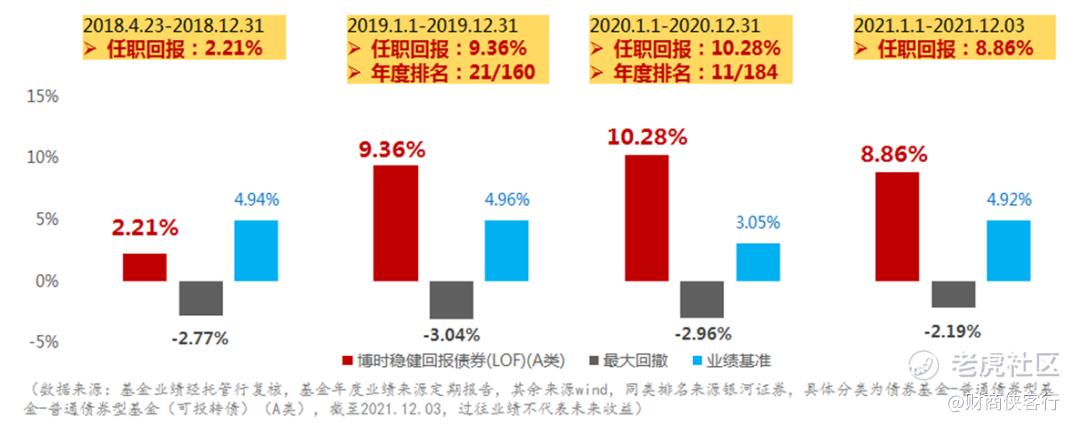

2019年,中证转债指数上涨了25%左右,博时稳健回报A也因为踏准转债的节奏,录得了9.36%的年度收益率,年度排名21/160。

2020

2020年,对很多固收投资人而言都是一个“活久见”的市场,债券市场经历了一波过山车行情,稍不留神就有可能遭遇“绞杀”。

邓欣雨则作出了“全年多权益空债券”的精准布局,在债券方面偏防守,并将重点放在类权益风险资产上,通过结构的把握,在可转债资产上录得了不错的回报,在惊险的债市行情当中,全年录得10.28%的回报率,年度排名11/184。

2021~

2022

2021年,可转债交易趋于火热,在这种情况下,邓欣雨又开启了逆向投资的思路,从2021年三季度开始,将可转债的仓位一路降低,到去年年底的时候,可转债仓位仅为12.08%。

他在2021年年报中指出,“根据历史经验看,今年权益整体呈现震荡市的概率偏大”,强调“可转债市场呈现价格和估值均偏高局面”,并提出两个战术,“回避此类贵的东西”,“把握交易机会并且不恋战”。

2022年以来,中证转债指数跌幅超过8%,不少去年重仓转债的“固收+”收益率也掉头向下,而邓欣雨管理的博时稳健回报A则及时守住了收益的底线,在今年以来一路走熊的市场当中,仍然录得了正收益。

这种精准的操作,让邓欣雨在外界树立起了一个“择时派”的形象,很多人很好奇:都说择时很难很难,邓欣雨究竟是如何做到像时钟一样精准的?

邓欣雨的回答却颇有点意外。

首先,他并不认为自己择时很强,“择时相对来说难度比较大,我们很难做精准的择时。”

其次,对于自己的操作,他亮出了一件“重型装备”——大类资产配置。

“我更多的是通过自上而下对经济周期的分析。”邓欣雨表示,投资无法做到精准择时,但把握好趋势很重要,无论是纯债、转债还是股票,最重要就是要把握住大方向的正确。

邓欣雨2008年入行,第一份工作就是在博时基金从事固定收益研究,在他13年打造出来的投研体系当中,对经济周期的分析和研究是确定投资方向最重要的一步。

“经济周期决定了很多方面,企业的经营状况和经济周期比较匹配,货币财政政策也是根据经济周期的变化进行调整,金融周期也随经济周期的变化而变化。”

至于如何利用好大类资产配置这个工具?怎样才能够把握好投资的周期和大趋势?

这得益于邓欣雨多年的投研历练。他指出,要形成一套比较完善的固收投资框架,必须要完整地经历过一些周期,当经历过周期考验之后,看事情的角度,应对的态度都会不一样。

他举了一个例子,2015年市场的狂热以及狂热后的代价,给当时身处市场中心的自己烙下了深刻的记忆,这种记忆就如同一种条件反射,在之后每一次碰到类似的狂热时,它们都会跳出来,给邓欣雨敲一敲警钟。

比如在去年年底,转债市场的情绪非常乐观,价格和估值都居高不下,而邓欣雨则选择退一步思考:估值过高可能会带来潜在的风险,风险如何爆发无法预测,但大概率会发生,这种情况下应该做一些适当的、谨慎的操作。

而2019年之所以敢于重仓转债,也是源于邓欣雨经历过2014年转债市场最低迷,事后看来却是最佳买入时机的时刻。“当市场都很恐慌的时候,价值就会出现,从配置上看,这些就是很好的机会。”邓欣雨说。

在固收投资中自带“周期时钟”,这就是一个重型装备,且无法复制,因为不同的投资人在不同的市场阶段中经受的历练、获得的启示都各不相同。

桥水基金的创始人瑞·达利欧(Ray Dalio)曾经如此描述这种经验的力量:“积累了更多经验以后,我开始把每次遭遇视为‘类似情境的重现’,我能以更平静、更谨慎的方式应对,就像一位生物学家在丛林里遇到一只可怕的动物时一样:首先确定它的种属,利用已有的知识预测它的行为,然后合理地做出反应。”

2

可转债的深度玩家

博时基金早在2010年的时候就发行了可转债基金,邓欣雨目前管理的博时转债增强A就是在2010年11月份成立的。作为博时基金的固定收益老将,邓欣雨亲历转债市场从小众到爆发的全过程,相比起市场中的“后来者”,他很早就形成了一套比较完善的转债投资策略。

来看看邓欣雨在转债投资上的几个亮点。

【1】 攻守兼备

很多“固收+”产品会将转债作为一个进攻性的品种,但在邓欣雨看来,转债的魅力远远不止于此。

“转债的类型有偏股型、平衡型和偏债型,对应的是不同的防御能力以及进攻性。”邓欣雨解释道,在不同的市场阶段,结合对转债市场的判断,应当选择配置不同类型的转债。

① 在股市处于下跌态势中时,往往很难判断市场什么时候见底,但从价值的角度,能够感觉到机会慢慢来了,这种时候,偏债型转债就是一个比较合适的品种,既能够防范风险,又可以适当进行左侧布局。

比如在今年股票市场一路下行的时候,偏股型转债面临较大的下行风险,在这种时候,就应该尽量选择偏债型转债。

② 在市场震荡期,偏股型或者平衡型转债的机会相对更好。

③ 当市场逐渐走出底部,反转的趋势日益明朗之后,则可以果断增加偏股型转债的仓位,把握进攻性的机会。

更重要的一点是,在邓欣雨看来,转债只是大类资产当中的一个品种,投资不应该执着于某类资产,而是要从性价比的角度进行比较,在不同的经济周期、市场环境下,选择胜率更高的品种进行配置。

从博时稳健回报的债券仓位变动上也可以看到这一点,即便作为市场中最资深的可转债玩家之一,邓欣雨也并没有“爱上”转债,而是将其作为一种能攻能守的新式装备,只在最合适的时候启用,以发挥它的最大效力。

包括在谈到当下的转债投资时,邓欣雨就表示:“目前还是中性偏防御的角度,没有到进攻的时期。”

【2】不带偏见地看待每一个行业

转债市场的爆发始于2017年定增受限,近年来,越来越多的上市公司都已经把发行转债作为融资的重要手段,发行公司所属的行业也越来越多样化,目前市场中存量转债数量约400只,规模约7000亿,几乎涵盖了所有申万一级行业(除房地产)。

面对市场规模的爆发,如何更全面地把握转债的投资机会?

“转债涉及很多行业,选对行业很重要。”作为一位固收背景出身的基金经理,邓欣雨很清楚自己的优势在于宏观的视野,因此,在投资当中,他会结合经济所处的阶段选择行业,同时关注行业所处的景气度阶段进行投资。

“我觉得市场上能赚钱的都是好东西,所以我对行业没有歧视,也没有偏好。”邓欣雨说,转债一个比较大的特征就是它是一种“期权”,期权天然跟波动率有关系,在正常的情况下,成长型的行业波动率也会比较大,所以自己也会更加关注成长行业。

比如在2021年四季度初,邓欣雨通过行业间的比较研究,认为汽车零部件的下游需求转好,结合当时较低的估值水平,性价比相对较高,于是对汽车零部件行业里面大部分个券都进行了加仓。

【3】必杀技:个券选择

“固收+”基金经理大致可以分为两类,一类是债券背景出身,擅长纯债交易,在可转债投资上倾向于做配置;还有一类是有权益投资背景的基金经理,他们投资转债的风格更类似于股票,进攻性很强。

邓欣雨则是比较稀缺的在转债市场中成长起来的“固收+”基金经理,多年的转债投研经验,让他在拥有自上而下的配置视角之余,也炼就了自下而上挖掘个券的能力,这一点是当前市场同类“固收+”选手中非常难得的。

比如,有一家二级市场上关注度不高上市公司,其发行的转债在去年一路跌到90多块钱。

这家公司很少有卖方研究员跟踪,邓欣雨和团队中的转债研究员就亲自去实地调研,与上市公司充分沟通之后,认为当时市场上的价格已经严重低估,而行业的景气度和企业盈利已经具备确定性,于是在低点的时候大举买入。

之后,伴随着市场回暖,该转债的价格一路走高,基于充分的研究,邓欣雨一路坚定持有,一直持有到200多块的高点,获取了丰厚的收益。

包括去年在新能源产业链上,邓欣雨也在一些被市场冷落的细分行业当中挖掘到了个券的机会,在去年转债市场呈现结构化行情的背景当中,这种个券挖掘的能力,成为了邓欣雨创造超额收益的来源。

3

盾牌永远在手:风险意识

如果说大类资产配置能力是邓欣雨的方向盘,转债投资能力是他的长矛,那么,时刻牢记的风险意识就是他面对市场不确定的强大盾牌。

这是邓欣雨管理博时稳健回报A期间的年度回报率和回撤情况,可以发现,在每年录得正收益、大部分年份大幅跑赢基准的情况下,产品也体现了良好的抗风险能力,回撤控制相当优秀。

这与邓欣雨投资理念密不可分。

在邓欣雨看来,“固收+”面对的是一群风险偏好相对较低的投资人,产品的初心应该是在固收的基础上做一些增强,以追求稳健的绝对收益为导向,既要重视结果,也要重视过程。

“我认为管理‘固收+’产品就是在特定的风险下追求最优的收益。当风险和收益发生冲突时,不能为了追求收益而降低对风险控制的要求。”邓欣雨说。

如何抵御市场风险?邓欣雨有三个强大的护盾。

【1】分散投资

与外界认为的“择时能力很强”不同,邓欣雨坦诚,自己在守护波动方面,反而把择时适当淡化,更注重通过分散来降低波动。

在偏权益类品种中,即便是非常看好的标的,他也不会重仓超过5%,秉承通过各类细分资产投资中的适度分散、均衡配置策略应对市场波动。

【2】当断则断

在“固收+”的投资当中,邓欣雨会按照产品的风险承受能力提前做好测算,基于风险收益的目标,秉承绝对收益的投资思路,在这个过程中,他并不回避采取一些交易的手段来规避风险。

比如,在某类资产、某个行业交易特别拥挤的时候,他会适当冷静下来,通过横向的性价比指标,去选择一些胜率更高的品种,规避短期估值太高可能带来风险。

另外,在市场出现系统性风险的时候,他也不会固执地坚守,而是会根据风险收益目标,在下行的过程中降低仓位,一方面规避进一步的风险,一方面等待后面更好的机会。

华尔街传奇交易员保罗·都铎·琼斯有一句名言:“不要专注于赚钱,得专注于保住你所拥有的东西。”

以目标收益为导向,当断则断,绝不拖泥带水,也是邓欣雨得以在固收市场的长跑中胜出的原因。

【3】估值!还是估值!

什么时候可能会有风险?什么时候是大胆进攻的机会?在邓欣雨的心中永远有着一杆秤,就是“估值”。

“我觉得在每一类资产中做好估值的评估是非常重要的。估值会决定未来整个投资的收益,对估值有把握,就不会追涨杀跌、随波逐流,也敢于在估值很便宜、市场恐慌的时候去买入。”邓欣雨说。

4

结语:“君子不器”

邓欣雨管理的产品涵盖范围很广,从一级债基、偏债混合到可转债基金都有,很多人看到他的产品会比较疑惑,为什么同一位基金经理管理的产品,收益率、回撤指标乃至仓位配置都不尽相同?

这其实与不同的产品定位有关系,邓欣雨在投资中会首先确定好产品的方向和风险收益目标。

比如他管理的博时转债增强A,转债的仓位一直很高,因为产品的定位就是一只转债主题基金,不能因为市场变化轻易改变策略。而博时稳健回报是一级债基,在“固收+”中属于稳健的品种,因此我们可以看到,在转债市场交易趋于拥挤之后,邓欣雨则会及时降低仓位,规避风险,产品的波动率、回撤率也更低。

这跟邓欣雨打德州扑克的习惯很相似。邓欣雨每次都会“精算”好每一把牌的赔率,在不同的赔率之下,去择最好的策略,不会单纯为了博弈而博弈。

而当牌面足够大,确定性很强的时候,“该出手的时候则要出重手”。

孔子说,“君子不器”,不能囿于一技之长。

从邓欣雨一路成长为“固收多面手”的经历当中,我们能够强烈感觉到,“择时高手”、“转债深度玩家”,这些标签都只是外界对他片面理解,作为一名久经淬炼固收老将,邓欣雨的能力不止于此。

投资有风险,入市需谨慎

财商侠客行仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。