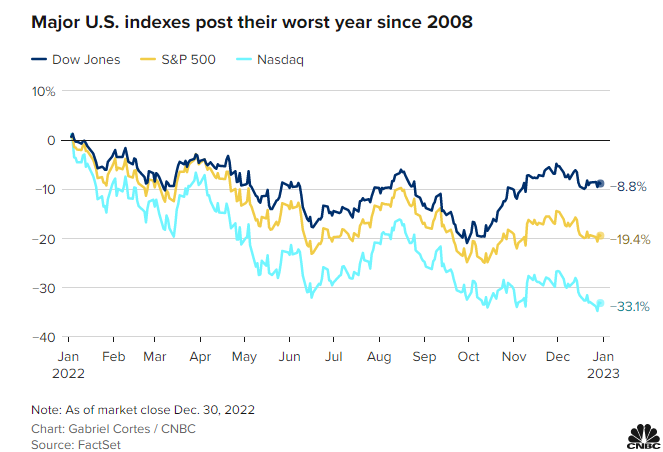

煎熬的2022年终于过去,在这一年里,美股也遭遇了14年里最大的挫折。其中纳斯达克下跌33%,几乎可以与2008年的股灾相提并论。

在过去,美股一直是世界表现最佳的资本市场,而美股公司大量的分红和回购,构成了美股持续性上涨的基础。如今难得连美股都能深度回调,而且公司估值越来越合理,美股周期性的低谷正在酝酿,而新一轮长期牛市的起点也在确立。

因此,我们将回望一下过去一年的美股,并展望2023的美股能否走出阴霾。

一

资源股全面牛市

医药和军工紧随其后

过去一年里,美股表现最佳的是资源板块。

煤炭石油天然气里牛股辈出,甚至不乏雪佛龙这样的几千亿市值大象起舞,受益于俄乌战争和资源短期的供不应求,资源价格暴涨带动上中下游公司们的利润大幅提升,炼油、挖矿、油运等相关行业也都从中受益,在业绩的推动下,个个股价都大幅上涨。

在这个趋势下,又由于各类成长股的大跌,因此资源股的相对收益拉到了前所未有的高位。

不过资源股的牛市受益者少。

一方面,美股的信息技术、芯片、互联网等传统成长板块聚集了更多的长期资金,不愿意换仓。而资源股基本上是传统old money控制了比较高的股权,长期深度持仓资源股的资金少之又少,加之上涨幅度快,上涨时间集中,因此很多长期资金还没认清楚逻辑,资源股就已经到周期顶峰,所以并没有很多投资者搭上了这趟快车。

当然,从历史的角度看,资源股的相对收益往往是短暂而不能持续的,因为资源过高的价格并不利于社会的生产力进步。

尤其是在2022年一年跑赢了其他股票接近1倍之后,往后看,目前已经处于业绩顶峰的资源股将很难继续维持长期的超额表现。

不看资源这种更靠天时地利吃饭的行业,2022年还能有超额表现的板块有大型医疗公司和军工公司。

其中,大型制药公司中默沙东和礼来涨幅都超过30%,医药配送企业MCK上涨50%,而医疗健康保险企业CAH上涨50%。

军工股中,洛克希德马丁和诺斯罗普格鲁门的涨幅都超过40%。

两个板块的市值都足够大,都有一定的赚钱效应。两者相似的是,在动荡的经济环境中,业务需求稳如泰山,其中医药并没有受宏观影响降低多少需求,而且加息环境,Biotech暴跌,更有利于大药企的外延扩张。

而军工在俄乌战争和局势动荡情况下,也没有订单减少的道理,再加上这两个板块常年估值维持在不高不低的水平,因此业绩稳定,估值被情绪带动稍微提升了点,也就成就了不错的涨幅。

二

保持增长

或前年超跌的个股有超额表现

而倘若不以板块归类,剩下的取得超额收益的个股,基本就剩下一些在自己赛道里做出优秀成绩,在大环境下逆流而上的公司。

如中概股里的拼多多和瑞幸,都有着超过40%的涨幅,其驱动因素都是基于业绩的逆势爆发。利润都从去年初的亏损水平迅速兑现,实现了收入和利润率的快速增长。而又因为其逆势爆发,市场投资者认可公司的竞争力,从而又给回了原先的高估值,使得实现了戴维斯双击。

又比如美国的逆变器龙头ENPH、开发中枢神经药物的NBIX,也都是业绩继续高增长驱动高涨幅的公司。

但是,表现良好的公司也不只是业绩增长就可以的。

有些公司业绩继续不好,但就是靠估值反弹,预期的翻转的的力量就实现了大逆转。令人意想不到的是,如好未来和新东方等中概弃子,去年的收益也是正的,并且还很高,达到近70%。

归因起来,是2021年的下跌太狠,跌了90%以后,2022年的估值没有往下杀了,就顺其自然地跟随市场反弹,然后全年涨幅轻松为正。

而反过来看,尽管有些公司业绩依然维持高速成长,但由于过高的估值,仍然无法阻挡下跌。

这一点在美股的网络安全板块体现的淋漓尽致,尽管行业景气趋势持续,收入增速也在所有行业中表现亮眼,如CRWD,仍保持了50%的收入增速,但无奈过去给估值太高,仍然发生了深度回调。

而特斯拉也差不多,2022年业绩怎么看都是汽车行业内最优秀的,利润的释放力度跟拼多多等也差不多,一下子都到近100亿美元以上的利润水平了,但作为一家车企,估值在20倍PS,似乎怎么杀估值都不过分,这也使得特斯拉成为了2022年业绩表现和股价表现分化最大的公司。

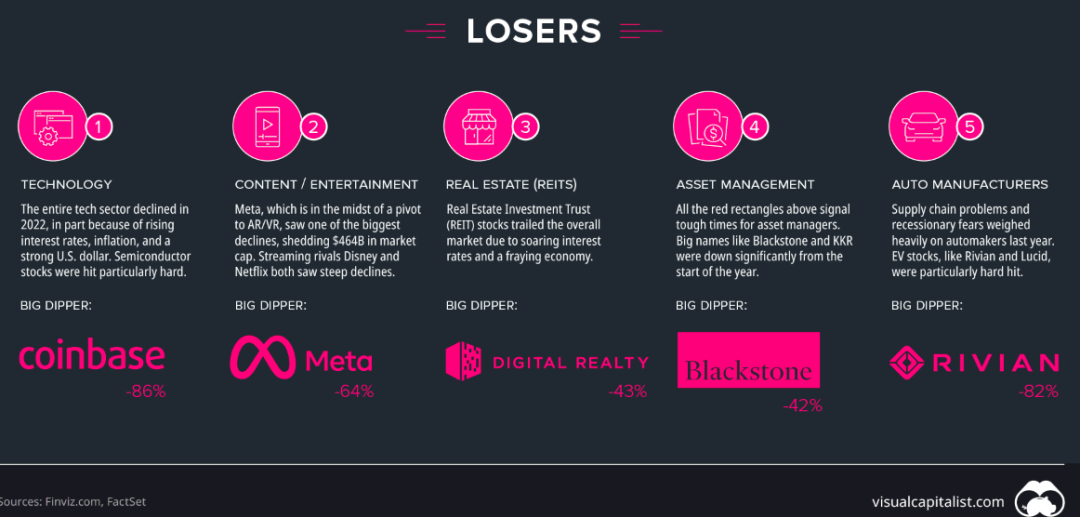

当然,最惨的莫过于估值开杀和业绩突然变差的个股,股价处于高位,甭管公司基本面多么优秀,基本上就是杀。

最典型的如英伟达,芯片周期高位销售额开始环比下降,而估值刚好在2021年达到了巅峰,股价亦然,哪怕公司在芯片行业的竞争力无与伦比,那也无法阻止股价的腰斩。

多个明星板块也因此翻车,包括一大片的芯片公司,互联网公司,SaaS公司。也正是这些板块,2020-2021年的放水牛市表现最好,因此造成了大部分投资者已经爱上了这些板块,有长期持有的决心,也因此,跌下来时损伤最惨重。

三

2023关注业绩回暖和超跌

也因此,2023年在一个大跌过后,看到的情况肯定比2022年更好,毕竟2022年全年跌了这么多,2023跌更多的概率很小,就算继续下跌,这也意味着后续的反弹空间会很大。

首要关注的就是业绩的爆发,参照2022年的资源股,期待巨大的业绩整体性翻转。

板块性的爆发还是会出自强周期性板块。

目前看来,符合条件的是化工行业、交通运输行业等。它们处于资源价格的反面,当资源价格过高,不可避免地成本暴涨,利润暴跌,也因此,在资源股的周期开始转换之后,这些行业毫无疑问是存在着周期性爆发的力量的。

以周期性来看问题,那么芯片行业显然也类似,目前全球的芯片行业不景气,数字货币行业崩溃加这两年的消费电子行业景气,消耗了太多的需求,但也因此,以技术驱动,作为美国立国之本的芯片行业回到了前所未有的合理估值状态。只要需要靠科技推动生产力发展,芯片行业就必定是长期繁荣的。

这些行业的反转不一定是在2023年,至少现在往后看几个季度,供不应求导致的行业复苏还远着,但这些公司的低点,却很容易在2023年先行出现。

而作为跟着芯片股一起暴跌的美股互联网、家居耐用品、SaaS等公司,它们的业绩目前没有变差很多,周期性不算很重,更多的是估值的回调。也因此,它们更多地是跟随经济周期的低波动,所以它们的业绩大回暖倒是没什么预期,但更多地会像中概股一样,因为跌得太多,最后由估值的见底反弹一波不小的涨幅。

而美股基本面最差的数字货币相关的公司,有中概教育股类似的潜质。

商业模式也是一塌糊涂,数字货币在大家不承认经济价值的情况下,就是一堆空气。收入也已经暴跌了。

但也正因如此,这些公司的跌幅基本上是美股本土公司中最高,已经有跌90%的了,如果再度下跌,状态就跟当初的中概教育类似,跌了95%,反弹一倍到跌90%,不过分吧。

而如今的中概股在触底后的这几个月里猛烈反弹,实际上很多公司自高点以来的跌幅已经收敛很多,基本上自高点跌90%以上的中概股已经不多。而美股那些过去的成长大牛板块,现在跌90%的越来越多,也正因如此,还要博见底反弹,中概股性价比会越来越差。

四

结语

所以2023年的美股虽然开年不畅,但绝不悲观,中概股打响了超跌反弹的第一枪,也说明了,业绩和超跌两个因素只要有一,就能有不错的短期表现。

目前,美国通胀问题已经放缓,高利率环境下即使保持,那些业绩爆发的公司,美股有核心竞争力的公司,肯定能靠业绩走出漂亮的回暖,而深度下跌的公司,也会因此迎来大幅度的预期反转。

美股开年颓废,与A股港股表现分化严重,新低就在眼前,也不排除后面还有一次类似于港股10月底那样的快速暴跌,但这都构成了越来越大的上涨空间。不怕美股大跌,就怕它没有跌透,新的美股周期起点,或许就在2023。