小鹏汽车上市当晚,众多港美股打新群里哭声一片。有韭菜吐槽,申购了几万美金,才中10股小鹏汽车。有韭菜晒出了X途的一张额度分配表,哭着说,被券商坑了,中了5股卖出后收益还不够手续费。

(传说中某途的小鹏配售)

那券商真的是骗子吗?为什么韭菜的中签会很少呢?

美股的IPO已经是一个非常成熟和系统的机制了。作为一个监管极为严格的行业,众多券商都需要受到美国证券交易委员会SEC(The U.S. Securities and Exchange Commission)的监督,按照《萨班斯-奥克斯利法案》,犯有证券欺诈的犯罪,最高可判处25年入狱,公司罚金高达2500万美金。和A股割韭菜无数仅处罚数十万不能类比。

自1811年,一群独立经纪人签订《梧桐树协议》并组建纽约证券交易所开始,美国的证券市场更多是一个民间自发形成的金融市场。券商在其中有着极大的话语权,这一点,与港股、A股均有着较大的不同。因此,美股的IPO制度也与港股、A股有极大的差异。

按照1933年证券法(Act of1933),美股的IPO,是按照注册制进行的。企业只需要在SEC提交文件,披露公司的经营状况,符合要求后,即可在交易所进行上市。因此,除部分被豁免的慈善、公益等性质的IPO以外,大部分IPO招股说明书都可以在SEC的官网可以查到。

如果你英文足够好,你可以在SEC看到所有上市公司的招股说明书。这些都是免费公开的。例如小鹏汽车招股说明书原文链接如下:

https://www.sec.gov/Archives/edgar/data/1810997/000119312520212871/d890887df1.htm

(连招股说明书都没看你就申购,你不做韭菜谁做韭菜?)

总体而言,美股IPO的过程分为3个阶段:安静期(Pre registration)、等待期(Cooling-off)、Post-effective:生效期。

(IPO割韭菜的大概过程)

在提交SEC之前,上市公司首先要招募会计师事务所、投行等整理招股说明书,这个阶段被称之为静默期(Pre-registration Or Quiet Period)。静默期间,上市公司不得进行任何证券营销活动。所以你经常看到好多竞争对手在静默期搞事,而上市公司哑巴吃黄连默默忍受。

当正式提交招股书之后,还需要约20天等待SEC审核的过程。这被称之为等待期(Cooling-Off)。公司可以发布所谓的红鲱鱼招股说明书。

之所以叫红鲱鱼,是因为这个材料上,被SEC的审核人员用红色笔打满了标记。不过,局长还是佩服美国人的脑洞真大,竟然可以联想到红鲱鱼。

红鲱鱼招股说明书和最终版招股书的唯一差别就是,没有最终的招股价格。此刻,上市公司可以向韭菜们路演,打广告推销画饼,并收集投资意向。

在SEC大爷最终检查完毕后,那么招股说明书正式生效,进入所谓的生效期(Post-effective),这时候可以合法销售股票割韭菜了。投行会根据前期收到的投资意向,来分配最终的中签份额。

此刻考点来了。美股的配售规则并不像港股、A股一样,有一个统一的配售制度,而是各大承销商按照自己的喜好来进行分配。

一般美股上市前最后一天,各大投行、关系户、上市公司才会坐下来统一确定上市价格、以及最终的蛋糕份额(配售份额)。因此,上市前夜可谓是刀光剑影,血雨腥风。大家都在为自己的份额而战。某些实力不够的,可能到嘴的肉就会被吃了。

(血色婚礼之夜,哦,搞错了,应该是IPO之夜)

很多时候,这个份额的确定,由于博弈极度剧烈,往往需要在开盘数个小时后才能确定。因此,韭菜们就会发现理想、小鹏汽车到了晚上一两点依然没有中签分配的情况。

那问题来了,如何确定某个券商在IPO撕逼大战中具备足够的实力呢?

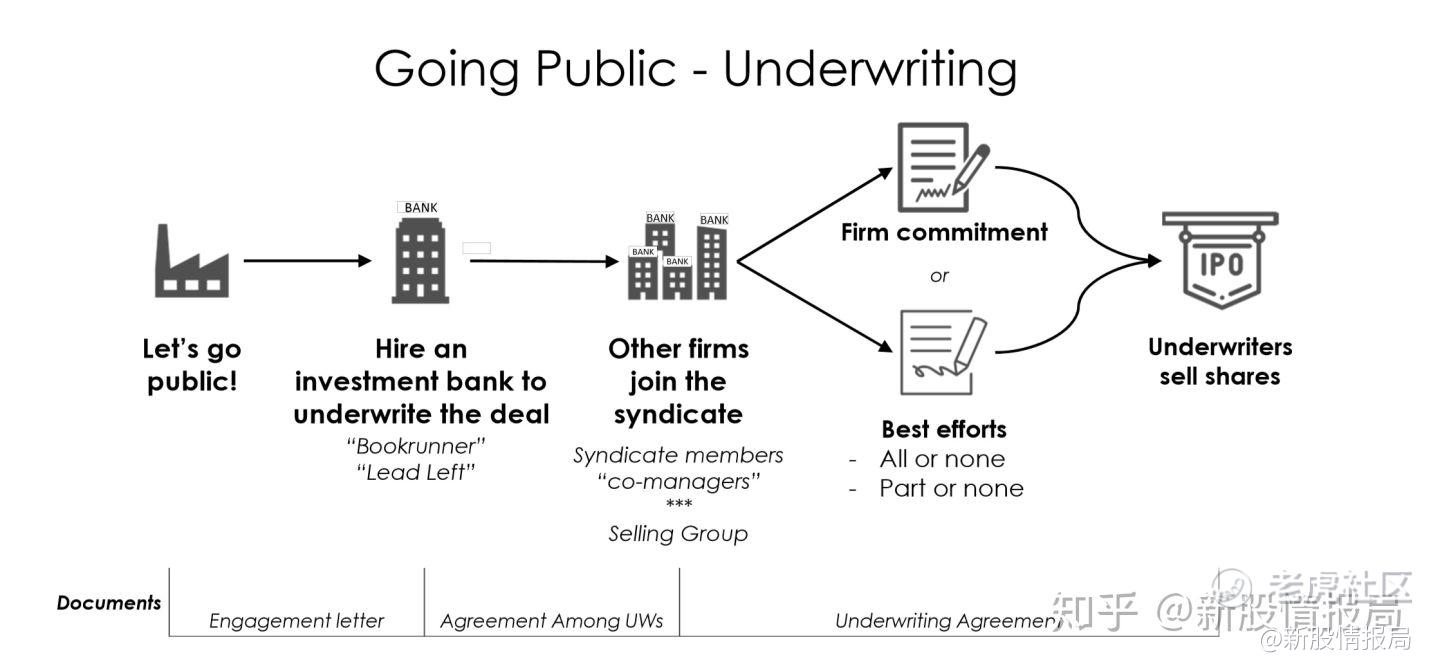

那就要谈谈美股的承销制度了。美股的承销制度,实际就是一种包工头制度。

(承销商包工头的等级)

首先,上市公司会对外招标。各大投行包工头,会对上市招股价格进行投标。最终上市公司会选一家或者多家提供最满意价格的投行,成为主承销商(book runner)或者联合主承销商(Joint book runner)。

这个主承销商呢,要与上市公司签订包销协议,保证如果股份卖不出去的话,他会全部兜了。这就导致,某些盘子很大的票,主承销商就有极大的风险。

这自然难不倒聪明的华尔街,主承销商就找来了一群兄弟伙组建了一个承销团(Syndicate),有饭大家吃,有难大家扛。愿意包销的小弟,称之为(Co-Mannager)。

但部分小弟实力不够,说我能不能只吃饭,不扛难?主承销商说可以,但饭给你分少点就好!这些小弟也就是所谓的代销商(Selected dealer),他们只承担销售股票的责任,但不保证股票全额包销,卖不出去退回去即可。

承销商的身份地位差异,这就导致了,在IPO风雨之夜时,大家抢肉的能力有极大的差异。目前,美股有六大知名包工头——瑞银、高盛、大摩、小摩、花旗、德银。他们头铁钱包厚,在华尔街一往无前血战到底。

但近年来,随着互联网的一步步发展。也出现了一些互联网券商。

例如老虎证券、富途证券等。他们凭借庞大的用户数量,和平台营销能力,也能够在金融搬砖市场上抢到一些肉,但往往是承担Best-efforts underwriting(代销)角色的代销商。由于能力不够,获得的份额往往极为有限,所以就出现了经典的申购10000股分配500股的现象了。

如果你仔细看看小鹏汽车的招股说明书,你就会看到Credit Suisse(瑞信)、JP Morgan(小摩)、Bofa(美银)、ABC International(农银国际,你没看错,就是那个农业银行国际)、BOC International(中银国际)、富途、海通国际和老虎组成了一个八人承销团伙。

其中Credit Suisse、JP Morgan、Bofa这三家美国公司是联合主承销商,而富途、老虎等其他5家家中国公司是承销商。主要的份额已经被前3大霸王龙拿走卖给美国佬了,留给中国韭菜的肉,都是些肉渣了。

所以,韭菜,你明白你为啥吃不到肉了吗?

那中国韭菜是不是就只能看着美国佬吃肉,逃不开被割肉的命运吗?

且听局长下回分解。觉得帮到韭菜了的,请“关注”、“点赞”、“转发”三连走起!有疑问可以关注“新股情报局”公众号、

精彩评论