前两篇详细解读了利润表,除了Gaap口径下的标准财报数据,阿里巴巴在财报中提供了若干个经调整的指标,到底应该看哪个呢?如果你和我同样很迷惑,可以跟我一起看看。

一. 有哪些经调整的财务指标?

阿里巴巴提供的「经调整利润」主要有3个版本

1. adjusted EBITDA

2. adjusted EBITA

3. non-GAAP 净利润

此外,还有一个「核心卖场模式的adjusted EBITA」,用来衡量淘宝天猫等核心零售业务的财务表现;还有一个「自由现金流」。

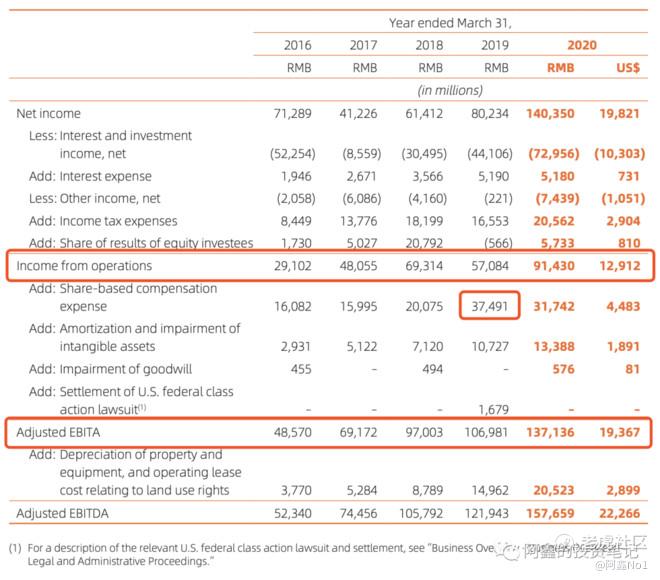

1.adjusted EBITA = 营业利润 + 股权奖励 + 无形资产摊销 + 商誉减值

2.adjusted EBITDA = 营业利润 + 股权奖励 + 无形资产摊销 + 商誉减值 + 折旧

3.non-GAAP 净利润 = 净利润 + 股权奖励 + 无形资产摊销 + 商誉减值 - 资产处置 - 蚂蚁股权

4.自由现金流 = 经营活动现金流 - 购置资产 - 购置无形资产

这几项调整指标的共同点,是把非现金的支出都加上去。

1. 股权奖励是用非现金的方式支付的员工薪酬

2. 无形资产摊销、商誉减值、折旧都是过去支付的现金,把帐记到了今年

提醒一点,每家的调整方式都是不一样的,用名字一样的指标直接比较是不合适的,这点阿里巴巴的财报中也提醒了。

二. 未调整的「净利润」和「营业利润」数据波动巨大

1. 净利润在2017财年经历了一个下降

主要是原因是2016年的投资收益很高,而2017年的投资收益太低。翻翻历史的财报,2016年因为剥离阿里影业、重估阿里健康而较高;2017年没有这种大额的变化。

2. 营业利润在2019财年经历了一个下降

主要是因为2019财年的营业成本有个大幅的上升。翻翻2019年报,增长的主要原因是饿了吗和菜鸟的履约成本增加,以及新零售和Lazada业务的存货相关增长。相当于是业务结构调整带来的财务指标变化。

可以看到GAAP口径下的营业利润、净利润的数据,受这种投资、收购影响很大,如果只给外界呈现标准GAAP口径下的财务数据,就不能展现呈现出年年都在高速增长的效果。

三. 经调整后的数据,不论是哪一个指标都是在持续增长的

这些调整是如何实现的呢?

1. 从Gaap净利润到Non-Gaap净利润,造成差异的主要原因是投资。Non-Gaap的利润直接排除了投资的影响。

可以看到在排除投资影响之后,阿里巴巴在这5年的Non-Gaap的净利润是在持续增长的。

2. 从「经营利润」到「经调整EBITA」。可以看到是股权激励支出这一项起到了关键作用。具体的方法,一个是在调薪环节,一个是在招聘环节。

调薪方面,大厂每年会给员工普调或者晋升加薪。高级别的员工薪酬都是由现金+股票构成的。比如根据薪酬政策,打算给员工A加薪20%,这个20%可以有X%股票+Y%现金构成,X和Y的比例可以根据公司当年的财务情况调节。

招聘方面,薪酬包的组成也是可以调节的。本来打算按照80万招聘一个员工B,他的薪酬可以有50w现金+30万股票,或者60万现金+20万股票组成,多发一些股票多现金少的offer,也能调节这个指标。

另外,不像折旧、摊销这些项目,折旧或摊销多少年,剩余价值是多少等等,这些标准在一开始就要在财报中写明。招聘、调薪的政策可以根据公司的需求随时调整的,很灵活。

四. 总结

1. 受到投资、收购等活动的影响,阿里巴巴的Gaap财务指标波动巨大。

2. 衍生出一系列「调整后」的指标,这些指标能更好地表现阿里巴巴在持续增长。

3. 股权奖励支出是个好项目,调整起来灵活。

4. 最后,一般我自己做估值时,是习惯把股权奖励支出从利润中剔除掉的,因为这是一笔发给员工的钱,其他的普通股投资者不会受益于这笔钱了。

精彩评论