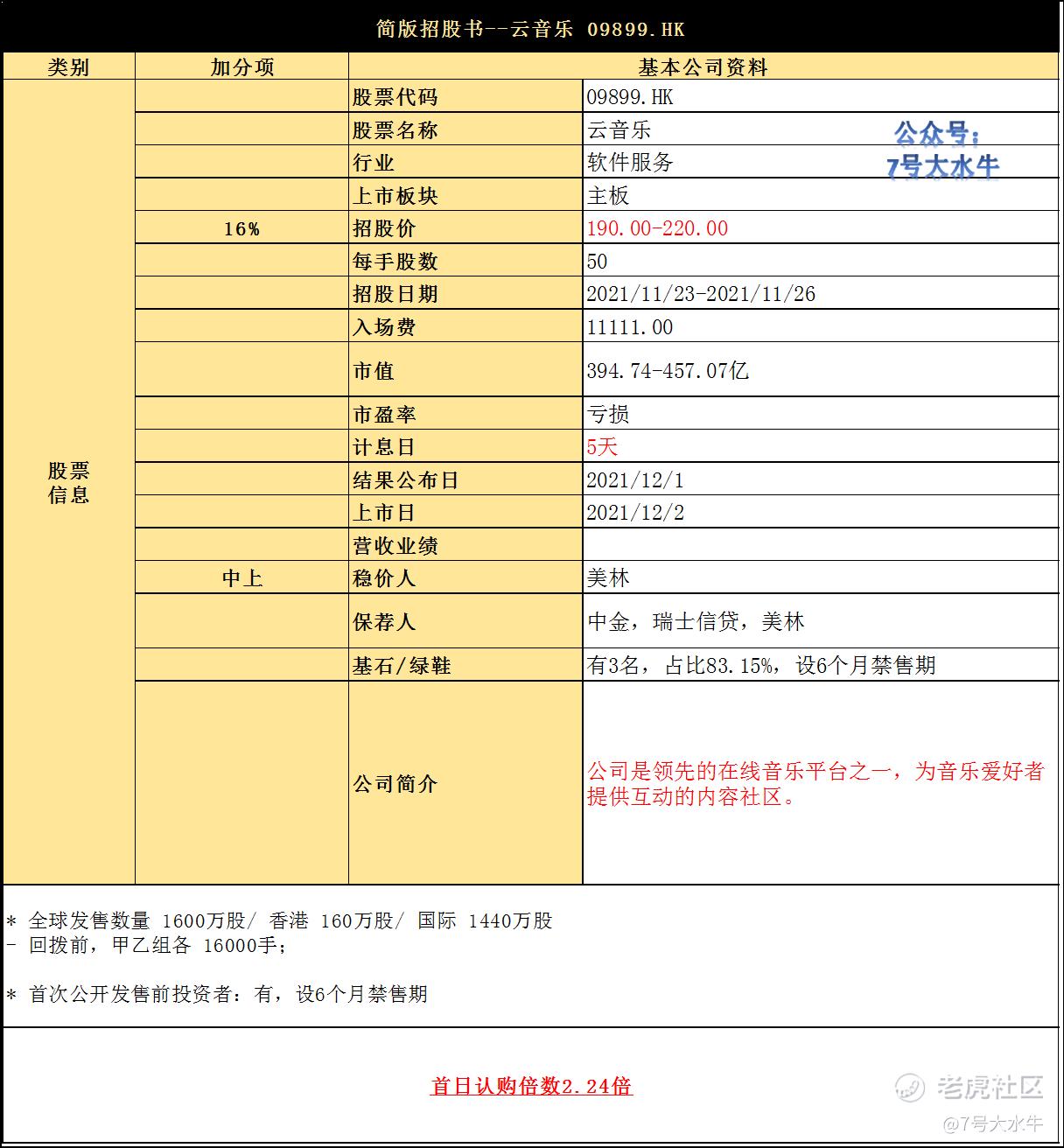

①基本公司信息和经营业绩

②综合点评

公司拟发行1600万股,香港公开发售160万股占10%,国际配售1440万股占90%,另有15%超额配股权。

每股190.00-220.00港元,每手50股,入场费11111港元,将于2021年12月2日上市。

回拨前,甲乙组各16000手

回拨30%,甲乙组各48000手

预计一手中签率40%。

公司是一款专注于发现与分享的音乐产品,依托专业音乐人、DJ、好友推荐及社交功能,为用户打造全新的音乐生活。

运营数据方面:

- 在线音乐服务

*月活跃用户,由2018年的1.05亿人,增至2021年6月的1.85亿人。

*付费用户,由2018年的420万人,增至2021年6月的2610万人。

*每户每月付费由2018年的8.9元人民币,减至2021年6月的6.8元。

*这部分业务总收入由2018年的10亿元,增至2021年6月的16亿元。

- 社交娱乐服务及其他

*付费用户49.6万人,每户月费526.5元,月活跃用户为1910万人;

*2021年Q2这部分业务总收入16亿元。

公司的音乐内容的主要来源:

包括「三大」主要音乐厂牌(即索尼音乐娱乐、环球音乐集团及华纳音乐集团)以及其他音乐厂牌、独立音乐人及工作室等。

下图可以看出,公司的付费用户年复合增长率约95%,虽然客户基数不大,但是客户粘度较高。

版权方面:

截至最后实际可行日期,我们已注册95项专利、69项商标、116项版权、52项软件版权及20个域名。

截止2021年Q2,公司总共拥有音乐6000万首。

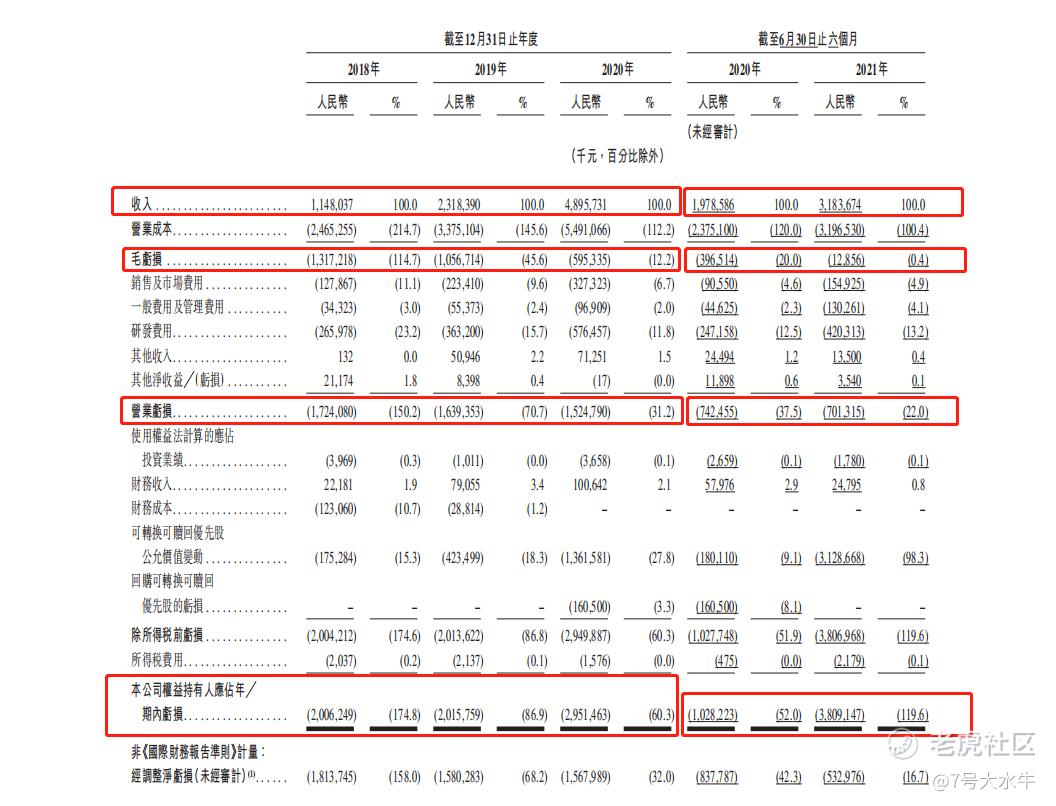

财务方面:

- 18至20年收入分别为11.48亿,23.18亿,48.95亿元人民币;

- 18至20年毛利分别为亏损-13.17亿,-10.56亿,-5.95亿元人民币;

- 18至20年营业亏损分别为-17.24亿,-16.39亿,-15.24亿元人民币;

- 18至20年年期内亏损分别为-20.06亿,-20.15亿,-29.51亿元人民币;

- 18至20年经调整净亏损分别约为-18.13亿,-15.8亿,-15.67亿元人民币。

- 20至21年首6个月收入分别为19.78亿,31.83亿元人民币;

- 20至21年首6个月期内亏损分别为-10.28亿,-38.09亿元人民币。

- 20至21年首6个月经调整后净亏损-8.37亿,-5.32亿元人民币。

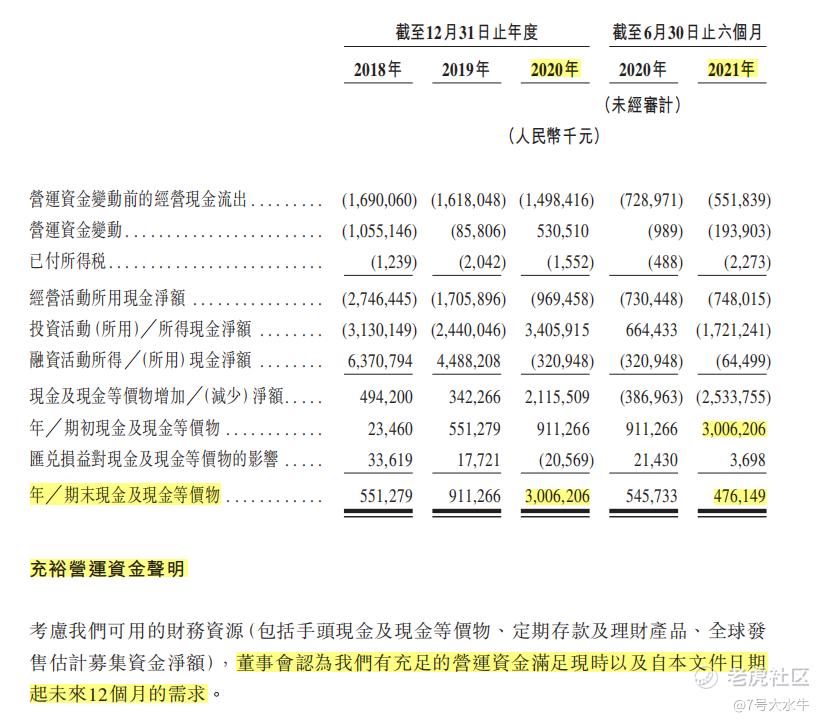

截止到2021年6月30日,公司现金及现金等价物为4.76亿人民币。

虽然公司今年上半年营收有31.8亿,营业成本花了31.9亿,账上只有4亿,不上市不行,否则要想办法找其他融资渠道。

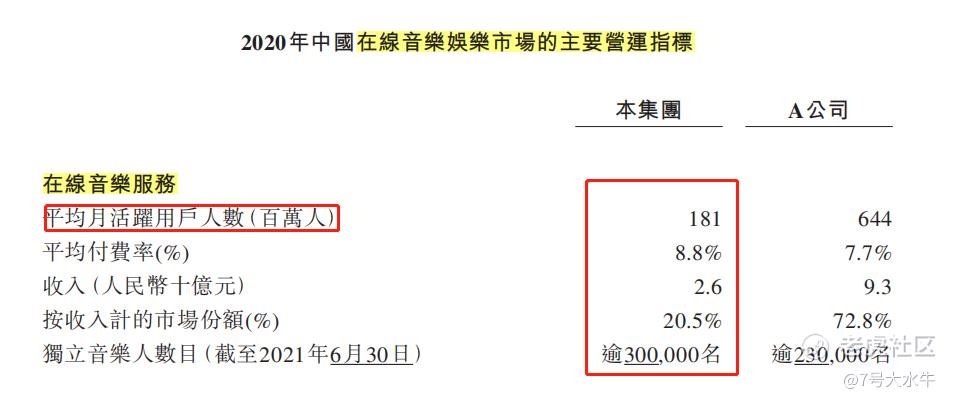

行业竞争格局:

在中国在线音乐服务行业中,腾讯音乐娱乐集团,网易云音乐,是中国两家大规模的在线音乐平台,按2020年的收入计,分别占市场份额的72.8%及20.5%。

他们主要在:版权、用户花费时间、用户留存率、活跃用户数量、市场份额及其他财务指标(如付费率及收入)方面进行竞争。

中国互联网络信息中心(国家互联网信息中心)数据显示,2020年中国在线音乐娱乐市场用户人数达到6.58亿人,而根据灼识咨询报告,2025年该数字将会达到7.92亿人,年复合增长率3.8%。

中国在线音乐平台是最受1990年或之后出生的用户欢迎的,而快速增长的1990年或之后出生的用户占在线音乐娱乐市场用户总数近50%。

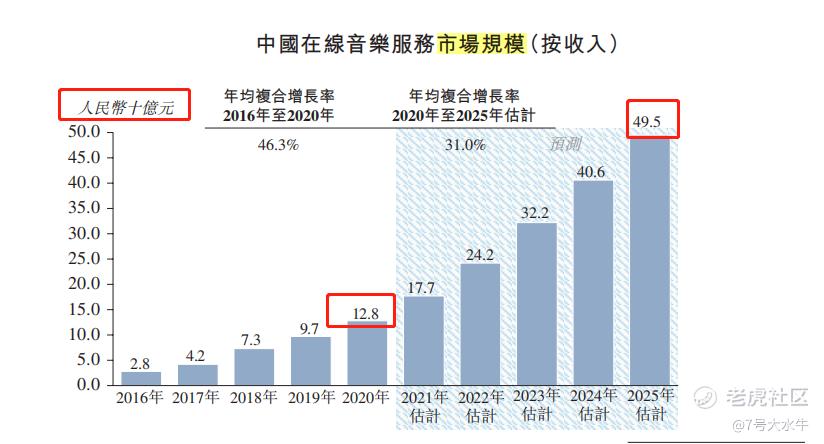

在线音乐服务的市场规模由2016年的人民币28亿元增加至2020年的人民币128亿元,年均复合增长率为46.3%,预期2025年将达到人民币495亿元,年均复合增长率为31%。

过往,行业一直依赖独家授权,今年7月,音乐独家版权被取缔,对在线音乐市场而言,这意味着行业重回公平竞争格局。

2021年,索尼唱片与「网易云音乐」及腾讯音乐娱乐均签署了在中国的直接数字分销协议;

2021年第三季度,「网易云音乐」与华纳音乐集团达成直接协议;

因此,「网易云音乐」现时与全球三大唱片集团均拥有直接数字分销合约。

从收入结构来看,

腾讯音乐的营收结构中,依托全民K歌和直播的社交娱乐业务是大头,今年三季度占比在63%。

2021年前三季度,网易云音乐在线音乐服务占总营收47.7%,社交娱乐服务及其他占总营收52.3%。

首次公开发售前投资者:

于18年至19年曾进行多轮融资,较发售价中间价折让约14.2%至58.8%,并设6个月禁售期。

前期投资者包括:

CMC Capital、泛大西洋投资(General Atlantic)、百度、Boyu Capital、阿里巴巴、云锋基金等。

基石投资者方面:

引入3名基石投资者,包括

网易,认购2亿美元

索尼音乐娱乐,认购1亿美元

Orbis Investments,认购5000万美元

合共认购3.5亿美元(约27.27亿港元),按中间价计算,占比约83.15%,设6个月禁售期。

股权方面:

【上市后】

-网易持股57.65%

-阿里巴巴持股9.98%

-其他前期投资者持股24.67%

-其他股东持股7.7%

估值方面:

以招股价190.00-220.00港元计算,市值约394.74-457.07亿港元(约50.7-58.6亿美元),以2020年营收48.95亿人民币计算,市销率约6.6-7.7。

腾讯音乐美股市值约129亿美元,2020年营收约291亿人民币,市销率约2.86。

从营收来看,网易云和腾讯音乐比例为17:83,而市值比例42:58,估值偏高。

资金用途:

本次总共募资30.4亿-35.2亿港元,其中,

约40%继续投资于音乐及音乐衍生内容以扩充音乐内容库、发掘和吸引独立音乐人、完善社交互动功能,及推广品牌;

约40%继续吸引研发人才、投资人工智能、改善及升级音乐及社交娱乐产品及服务,及扩展IT基础设施;约10%用作甄选合并、收购及战略投资;

约10%用作营运资金及一般企业用途。

③总结

从赛道来看,不算大,2020年128亿,2025年也才495亿,好在行业集中度高,腾讯和网易瓜分93%市场份额,背后其实是网易+阿里,腾讯三大巨头分蛋糕。

腾讯的用户数量占绝对优势,网易的客户粘度高一点,共同点是,两者都往社交娱乐直播方向重点发展,看看上文的图3,不难发现,社交娱乐的人均消费几百元,远远高于每月会员费的收入。

未来公司要想营收增长,与用户数量增长,以及付费意识的提高密切相关。

公司目前账上现金不多了,今年上半年就花了31亿,不得不上市增加一些现金流,最近市场环境冰天动地,又担心发行失败,干脆,自己当基石,确保上市万无一失。

总共融资30-35亿,其中15亿还是自己掏钱。

优点在于,增加投资者信心,减少流通股数量,起到稳定股价的作用;

缺点在于,真的贵,自己不买,恐怕别的投资者也不会买。

全网同名:7号大水牛

$腾讯音乐(TME)$ $网易(NTES)$ $云音乐(09899)$

免责声明:

本文仅代表个人观点,不作为任何投资建议,股市有风险,任何投资行为都需要自行承担亏损风险。

精彩评论