通用电气(GE)曾是美国制造业的一顶王冠。

自爱迪生始,通用电气从一家灯泡公司,在百年间成长为电子设备、航空航天、医疗保健、工业数据等行业的龙头。

第一盏荧光灯、第一台双门电冰箱、第一台全自动洗碗机、第一只电烤箱、第一台喷气式飞机发动机……

从生活到出行,GE定义了上个世纪初的工业浪潮。

而前CEO杰克·韦尔奇更是通过大范围的并购与收购开启了全球化集团的新时代。在千禧年之前,GE一度成为美国市值最高的公司。

然而万事万物,物极必反。

在2008年金融危机中,曾是通用最赚钱部门的金融部遭遇巨大冲击,公司几乎破产,最后是美国政府破例出手提供贷款担保,才幸免于难。几次糟糕的并购更是让公司雪上加霜。财务上捉襟见肘、缩减规模、动辄削减股息,这家曾经象征着“美国制造”的公司现在几乎靠变卖家产过活。

而2021年年底,通用电气正式宣布一分为三,将在2023年拆成三个独立的业务:航空、医疗保健和能源。虽然该公司的拆分战略在当时有效提振了股价,可这也说明,作为一个整体,公司无法阻止下滑趋势,因为在最关键的增长上,它无力可施,只能尽其所能降低开支,拯救市场估值,并减轻债务成本。

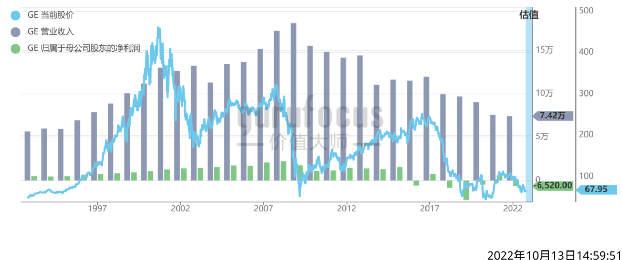

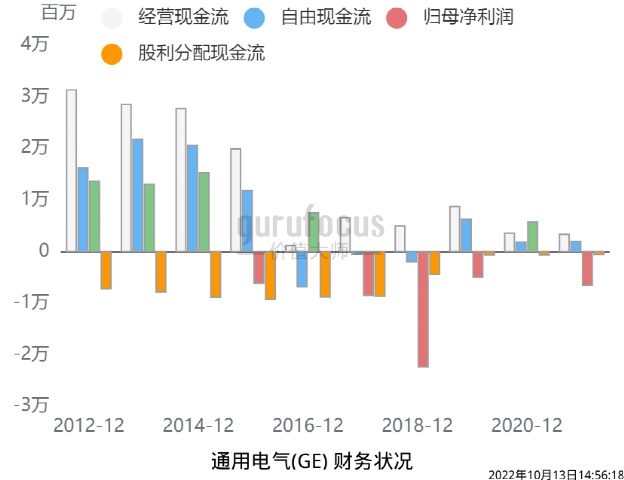

价值大师中文站数据显示,近10年来通用电气在盈利线上挣扎,代表企业经营入账的自由现金流也捉襟见肘。而其股价自千禧年达到高点以来,一路江河日下。

图源:价值大师中文站

在某种程度上,这次“一拆三”是通用电气十多年来缩减规模的延续。无论一家公司的盈利能力如何,如果它在收缩,一般不会受到股票投资者的青睐。

图源:价值大师中文站

一旦三方拆分尘埃落定,通用电气扭亏为盈的故事是否值得投资者考虑,或者我们将看到这些业务像其前身一样成为价值陷阱?

巴菲特在讨论美国负债的时候曾说过:“美国,就像一个富有但放纵挥霍的家庭,一点一点变卖家产以补贴人不敷出的生活。”

这句话也正适用通用电气。

通用电气在2008年出售了其塑料业务,并宣布它正在探索剥离其大部分消费者和工业业务的方案。其NBCUniversal部门在2009年和康卡斯特合资,并最终在2013年完全出售给康卡斯特。许多非美国业务卖给了当地公司。从2015年开始,它卖掉了其房地产投资组合和许多金融单位。

通用电气借以发家的家电业务也在2016年作价54亿美元,卖给了海尔。

不过,在这个动荡时期,通用电气还是进行了一些收购,最明显的是在能源和医疗保健领域。因此,与过去的裁员努力不同,这次三方拆分的目的似乎确实是为了创建能够在未来发展的公司。由于对其未来的增长寄予厚望,让这些业务远离这个倒下的企业集团混乱的财务历史以避免不利的比较是有意义的。

然而,这些部门中的每一个都面对着大量竞争对手。根据通用电气最近的 "合理化"(读作:削减成本)行动,在潜在的复苏开始之前,它们可能都还有下降的空间。

一个不好的迹象是,该公司仍在关键增长领域削减成本。例如,通用上周刚刚宣布,它的陆上风力发电集团正在裁员。这不是一个成长中的公司应有的行为,说明公司仍在面临持续的成本问题。

就算放宽些标准,我们姑且认为艰难的经济环境使得有必要进一步降低成本,以便通用电气的可再生能源业务能够作为一家盈利的公司上市,分拆本身也可能不利于该公司长期发展。在可再生能源和能源安全变得越来越重要的时候,通用电气正在对该业务进行瘦身,阻碍其长期增长潜力,以便它能以更高的股价冲击市场。

这就是所谓的“合理精简”。合理精简是一个术语,它的出现是为了解释诸如裁员和削减成本的措施,认为这是企业未来繁荣的必要条件。说一个公司正在进行“合理精简”而不是精简,就像说一支军队正在进行“战略调整”而不是撤退一样;它掩盖了精简措施是一个不好的信号这一事实。

诚然,削减成本可能是公司的最佳战略。不是说通用电气应该继续寅吃卯粮,但这并不能改变放弃和失去市场份额的事实,这不是好的迹象。

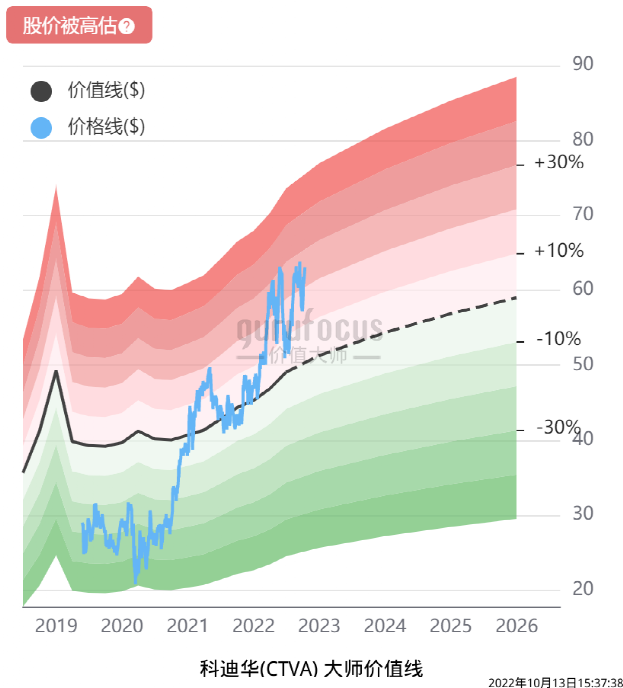

过去解体的大型企业集团有成功的例子。例如,在陶氏杜邦一拆三后,农业化学和种子公司科迪华股价表现就很好,但另两家公司,陶氏和杜邦就相对平庸。

图源:价值大师中文站

姑且不谈过去,如果我们将通用电气分拆出的三项新业务: 航空、医疗保健和能源拆开来看,它们的前景如何?

通用电气航空是世界顶级的飞机发动机供应商之一。它为大多数商用飞机设计和制造发动机,包括空客和波音生产的飞机。通用电气已经加入了航空运输行动小组的目标,即到2050年实现航空业的净零碳排放。鉴于该公司在飞机发动机市场的重要性及其对可持续发展的承诺,我们很可能期待它能继续与商业航空业一起成长。

医疗保健部门是通用电气最有利可图的业务之一。该业务的核心部分是成像,包括X光机和核磁共振扫描器,在该部门2021年180亿美元的收入中占了约100亿美元。通用电气医疗保健业务还包括超声波、生命护理解决方案和药物诊断。由于人口老龄化,医疗保健的需求预计将继续增长。

能源似乎是GE问题最多的领域。它是通用电气将划分的三个业务中最复杂的,但也是最有潜力的。像许多高增长业务一样,通用电气的能源部门主要集中在可再生能源方面,并不盈利。通用的压力在于,能否让该业务在上市前扭亏以提高估值。但存在的风险是,过早转型将阻碍长期增长。

时机是三方拆分成功与否的关键。对通用电气能源公司来说,不幸的是,鉴于通货膨胀和利率上升,市场已经不再青睐成长股。在企业集团中,缩减增长型业务并不总是必要的,因为盈利的业务可以弥补成长性业务的亏损——看看谷歌有多少个烧钱项目!

综上所述,从散户投资者的角度来看,通用电气的拆分会是机会吗?现在,通用电气已经精简了业务,并巩固了其资产负债表,它正准备分拆成三个不同的公司,这些公司都在具有坚实增长前景的行业中运营。航空和医疗保健目前比能源的利润高得多,但能源可以说是这三个公司中增长潜力最大的。

由于经济环境转坏,拆分可能会面临比最初预期更多的复杂情况。特别是,通用电气能源公司在与该公司盈利能力较强的部门分离之前就不得不缩小规模,这可能会提高其分拆后的增长率,但最终可能会导致未来几年的增长乏力。航空和医疗保健业务可能是稳定的,但几乎没有迹象表明市场对它们的评价会比通用电气集团高,除去摆脱低利润的能源行业后,它们的盈利会上升。

由于经济持续恶化,最好还是观望该公司的未来,因为最终拆分前,它还可能再次裁员。市场不太可能青睐一个正在衰退的公司,即使它声称正在为未来的增长调整自己的规模。

当我们可以获得更多关于这些企业独立运营的信息时,总会有时间在拆分后投资。

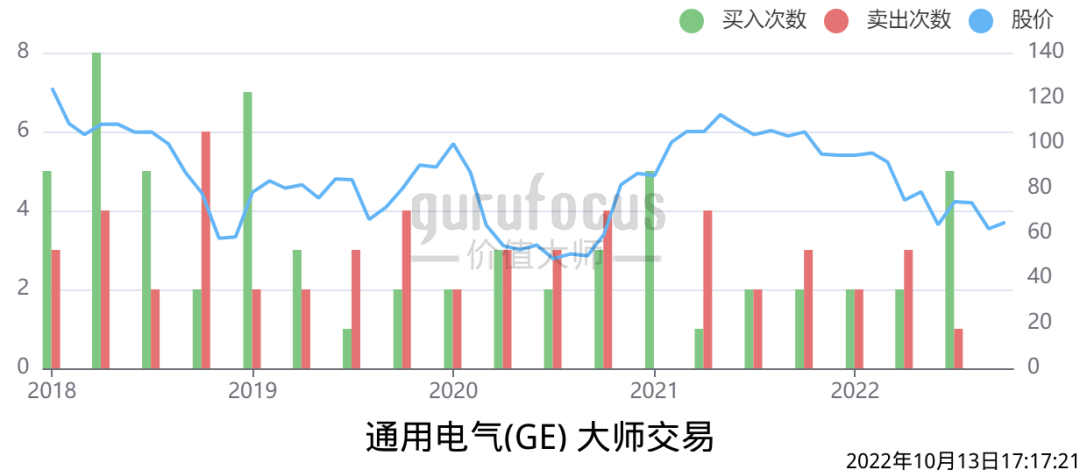

译者注:价值大师中文站数据显示,该公司在最近一个季度似乎又获得了投资大师的青睐。达里奥旗下桥水基金等知名基金对其进行了加仓。

图源:价值大师中文站

精彩评论