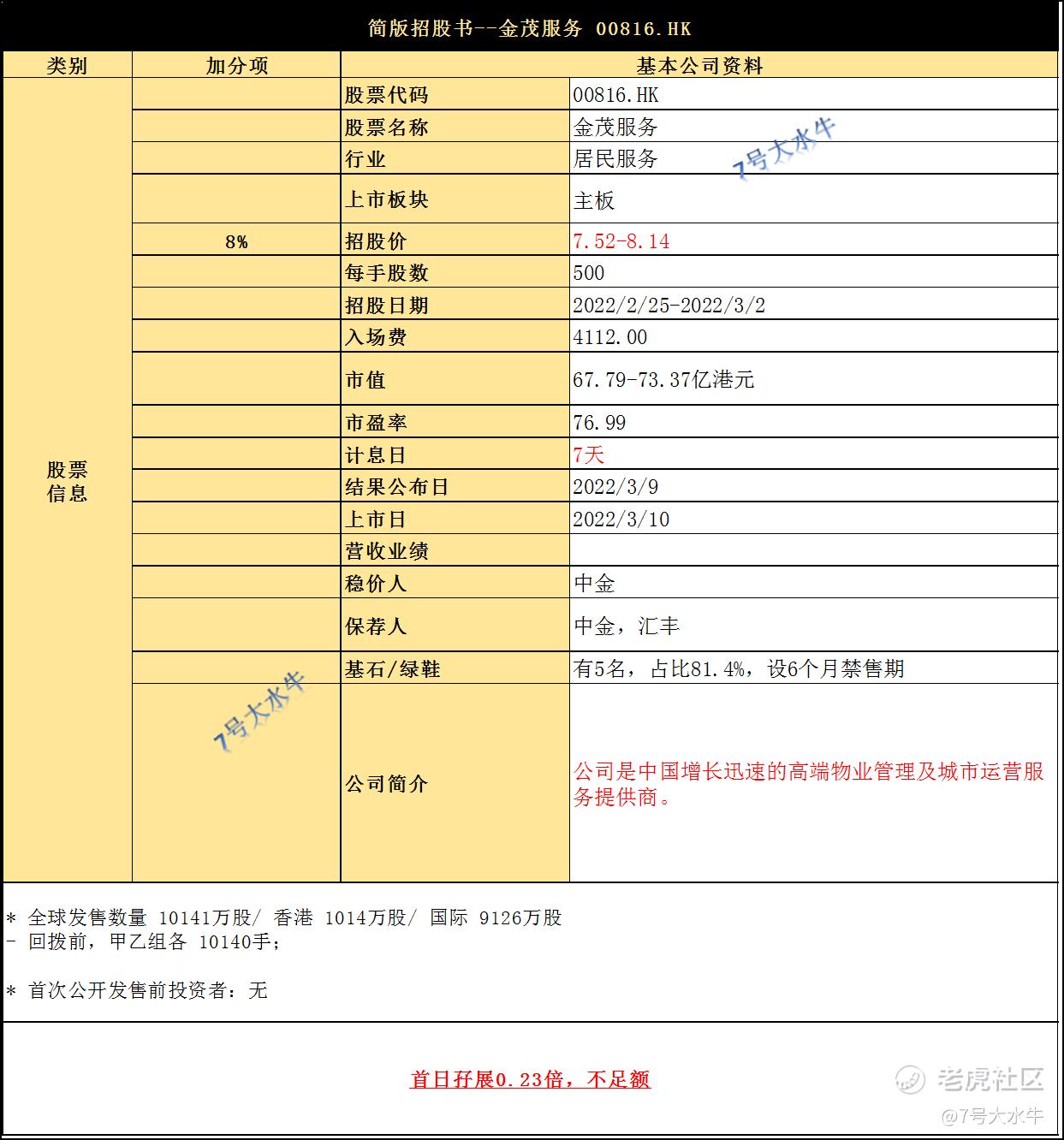

①基本公司信息和经营业绩

②综合点评

公司发行1.01亿股,其中,90%为国际发售9126万股,10%为公开发售1014万股,另有15%超额配股权,

另外,有15%发售规模调整权。

每股7.52至8.14港元,一手500股,入场费4112港元,3月10日主板上市。

中金及汇丰为联席保荐人。

2月18日,母公司中国金茂董事会宣布,向合资格股东分派1.92亿股金茂服务股份。

合资格股东于2月23日每持有66.2股股份将获分派1股金茂服务股份。

回拨前,甲乙组各10140手;

预计一手中签率70%,首日孖展不足额,仅为0.23倍。

公司介绍:

公司是中国高端物业管理及城市运营服务提供商。

按每平方米收入计,公司于2020年,在总部位于京津冀地区的物业服务百强企业中排名第五;

按高端物业管理服务项目的在管建筑面积计,公司于2020年在北京物业服务百强企业中排名第二。

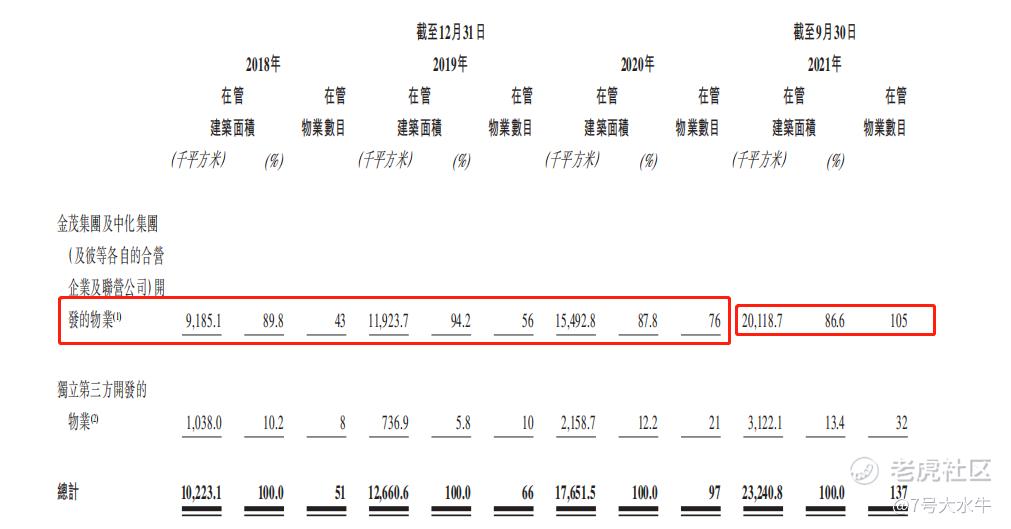

截至2021年9月30日,

公司的在管总建筑面积约为2320万平方米,包含96个住宅项目及41个非住宅项目。

合约建筑面积4570万平方米,涵盖中国22个省,自治区,直辖市一共47个城市,其中67.8%位于中国一二线城市。

住宅物业和非住宅物业的在管建筑面积,分别为约1970万平方米及350万平方米,分别占我们在管总建筑面积的85%及15%。

公司大部分收入来源于母公司中国金茂及关联公司,接近90%。

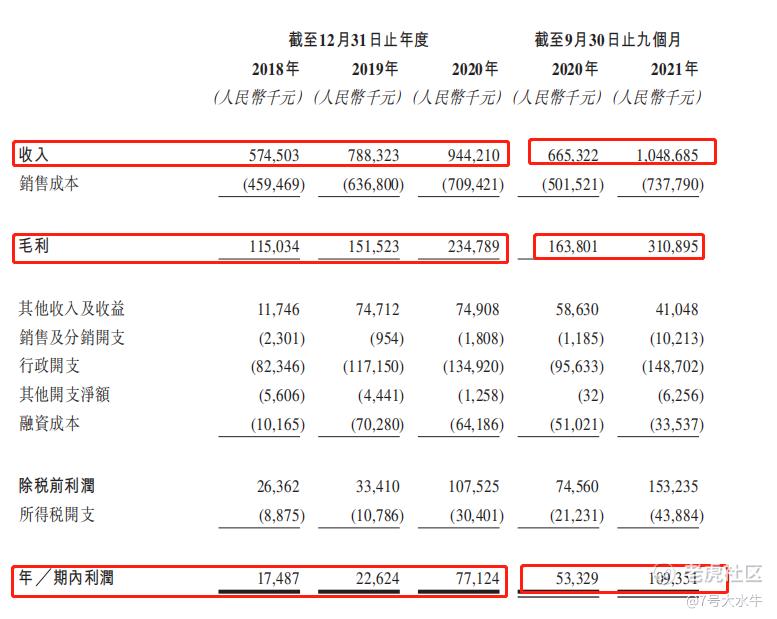

财务方面:

- 18至20年收入分别为5.74亿,7.88亿,9.44亿元人民币;

- 18至20年毛利分别为1.15亿,1.51亿,2.34亿元人民币;

- 18至20年年期内溢利分别为1748万,2262万,7712万元人民币。

- 20至21年首9个月收入分别为6.65亿,10.48亿元人民币;

- 20至21年首9个月利润分别为5332万,1.09亿元人民币。

基石投资者方面:

引入5名基石投资者,其中,

中国联塑(02128),认购2亿元人民币

深圳凯尔汉湘实业,认购1亿元人民币

千合基金,认购1500万美元

康力电梯,认购9900万港元

广东科顺,认购5000万人民币

合计认购约6.46亿港元,按中间价计算,约占比81.4%,设6个月禁售期。

股权方面:

【上市后】

中化集团持股7.5%

中国金茂持股67.49%

非执行董事江南先生持股0.01%

其他合资格金茂股东持股13.75%

其他公众股东持股11.25%

估值方面:

以招股价7.52-8.14港元计算,市值约67.79-73.37亿港元,以2020年调整后净利润约7712万元人民币计算,市盈率约71-76倍,2021年动态pe约38-41倍,估值偏高。

资金用途:

上市集资估计筹得约7.29亿港元,其中,

约55%将用于物色与从事物业管理、城市运营服务或社区运营的公司的战略投资及收购机会,并用于扩大业务规模及巩固行业地位;

约22%用于升级智慧管理服务系统及智慧社区及智慧城市解决方案的发展;

约13%用于进一步开发社区增值服务;

约10%将用于营运资金及一般企业用途。

③总结

公司央企背景,基石比例极高,和以往的其他公司招股相比,公司本次招股保留了调整发售规模的权利,可能已经做好了认购不足的准备。

虽然是央企背景,和保利物业,华润万象生活的在管面积过亿比起来,公司仅有2300万管理规模,非常小,多数为高端物业,管理费平均在6元/平方米,其他物业公司平均在3-4元/平方米。

另外,母公司向合资格的股东分派金茂服务的股份,这部分占比13.75%,加上公开发售的11.25%,加起来25%,

预计抛压很大,注意风险。

全网同名:7号大水牛

$金茂服务(00816)$ $华润万象生活(01209)$ $保利物业(06049)$

免责声明:

本文仅代表个人观点,不作为任何投资建议,股市有风险,任何投资行为都需要自行承担亏损风险。

精彩评论