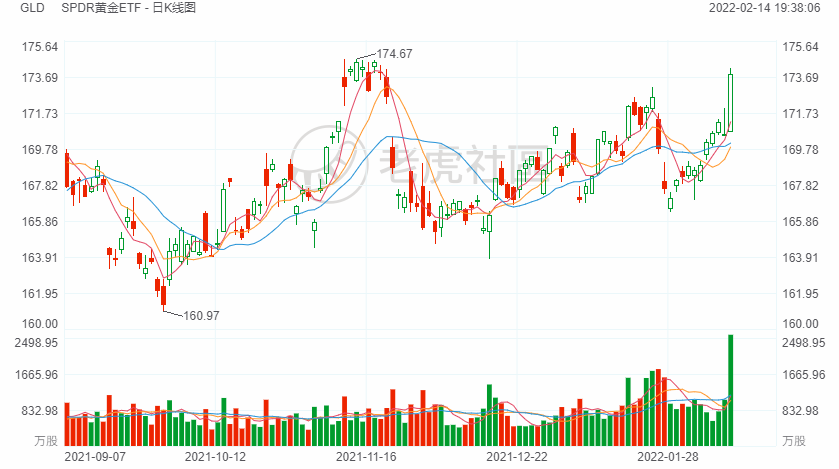

2月12日周五,黄金价格最高涨超1.3%,创下近四个月来的最大涨幅。

这种异动的价格信号,通常是我们关注一个资产类别的好时机。黄金作为投资品类之一,通常以避险抵御通胀等价值贮藏手段而著称。在当下地域政治局势紧张,欧美通胀创新高的背景下,是黄金登场的好时机。个人以为,如下这段评述很好的分析了当前金价博弈的一些因素:

同样在2月12日周五,10年期美债收益率两年半来首度升破2%,对“无息”黄金的上涨构成了一定压力。另一边,原油价格也在不断走高,通胀隐忧不减。

避险情绪和实际收益率下降应该会提振金价,但美元的走强可能会阻碍金价的进一步上涨。另一边,原油价格上涨可能会加剧投资者对通胀和经济增长的担忧,这可能会进一步推高金价。

就是如此多变复杂,从来并非单一因素直线上涨。而本文更多想为虎友们解析,投资黄金的方式。除了直接交易黄金期货外$黄金主连 2204(GCmain)$ ,还可以通过行业ETF以及优质公司参与。

一,黄金关联ETF

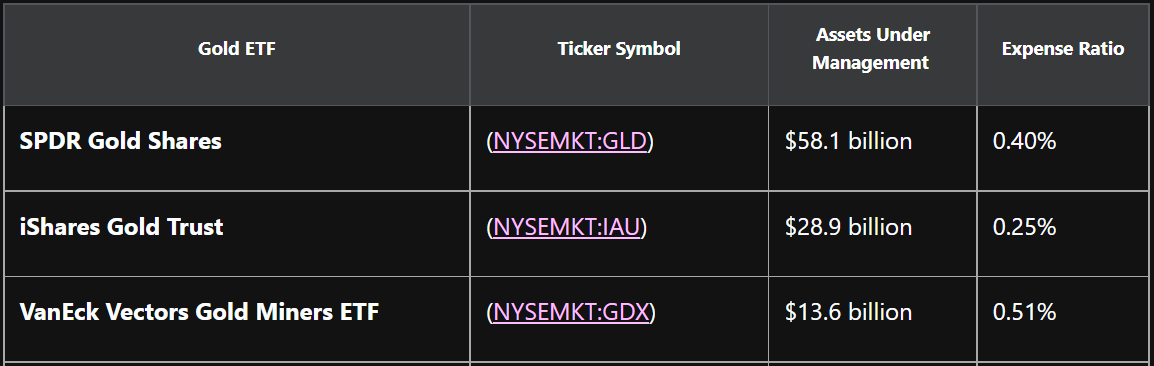

最好的黄金ETF如下图,

黄金ETF分为两个基本类别:投资实物黄金,和投资金矿股票。最大、流动性最强的黄金 ETF 是$:SPDR黄金ETF(GLD)$ ,它属于前者。ETF 的唯一资产是金条,它存储在安全的保险库中。

投资者为这种特殊的黄金 ETF 支付溢价。与其他拥有实物金条的 ETF 相比,它的费用比率更高。然而,它仍然比运输、保险和储存金条和金币的成本相对便宜,尤其是考虑到其流动性。它的庞大规模,使其成为养老基金等机构投资者的最爱,这些投资者用它来对冲通胀和其他风险因素。

$:黄金信托ETF(iShares)(IAU)$ 与 $:SPDR黄金ETF(GLD)$ 几乎相同。这使其成为直接投资黄金的另一种好方法。它比GLD的费率更低。

拥有IAU是拥有实物黄金的一个很好的变通方法,而无需存储或保险金条的麻烦和费用。ETF 将处理这些,将金条存放在$:摩根大通(JPM)$ 的伦敦分行。总体而言,IAU在跟踪黄金价格方面做得非常出色,仅因为费率而略微跑输标准黄金收益率。

3. $:黄金矿业ETF(Market Vectors)(GDX)$

$:黄金矿业ETF(Market Vectors)(GDX)$ 是最大的专注于持有主要黄金股的 ETF 。对于那些想要投资矿业公司作为参与黄金市场的方式的人来说,它是最好的黄金 ETF。

矿业公司的股票可以跑赢黄金价格。这是因为他们可以从产量增长和金价上涨的双重催化中受益。然而,拥有矿业股比直接投资黄金风险更大。这是因为成本膨胀和其他因素可能导致业绩不佳。

GDX持有 50 多家金矿公司的股份,其最大的持股包括按市值计算的全球最大的金矿公司,由以下五家公司领衔:

$:Wheaton Precious Metals(WPM)$

这些是世界上一些最大的黄金公司。这份名单上最大的矿业公司的市值为 510 亿美元,top5持股占ETF 资产的 46% 以上,以纽曼矿业为首,占比超过 15%。这让投资者有更多机会接触到世界上最大的金矿公司,使得这只 ETF 非常适合追求质量而不是数量的投资者。

二,金矿公司

尽管上文提到的GDX已经可以做到追踪矿业公司,但也许你想直接投资他们的股票。本文简要两只金矿公司的股票:

$:巴里克黄金(GOLD)$ 正努力成为世界上最有价值的金矿开采公司。这家总部位于加拿大的公司专注于运营一级采矿资产,巴里克将其定义为:

每年能够生产超过500,000盎司的黄金。

至少还有10年的生产寿命。

具有低成本操作,由每盎司总成本定义。

通过专注于经营拥有大量剩余资源的大型矿山,巴里克可以在几年内以相对稳定的速度生产黄金。公司预计到2030年平均每年生产约500万盎司。

巴里克还预测,未来几年,其全部维持成本将从2020年的每盎司约1000美元降至2025年的每盎司800美元左右。由于专注于降低成本,即使金价小幅下跌,公司的利润也应该会继续上升。

巴里克以其强劲的资产负债表补充了其顶级金矿投资组合。在过去几年中,它一直专注于通过自由现金流和出售非核心资产来偿还债务。因此,公司降低了利息成本。其不断增长的财务灵活性和实力使公司能够支付不断增长的股息。

$:Franco Nevada Corp(FNV)$ 是一家总部位于加拿大的矿业公司。它拥有多元化的投资组合,其协议与黄金,白银,铂族金属(PGM),铁矿石以及石油和天然气有关。在2021年第二季度,其56%的收入来自黄金。

Franco-Nevada专注特权使用费的业务模式,带来一个主要好处是它降低了风险。它没有面临历史上困扰矿业公司的资本和运营成本超支。与此同时,Franco-Nevada的协议使其能够在其采矿合作伙伴完成勘探和扩建项目时获利。

由于Franco-Nevada可以从金矿开采中获利,而不会面临矿山开发的风险,因此其股票历来跑赢黄金和其他金矿股的价格。所有这些因素使它成为理想的黄金开采股票。

精彩评论