预测未来难,想要预测未来1年之内事更难,对投资来说,也是如此。如果拉长到10年以上的长周期,我们会发现市场总会遵循一些一般性的规律,中间的短期扰动在长期内都是无效的。但如果仅仅看1年甚至更短的时间,扰动因素变得很多,规律有时就不一定管用了。

简单来说,好股票在长期内一定会涨,差股票在长期内一定会跌,但短期却不一定,任何股票,不管好坏,都有可能在1年的时间里经历烈的波动。

举个例子,就好比世界杯足球赛。长期来看,巴西法国德国这些强队一定是夺冠次数最多的,但如果只看一届世界杯,巴西也有可能输个1:7,法国也有可能进不了复赛,而像韩国队这些黑马也有可能取得不错的成绩。

尽管很难预测短期的机会,但我们依然可以从历史中寻找一些规律。首先要明确一点,业绩好的股票肯定更容易上涨,即便在投机盛行的 A 股也是如此。尤其是2016年中央提出抑制资产泡沫之后,整个市场的投资风格都越来越看重基本面,价值股越来越受到投资者的青睐。几个明星股的业绩都非常出众,比如京东方2017年净利润增长302%,贵州茅台增长62%。

但短期来看,业绩好既不是股票上涨的充分条件,也不是必要条件。比如茅台虽然业绩一直很好,但今年以来跌了10%以上。我们系统梳理了2017年 A 股市场上207只涨幅超过100%的股票,发现除了业绩之外,这些短期爆发的股票一般有以下特征:

第一,要符合资产轮动周期

任何一类资产的表现都和经济周期密切相关,股票自然也不例外。在特定的经济周期内,股票市场会有明显的风格倾向。如果顺应了经济周期,股票更容易获得上涨的机会。

前面我们讲过,经济复苏时主要关注金融股和周期股,经济过热时,主要关注消费股。滞胀时期优选需求弹性较小、受周期干预的价值股。衰退时期后期适当配置金融股。2017年 GDP 增速为6.9%,名义 GDP 增速高达11.2%,比上一年大幅反弹, CP 同比温和上涨1.6%,年末 CPI 涨幅有所扩大,整体来看经济增长回升,通胀温和上涨,处于经济复苏后期到过热转化的阶段,这个时候消费股和价值股最符合资产轮动的方向。

而市场表现也印证了这一点,全年涨幅最好的就是消费里的食品饮料板块,涨幅高达55.57%。所以贵州茅台大涨不仅是因为自身业绩好,更是因为站上了资产轮动的大风口。除了茅台之外,水井坊、山西汾酒、五粮液、舍得酒业、泸州老窖等多只白酒股都翻倍

第二,要有催化剂的驱动。

一只股票就像一颗炸弹,基本面好相当于装好了炸药,但要真正爆炸还需要有人点燃导火索,很多好股票之所以短期涨不起来,就是缺少最后一把火。刺激股票上涨的导火索一般有两种:一种是重大新闻事件。

这里所说的重大事件不是一个转瞬即逝的消息,而是具有重要历史影响的事件。比如2017年 A 股在6月成功闯关 MSCl ,这就算是一个重大的历史事件。一方面,这是 A 股走向国际化的重要一步,意味着 A 股在国际市场上更受认可,会有更多的指数基金将 A 股纳入配置范围,有利于未来吸引更多的增量资金。

另一方面,这个事已经经历了连续四年的评估,能够最终纳入非常不容易,市场是认可的。按照计划,2018年将有222只大盘股加入 MSC 新兴市场指数。在这个事件的推波助澜之下, MSC 概念股指数2017年涨幅超过50%,其中有18只 MSCl 概念股股价翻倍。

另一种就是重大的政策出台。

中国是有名的政策市,国家的重大政策不仅会改变市场的预期,而且能真实的影响企业业绩,自然对股价也会有重大的影响。政策有很多种,包括宏观政策、产业政策、区域政策、国际政策等。宏观政策方面,降准降息等货币宽松的动作最能刺激市场,尤其是对金融股。

产业政策方面,一些重大的国家战略是最好的催化剂,比如2017年7月国务院印发《新一代人工智能发展规划》,将人工智能技术上升至国家战略高度,十九大报告中也提到推动人工智能和实体经济深度融合,这使得2017年人工智能相关公司的股价迎来暴涨,其中龙头股“科大讯飞”股价上涨了119%。

再比如2017年还有一个很重要的政策就是4月开始的环保督查,号称是史上最大规模的环保督查行动,这让生态环保的相关股票大为受益,比如生态环保龙头公司“蒙草生态”在2017年上涨了101%。

发现这些政策其实并不难,调研是最好的方式。举个例子,2015-2016年的时候 PPP 概念带动基建、环保等相关公司持续大涨,我们当时很早就发现了这个机会,为什么呢?并不是我们提前知道了国家的政策,而是我们去地方调研的过程中发现几乎每个人都在想办法突破43号文对政府融资的限制,而大家想到的办法就是 PPP ,地方政府非常有动力,既省钱,又不增加地方债务,所以很快 PPP 项目的浪潮就席卷全国,自然也带来了 A 股市场的一波 PPP 投资机会。

第三,估值相对较低。

近期没有经过明显炒作,或者干脆是新股。再好的股票也经不住连续的上涨,所以在寻找短期机会尤其是爆发式机会的时候,可能要把眼光更多的投向那些没怎么涨过的、相对被低估的股票。对于老股票来说,我们可以通过一些指标去筛选,一是市盈率处于近几年低位的,一般我们可以选取3-5年的市场周期。二是近1-2年累计涨幅低于大盘的。然后再从其中筛选符合资产轮动周期和事件驱动的。

老股票之外,新股和次新股更值得我们关注。一个数据很能说明问题,2017年 A 股市场一共出现207只翻倍股,其中有172只是2017年新上市的新股。2017年涨幅最高的股票便是3月才上市的寒锐钴业,上市后19个涨停,全年涨停33次。但是,新股一般很难买到,所以这类机会是可遇不可求的。我们可以更多关注一年之内上市的次新股,如果能够满足我们前面所说的条件,他会比老股更容易上。

还有一种特殊的类型,就是老股变新股,最常见的方式是被借壳。

比如2017年中概股360回归 A 股,就是借壳原来的“江南嘉捷”,这个公司在复牌后连续18个一字板,全年涨幅294%。这种被借壳的公司一般有几个特征:一是股本比较小,市值比较低,一般10-20亿市值的最多,借壳成本低。二是主业做的不好,业绩没有前途,公司可能时不时传出卖壳的新闻。不过,现在政策层并不鼓励借壳上市,所以这类机会要小心。

最后,体量小的公司更容易在短期出现爆发。

这里所说的体量主要指的市值,尤其是流动市值。道理很简单,体重轻跑得快。像两桶油四大行这样的,动辄市值上万亿,一天成交量动辄几十亿,想要让他们持续上涨真的很难。数据也说明这一点,2017年的200多家翻倍公司中,主板74家、中小板有46家、创业板87家。从市值上看,一半的公司市值都在100亿以下,70%的公司市值都在200亿以下,而干亿市值以上的大盘股只有10家。

总结来说,短期有爆发潜力的股票不一定是业绩非常突出,但一定首先要符合资产轮动的周期,逆势很难上涨。其次要有催化剂,要么是重大事件,要么是重大政策。再次要有相对合理的估值,前期如果涨的太多,再好的股票都要调整。最后最好是体量小的小盘股,弹性更大。不管个人还是机构,虽然我们都希望专注于长期的价值投资,但现实有时候是非常复杂的,资金也是有期限的,我们也需要对相对短期的投资趋势有所把握。

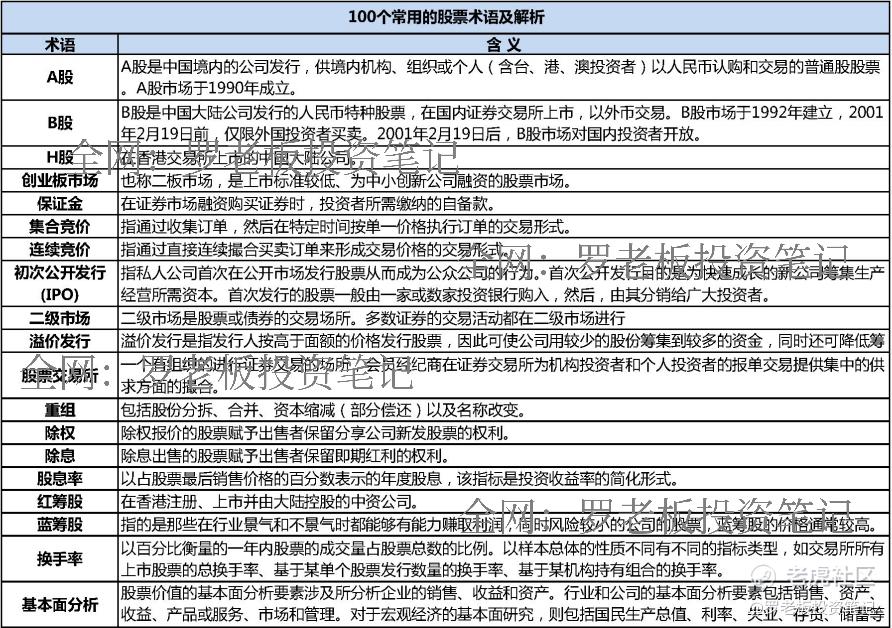

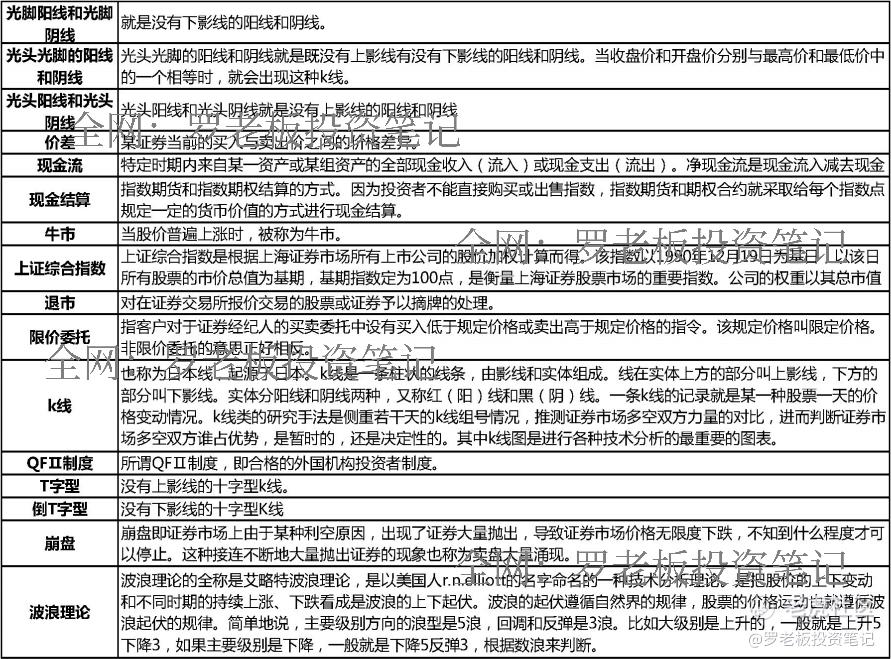

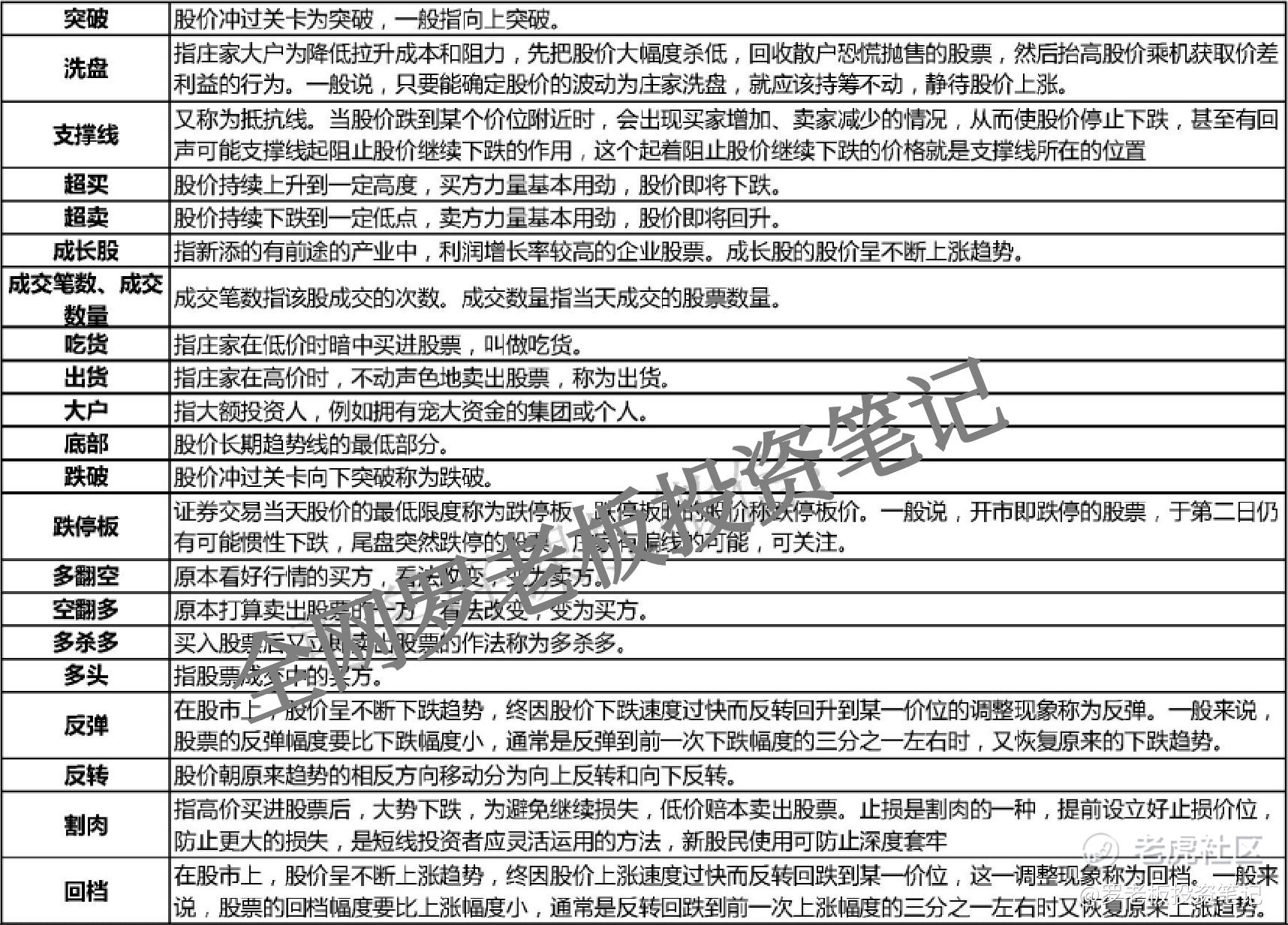

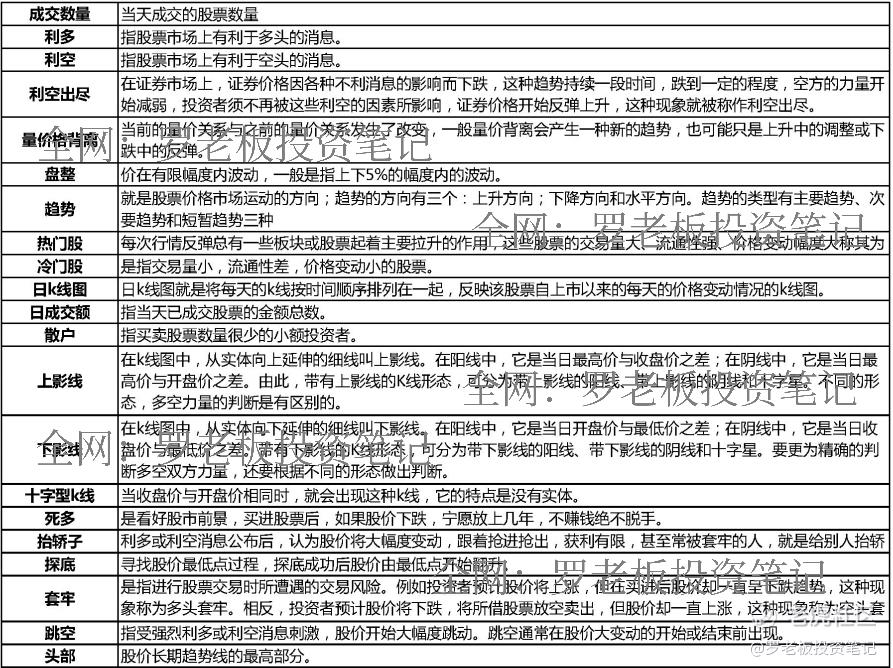

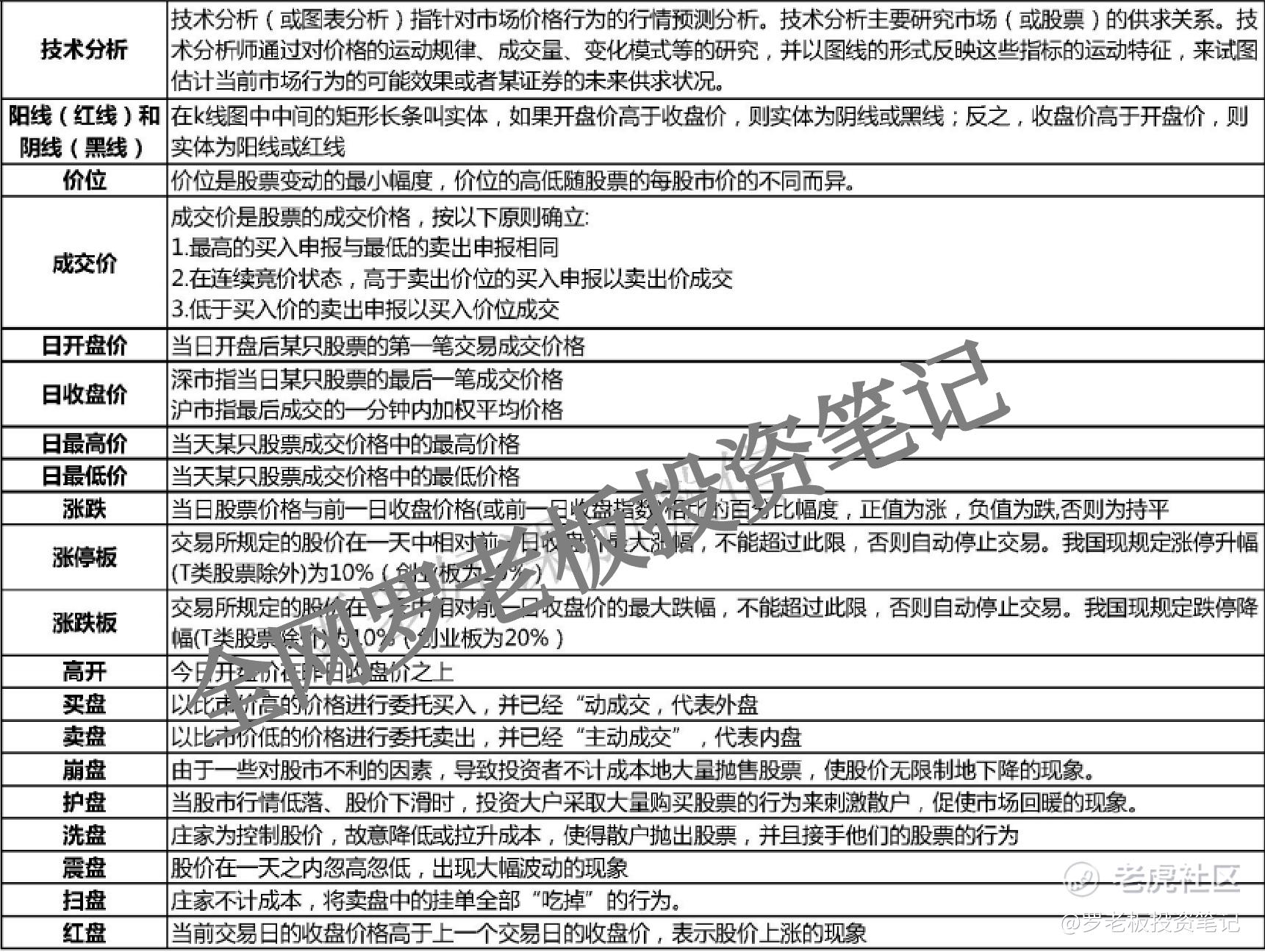

股票入门基础知识专业术语:

精彩评论