新能源车行业是这两年的市场关注热点之一,近期以比亚迪为首的汽车板块大涨,让超跌的新能源板块再次成为市场焦点。

新能源车的发展离不开动力源泉锂电池。今天就聊一聊碳纳米管这一锂电池领域的新型导电剂材料。天奈科技是碳纳米管的国内龙头之一。据去年年报与今年一季报,公司营收及归母净利润均大幅增长,但经营活动产生的现金流量净额却在持续减少,这又是为什么呢?

碳纳米管的刚性需求

碳纳米管(CNT)属于新型碳纳米材料,其生产技术要求较高,导电剂性能表现更佳,在锂电池技术要求不断提高的趋势下,将对炭黑等传统导电剂形成逐步替代,渗透率提升将带动CNT导电剂需求增速高于锂电池需求增速。

电池性能和材料发展趋势都将进一步推动CNT的替代:

从市场需求看,CNT导电剂可以直接提高锂电池快充性能、优化循环寿命和能量密度,助力解决电动车及锂电池发展痛点。

从电池材料角度看,中长期磷酸铁锂与三元材料并行发展路线较为明确,磷酸铁锂天然导电性差于三元,因此对于CNT导电剂需求更强;而锂电材料的技术迭代方向上,高镍正极材料以及硅基负极材料为动力电池发展的主要方向之一,CNT导电剂可以改善二者较差的导电性能,因此机构预计CNT导电剂的添加将逐步成为刚性需求。

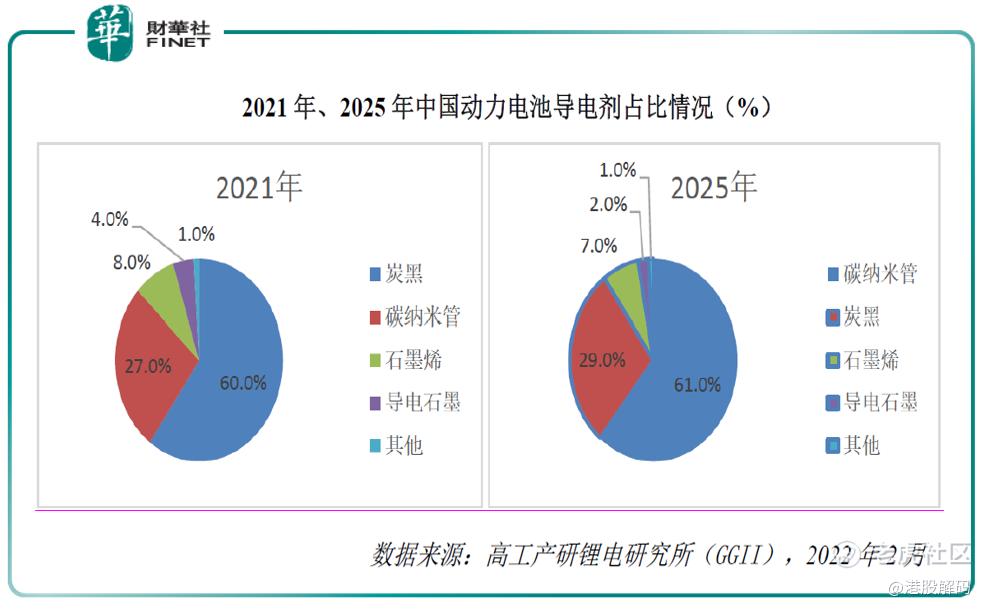

据高工产研锂电研究所GGII预计,到2025年,碳纳米管导电浆料在动力电池领域占比将达61%,碳纳米管导电浆料渗透率提升,主要受动力电池高镍化以及硅碳使用量提升带动,加之市场对快充技术的推广与应用的加快,进一步有助于提升碳纳米管产品的使用。对比下面的饼状图可以看到,碳纳米管占比情况或将在近几年快速提升。

碳纳米管刚需的体现,在市场规模上已经呈现出快速增长趋势。2021年中国新型导电剂浆料市场总规模达到9.8万吨,同比2020年增长61.5%;其中碳纳米管导电浆料市场规模为7.8万吨,增长62%。

天奈科技的优势

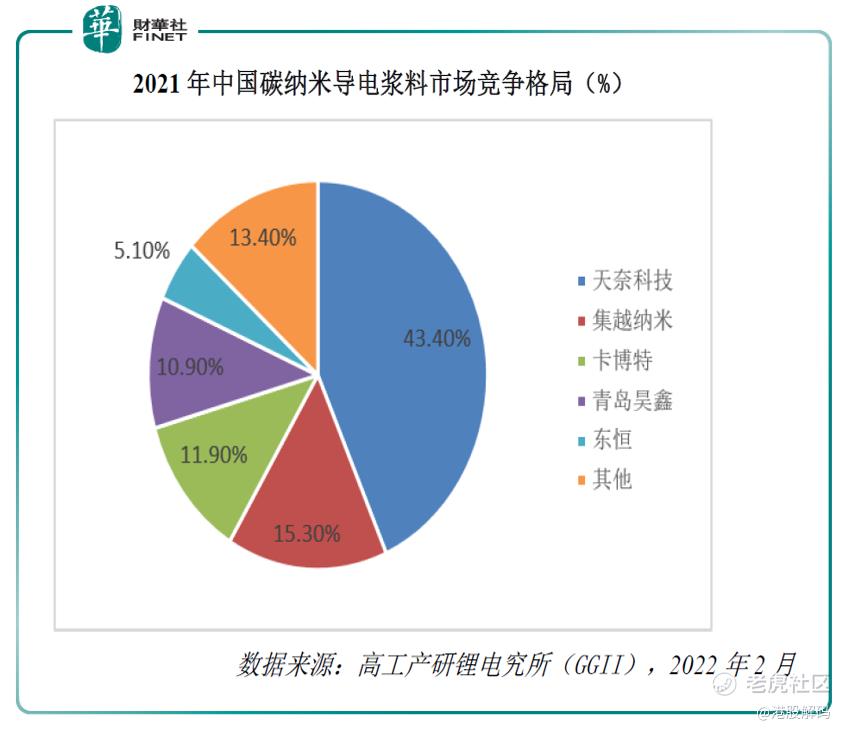

天奈科技是国内CNT龙头之一。行业地位上,据高工产研锂电研究所(GGII)统计分析,最近两年天奈科技碳纳米管导电浆料产品销售额稳居行业首位(见下图,蓝色部分是天奈科技,占据市场近半壁江山)。

公司主要产品包括碳纳米管粉体、碳纳米管导电浆料、石墨烯复合导电浆料、碳纳米管导电母粒等。根据5月9日公告的投资者调研活动纪要看,近期受440家机构调研。

碳纳米管制备存在一定的技术壁垒,公司核心技术及其先进性主要体现在以下几个方面:

1、公司掌握的纳米聚团流化床宏量制备碳纳米管技术居于国际领先水平;2、公司是最早成功将碳纳米管通过浆料形式导入锂电池的企业之一,并推动了碳纳米管在锂电池领域的广泛运用;3、公司掌握的碳纳米管催化剂制备技术,可以保证公司产品未来的持续升级。

华西证券认为,公司技术优势行业领先。在产品方面,CNT导电剂产品持续迭代,可满足客户提出的更高性能需求,提供具备优质品质的产品加深客户粘性。在设备方面,公司已经具备设备自研自供能力,通过设备端的技术研发进一步加固公司护城河。

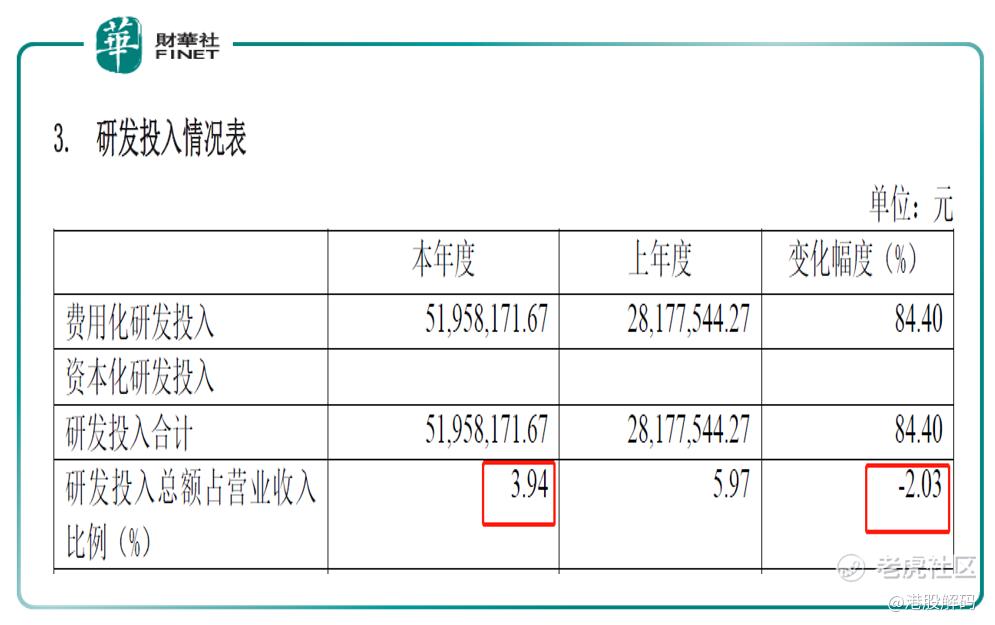

技术研发水平是碳纳米管及其相关复合产品行业长足发展的关键因素,在研发上,2021年公司研发人员合计108人,人数占公司总人数比例为19.6%,较2020年增加48人,主要系公司在报告期内加大新产品开发力度。2021年,公司累计投入研发费用5,195.82万元,不过研发投入占营业收入的比例下降了2.03个百分点(对比2020年),这或许源于2021年的营收高增长。

财务分析

公司在2021年营收及净利润均大幅上涨。2021年公司实现营业收入131,995.65万元,归属于上市公司股东净利润29,588.32万元,同比分别增长179.68%和175.88%。

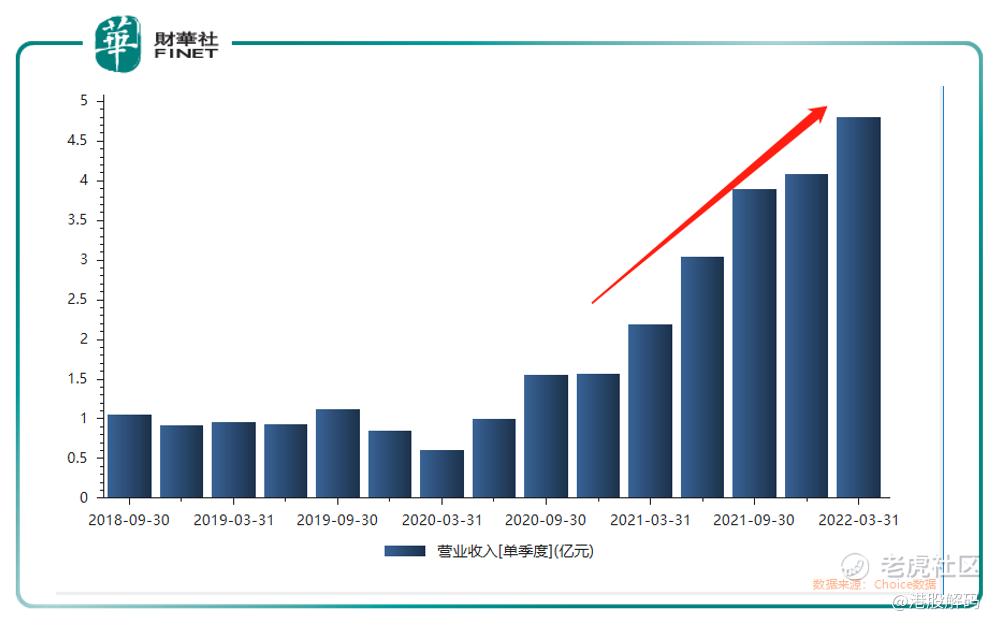

公司2021年一到四季度的营业收入分别为21861.77万元、30401.17万元、38907.47万元以及40825.25万元。营业收入逐季度呈现稳步上升态势。见下图单季度营收情况趋势。

对于2021年高速增长的业绩,公司认为:

2021年,随着动力电池市场对高品质的电池需求增长,碳纳米管导电浆料逐步替代传统导电剂,用以改善其能量密度、快充快放、循环寿命等性能。下游动力电池企业对碳纳米管导电浆料替代需求上升,促使公司主营产品碳纳米管导电浆料需求增长;另一方面由于下游新能源汽车行业的快速发展,带动动力锂电池需求的快速上升,从而对碳纳米管导电浆料产品的需求快速提升。公司主营产品碳纳米管导电浆料销量上涨,销售收入较上年同期大幅增加。

根据今年一季报,公司2022年第一季度营业收入480,459,964.60元,较上年同期增长119.77%;归属上市公司股东的净利润99,956,922.35元,较上年同期增长87.67%。业绩再度大幅增长(单季度营收情况见上图)。

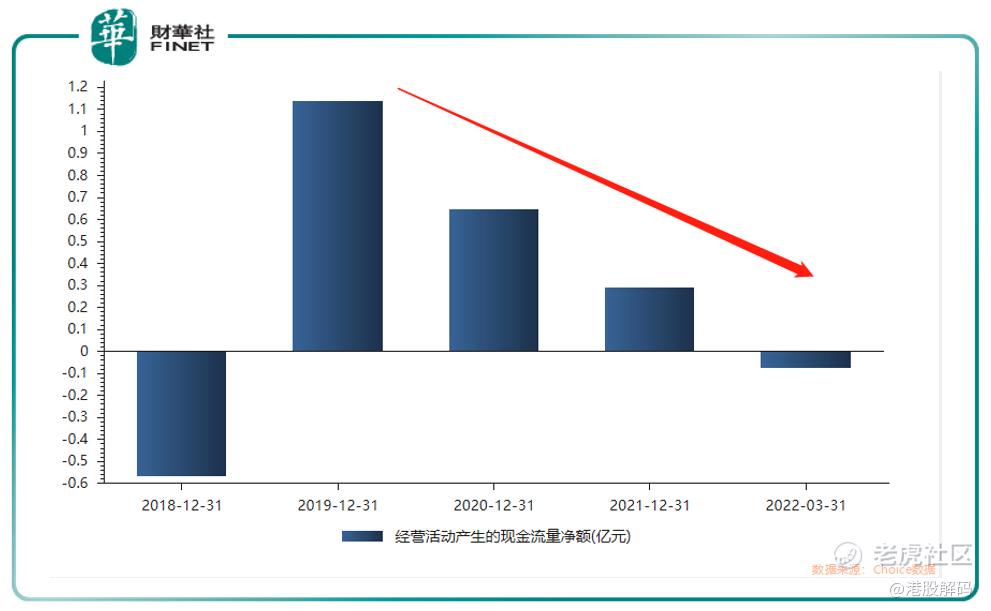

笔者注意到,公司经营活动产生的现金流量净额,自从2019年以来就大幅下降。特别是2021年,该项目较上年下降55.16%。在营收和净利润均同步增长的情况下,为何经营活动产生的现金流量净额却在持续减少?

公司在调研会上解释称:主要因为公司2021年客户采用票据方式结算货款增加导致经营活动现金流入同比减少;受行业环境的影响,原材料采购紧张,相应的供应商账期缩短,导致经营活动现金流出增加。

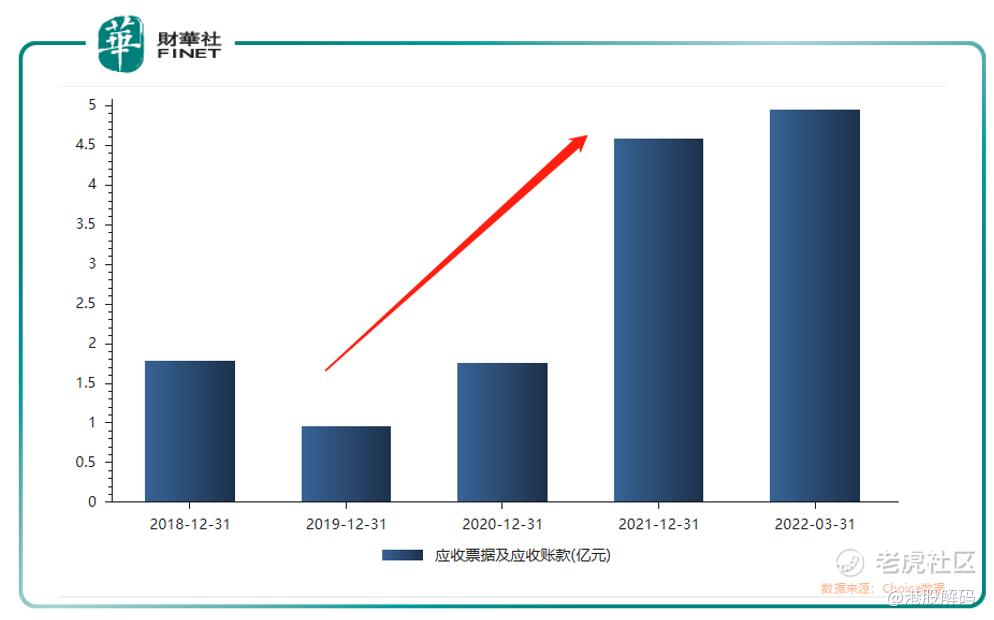

笔者看了下“应收票据及应收账款”项目的近年情况,发现2019年至今,该项目确实在大幅增长,验证了公司在调研会上的说法。

不过这里也有个问题,就是公司的营收目前大部分都还只是“纸上富贵”,趴在账面上而已。投资者要关注未来的现金流情况。

公司对于未来现金流较为乐观,认为下半年会“得到缓解”,公司在调研会上表述如下:

预计2022年下半年原材料供应紧张的情况将会得到缓解,相应供应商的账期将会延长,从而使经营性现金流得到改善;在外部经营环境不出现大幅变动的情况下,公司今年的营业收入预计将会持续快速增长,对经营性现金流占用较多,故今年经营性现金流较目前状况将不会出现大幅变动。

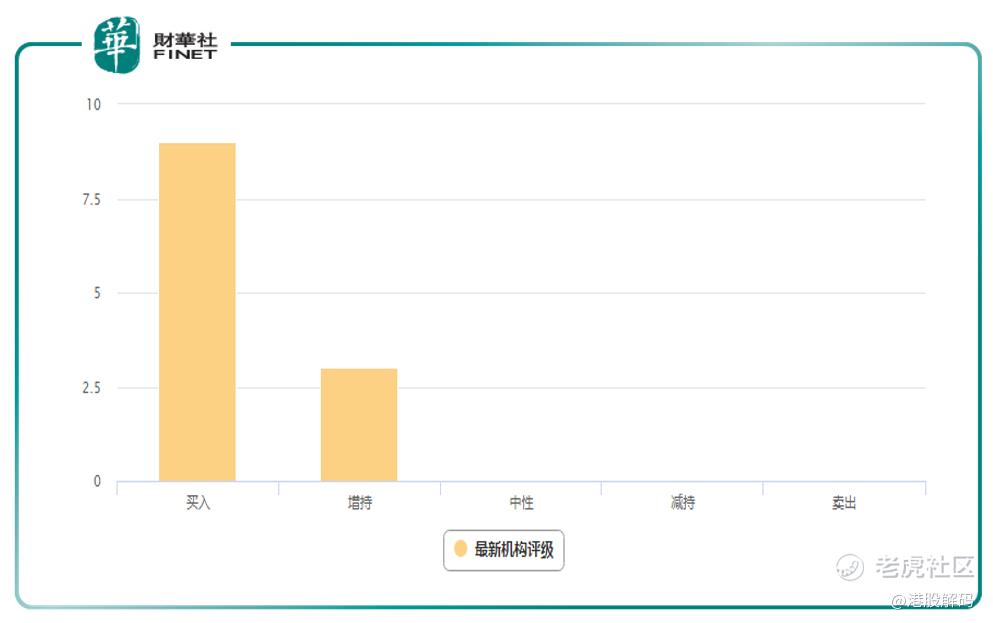

机构评级方面,目前最新评级情况为:共有12家机构评级,其中9家买入,3家增持。

作者:许螣垚

精彩评论