凤凰网财经《银行财眼》出品 文丨七月

日前,上市城商行年报及一季报已披露完毕。各上市银行业绩表现不俗,凤凰网财经《银行财眼》聚焦17家A股上市城商行业绩发现,作为中西部首家A股上市银行,贵州省首家登陆A股资本市场的金融企业——贵阳银行的中几项财报数据值得关注,该行营收下降、归母净利润增速疲软,并且信贷资产质量下滑。

对于营收下滑,贵阳银行在年报指出,一是由于该行积极落实减费让利有关政策,二是受资管新规影响,理财和投行业务手续费及佣金收入有所下降;三是上半年受债券市场利率波动影响,投资收益同比减少。

营收下降

贵阳银行年报显示,截至2021年年末,贵阳银行资产总额6086.87亿元,较年初增加180.07亿元,增长3.05%。贷款总额2549.89亿元,较年初增加239.80亿元,增长10.38%,贷款增速高于资产增速。存款总额3597.44亿元,较年初增加45.99亿元,增长1.30%。

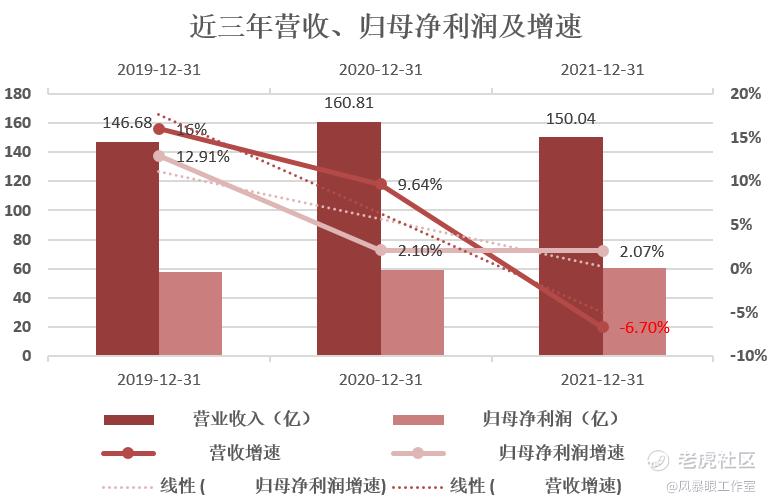

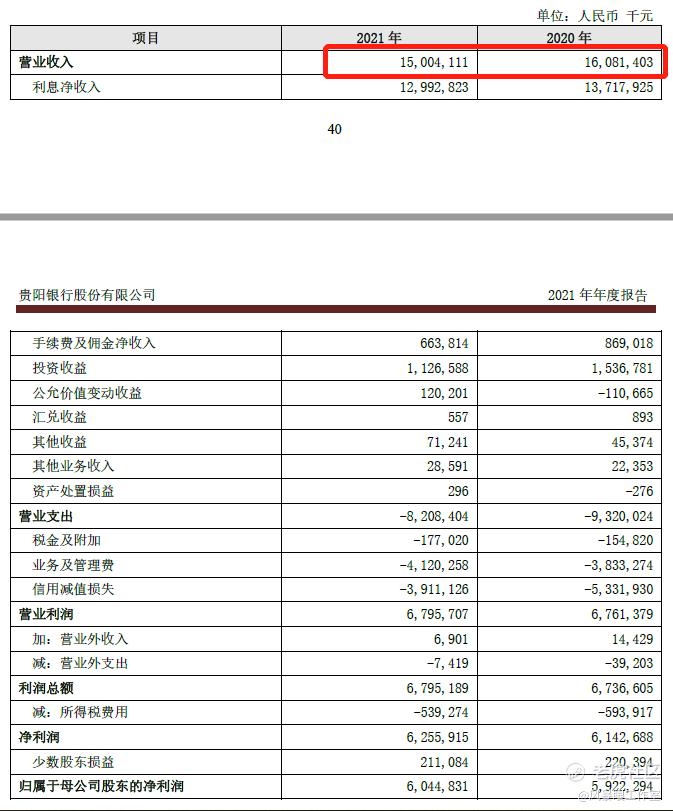

去年贵阳银行实现营业收入150.04亿元,较上年同期减少10.77亿元,同比下降6.70%,实现归属于母公司股东的净利润60.45亿元,同比增长2.07%;实现基本每股收益1.65元;加权平均净资产收益率13.34%;总资产收益率1.04%。

图源:贵阳银行2021年年报

总体靓丽的成绩单背后,有一些数据值得关注。

贵阳银行2021年营业收入同比下滑6.70%,贵阳银行在年报解释,一是由于该行积极落实减费让利有关政策,持续让利实体经济,新发放贷款利率和部分存量贷款重定价后执行利率有所下降,加之存款定期化趋势,付息成本上升,导致净息差、净利差有所收窄;二是受资管新规影响,理财和投行业务手续费及佣金收入有所下降;三是上半年受债券市场利率波动影响,投资收益同比减少。

根据年报数据,该行利息净收入由137.18亿降至129.93亿元,降幅5.29%;非利息收入由23.63亿降至20.11亿元,其中手续费及佣金净收入由8.69亿降至6.64亿元,降幅23.61%,投资收益由15.37亿元降至11.27亿元,降幅26.68%。

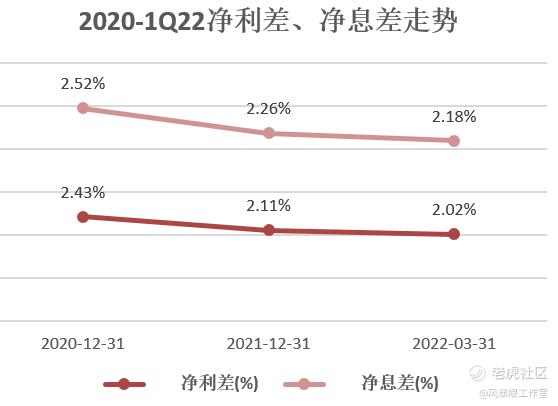

净利差和净息差方面,年报和最新披露的2022年一季报显示,该行净利差和净息差自2020年持续下降。2020年年末至2022年一季度,该行净利差分别为2.43%、2.11%、2.02%,净息差分别为2.52%、2.26%、2.18%。

凤凰网财经《银行财眼》整理

营收及归母净利润增速持续疲软

在2021年营收下滑之前,凤凰网财经《银行财眼》发现,尽管2020年贵阳银行营业收入有所增长,但增速已显露疲态;该行归母净利润增速也同样如此。

2019年-2021年,该行营收增速分别为16%、9.64%、-6.70%,持续下降。2021年尽管该行归母净利润60.45亿元,同比增长2.07%,但增速下滑。2019年归母净利润增速为12.91%,2020年骤降至2.10%,2021年微降至2.07%,整体仍呈下滑趋势。

数据来源:年报、wind 凤凰网财经《银行财眼》整理

横向比较,凤凰网财经《银行财眼》发现, 贵阳银行归母净利润增速一直在17家A股上市城商行中处于倒数位置。

2021年A股17家上市城商行的归母净利润增速均实现正增长。仅6家城商行增速低于10%,贵阳银行便为其中之一。2021年该行归母净利润增速为2.07%,位列17家A股上市城商行倒数第三。

2022年一季度,A股17家上市城商行中,2家归母净利润增速超过30%,9家增速在10%-30%之间,有6家城商行归母净利润增速不及10%其中包含1家增速为负的银行。其中,贵阳银行2022一季度归母净利润增速为1.18%,同样位列17家A股上市城商行倒数第三。

数据来源:年报、wind 凤凰网财经《银行财眼》整理

资产质量下降

除了盈利表现,贵阳银行的资产质量也需要关注。

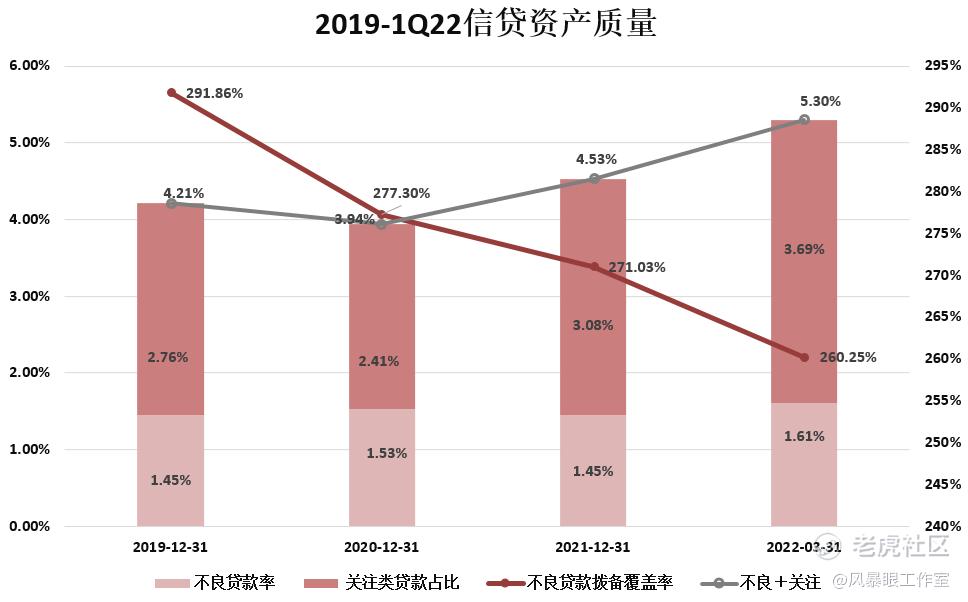

截至2021年年末,贵阳银行不良贷款率1.45%,较年初下降0.08个百分点;关注类贷款占比3.08%,较年初上升0.67个百分点。拨备覆盖率271.03%,较年初下降6.27个百分点。

贵阳银行董事长张正海在业绩会上对该行2021年关注类贷款占比上升做出解释:主要是受疫情和经济下行影响,办理借新还旧贷款有所增多,同时,还有一些房地产行业项目,虽无逾期欠息,但该行秉承做实资产质量,主动将其调入关注类。

尽管2021年报中贵阳银行不良贷款率有所下降,但2022年一季度该行不良率又重新回升。一季报显示,贵阳银行不良贷款率1.60%,较上年年末上升0.15个百分点,关注类贷款占比3.69%,较上年年末上升0.61个百分点。拨备覆盖率260.25%,较上年年末下降10.78个百分点。

贵阳银行行长盛军在业绩会上针对2022年一季度不良率增加、拨备下降的问题表示,将通过对新增融资重点把好准入关,潜在风险资产实施精细、精准化管理,加大存量不良资产处置力度等措施,控新增、降存量,实现资产质量的稳中向好。

实际上,凤凰网财经《银行财眼》发现,贵阳银行三年多以来信贷资产质量整体处于下滑趋势。

数据来源:年报、wind 凤凰网财经《银行财眼》整理

2019年至2022年第一季度,贵阳银行不良贷款率由1.45%上升至1.61%,增幅11%。关注类贷款占比由2.76%上升至3.69%,增幅34%。

不良率、关注率贷款占比上涨的情况下,贵阳银行拨备覆盖率却连年下降,2019年至2022年第一季度,该行拨备覆盖率分别为,291.86%、277.30%、271.03%、260.25%,三年多下降了31.61个百分点。

股价跌超18.8%

贵阳银行于2016年8月16日实现上市,成为中西部首家A股上市银行,贵州省首家登陆A股资本市场的金融企业。截至5月23日收盘,该行报价6.06元/股,上市以来已经跌去18.8%,最大回撤达到54.46%。

图源:wind

公开资料显示,贵阳银行成立于1997年。目前,贵阳银行下辖9个省内分行、1个省外分行,机构网点实现贵州省88个县域全覆盖,发起设立贵阳贵银金融租赁有限责任公司和广元市贵商村镇银行股份有限公司,初步形成立足贵州、辐射西南的服务网络。

贵阳银行董事长张正海在2021年年报致辞中表示,2022年,贵阳银行将坚守服务实体经济的初心,守好发展与风险两条底线,坚定不移地推进战略向纵深发展,全面提升经营管理质效。

有业内人士认为,今年银行风控压力或超往年,整个大环境还是经济下行压力比较大。在此情况下,贵州银行要实现这一目标显然并不容易。后续贵阳银行如何扭转颓势,凤凰网财经《银行财眼》将持续关注。

精彩评论