雷递网 乐天 1月15日

顺丰控股(002352.SZ)日前发布公告称,公司召开了第七届董事会第二次会议,审议通过了《关于认购极兔速递新发行股份以及根据一般性授权向极兔速递发行新H股的议案》,同意公司通过境外全资附属公司认购极兔速递新发行的B类股份,同时根据一般性授权向极兔速递或其指定主体发行新H股股份。

根据《认购协议》,顺丰控股拟通过境外全资附属公司认购极兔速递新发行的821,657,973股B类股份。

假设极兔速递的库存股在极兔股份发行交割前已全部被注销,且假设从本公告日期起至极兔股份发行交割,除极兔股份发行外,极兔速递已发行股份总数无其他变化,则极兔股份发行交割后,本次认购的极兔速递新发行的B类股份,将占极兔速递经扩大的已发行股份总数的约8.45%。

截至本公告日期,顺丰控股持有150,300,355股极兔速递B类股份,占极兔速递截至本公告日期已发行股份总数(包括库存股)的约1.67%。

假设极兔速递的库存股在极兔股份发行交割前已全部被注销,且假设从本公告日期起至极兔股份发行交割,除极兔股份发行外,极兔速递已发行股份总数无其他变化,则极兔股份发行交割后,顺丰控股将持有971,958,328股极兔速递B类股份,将占极兔股份发行后经扩大的极兔速递已发行股份总数的10%。

极兔股份发行的价格为每股10.10港元,顺丰控股为极兔股份发行支付的总对价约为83亿港元。

顺丰控股完成极兔股份发行的资金来源为合法自有及/或自筹资金,包括但不限于H股发行的募集资金及/或银行贷款等。公司计划将本次H股发行的募集资金净额通过向境外全资附属公司增资,并用于支付顺丰控股在极兔股份发行项下应支付的对价。

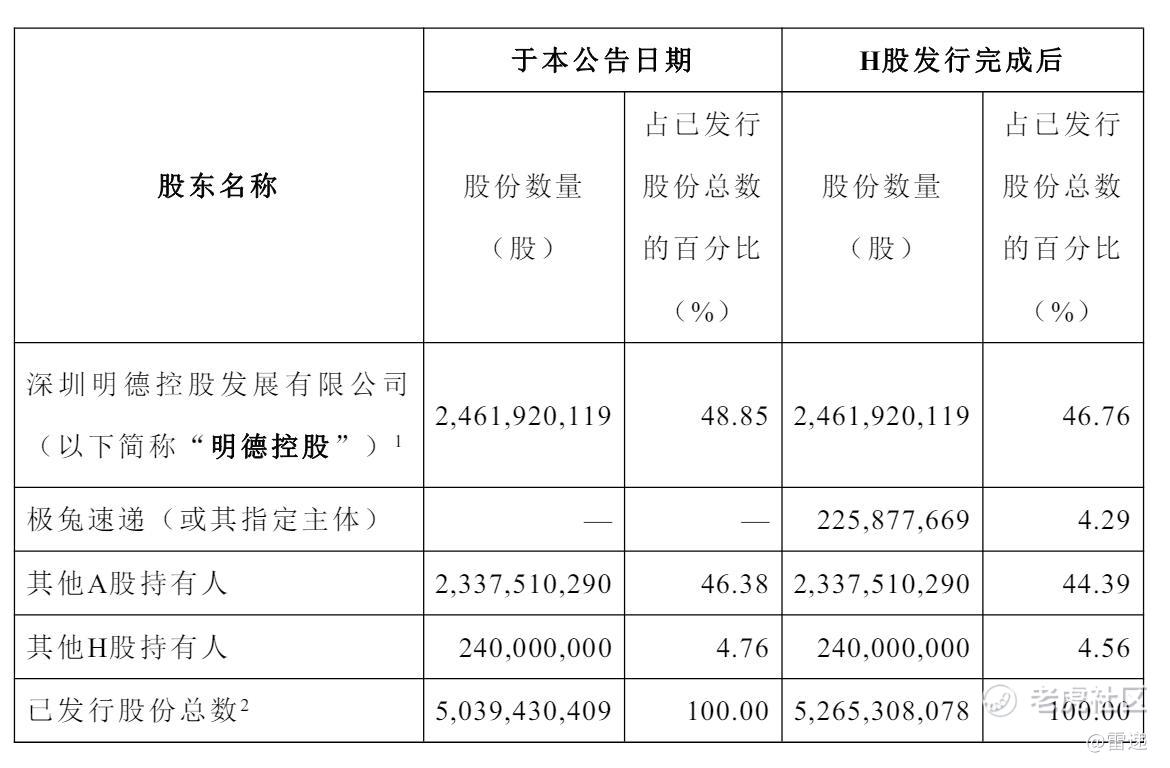

根据《认购协议》条款,顺丰控股拟根据一般性授权在香港联交所向极兔速递或其指定主体发行225,877,669股新H股。假设从本公告日期起至H股发行完成,除本次H股发行外,公司已发行股份总数无其他变化,则本次向极兔速递或其指定主体发行的新H股,占H股发行后经扩大的顺丰控股已发行股份总数(包括库存股)的约4.29%。

极兔入股后,顺丰控股股权结构

截至本公告日期,极兔集团未持有公司股份。本次H股发行完成后,极兔集团将持有225,877,669股本公司股份,占H股发行后经扩大的顺丰控股已发行股份总数(包括库存股)的约4.29%。

本次H股发行的价格为每股36.74港元。H股发行完成后,本次H股发行的募集资金净额(扣除佣金和预计开支后)预计约为83亿港元。公司计划将本次H股发行的募集资金净额用于支付本集团在极兔股份发行项下应支付的对价。

于2026年1月15日(即《认购协议》签署日),顺丰控股与李杰(即极兔速递的董事兼控股股东)订立《DeedofUndertaking(承诺契据)》,李杰向公司承诺,在《认购协议》项下交易完成交割且满足以下前提条件的情况下,受限于其根据适用法律法规须履行的信义义务,其将在极兔速递董事会及/或股东会层面,提名且投票赞成公司的董事候选人被任命为且持续连任极兔速递的董事:

极兔速递创始人李杰和顺丰控股创始人王卫共同表示,极兔和顺丰是多年合作的战略伙伴,此次相互持股,是双方关系深化的重要里程碑,标志着彼此从业务协同走向更紧密的战略共赢。双方将携手打造一个更高效的全球智慧物流网络,有力把握中资企业出海及跨境电商带来的历史性机遇,为客户创造更卓越的全球供应链价值。

———————————————

雷递由媒体人雷建平创办,若转载请写明来源。

精彩评论